SJB | Korschenbroich, 08.10.2014.

Über ein halbes Jahrhundert ist er mittlerweile alt, der weltweit anlegende Aktienfonds DWS Akkumula, der seinen Investoren mit ausgesuchten Wachstumswerten langfristig attraktive Renditen beschert hat. Nun hat der FondsKlassiker eine Neuausrichtung erfahren.

Über ein halbes Jahrhundert ist er mittlerweile alt, der weltweit anlegende Aktienfonds DWS Akkumula, der seinen Investoren mit ausgesuchten Wachstumswerten langfristig attraktive Renditen beschert hat. Nun hat der FondsKlassiker eine Neuausrichtung erfahren.

Im Zuge des FondsManagerwechsels von Klaus Kaldemorgen zu André Köttner ist das Flaggschiff unter den DWS-Aktienfonds zu seinen Wurzeln zurückgekehrt und verfolgt jetzt einen neuen Stil: Der seit März 2013 für die Geschicke des Fonds verantwortliche Köttner fährt eine vergleichsweise defensive Anlagestrategie und konzentriert sich auf qualitativ hochwertige Titel mit stabilem Geschäftsmodell und guter Bilanz.

Für den Marktstrategen stehen dabei hochkapitalisierte Standardwerte, sogenannte „Large Caps“ aus etablierten Industrieländern im Vordergrund. Zykliker und damit verstärkt konjunktursensitive Werte werden hingegen, genauso wie Unternehmen aus Schwellenländern, lediglich als Beimischung genutzt.

FondsManager Köttner strebt danach, den DWS Akkumula in Zukunft breiter aufzustellen: Mit einer höheren Zahl von Einzelaktien aus mehr Ländern will der renommierte Aktienexperte neue Chancen nutzen, die sich angesichts veränderter Gewichte in der Weltwirtschaft an den Rändern des globalen Aktienuniversums ergeben. Dabei zeichnet sich der DWS-Klassiker durch seine flexible, nicht starr an Index-Gewichtungen orientierte Anlagepolitik aus. Ziel des am 3. Juli 1961 aufgelegten DWS Akkumula (WKN 847402, ISIN DE0008474024) ist es, seine Benchmark, den MSCI World Index, über einen vollen konjunkturellen Zyklus hinweg zu übertreffen. Aufgrund der defensiven Ausrichtung des Fonds hat dies bei begrenztem Risiko zu geschehen. Extreme Marktbewegungen nach unten sollten sich in der Wertentwicklung des Fonds nicht vollständig widerspiegeln, betont FondsManager Köttner. In seiner über fünfzigjährigen Geschichte hat der DWS Akkumula allen FondsInvestoren, die von Anfang an dabei waren, eine höchst attraktive Gesamtrendite von +2.797,4 Prozent in Euro beschert. Über die letzten fünf Jahre gelang es dem Fonds mit seinem Volumen von 3,52 Milliarden Euro, eine jährliche Wertentwicklung von durchschnittlich 7,6 Prozent zu erzielen. Wie sieht die Strategie des globalen Aktienfonds im Detail aus?

FondsStrategie. Stockpicking. Praktiziert.

Der DWS Akkumula investiert weltweit in Aktien solider aufgestellter und wachstumsorientierter Unternehmen, die nach den Gewinnerwartungen oder durch ihre Substanzstärke eine gute Wertentwicklung erwarten lassen. Die Auswahl der einzelnen Investments obliegt allein FondsManager Köttner, der ohne Restriktionen hinsichtlich Branchen und Ländern agiert und von der Gewichtung des Vergleichsindex MSCI World abweichen kann. Das FondsVermögen wird über rund 150 bis 200 verschiedene Werte gestreut, wobei die einzelnen Aktienpositionen in der Regel einen Anteil von maximal 2,5 Prozent besitzen, was eine breite Risikostreuung gewährleistet. Aktienexperte Köttner hat sich bei der Titelselektion dem puren Stockpicking verschrieben und folgt konsequent einem Bottom-up-Ansatz. Im Rahmen eines aufwändigen Research-Prozesses wird jedes in Frage kommende Unternehmen zuerst anhand fundamentaler Kriterien streng geprüft. Wichtige Aspekte für die Aktienauswahl sind die Nachhaltigkeit des Geschäftsmodells, die Managementqualität, das organische Wachstum sowie eine konservative Bilanzierung. Stimmt die Unternehmensqualität, kommt das Bewertungsniveau der Aktie ins Spiel. Der Titel wird nur dann von Köttner ins FondsPortfolio aufgenommen, wenn die Bewertung moderat und ausreichend Kurssteigerungspotenzial gegeben ist. Der Fokus des FondsManagements liegt auf großen substanzstarken Standardwerten, den Large Caps bzw. Blue Chips. Small und Mid Caps können flexibel beigemischt werden, zugleich ist der Anteil von Aktien aus Schwellenländern auf 10 Prozent begrenzt. Insgesamt weist der DWS Akkumula ein defensiv aufgestelltes, auf Substanz und Qualität ausgerichtetes Portfolio auf. Wie ist dieses im Einzelnen strukturiert?

FondsPortfolio. US-Aktien. Führend.

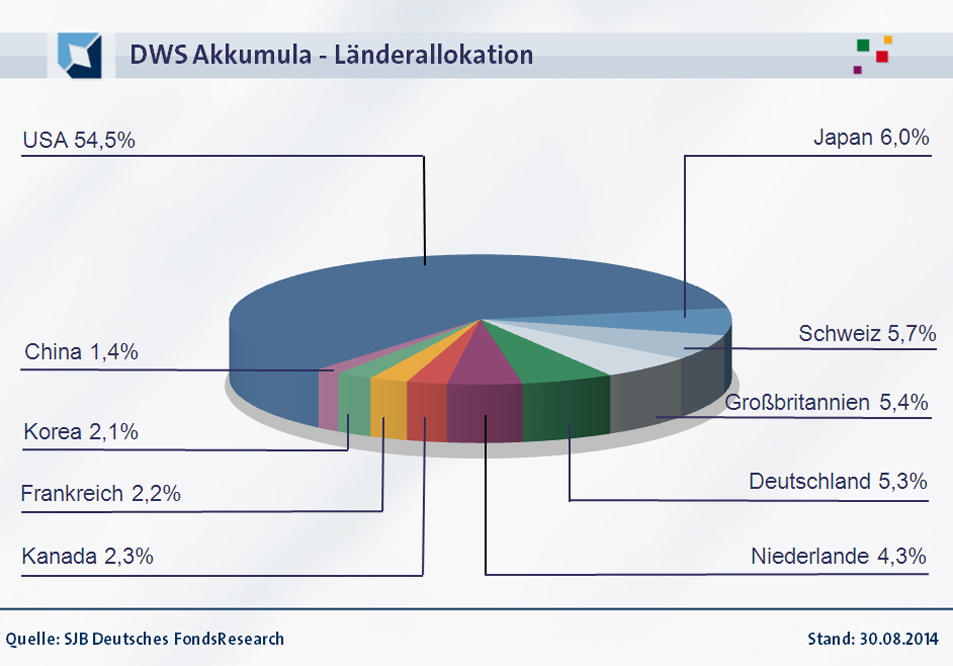

Mit Abstand die größte Länderposition im Portfolio des DWS Akkumula stellen Aktien aus den USA dar – mit 54,5 Prozent ist hier mehr als die Hälfte des FondsVermögens investiert. FondsManager Köttner rechtfertigt die jüngst nochmals aufgestockte Gewichtung damit, dass die amerikanische Wirtschaft zunehmend an Dynamik gewinne. Hierdurch würden gute Geschäftsmodelle von im Fonds vertretenen Unternehmen zusätzliche Attraktivität generieren, da sich höhere Umsätze überproportional in besseren Margen niederschlagen. Der Fokus des DWS Akkumula liegt zudem auf US-Firmen mit einem starken Anteil im Heimatmarkt, was sich aufgrund der jüngsten Währungsentwicklungen als vorteilhaft erwiesen hat. Auf Platz zwei und drei der Länderallokation des DWS-Fonds finden sich weit abgeschlagen Japan (6,0 Prozent) sowie die Schweiz (5,7 Prozent Anteil am FondsVermögen). Deutsche Aktien sind mit 5,3 Prozent innerhalb des FondsPortfolios vertreten, während die Gewichtung von Aktien aus Frankreich nach der zuletzt positiven Kursentwicklung auf 2,2 Prozent reduziert wurde. Die asiatischen Emerging Markets Korea (2,1 Prozent) und China (1,4 Prozent) runden die geographische Struktur des DWS-Fonds ab.

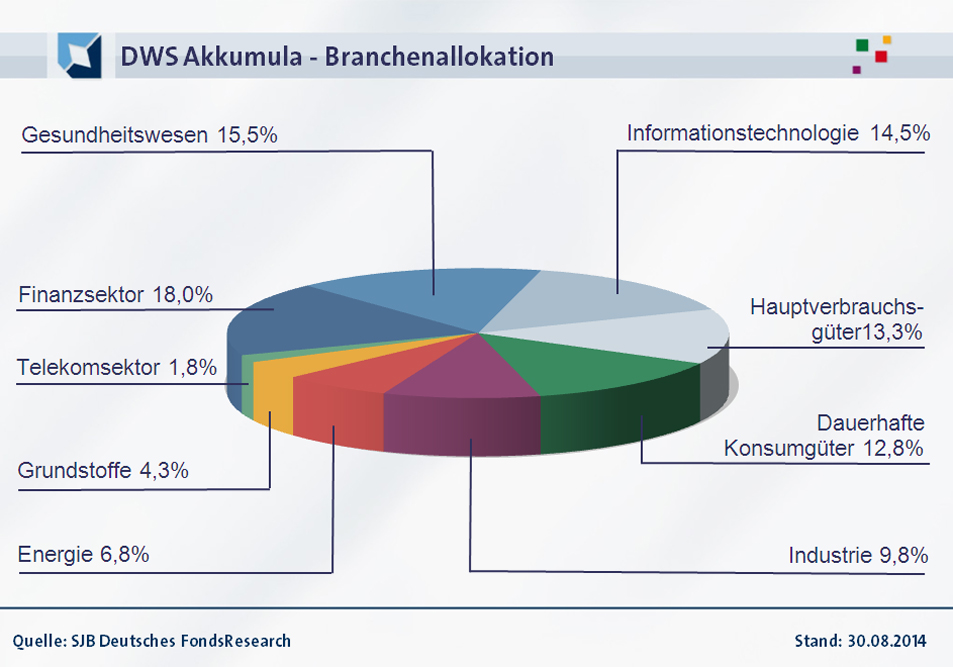

Das Branchenportfolio des DWS Akkumula ist in seiner Gewichtung recht ausgewogen positioniert und weist eine grundsätzliche Bevorzugung von defensiven Kerninvestments in den Branchen „Gesundheitswesen“ und „Nichtzyklische Konsumwerte“ auf. 15,5 bzw. 13,3 Prozent des FondsVermögens sind in diesen Sektoren investiert. Auf Platz eins der Branchenstruktur befindet sich der Finanzsektor mit 18,0 Prozent des FondsVolumens, auch Titel aus dem Bereich der Informationstechnologie sind mit 14,5 Prozent überdurchschnittlich stark vertreten. FondsManager Köttner berichtet, dass Telekomwerte und Versorger aufgrund der strategischen Herausforderungen in ihren Branchen derzeit nur selektive Investments erfahren. Auch Industrieunternehmen (9,8 Prozent) sowie Produzenten von Grundstoffen (4,3 Prozent) liegen im hinteren Bereich der Branchenstruktur.

FondsVergleichsindex. Korrelation. Deutlich.

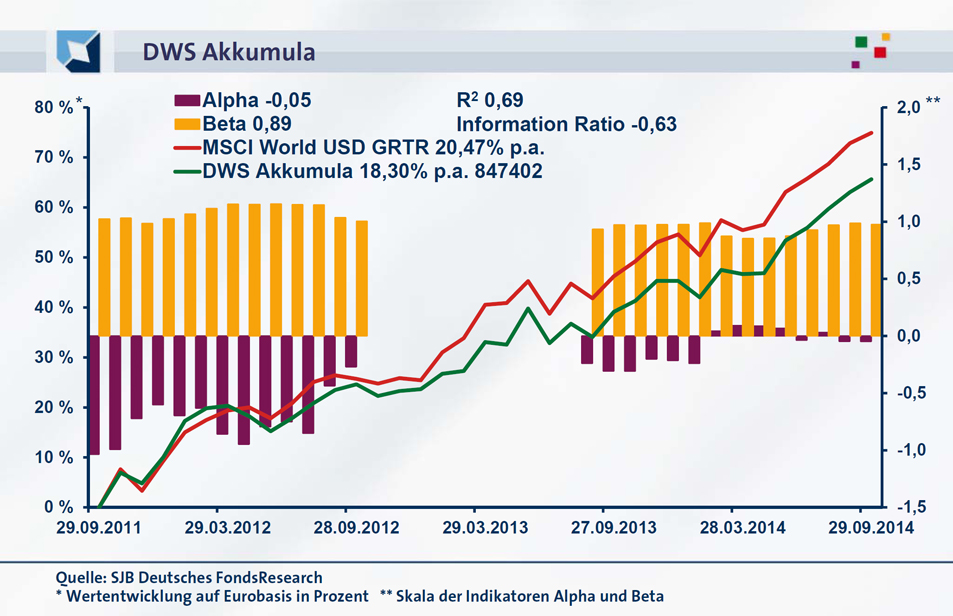

Für unsere unabhängige SJB FondsAnalyse haben wir den DWS Akkumula dem MSCI World USD GRTR als Vergleichsindex gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem breit gestreuten globalen Aktienindex zeigt einen hohen Gleichlauf der Kursbewegungen. Über drei Jahre ist die Korrelation mit 0,83 stark ausgeprägt, für ein Jahr fällt sie mit 0,89 noch deutlicher aus. Die Kennzahl R² demonstriert, dass sich FondsManager Köttner mit seiner Länder- und Sektorengewichtung zuletzt wieder stärker am SJB-Vergleichsindex orientiert hat. Für drei Jahre liegt R² bei 0,69, über ein Jahr nimmt die Kennziffer einen Wert von 0,79 an. Damit haben sich mittelfristig 31 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 21 Prozent. Der Tracking Error des weltweit investierenden Aktienfonds liegt über drei Jahre bei 4,27 Prozent, auf Jahressicht geht die Spurabweichung vom Referenzindex auf 1,58 Prozent zurück. Damit ist das aktiv eingegangene Risiko als äußerst moderat zu bezeichnen, was die defensive Ausrichtung des DWS-Fonds unterstreicht. Welche Kursschwankungen hat der FondsKlassiker zu verzeichnen?

FondsRisiko. Beta. Kontrolliert.

Der DWS Akkumula weist über drei Jahre eine Volatilität von 8,29 Prozent auf – eine geringe Schwankungsneigung für einen international agierenden Aktienfonds. Trotzdem liegt sie leicht oberhalb der 7,92 Prozent, die der MSCI World USD GRTR als SJB-Vergleichsindex zu verzeichnen hat. Über ein Jahr erhält sich dieses Szenario, auch wenn sich die Volatilitätswerte weiter annähern: Hier beträgt die mittlere Schwankungsneigung des Fonds 6,74 Prozent und fällt damit erneut etwas höher als die des weltweiten Aktienmarktes mit 6,71 Prozent aus. Trotz seiner defensiven Ausrichtung muss sich der DWS-Fonds mit dem zweiten Platz im Volatilitätsvergleich zufriedengeben, da seine Schwankungsbreite in beiden untersuchten Zeiträumen höher ausfällt.

Die Analyse der Beta-Werte hellt das Bild für das Risikoprofil des Fonds auf. Über drei Jahre befindet sich das Fonds-Beta mit 0,89 noch unter Marktniveau und weist auf unterdurchschnittliche Wertschwankungen des Portfolios hin. Für ein Jahr nimmt die Risikokennziffer einen Wert von 0,98 an und liegt damit ebenfalls unter dem Marktrisikofixwert von 1,00. Der rollierende Zwölfmonatsvergleich des Beta über drei Jahre zeigt, dass FondsManager Köttner die Risikostruktur seines FondsPortfolios gut unter Kontrolle hat: Das Beta des Fonds liegt in 22 der 36 betrachteten Einzelzeiträume niedriger als der marktneutrale Wert von 1,00 und erreicht einen Tiefststand von 0,75. Lediglich in 14 der untersuchten Zeitspannen schwankt die Wertentwicklung stärker als die der SJB-Benchmark: Hier ist das Fonds-Beta mit Werten zwischen 1,01 und 1,25 leicht erhöht. Insgesamt weist der global investierende DWS-Fonds damit eine attraktive Risikostruktur auf: Die Intensität, mit der der Fonds auf die Marktgeschehnisse reagiert, ist gedämpft. Welche Renditen vermag der DWS-Fonds auf dieser Basis zu erzielen?

FondsRendite. Alpha. Negativ.

Über drei Jahre kann der DWS Akkumula mit einer attraktiven Wertentwicklung von +65,63 Prozent auf Eurobasis aufwarten (Stichtag 29.09.2014). Noch besser schnitt der MSCI World USD GRTR als SJB-Vergleichsindex ab – das Kursbarometer für den globalen Aktienmarkt hat im selben Zeitraum ein Plus von +75,49 Prozent in Euro erzielt. Die Zahlen entsprechen einer Rendite von +18,30 Prozent p.a. beim Fonds gegenüber einer Jahresrendite von +20,47 Prozent bei der Benchmark. Im kurzfristigen Zeithorizont kann der DWS-Fonds zum MSCI-Referenzindex aufschließen, es verbleibt lediglich eine Minderrendite von weniger als einem Prozentpunkt: Einer Wertentwicklung des DWS Akkumula von +19,05 Prozent für ein Jahr steht eine Rendite von +20,00 Prozent bei der ausgewählten Benchmark gegenüber. Hier macht sich die Umstrukturierung des FondsPortfolios durch Manager Köttner positiv bemerkbar.

Die Performanceleistung des Fonds führt zu einem negativen Alpha-Wert, der über drei Jahre bei -0,05 liegt. Auf Jahressicht bleibt die Kennzahl unverändert. Im rollierenden Zwölfmonatsvergleich wird deutlich, dass der DWS-Fonds in der Mehrzahl der Fälle die schwächere Wertentwicklung gegenüber dem MSCI World aufzuweisen hat: In den 36 analysierten Einjahresperioden sind Alpha-Werte unter Marktniveau klar in der Überzahl, in 31 Zeiträumen markierte das Alpha einen negativen Wert bis zutiefst -0,99. Lediglich in fünf Einzelzeiträumen schaffte es die Renditekennziffer in den grünen Bereich und verzeichnete dabei Werte zwischen 0,03 und 0,09. Die Quintessenz: Mit seiner Stockpicking-Strategie schafft es FondsManager Köttner noch nicht, sein erklärtes Ziel einer Mehrrendite zum MSCI World zu erreichen. Die sich in den letzten Monaten häufenden Phasen einer Outperformance führen jedoch zu der berechtigten Hoffnung, dass dies im Rahmen der Neuausrichtung des Fonds künftig häufiger gelingen wird.

SJB Fazit. DWS Akkumula.

Die fundamental orientierte Stockpicking-Strategie des DWS Akkumula zeigt in der jüngeren Vergangenheit wieder bessere Ergebnisse, die an die Erfolgszeit des DWS-Klassikers anknüpfen. In den zunehmend unsicheren Börsenzeiten gefällt zudem die defensive Ausrichtung des Standardwerte-Fonds, der seinen Fokus von Wachstumswerten zu Substanztiteln verschoben hat. Der global anlegende Aktienfonds bleibt ein Basisinvestment für ein international ausgerichtetes FondsPortfolio, das mit seiner breiten Streuung über Länder und Sektoren überzeugt.

DWS. Hintergründig.

Die DWS wurde 1956 gegründet. Fonds in Deutschland: 923. Verwaltetes Vermögen in Deutschland: 147,0 Mrd. Euro. Zu Umsatz und Gewinn macht die DWS keine Angaben. Anzahl der Mitarbeiter: 2.000. Geschäftsführer Wolfgang Matis (Sprecher), Holger Naumann und Dr. Asoka Wöhrmann. Stand: 31.12.2013. SJB Abfrage: 02.10.2014.

Die DWS wurde 1956 gegründet. Fonds in Deutschland: 923. Verwaltetes Vermögen in Deutschland: 147,0 Mrd. Euro. Zu Umsatz und Gewinn macht die DWS keine Angaben. Anzahl der Mitarbeiter: 2.000. Geschäftsführer Wolfgang Matis (Sprecher), Holger Naumann und Dr. Asoka Wöhrmann. Stand: 31.12.2013. SJB Abfrage: 02.10.2014.