Es bleibt dabei: Trotz der Ankündigung von EZB-Präsident Mario Draghi, das Anleihen-Kaufprogramm der Europäischen Zentralbank im kommenden Jahr in seinem Volumen zu halbieren, setzt sich die Null- und Niedrigzinsphase fort. Mit Staatsanleihen aus der Eurozone sind auch künftig keine nennenswerten Renditen zu erzielen, Anleger müssen sich vielmehr im Sektor der Unternehmensanleihen umsehen. Genau in diesem Segment ist der von der Münchener Vermögensverwaltungsgesellschaft Dr. Kohlhase gemanagte DKO-Renten Spezial unterwegs. Der chancenorientierte Rentenfonds legt seinen Investmentschwerpunkt auf in Euro notierte Unternehmensanleihen aus Industrie- und Schwellenländern, auf US-Dollar lautende Anleihen dienen als Beimischung. Ohne geographische Beschränkung und über alle Ratingklassen hinweg werden globale Unternehmensanleihen mit Investment Grade Rating, aber auch mit schwächerer Bonität erworben. Die Währungsrisiken gegenüber dem Euro werden in der Regel abgesichert, so dass die Rendite nicht durch unvorhergesehene Wechselkursschwankungen leidet.

Es bleibt dabei: Trotz der Ankündigung von EZB-Präsident Mario Draghi, das Anleihen-Kaufprogramm der Europäischen Zentralbank im kommenden Jahr in seinem Volumen zu halbieren, setzt sich die Null- und Niedrigzinsphase fort. Mit Staatsanleihen aus der Eurozone sind auch künftig keine nennenswerten Renditen zu erzielen, Anleger müssen sich vielmehr im Sektor der Unternehmensanleihen umsehen. Genau in diesem Segment ist der von der Münchener Vermögensverwaltungsgesellschaft Dr. Kohlhase gemanagte DKO-Renten Spezial unterwegs. Der chancenorientierte Rentenfonds legt seinen Investmentschwerpunkt auf in Euro notierte Unternehmensanleihen aus Industrie- und Schwellenländern, auf US-Dollar lautende Anleihen dienen als Beimischung. Ohne geographische Beschränkung und über alle Ratingklassen hinweg werden globale Unternehmensanleihen mit Investment Grade Rating, aber auch mit schwächerer Bonität erworben. Die Währungsrisiken gegenüber dem Euro werden in der Regel abgesichert, so dass die Rendite nicht durch unvorhergesehene Wechselkursschwankungen leidet.

Dr. Michael Kohlhase betont: Die im DKO-Renten Spezial vorgenommene extrem breite Diversifikation über höher rentierliche Anleihen schafft gegenüber verzinslichen Wertpapieren erstklassiger Emittenten ein wesentlich attraktiveres Chance-Risiko-Verhältnis, zumal die Liquidität stets gewährleistet sei. Investoren, die sich den höheren Volatilitäten des Anlagesegments bewusst sind, können so mittel- bis langfristig deutlich höhere Renditen als mit Investment-Grade-Anleihen erzielen, wie die Performancehistorie des DKO-Renten Spezial belegt: Seit Auflage des FondsProduktes am 12. März 2014 wurde eine Wertentwicklung von +17,49 Prozent in Euro verzeichnet, auch in dem für Anleihen problematischen Jahr 2017 konnte bislang ein attraktives Plus von +5,59 Prozent generiert werden. Der DKO-Renten Spezial A EUR (WKN A1XEV9, ISIN LU1038666001) verfügt aktuell über ein FondsVolumen von 28,3 Millionen Euro und verwendet als Vergleichsindex den 12-Monats-Euribor plus 300 Basispunkte. Wie stellt sich die Anlagestrategie des Fonds im Detail dar?

FondsStrategie. Top-Down-Ansatz. Praktiziert.

Der DKO-Renten Spezial strebt die Erwirtschaftung eines langfristigen Kapitalzuwachses durch die Investition in auf Euro lautende globale Unternehmensanleihen an. FondsManager Dr. Kohlhase sucht aktiv die Ertragschancen des Anlagesegments, ohne jedoch die Risiken zu vernachlässigen. Im Rahmen eines klassischen Top-Down Ansatzes werden die attraktivsten Chancen in den Industrieländern wie auch den Emerging Markets durch die Analyse des aktuellen Kapitalmarktumfeldes sowie Relative-Value Analysen identifiziert. Im Anschluss daran findet eine Untersuchung der verschiedenen Emittenten insbesondere mit Blick auf die Nachhaltigkeit ihres Geschäftsmodells sowie auf ihre Rentabilität hin statt. FondsManager Dr. Kohlhase strebt die Generierung von Erträgen und Kapitalwachstum unter allen Marktbedingungen an und ergänzt sein Rentenportfolio durch Long- und Shortpositionen im Anleihen- und Währungssektor, um so ein marktneutrales, sich durch geringe Schwankungen auszeichnendes FondsPortfolio zu konstruieren. Wie setzt sich das über 127 Einzeltitel breit gestreute, zugleich über alle Ratingeinstufungen diversifizierte FondsVermögen aktuell zusammen?

FondsPortfolio. Finanzwerte. Favorisiert.

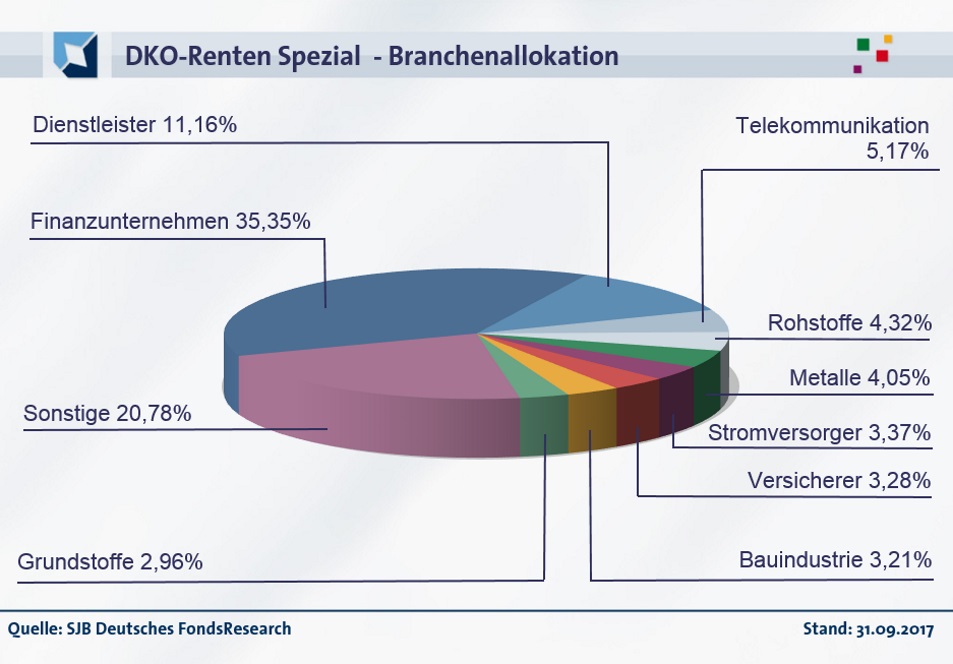

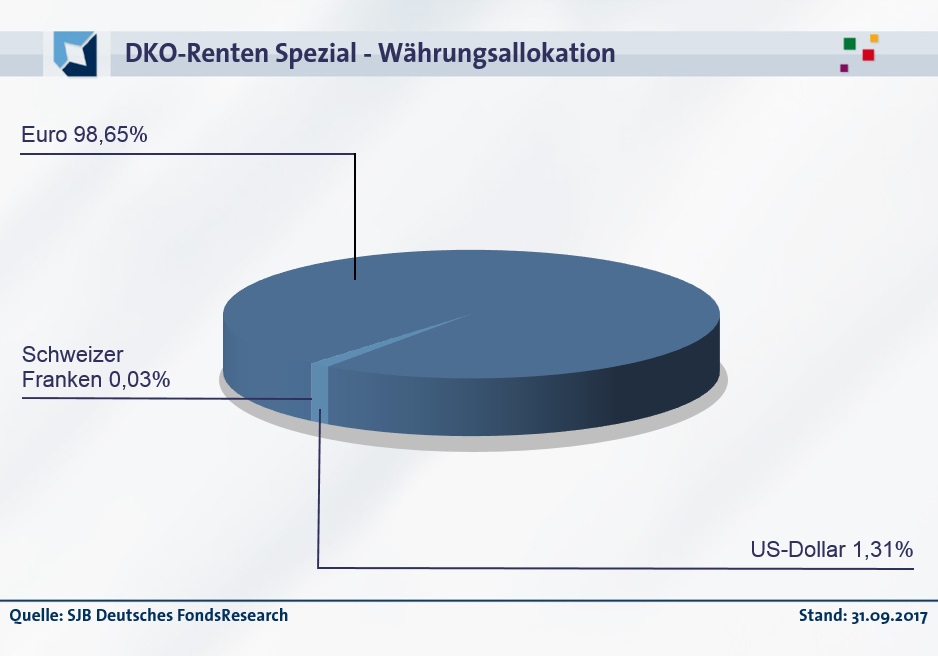

Der DKO-Renten Spezial hat die Währungsstruktur seines Portfolios klar auf den Euro ausgerichtet: 98,65 Prozent der im Fonds befindlichen Anleihentitel sind in Euro notiert, Unternehmensanleihen in US-Dollar dienen mit einem Anteil von 1,31 Prozent lediglich als Beimischung. Abgerundet wird die Währungsallokation des Fonds durch Wertpapiere in Schweizer Franken mit 0,03 Prozent. In der Sektorengewichtung des DKO-Renten Spezial befinden sich Anleihen von Finanzunternehmen mit 35,35 Prozent Portfolioanteil auf dem ersten Platz. Auf Platz zwei der Branchenallokation liegen Dienstleistungsunternehmen, die 11,16 Prozent des FondsVolumens einnehmen, Platz drei in der Branchenstruktur geht an Telekommunikationstitel mit 5,17 Prozent. Durchschnittlich stark gewichtet innerhalb des Anleihenportfolios aus „Corporate Bonds“ sind der Rohstoffsektor mit 4,32 Prozent sowie die metallverarbeitende Industrie mit 4,05 Prozent Anteil am FondsVolumen. Unternehmensanleihen von Stromversorgern nehmen 3,37 Prozent des FondsVermögens ein, Versicherer decken 3,28 Prozent der FondsBestände ab. Komplettiert wird der Branchenmix des DKO-Fonds durch Baufirmen (3,21 Prozent) sowie die Grundstoffindustrie (2,96 Prozent). Per Ende September nehmen übrige Sektoren 20,78 Prozent des FondsVolumens ein, die Liquiditätsquote des Fonds liegt bei 6,35 Prozent. Unter den Top-10-Positionen befinden sich Anleihen des spanischen Bauunternehmens Obrascon Huarte, des französischen Stahlrohrproduzenten Vallourec oder des US-Datendienstleisters Veritas.

FondsVergleichsindex. Korrelation. Gering.

Der DKO-Renten Spezial wird in unserer unabhängigen SJB FondsAnalyse dem Barclays Capital Bond Composite Global als Benchmark gegenübergestellt. Der auf Unternehmensanleihen fokussierte DKO-Fonds und der weltweit gestreute Vergleichsindex aus dem Anleihensektor weisen keine hohe Korrelation auf, die Parallelität der Kursverläufe ist nur gering ausgeprägt. In der Konsequenz liegt die Korrelationskennziffer über ein Jahr bei 0,25, für drei Jahre fällt sie mit 0,02 nochmals niedriger aus. Insgesamt wird deutlich, dass das FondsManagement von Dr. Kohlhase im Rahmen seiner Top-Down-Allokation eine weitgehende Unabhängigkeit vom Verlauf der globalen Rentenmärkte erreicht hat – eine Folge der breiten Diversifikation. Entsprechend gering fällt die Kennzahl R² des DKO-Fonds aus: Diese liegt auf Jahressicht bei 0,06 und geht für drei Jahre auf 0,00 zurück. Der Tracking Error von 5,22 Prozent über die letzten zwölf Monate beweist, dass Anleihenexperte Dr. Kohlhase bei seiner Portfolioallokation keine großen Risiken eingeht. Welche Schwankungsneigung hat das spezialisierte Rentenprodukt aufzuweisen?

FondsRisiko. Volatilität. Niedrig.

Der DKO-Renten Spezial hat über drei Jahre eine Volatilität von 4,05 Prozent zu verzeichnen, die für den Einjahreszeitraum auf 2,20 Prozent zurückgeht. Damit weist der globale Unternehmensanleihen-Fonds eine sehr geringe Schwankungsbreite auf, die deutlich unterhalb der „Vola“ des ausgewählten SJB-Referenzindex angesiedelt ist: Der Barclays Capital Bond Composite Global hat im selben Dreijahreszeitraum eine Volatilität von 7,19 Prozent aufzuweisen, über zwölf Monate liegen die Schwankungen bei 5,26 Prozent. Die durchweg über drei Prozentpunkte niedrigeren Volatilitätswerte des DKO-Fonds belegen das attraktive Risikoprofil des Rentenproduktes – wird dies durch die folgende Beta-Analyse bestätigt?

Über die letzten drei Jahre konnte der DKO-Fonds ein Beta von 0,01 generieren, für ein Jahr liegt das Beta stärker im positiven Bereich und nimmt einen Wert von 0,12 an. FondsManager Dr. Kohlhase verzeichnet mit seinem Hochzinsanleihenfonds also stets ein Beta unter dem Marktniveau von 1,00. Dass die Wertschwankungen seines FondsProduktes vergleichsweise moderat ausfallen, bekräftigt der rollierende Zwölfmonatsvergleich der Beta-Werte über die letzten drei Jahre: In allen der letzten 32 untersuchten Einjahresperioden fiel das Beta niedriger als der Marktrisikofixwert von 1,00 aus und nahm dabei positive Werte von maximal 0,25 an. Hinzu kommen 13 Einzelzeiträume, in denen der Rentenfonds negative Beta-Werte verzeichnete: Hier ging die Kennziffer aufgrund einer divergierenden Kursentwicklung zur Benchmark bis zutiefst -0,24 zurück. Das Urteil über die Risikostruktur des DKO-Renten Spezial fällt damit höchst positiv aus – die Schwankungsanfälligkeit des Anleihenportfolios liegt durchgängig unterhalb der des Vergleichsindex. Können die mit den ausgewählten Unternehmensanleihen erzielten Renditen gleichermaßen überzeugen?

FondsRendite. Alpha. Generiert.

Per 26. Oktober 2017 hat der DKO-Renten Spezial über drei Jahre eine kumulierte Wertentwicklung von +15,43 Prozent in Euro erwirtschaftet, was einer Rendite von +4,89 Prozent p.a. entspricht. Eine attraktive Wertentwicklung in der jüngsten Niedrigzinsphase, die das Renditepotenzial globaler Unternehmensanleihen realisiert! Der Vergleichsindex Barclays Capital Bond Composite Global entwickelt sich schwächer: Die von der SJB gewählte Benchmark legte im selben Zeitraum um +14,98 Prozentpunkte auf Eurobasis zu, was einem Ergebnis von +4,76 Prozent p.a. entspricht. Beim Wechsel auf die Jahresbetrachtung weitet sich der Performancevorsprung des aktiv gemanagten Rentenfonds nochmals aus: Während der Fonds aus dem Hause Dr. Kohlhase ein Ergebnis von +7,17 Prozent in Euro verzeichnet, weist die passive Benchmark mit -4,11 Prozent eine negative Rendite auf. Kurzfristig liegt der DKO-Fonds deutlich vorn, auch mittelfristig kommt es zu einer Outperformance. Wie schlägt sich dies in der Alpha-Analyse nieder?

Das vom DKO-Renten Spezial erreichte Alpha befindet sich über drei Jahre mit 0,40 klar im grünen Bereich, auf Jahressicht fällt die Kennzahl mit 0,62 nochmals besser aus. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre demonstriert, dass bei FondsManager Dr. Kohlhase die Phasen der Mehrrendite klar überwiegen: In 25 der untersuchten 32 Einzelperioden gab es ein positives Alpha bis 1,08 in der Spitze zu verzeichnen, während in sieben Einzelzeiträumen ein negativer Alpha-Wert von zutiefst -0,35 registriert wurde. Die deutlich häufiger vorkommenden und zudem stärker ausgeprägten Intervalle mit einer Outperformance zum globalen Rentenmarkt machen den DKO-Renten Spezial zum unumstrittenen Gesamtsieger in der Kategorie „Rendite“. Die im positiven Terrain befindliche Information Ratio von 0,02 über drei Jahre belegt abschließend, dass eingegangene Risiken und erzielte Erträge in einem guten Verhältnis zueinanderstehen.

SJB Fazit. DKO-Renten Spezial.

Die Fokussierung auf in Euro notierte Unternehmensanleihen von Emittenten unterschiedlicher Bonität ist für Investoren ein probates Mittel, in der noch lange nicht beendeten Nullzinsphase attraktive Renditen bei moderater Erhöhung des Risikos einzufahren. Dem FondsManagement von Dr. Kohlhase gelingt es seit Auflage des DKO-Renten Spezial in überzeugender Weise, sowohl die selbst gewählte Benchmark als auch den globalen Anleihenmarkt zu schlagen. Zugleich überzeugt das Investmentprodukt durch seine niedrige Volatilität als Ergebnis der breiten Diversifikation. Ein wertvoller Bestandteil für jedes chancenorientierte FondsDepot!

Die Dr. Kohlhase Vermögensverwaltungsgesellschaft mbH (DKO) ist eine bankenunabhängige Vermögensverwaltungsgesellschaft mit Sitz in München. Sie wurde 1980 von Dr. Detlef Kohlhase gegründet und ist mit Ihren acht Mitarbeitern in den Bereichen Vermögensverwaltung und Fondsmanagement aktiv. Das Angebot richtet sich an private und institutionelle Anleger. Fonds in Deutschland: 8. Geschäftsführer: Dr. Detlef Kohlhase, Dr. Michael Kohlhase. Stand: 31.09.2017.