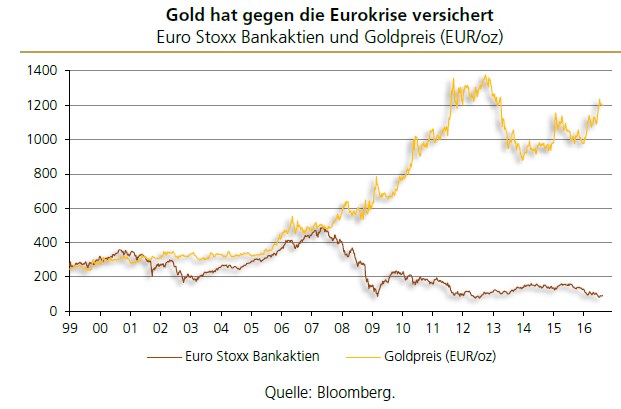

Mit dem Ausbruch der internationalen Finanz- und Wirtschaftskrise ab Ende 2007 begannen die Aktien der Euro-Banken einzuknicken – und der Goldpreis (in Euro gerechnet) begann seinen Höhenflug.

Mit dem Ausbruch der internationalen Finanz- und Wirtschaftskrise ab Ende 2007 begannen die Aktien der Euro-Banken einzuknicken – und der Goldpreis (in Euro gerechnet) begann seinen Höhenflug.

Das Vertrauen in die Euro-Banken schwand. Die Finanzierungskosten der Geldhäuser verteuerten sich. Verluste auf Kredit- und Derivativgeschäfte drohten, das ohnehin schon knappe Eigenkapital der Geldhäuser aufzuzehren.

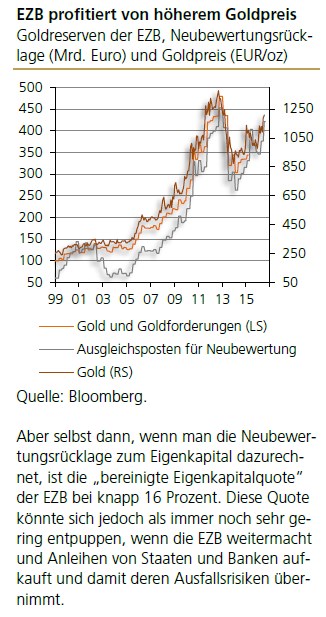

Eine Besserung ist nicht in Sicht. Die mittlerweile stark ausgeweitete Regulierung schnürt die Ertragsmöglichkeiten der Banken ab. Erschwerend kommt die Null- und Negativzinspolitik der Europäischen Zentralbank (EZB) hinzu.

Zeichnet sich eine neuerliche Bankenkrise ab? Eine Krise, die vielleicht noch größere Ausmaße annehmen kann als die, die in den letzten Jahren durchlaufen wurde? Um diese Fragen zu beantworten, ist es wichtig, sich über die Rolle und vor allem auch die Macht der Zentralbanken bewusst zu sein. Denn sie haben noch „Asse im Ärmel“, und das sollten Sparer und Investoren nicht übersehen.

„Weiter so“

Die großen Zentralbanken rund um die Welt handeln nach dem Motto: „Weiter so”. Sie wollen die Finanzmärkte vor dem Zusammenbruch bewahren und die Wirtschaft in Gang halten. Was immer dazu erforderlich ist, wird getan.

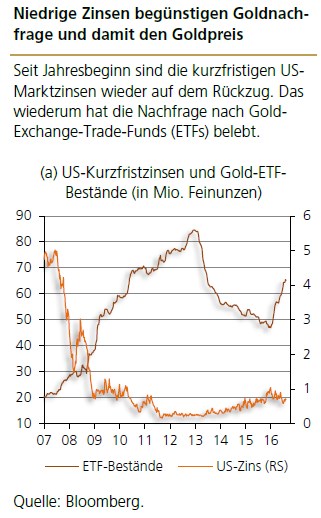

Die Zentralbankräte wissen dabei ganz genau, wo sie ansetzen müssen: In den Kreditmärkten. Sie müssen dafür sorgen, dass die Kreditausfallsorgen aus den Finanzmärkten vertrieben werden. Denn das Wohl und Wehe der internationalen Geld- und Kreditarchitektur hängt am reibungslosen Kreditfluss. Um systemgefährdende Kreditausfälle abzuwehren, haben die Geldbehörden die Zinsen auf Rekordtiefstände gedrückt.

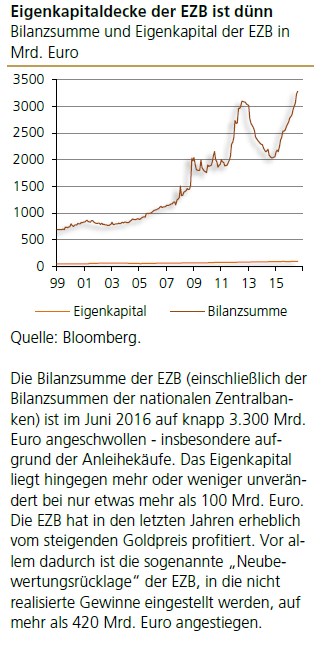

Sie haben zudem die elektronische Notenpresse angeworfen, um strauchelnde Staaten und Banken zahlungsfähig zu halten. Die Zentralbanken stellen Staaten und Banken die benötigten Zahlungsmittel zur Verfügung. Die Zentralbanken leihen sich auch untereinander ihre heimische Währung – dies sind die sogenannten „Liquidität-Swap-Abkommen“. Unter diesen Bedingungen wird es so etwas wie 2008/2009 – eine politisch ungewollte „Mega-Pleite“, ein „Credit Event“ eines systemrelevanten Spielers im Weltfinanz-system – nicht mehr geben.

Als Monopolisten der Geldproduktion haben die Zentralbanken die Macht, die Kredit- und Geldmengen immer weiter auszuweiten: Sie können unbegrenzt neue Kredite vergeben und neues Geld in Umlauf bringen.

Sie können ebenfalls Anleihen am Markt aufkaufen – ob nun Staats-, Banken-oder Unternehmensanleihen – und die Käufe mit neu geschaffenem Geld bezahlen.

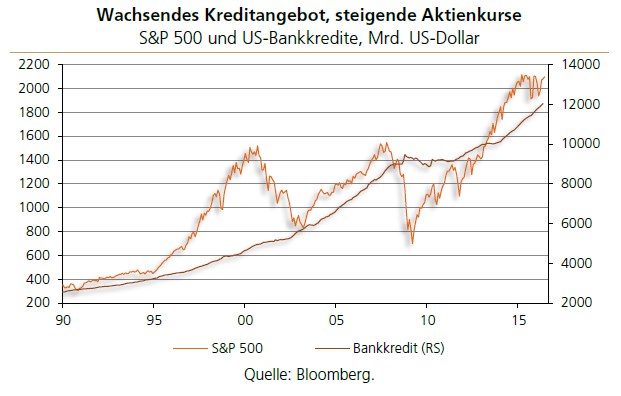

Der dadurch geschaffene Liquiditätszufluss hat Folgen, insbesondere auch für die Aktienkurse. In der kurzen Frist mag der Verbund zwischen Geldmengenausweitung und Aktienkurssteigerungen zwar recht „lose“ erscheinen.

In der langen Frist offenbart sich jedoch ein positiver Zusammenhang: Das Ausweiten der Kredit- und der dadurch geschaffenen Geldmenge befördert alle Preise, einschließlich der Aktienkurse, in die Höhe.

Wie lange kann das unablässige Kredit- und Geldmengenvermehren noch weitergehen? Es hängt von den Geldnachfragern ab. Bislang hält die Nachfrage nach neu geschaffenem Geld Schritt mit seinem Angebot. Vor allem gibt es nach wie vor keine Anzeichen für steigende Inflationserwartungen – obwohl die Politiken der Zentralbanken weltweit extrem expansiv sind.

Das Vertrauen der Menschen scheint also nach wie vor sehr groß zu sein, dass die Zentralbanken „das Richtige“ tun und keine Inflationspolitik betreiben werden, um die hohen Schuldenlasten zu entwerten. Sollten jedoch einmal die Inflationssorgen aus ihrem Schlummer erwachen, ändert sich das Bild. Dann wird es brenzlig.

Wenn nämlich erwartet wird, dass das Geld seine Kaufkraft einbüßt, knickt die Geldnachfrage ein. Die Menschen beginnen, ihr Geld verstärkt gegen andere Güter einzutauschen. Die Folge sind steigende Güterpreise. Bei einer breit an-gelegten „Flucht aus dem Geld“ könnte das weltweite ungedeckte Papiergeldsystem sogar ein jähes Ende finden.

Doch bislang ist von all dem nichts zu sehen. Die Geldhaltungs- und Ersparnisgewohnheiten der Menschen – die sich in der Regel nur sehr langsam wandeln – haben sich selbst nach den Erschütterungen der Jahre 2008/2009 nicht auffällig verändert. Vor allem die Geldhaltung ist vielerorts so hoch wie nie.

Solange das so bleibt, wird ein Crash, der die Aktienkurse ins Bodenlose fallen lässt, auf sich warten lassen. Aktienkursrückschläge – wie 2000/2001 und 2008/2009 – werden zeitlich begrenzt bleiben. Diese Einschätzung mag helfen, eine Börsenweisheit beherzt und erfolgreich in die Tat umzusetzen: „Sei furchtsam, wenn andere gierig sind, sei gierig, wenn andere furchtsam sind.“

Monetisierung der Euro-Schulden

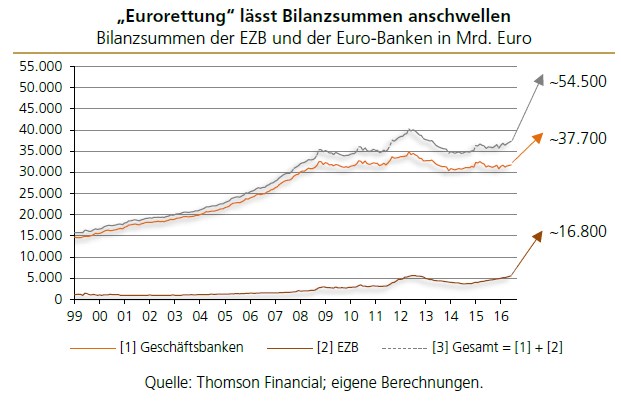

Im Folgenden soll aufgezeigt werden, welche Wege und vor allem auch welche Dimension die Maßnahmen der EZB zur „Rettung“ des Euro noch nehmen können in ihrem Bestreben, das Einheitswährungsprojekt vor dem Zusammenbruch zu bewahren. Die Überlegungen werden anhand von vereinfachten Bilanzen des Euro-Bankensektors und der EZB illustriert, die nachstehend abgebildet sind.

Zudem ist anzumerken, dass sich im ersten Quartal 2016 die gesamte Staatsverschuldung im Euroraum auf 91,7 Prozent des Bruttoinlandproduktes belief. Sie betrug 9.605 Milliarden Euro. Davon waren 7.619 Milliarden Euro Wertpapiere und 1.698 Milliarden Euro Bankkredite.

Im Juni 2016 hielten die Euro-Banken Staatsschulden in Höhe von 2.922 Milliarden Euro. Folglich befanden sich Staatsschulden in Höhe von 6.683 Milliarden Euro in den Händen von Nichtbanken (Versicherungen, Pensionsfonds etc.) im Euroraum und/oder Banken oder Nichtbanken im Ausland.

Im folgenden werden vier Szenarien betrachtet:

(1) Die EZB kauft den Euro-Banken Euro-Staatsschulden ab;

(2) die EZB kauft Staatsanleihen von Nichtbanken (wie Privaten und Versicherungen);

(3) die EZB übernimmt die Kapitalmarktfinanzierung der Banken; und

(4) die EZB kauft etwa 50 Prozent aller Staatsschulden und etwa 30 Prozent aller risikotragenden Aktiva der Euro-Banken.

Zu (1): Die EZB kauft den Euro-Banken Euro-Staatsschulden ab

Die Euro-Banken halten Staatsschulden in Höhe von 2.900 Milliarden Euro (1.100 in Form von Bankkrediten, 1.800 Milliarden in Form von Anleihen). Kauft die EZB den Banken diese Schulden ab, dann gibt es einen Aktivtausch in der Bilanz des Euro-Bankensektors: Die Kredite und Wertpapierbestände der Euro- Banken fallen um 2.900 Milliarden Euro, und die Kassenbestände der Euro-Banken steigen in gleicher Höhe.

Die Bilanz der EZB verlängert sich: Die Summe aus Krediten und Wertpapieren steigt um 2.900 auf 5.000 Euro, und die Guthaben der Banken bei der EZB steigen um 2.900 auf 3.900 Euro. Die Bilanzsumme der EZB steigt von 3.200 auf 6.100 Euro. Die Banken haben nunmehr erhöhte Überschussreserven, die sie für eine zusätzliche Kredit- und Geldmengenvermehrung einsetzen können.

Zu (2): Die EZB kauft Staatsanleihen von Nichtbanken

Man nehme an, die EZB kauft Staatsanleihen in Höhe von 5.000 Euro, die sich in den Händen von Nichtbanken (Versicherungen, private Sparer, Pensionskassen etc.) befinden. In diesem Falle passiert folgendes: Die EZB bezahlt mit neu geschaffenen Euro, die auf die Konten der Wertpapierverkäufer überwiesen werden. Da diese Konten im Euro-Geschäftsbankensektor gehalten werden, steigen die Sichteinlagen um 5.000 auf 10.800 Euro. Gleichzeitig erhalten die Banken durch die Überweisung neues Zentralbankgeld in Höhe von 5.000 Euro, so dass die Kasse der Euro-Banken auf 6.000 Euro ansteigt.

Die Bilanzsumme der EZB steigt um 5.000 auf 8.200 Euro: Auf der Aktivseite der Bilanz steigen die Wertpapiere um 5.000 auf. Gleichzeitig erhalten die Euro-Banken durch die Überweisung des Kaufpreises ein zusätzliches Guthaben in Höhe von 5.000 Euro, so dass die gesamte Zentralbankgeldmenge auf 6.000 Euro ansteigt.

Zu (3): Die EZB übernimmt die Kapitalmarktfinanzierung der Banken

In diesem Beispiel refinanziert die EZB – nach und nach – die fälligen Anleihen der Euro-Banken. Dabei ergeben sich die folgenden Wirkungen: Die Banken schreiben dem Investor, der die fällige Anleihe hält, den Nennbetrag auf seinem Sichteinlagekonto gut.

Gleichzeitig gibt sie eine neue Anleihe heraus, die von der EZB gekauft wird. Bei einem Anleihebetrag von 3.800 Euro steigen die Sichteinlagen und auch die Kassenbestände der Banken in dieser Höhe.

Die Bilanzsumme des Euro-Bankensektors steigt folglich um 3.800 auf 35.800 Euro. Gleichfalls steigt die Bilanzsumme der EZB, und zwar auf 7.000 Euro: Die Wertpapierbestände der Zentralbank steigen um 3.800 auf 5.400 Euro, und in gleicher Höhe steigen die Guthaben der Banken auf 4.800 Euro.

Zu (4): Die EZB kauft Staatsschulden, risikotragende Aktiva der Euro- Banken und refinanziert deren Anleihen

In diesem Beispiel (i) kauft die EZB 4.800 Euro Staatsschulden (davon 2.900 Euro von den Euro-Banken und 1.900 Euro von Nichtbanken), (ii) erwirbt Bankkredite in Höhe von 5.000 Euro und (iii) refinanziert die Anleihen der Euro-Banken in Höhe von 3.800 Euro. Die Wirkungen zeigen sich in den nachstehenden Bilanzen.

In der Bilanz des Euro-Bankensektors kommt es zu einer knapp 100- prozentigen Ausweitung der Sichteinlage (und damit der Geldmenge M1). Die Überschussreserve der Euro-Banken schwillt auf 14.600 Euro an. Vor allem die Bilanzsumme der EZB schwillt stark an: Sie steigt auf 16.800 Euro.

Der Euro-Bankenapparat wird so einen Teil seiner Risikoaktiva los und erhält dafür neues Geld von der EZB. Zugleich nehmen die Sichtguthaben (und damit die Geldmenge M1) beträchtlich zu.

Die EZB hat beträchtliche Kredite von Staaten und Banken in die eigene Bilanz übernommen, deren Ausfälle von den Steuerzahlern zu tragen sind. Zudem hat sie dadurch die Überschussliquidität der Banken drastisch ausgeweitet.

Nachdem die EZB die Staatsschulden gekauft hat, kann sie zum Beispiel die Zins- und Tilgungszahlungen erlassen beziehungsweise bis auf weiteres aus-setzen („Moratorium“).

Die Staatsschulden verbleiben als „Erinnerungsposten“ auf der Aktivseite der EZB – und die Staaten sind jedoch im Prinzip ihre Schulden los. Ein ähnlicher Schuldenerlass ließe sich im Prinzip auch für private Schulden darstellen. Die betrachteten Transaktionen geben einige interessante Einsichten: (1) Die EZB ist (technisch gesehen) in der Lage, die Kreditausfallsorgen, die dem Euro gefährlich werden können und die zu einem Auseinanderbrechen des Euroraums führen könnten, aus den Märkten zu vertreiben.

(2) Dazu kann die EZB Schuldpapiere von Staaten und Banken aufkaufen und die damit verbundenen Kreditausfallrisiken auf die eigene Bilanz nehmen – und damit den Steuerzahler in Haftung nehmen.

(3) Ein solches Vorgehen der EZB würde die Überschussreserve im Bankensektor und/oder für Nachfragezwecke relevante Geldmenge M1 stark ausweiten – was auf einen Kaufkraftverlust des Euro hinausläuft.

(4) Befürchten die Marktakteure, dass die Anleihekäufe und die damit verbundene Geldmengenvermehrung aus dem Ruder gerät, kann es zu einem Vertrauensverlust in die Euro-Währung kommen. In einem solchen Fall knickt die Geldnachfrage ein. Eine „Flucht aus dem Geld“ könnte eine Hoch- oder gar Hyperinflation auslösen, die die Kaufkraft des Euro extrem herabsetzt.

So gesehen ist ein Zusammenbruchszenario für den Euro zwar nicht unmöglich, aber es ist nicht zwangsläufig, und zwar dann nicht, wenn es der EZB gelingt, die Schulden in großem Stil zu monetisieren. Unter den derzeit verfolgten Geldpolitiken sind nicht Kreditausfälle die größte Gefahr für Sparer und Investoren, sondern das Aushöhlen, der Verlust der Kaufkraft des Eurogeldes.

Konsequenzen für die Anlage

Vor diesem Hintergrund bietet es sich für Anleger an, beispielsweise Gold anstelle von Termin- und Spareinlagen zu halten. Das gilt umso mehr in Zeiten, in denen es keinen Zins mehr auf Bankguthaben gibt. Physische Edelmetalle unterliegen – anders als die mittlerweile unverzinslichen Termin- und Spareinlagen – keinem Ausfallrisiko. Zudem sollte der Anleger auch über das Investieren in Aktien nachdenken. Aber nicht irgendwelche Aktien, sondern Aktien von Unternehmen, die auch in inflationären Zeiten noch erfolgreich wirtschaften können. Das können nämlich nicht alle Unternehmen.

Unternehmen aber, die „inflationsresistente“ Geschäftsmodelle haben, sind in der Lage, erhöhte Produktionskosten auf die Absatzpreise überzuwälzen, und auf diese Weise können sie eine nach Abzug der Inflation positive Verzinsung erzielen. Wenn es dem Anleger gelingt, derart geeignete Unternehmensaktien aufzuspüren, und er diese Aktien auch zu günstigen Preisen kaufen kann (indem er beispielsweise bei Kursrückschlägen an der Börse zugreift), kann er den Folgen der Inflation nicht nur entgehen. Er hat dann auch die Möglichkeit, langfristig eine positive Rendite nach Abzug der Inflation auf sein Kapital zu verdienen.

Wie gesagt, eine solche Ausrichtung der Geldanlage erscheint sinnvoll für Anleger zu sein, die zum Schluss kommen, dass ein Zusammenbruchszenario des Euro zwar ein mögliches Szenario ist, dass es aber nicht das wahrscheinlichste ist angesichts der Möglichkeiten der EZB, die Euroschulden in großem Stile und zeitlich gestreckt zu monetisieren.

Von: Thorsten Polleit

Quelle: Das Investment