Der Trend zur Digitalisierung schreitet auch in der Finanzbranche unaufhaltsam fort. Fintechs arbeiten an vielfältigen neuen Anwendungen für Beratungs und Vertriebsprozesse. Wie gut ist die Branche auf den digitalen Wandel vorbereitet?

Der Trend zur Digitalisierung schreitet auch in der Finanzbranche unaufhaltsam fort. Fintechs arbeiten an vielfältigen neuen Anwendungen für Beratungs und Vertriebsprozesse. Wie gut ist die Branche auf den digitalen Wandel vorbereitet?

„Alexa, bitte setze Tennisbälle und Hundekuchen auf meine Einkaufsliste“, heißt es in einem Werbespot, in dem ein Hundehalter mit seiner unsichtbaren Sprachassistentin spricht. Alexa weiß nämlich, dass Bello um 18 Uhr vom Tierarzt zurückkommt und dann etwas aufgemuntert werden sollte. Mit wohlmodulierter Stimme wiederholt Alexa den Wunsch und spielt dann Bellos Lieblingsmusik ab. Alexa ist über den Lautsprecher Amazon Echo erhältlich und gehört zur Smart-home-Strategie des US-Riesen. Man soll die digitale Fachkraft jederzeit und überall befragen können.

Womöglich spricht Bellos Herrchen auch bald mit Alexa über die Börsenkurse oder weist sie an, bestimmte Fonds aus seinem Anlageportfolio zu verkaufen? UBS und Amazon testen seit Herbst 2016 ein Pilotprojekt namens „Ask UBS“. Die Bank will ihre Dienste in Amazons Sprachassistenten Alexa integrieren. „Wir wissen nicht, ob das in der Beratung wirklich funktioniert“, urteilt Chris Bartz, Gründer des Fintechs Elinvar, „aber wenn, können wir auch eine Sprachschnittstelle wie Alexa sehr schnell anbinden, unsere flexible IT-Architektur hat eine Adaptionszeit von nur wenigen Monaten.“ Sich wie viele etablierte Finanzdienstleister zu fragen, was in zwei oder drei Jahren gefragt ist, ist Sache der Fintechs nicht: „Die heutigen Veränderungen erfordern schnellere Reaktionszeiten.“

Bartz ist erster Ansprechpartner für Vermögensverwalter-Kunden bei Elinvar und Vorsitzender des Bitkom-Arbeitskreises Fintechs & Digital Banking. Er hat eine klare Vision, wohin die Branche mit zunehmender Digitalisierung steuert: „Auf der einen Seite die mega-skalierten Amazons unserer Branche wie Fidelity und Blackrock mit Billionen an verwaltetem Vermögen, auf der anderen Seite Maßschneider mit individuellen Angeboten.“ Letztere könnten durchaus auch auf zweistellige Milliardenbeiträge beim verwalteten Vermögen kommen. Die heutigen Marktteilnehmer müssten sich fragen, wo sie sichdort einsortieren und am besten in der Wertschöpfungskette positionieren.

Die digitale Transformation ist in vollem Gange. Von der Automatisierung des Konsumentenkredits bis hin zur automatisierten Wertpapierberatung – innerhalb der nächsten Jahre werden sich viele Facetten des Finanzdienstleistungsgeschäfts grundlegend verändern. Noch liegt der Anteil an digitaler Vermögensverwaltung hierzulande unter einem Prozent.

Doch die Zeichen stehen auf starkem Wachstum. „Betterment, einer der größten Online Vermögensverwalter, sucht speziell zertifizierte Finanzplaner für den Ausbau seiner Geschäfte in Europa, das ist ein deutliches Zeichen“, sagt Professor Otto Lucius, einer der Initiatoren des Finanzplaner Forums, einer Fortbildungsreihe, die seit vier Jahren in Deutschland und Österreich Finanzplaner und andere Zertifikatsträger weiterbildet. „Der Trend zur Digitalisierung ist eines unserer gefragtesten Themen und darf auf keinem Forum fehlen“, so Lucius.

Besonders Deutschland hat Nachholbedarf. Laut einer Studie von Pricewaterhouse Coopers rechnen Bank- und Fintech-Manager damit, dass 28 Prozent aller Erträge im Banking und Zahlungsverkehr und 22 Prozent in der Vermögensverwaltung durch die Digitalisierung gefährdet sind. In anderen Ländern ist die Digitalisierung im Vermögensmanagement bereits wesentlich weiter fortgeschritten. Die USA sind seit jeher der Entwicklung um mindestens zehn Jahre voraus. Durch die flächendeckende Etablierung des Finanzplanungsansatzes kamen dort schon viel früher digitale Produkte auf den Markt.

Vielfältige Modelle

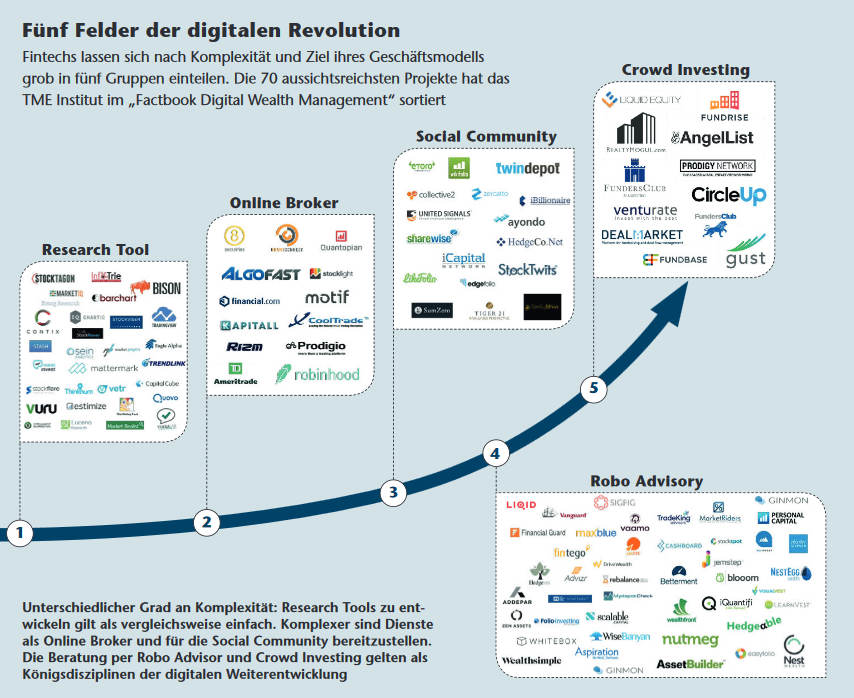

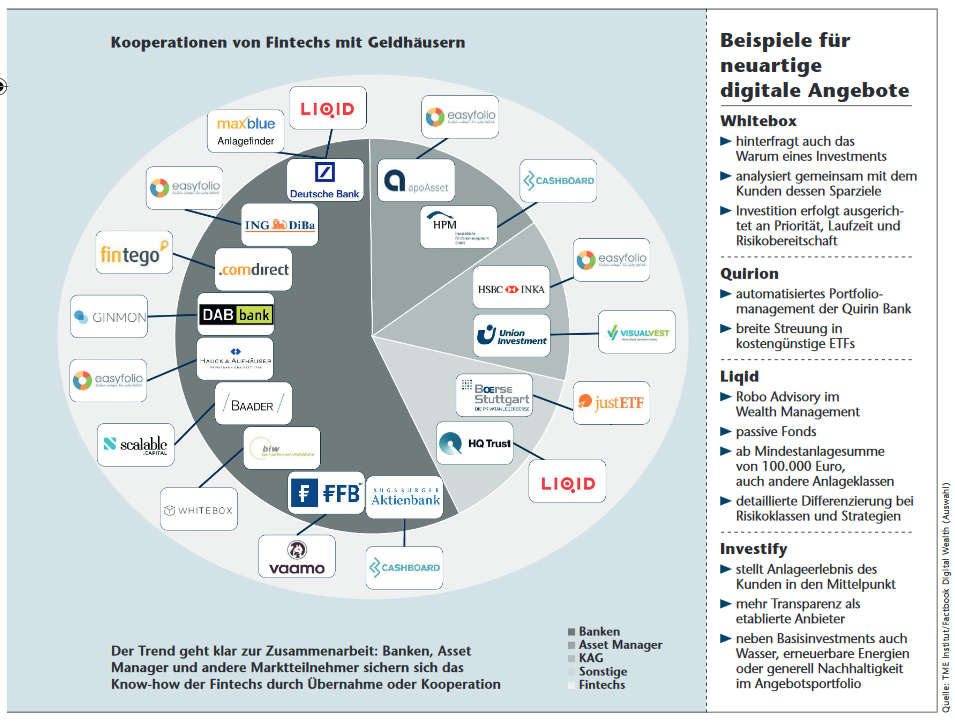

Seit drei Jahren wächst die Zahl neuer digitaler Projekte in der Finanzberatung und Vermögensverwaltung auch hierzulande stark. Die wichtigsten Geschäftsfelder sind dabei Research Tools, Online-Wertpapierhandel, Social Communities, Beratung per Robo Advisor und Crowd Investing. Eine Studie des TME Instituts hat eine Übersicht erstellt und 70 der aus Sicht der Kunden relevantesten Modelle in einem „Factbook Digital Wealth Management“ vorgestellt und nach Komplexität und Anwendung sortiert (siehe Grafiken Seite 68/69).

„Aus Kundensicht stehen mehr Bedienerfreundlichkeit und Transparenz im Vordergrund“, sagt Stefan Roßbach, Co-Autor der Studie. Die Kunden sollen sich über bestimmte Anlageprodukte schneller und leichter informieren können und weniger Hemmungen haben, Private-Banking-Angebote auch zu nutzen. Aufseiten der Anbieter spielen hingegen die Verringerung von Kosten und mehr Effizienz in der Beratung die größte Rolle. Auch wie man Kunden im Retail-Segment am besten anspricht, gehört dazu. „Die Beratung soll schneller, günstiger und kundenorientierter werden und mit weniger Aufwand für die Banken verbunden sein“, sagt Roßbach.

Dort bestehen jedoch erhebliche Hindernisse. Das Kernbank-System vieler großer Banken ist oftmals jahrzehntealt und nicht auf moderne digitale Anforderungen ausgelegt. „Solange die Margen stimmten, bestand wenig Druck, Innovationen in überalterte IT-Systeme einzubringen“, weiß Marco Richter, Geschäftsführer von Wealthpilot, der als Finanzplaner mit Bankhintergrund über Erfahrung mit IT-Sauriern verfügt. „Aber jetzt schmelzen die Margen zusammen, und der Gesetzgeber setzt die Branche mit Mifid II unter Druck“, so Richter. Der regulatorische Druck zwingt also viele Marktteilnehmer, die dringend notwendige digitale Unterstützung in der Beratung auch tatsächlich in Angriff zu nehmen.

Das Zweite Finanzmarktnovellierungsgesetz, das deutsche Umsetzungsgesetz zu Mifid II, ist inzwischen verabschiedet und wird ab 3. Januar 2018 gelten. Betroffen sind Banken und alle unter Aufsicht der Bafin agierenden Anlageberater und Finanzportfolioverwalter. Derzeit noch unklar ist, welche der Regelungen auch für Finanzanlagevermittler übernommen werden, die nach Paragraf 34f der Gewerbeordnung agieren. „Sie sollten sich dennoch mit Mifid II auseinandersetzen und frühzeitig Lösungen planen und umsetzen“, rät Norman Wirth, Vorstand beim AfW Bundesverband Finanzdienstleistungen. Es liege auf der Hand, dass sich die Vorgaben für den Fondsvertrieb stark an Mifid II orientieren werden.

Mifid II als Treibsatz

Anwendungsgebiete für digitale Lösungen gibt es darin viele. So müssen sich Anlageberater, die sich als unabhängig bezeichnen, auf eine umfangreiche Analyse von Investmentfonds stützen. Sie müssen ihre Kunden zudem informieren, ob sie sie nach der Vermittlung regelmäßig darüber auf dem Laufenden halten, ob die empfohlenen Investmentfonds weiterhin geeignet sind oder nicht. Der Provisionsvertrieb bleibt als „abhängige Beratung“ grundsätzlich erlaubt, ist aber künftig an besondere Vorgaben gekoppelt. Zuwendungen – darunter Provisionen – dürfen nur angenommen werden, wenn sich dadurch die Qualität der zugehörigen Dienstleistung für den Kunden verbessert.

In der Praxis ist dies keine allzu hohe Hürde. Rechtsanwalt und Regulierungsexperte Christian Waigel nennt hier typische Modelle: „Das Angebot einer breiten Produktpalette oder eine jährliche Beratung, ob die Anlage noch geeignet ist, oder auch ein Tool, das dem Kunden Kosten- und Performance-Vergleiche mit anderen Produkten ermöglicht – all dies ist ausreichend für eine Qualitätsverbesserung.“ Auch dort werden digitale Tools zum Einsatz kommen. Die Zuwendungen und die damit verbundenen Qualitätsvorteile müssen Berater genauestens dokumentieren.

Eine weitere Anwendungsmöglichkeit ist die künftig geforderte Zielmarkt-Definition für Kapitalanlageprodukte. „Mifid II verlangt vom Berater eine Prüfung, ob der definierte Kundenzielmarkt des Investmentfonds mit seinen konkreten Kundenzielgruppen und mit seiner Vertriebsstrategie übereinstimmt“, sagt AfW-Vorstand Wirth. Auch die Dokumentationspflichten werden durch Mifid II erweitert. Statt des Beratungsprotokolls gibt es künftig eine sogenannte Geeignetheitserklärung. Sie dokumentiert nicht allein den Inhalt der Beratung, sondern auch, ob die Anlageempfehlung tatsächlich dem Wunsch des Kunden entspricht.

Neu ist zudem die Pflicht, Telefongespräche aufzuzeichnen. Sie besteht für alle Dienstleistungen, die sich auf die Annahme, die Übermittlung und die Ausführung von Kundenaufträgen beziehen. Kunden können jederzeit vom Berater eine Abschrift der Aufzeichnung verlangen. Die meisten Pools arbeiten bereits an Angeboten für ihre angeschlossenen Makler, denn es gilt als sicher, dass diese Regelung auch für die über die Gewerbeordnung regulierten Fondsvermittler in deutsches Recht umgesetzt wird.

Die digitalen Lösungen der Pools

Die Pools sind ohnehin erste Anlaufstelle für viele freie Vermittler, die mit einer Erlaubnis über Paragraf 34f der Gewerbeordnung arbeiten. Vor drei Jahren erreichte die Fintech-Welle den deutschen Markt und sorgte zunächst für Unruhe bei den etablierten Markteilnehmern. Insbesondere bei Versicherungsvermittlern, weil sie befürchteten, maßgebliche Marktanteile an die neuen Robo Adviser zu verlieren.

Die Aufregung hat sich gelegt, weil sich zeigte, dass die persönliche Beratung nach wie vor ein starkes Plus der Berater ist. Die großen Maklerpools haben schnell reagiert und seitdem digitale Lösungen für ihre angeschlossenen Partner auf den Markt gebracht – Apps für Kunden und Berater, die ihnen Beratung und Betreuung vereinfachen sollen. Sie heißen zum Beispiel „Allesmeins“ (Jung, DMS & Cie.), „AllesimBlick“ (Netfonds), „Meine FinanzApp“ (Fonds Finanz) oder „Depotblick“ und „Finance-App“ (Fondskonzept). Damit sind Kapitalanlagen, Versicherungen und Verträge jederzeit mobil abrufbar.

„Die Endkunden erhalten mit der App einen direkten Draht zu ihrem persönlichen Berater“, sagt Martin Steinmeyer, Vorstand von Netfonds. „Dank der Personalisierung werden die Kunden im vertrauten Design-Umfeld ihres Beraters betreut. Der professionelle Eindruck schafft Vertrauen und festigt die Bindung.“ Die Netfonds-App etwa bietet unter anderem Funktionen wie eine Depotübersicht, sichere Kommunikation über eine SSL-verschlüsselte Postbox, einen digitalen Finanzordner für Verträge und Unterlagen und eine Dokumentenfunktion für den Zugriff auf Schriftverkehr der Versicherer, persönliche Berichte oder auf gesetzlich vorgeschriebene Beratungsdokumentationen.

Es zeigt sich: Werden Algorithmen mit der Beratung kombiniert, vereinfacht sich oft der Umgang mit den Regularien. Sinkende Zugangsschwellen und einfachere Handhabung allein reichen aber nicht aus für den Erfolg eines digitalen Modells. Die Leistung muss stimmen: „Ausschlaggebend ist am Ende, ob sich Vermögen mit den neuen Plattformen und Apps wirklich renditestark anlegen lässt“, sagt TME-Digitalisierungsexperte Roßbach. Er sieht in der Kombination die Zukunft: „Wir werden den digital versierten Berater sehen, der auf das persönliche Vertrauensverhältnis zum Kunden setzt, aber gleichzeitig die digitalen Tools dort arbeiten lässt, wo diese definitiv besser sind: beim Aggregieren, Verknüpfen und Auswerten von Daten.“ Die Expertenrunde Digitalisierung auf dem Finanzplaner Forum sieht das ähnlich. Der klassische Berater wird nicht ersetzt werden, der Weg zur künstlichen Intelligenz mit selbst lernenden Systemen ist noch weit. Selbst wenn diese einmal eingesetzt werden, eines ist sicher: Empathie lässt sich nicht durch Technik übertragen.

Autor: Oliver Lepold

Quelle: DAS INVESTMENT.