Attraktive Objekte in guten Lagen sind rar am Immobilienmarkt. Um sich noch Rendite zu sichern, kaufen immer mehr Investoren Projektentwicklungen. Das birgt Chancen, aber auch Risiken.

Attraktive Objekte in guten Lagen sind rar am Immobilienmarkt. Um sich noch Rendite zu sichern, kaufen immer mehr Investoren Projektentwicklungen. Das birgt Chancen, aber auch Risiken.

25 Millionen Euro hat Union Investment in den vergangenen zwei Jahren in das Düsseldorfer Büro- und Geschäftshaus Seestern 3 investiert, damit es in neuem Glanz erstrahlt. Mit der ursprünglichen Hauptverwaltung des Horten-Kaufhauses begann vor rund 50 Jahren eine neue Architektur-Epoche. Es war das erste reine Großraumbüro Deutschlands. Darum steht das 1961 vom Düsseldorfer Architekten Helmut Rohde entworfene Gebäude zusammen mit seiner Parkanlage auch unter Denkmalschutz. Es gehört seit 1999 zum Portfolio des offenen Immobilienfonds Uni Immo: Europa (WKN: 980 551). Im März 2013 startete die Modernisierung. Unter anderem wurde die technische Gebäudeausrüstung komplett erneuert. Im Mai 2015 bekam der Seestern 3 das Nachhaltigkeitszertifikat Leed Gold. Voraussichtlich im dritten Quartal 2017 wird die Deutsche Telekom in das geschichtsträchtige Objekt einziehen. Sie hat mit einem Vertrag über zehn Jahre fast die gesamte Bürofläche gemietet.

Weil attraktive Objekte in guten Lagen rar sind und Investoren kaum noch etwas finden, steigen sie immer öfter deutlich früher in die Nahrungskette ein und kaufen oder finanzieren Projektentwicklungen. Das sind Immobilien, die noch gebaut werden, oder bereits bestehende Objekte, die wie das Düsseldorfer Seestern 3 modernisiert oder saniert werden. Wer nicht wie Union Investment ein 30-köpfiges Projektentwicklungsteam aus Architekten, Bauingenieuren und Projektmanagern hat, kann sich auch Know-how einkaufen.

Der Markt steht still

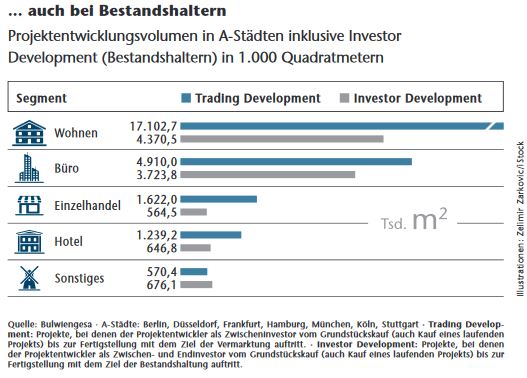

Der klassische Projektentwickler kauft Grundstücke, plant Finanzierung und Bebauung und verkauft das Objekt dann entweder wieder (Trading Development) oder nimmt es in den eigenen Bestand (Investor Development). Außerdem gibt es sogenannte Service-Entwickler. Das sind Unternehmen, die als Dienstleister für Dritte Konzepte entwickeln sowie Beratung, Management und Vermarktung übernehmen. Projektentwickler können dabei Projektgesellschaften, aber auch Immobilieneigentümer, Bauunternehmen oder Architekten sein.

Nicht alle Gesellschaften sind gegenüber Projektentwicklungen so aufgeschlossen wie Deutschlands größter Immobilienfondsmanager Union Investment. Von der Nummer 2 im Markt, der Sparkassentochter Deka, heißt es nur kurz und knapp: „Aufgrund unseres Risikoprofils machen wir keine eigenen Projektentwicklungen.“ Klar, während des Baus oder Umbaus einer Immobilie kann viel schiefgehen. Projektentwicklungen haben eindeutig ein höheres Risiko als Bestandsobjekte. Auch im Immobilienmarkt gilt: Rendite wird mit Risiko bezahlt.

Union Investment hat derzeit 15 Projektentwicklungen im Bau. Im Uni Immo: Deutschland (WKN: 980 550) stellen sie 1,5 Prozent des Portfolios, im Uni Immo: Europa 7 Prozent. Im Uni Immo: Global (WKN: 980 555) sind keine. „2013 und 2014 haben wir insgesamt rund 30 Prozent unserer Investments in Projekten getätigt. 2015 lagen wir knapp darunter. Auch in den kommenden Jahren soll der Anteil auf diesem Niveau bleiben“, so Frank Billand, Mitglied der Geschäftsführung von Union Investment Real Estate und verantwortlich für das Investment-management in Europa, Hotel und Shoppingcenter. Commerz Real, der drittgrößte Manager offener Immobilienfonds auf dem deutschen Markt, will den Anteil an Projektentwicklungen indes weiter aus-bauen. 8,9 Prozent machen sie aktuell im Portfolio des Hausinvest (WKN: 980 701) aus, deutlich mehr als im Vorjahr (2,5 Prozent).

Unter anderem entwickelt die Gesellschaft derzeit das größte Shoppingcenter Europas, das Westfield in London. „Durch die Baumaßnahme erhöht sich die Fläche um 70.000 auf rund 250.000 Quadratmeter“, erzählt Robert Bambach, im Vorstand der Commerz Real für Immobilientransaktionen verantwortlich. „Das Gesamtinvestitionsvolumen des Projekts, das bis 2018 abgeschlossen sein soll, beträgt rund 790 Millionen Euro, wovon der Hausinvest 50 Prozent übernimmt.“

Warum er in Projektentwicklungen investiert – abgesehen davon, dass er sich dadurch frühzeitig attraktive Objekte sichern kann? „Bei Projektentwicklungen können wir Einfluss auf die Positionierung und Vermarktung des Objekts nehmen und damit früher an der Wertentstehung teilhaben“, so Bambach. Wichtig ist ihm dabei unter anderem eine gute Drittverwendungsmöglichkeit. „Entscheidend neben Lage- und Gebäudequalität ist vor allem die Nachhaltigkeit der Mieterträge. Man muss eng am Markt operieren, um Vermietbarkeit und Miethöhen gut ein-schätzen zu können“, sagt Billand.

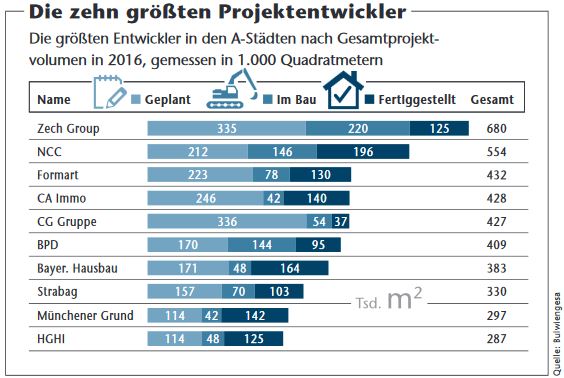

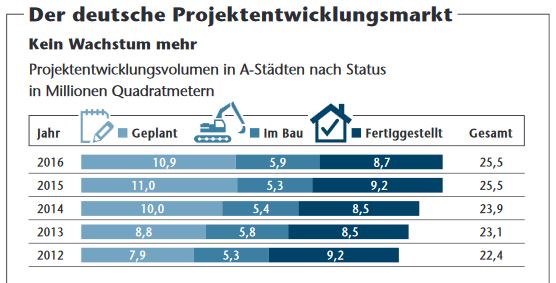

Wie es um den Markt steht, hat das Beratungs- und Analysehaus Bulwiengesa jüngst für die deutschen A-Städte Berlin, Hamburg, München, Frankfurt, Düsseldorf, Stuttgart und Köln unter die Lupe genommen. Demnach haben Projektentwicklungen seit 2010 stetig zugenommen, vor allem das Wohnsegment ist beliebt. 2016 tritt der Markt mit einem Volumen von 25,5 Millionen Quadratmetern allerdings zum ersten Mal seit Langem auf der Stelle. Dafür gibt es laut Bulwiengesa mehrere Gründe: Projektentwickler finden in den großen deutschen Städten Rahmenbedingungen vor, die die Bautätigkeit trotz nach wie vor hoher beziehungsweise steigender Nachfrage bremsen. Hierzu gehören unter anderem zusätzliche Kosten durch planerische Restriktionen seitens Bund, Ländern und Kommunen, fehlende beziehungsweise zu teure bebaubare Grundstücke, steigende Baukosten und Zeitverzögerungen durch Baurechtschaffung, welche Projektplanungen unsicher werden lassen und teilweise erhebliche Zusatzkosten für das Gesamtprojekt verursachen.

Auf den Exit achten

Trotz des grundsätzlichen Stillstands ist der Markt aber nicht automatisch rückläufig. „Mit etwa 10 Millionen Quadratmetern sind vermehrt Akteure des Investor Developments, also Entwickler für den eigenen Bestand, wie Land Bankers, Großprojekt-Investoren und städtische Wohnungsgesellschaften, hinzugekommen“, so Bulwiengesa-Vorstand Andreas Schulten. Dahinter verberge sich zumindest in Teilen eine erhöhte Risikobereitschaft. „Oft werden nicht mehr kurzfristig realistische Projekte erworben, sondern es geht allein um die Möglichkeit, Projekte überhaupt realisieren zu dürfen. Hoffentlich geht das gut.“

Was passiert, wenn die Zinsen steigen? „In den kommenden zwei Jahren kann die Europäische Zentralbank die Zinsen ums Verrecken nicht erhöhen“, so Schulten. „Und wenn die Zeit gekommen ist, die Wirtschaft wächst, dann werden die Zinsen ganz langsam steigen. Das macht den ökonomischen Power-Häusern, den A-Städten, nicht viel aus.“ Natürlich werden überteuerte Objekte auch hier an Wert verlieren, die Märkte sind durchaus volatil, „aber es bleiben dennoch gute Standorte – europaweit“. Mit Wertkorrekturen müssten Projektentwickler ebenso wie Bestandshalter rechnen. „Das wissen aber auch alle.“ Eine Blase sieht er jedoch nicht platzen. Schulten: „Das ist ein ganz normaler Zyklus.“

Worauf sollten Investoren achten? „In sichere Märkte investieren, also vor allem in A-Städte, keine Mondpreise zahlen und den Exit im Auge behalten“, so Schulten. Alles, was über dem 30-Fachen der Jahresmiete gekauft wird, ist seiner Meinung nach zu teuer. Und Investoren sollten möglichst erst in zehn bis fünfzehn Jahren verkaufen müssen. Schulten: „Wer seinen Exit in den kommenden fünf bis sieben Jahren plant, verkauft mit hoher Wahrscheinlichkeit in der Talphase.“ Für am attraktivsten hält er aktuell das Segment Wohnen im mittleren Preissegment, also mit Mieten zwischen 6 bis 11 Euro pro Quadratmeter.

Lohnt sich das zusätzliche Risiko? „Im Vergleich zu fertig gekauften Immobilien haben Projektentwicklungen in der Vergangenheit im Schnitt eine Mehrrendite von rund 50 Basispunkten pro Jahr über die Haltezeit gebracht“, so Billand von Union Investment Real Estate. Bambach von Commerz Real setzt noch einen oben-drauf: „Bis zu 150 Basispunkte können zusätzlich erzielt werden.“

Von: Astrid Lipsky

Quelle: Das Investment