20 Jahre nach der Asienkrise haben sich die Märkte China, Indien und Co. nicht allein berappelt, sondern sind auf die Überholspur eingeschwenkt. Dennoch überwinden Anleger ihre Scheu nur langsam. Vor allem das Reich der Mitte bleibt Hoffnungsträger und Sorgenkind zugleich. An üppigen Renditen mangelt es jedenfalls nicht.Beim Thema Asien kommt die Abteilung Attacke des FC Bayern auch in der Sommerpause schnell auf Betriebstemperatur. Als die Leipziger Konkurrenz eine Marketing-Reise der Münchner Fußballer nach China und Singapur kritisiert, feuert Karl-Heinz Rummenigge umgehend eine Breitseite zurück: „Die Mannschaften, die hier waren, haben einen Dienst für die TV-Vermarktung der Bundesliga geleistet“, so der Vorstandschef.

Wer es sich zu Hause bequem mache, trage nichts zum Wohl des deutschen Fußballs bei. Auch der Dortmunder BVB und Schalke 04 beehrten im Juli den fernen Osten, um asiatische Fanherzen zu erobern. Mit 4,5 Milliarden Menschen lebt dort weit mehr als die Hälfte der Weltbevölkerung. Und die verdient dank des wirtschaftlichen Aufstiegs ihrer Region stetig mehr Geld, das sie für Trikots und Live-Spiele im Bezahl-TV ausgeben kann. Im Fußball setzt sich langsam durch, was für die heimische Exportindustrie längst selbstverständlich ist. Die Autohersteller etwa richten ihr Geschäft seit Jahren nach Osten aus. Allein in China verkauft Volkswagen dreimal mehr Neuwagen als in Nordamerika. Und die Absätze legen weiter kräftig zu: Audi, BMW und Mercedes vermelden für Juli allesamt Rekorde. Die Marke mit dem Stern hat in der Region Asien-Pazifik 23 Prozent mehr Autos als im Vorjahresmonat ausgeliefert. Am häufigsten klingelte die Kasse im Reich der Mitte, mehr als eine halbe Million Fahrzeuge verließ 2017 bislang die Verkaufsräume. Neben China beschleunigte der Verkauf am stärksten in Südkorea und Indien.

So zaghaft wie noch einige Bundesligisten nähert sich David Raper den asiatischen Schwellenmärkten schon lange nicht mehr an. Seit 2009 besucht der Fondsmanager für die französische Boutique Comgest von Paris aus regelmäßig alle vier bis sechs Wochen Unternehmen vor Ort. Der Vielflieger will für seinen Aktienfonds Comgest Growth Asia Pacific ex Japan Gesellschaften herauspicken, die nicht nur aktuell eine komfortable Position im Wettbewerb innehaben, sondern zudem versprechen, langfristig kräftig weiterzuwachsen. Auf Sicht von drei Jahren hat sein Portfolio 60,2 Prozent an Wert zugelegt (siehe Tabelle).

Der Aktienindex MSCI Asia ex Japan kommt im gleichen Zeitraum nur auf die Hälfte dieses Zugewinns. Der größte Schub kam jüngst von südkoreanischen, chinesischen und taiwanesischen Titeln, wie Raper berichtet: „In Südkorea löste die Wahl von Präsident Moon Jae-in im Mai eine Kursrally aus.“ Der neue Staatschef hat angekündigt, die Schulden abzubauen und gegen die Jugendarbeitslosigkeit vorzugehen. Außerdem will Moon Südkoreas große Firmenkonglomerate wie den Elektronikriesen Samsung für Anleger weiter öffnen und dafür den Einfluss der Gründerfamilien senken.

Dennoch macht das Land in Rapers Portfolio nur ein Zehntel der Anlagen aus, im Index sind es immerhin 50 Prozent mehr. Dafür bevorzugt er chinesische und indische Unternehmen, in die er zusammen knapp 60 Prozent des verwalteten Vermögens steckt. Großkonzerne wie der Versicherer China Life Insurance und Halbleiter-Hersteller Taiwan Semiconductor Manufacturing bilden das Rückgrat des Portfolios. Der Chip-Produzent gehörte 2017 dank eines Großauftrags vom amerikanischen iPhone-Hersteller Apple zu den größten Renditebringern.

Erfolgreich in heimischen Gefilden

Trotz seiner starken Wertentwicklung zählt der Comgest-Fonds mit einem Volumen von umgerechnet 414 Millionen Euro zu den übersichtlichen Angeboten. Schwergewichte wie der Schroders ISF Asian Opportunities hüten mehr als das Zehnfache, aktuell 4,5 Milliarden Euro. Davon setzt Fondsmanager Robin Parbrook 8 Prozent ebenfalls auf Taiwans Vorzeigeunternehmen. Zu seinen weiteren Lieblingen zählen neben Samsung die chinesischen Internetkonzerne Alibaba und Tencent.

Mit 38 Prozent kommen Technologiewerte auf 10 Prozentpunkte mehr als im Index. Parbrook wählt seine Titel ebenso wie Raper strikt auf Basis ihrer Unternehmensdaten, folgt also einem Bottom-up-Ansatz. „An den Wachstumschancen im Hardware-Bereich wie auch beim E-Commerce hat sich nichts geändert“, sagt der Schroders-Manager. Darüber hinaus seien binnenorientierte Dienstleister und Finanztitel in der gesamten Region aussichtsreich, da sie von steigenden Einkommen und dem zunehmenden Konsum profitieren.

Als seinen aktuellen Spitzenreiter nennt Parbrook Hangzhou Hikvision, einen chinesischen Hersteller von Sicherheits- und Überwachungstechnik: „Der Kurs steigt, da sich die Anleger vor der angekündigten Aufnahme chinesischer A-Aktien in die MSCI-Indizes vermehrt in Großunternehmen mit solider Bonität einkaufen.“ Hinzu kommt, dass Hikvision Umsatz- und Gewinnsprünge von jeweils einem Viertel vorweisen kann. Vor allem die Zahl der Aufträge aus dem Ausland nimmt merklich zu. Alles zusammen ließ den Aktienkurs im zweiten Quartal förmlich explodieren, um 54 Prozent stieg der Wert. Die Risikokennziffer Volatilität gehört mit 13,4 Prozent zu den niedrigsten im Umfeld, nur auf fleißige Dividendenzahler ausgerichtete Angebote wie der DJE Asia High Dividend laufen noch ruhiger.

Ungeeignet für passive Investoren

Bei den langfristigen Renditen teilen sich Fondsmanager Parbrook und Raper die Spitzenposition. Jeweils mehr als 8 Prozent Rendite stehen auf Sicht von zehn Jahren zu Buche. Wer seit 2007 ununterbrochen investiert war, kann sich an einem Plus von rund 120 Prozent erfreuen. Investments im Reich der Mitte sind aussichtsreich, Raper zufolge aber ungeeignet für Indexfolger: „China ist nichts für passive Investoren. Diese setzen sich vollständig den staatlichen Unternehmen aus, die rund 50 Prozent der Marktkapitalisierung ausmachen.“

Den Juli hat Raper Marketing-Maßnahmen gewidmet. Damit dürfte er bei Investoren zurzeit offene Türen einrennen. Selbst das martialische Säbelrasseln zwischen Nordkorea und den USA schockt momentan kaum einen Anleger. Aktienstrategien erfreuten sich 2017 an 5,1 Milliarden Euro Zuflüssen, Rentenfonds sammelten 2,2 Milliarden Euro ein.

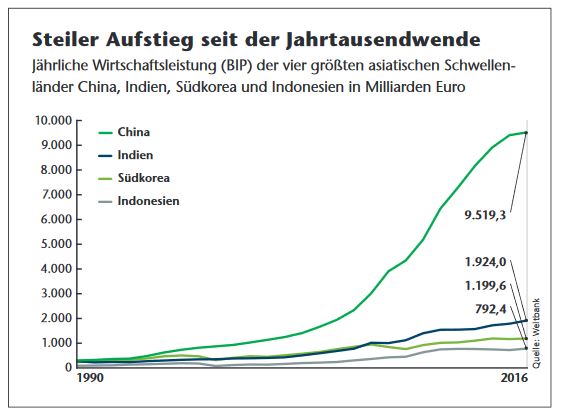

Ein Grund für das erstarkte Vertrauen liegt in Chinas Krisenresistenz. Denn allen Abgesängen zum Trotz läuft die Konjunktur richtig rund. Die Citigroup prognostiziert für dieses Jahr 6,8 Prozent Wirtschaftswachstum. Die Volksrepublik rangiert hinter den USA bereits auf Platz 2 der Wirtschaftsmächte. Das Bruttoinlandsprodukt toppt mit 9,5 Billionen Euro die viertstärkste Nation Deutschland um mehr als das Dreifache. Die Top-6-Schwellenländer in Asien – China, Indien, Südkorea, Indonesien, Taiwan und Thailand – produzieren zusammen ebenso viel wie die Vereinigten Staaten.

Daran haben vor 20 Jahren auf dem Höhepunkt der sogenannten Asienkrise wohl nur die allergrößten Optimisten geglaubt. Als Japan in den 90er-Jahren in eine schwere Rezession rutscht, ist dies für Asiens sogenannte Tigerstaaten wie Thailand, Singapur oder Malaysia der Startschuss, selbst um Aufträge der Industriestaaten zu buhlen. Ausländisches Kapital heizt ein extrem schnelles Wachstum an, dem Politik und Finanzmarkt noch nicht gewachsen sind. 1997 flammt in Thailand die Asienkrise auf und greift schnell auf andere Staaten wie Indonesien und Südkorea über. Angesichts der einstürzenden Konjunktur ziehen Investoren ihr Kapital ruckzuck wieder ab. Sie pulverisieren damit zig Milliarden Euro Börsenwert und lassen eine jahrelange Wirtschaftskrise folgen.

Kann sich so eine Katastrophe wiederholen? Auf keinen Fall, sagen Asienexperten wie Karl Pilny: „Die fernöstlichen Schwellenmärkte wirtschaften inzwischen weit sorgfältiger und legen mehr Wert auf ordentliche Handelsbilanzen sowie solide Schuldenquoten. In Asien erfüllen mehr Länder die Maastricht-Kriterien als in Europa.“ Der promovierte Jurist und Buchautor („Das asiatische Jahrhundert“) hat viele Jahre in Fernost gelebt und zweifelt nicht am Aufstieg von China, Indien und Co.

„Herd für neue Risiken“

Über Chinas Schuldenberg streiten allerdings die Gelehrten. US-Milliardär Paul Singer etwa hält den Finanzmarkt der Volksrepublik schlicht für gefährlich. Sollte es aufgrund der riesigen Schulden von Privatwirtschaft und Staat zu einer Finanzkrise in China kommen, „wird eine gewaltige Flut von Kapital wie ein Tsunami durch die Weltwirtschaft und das Finanzsystem rollen“, sagt der Großinvestor voraus. Selbst mit umfangreichen Kapitalkontrollen könnte die Regierung in Peking seiner Ansicht nach diesen Aderlass nicht mehr stoppen. Und Chinas Zeit als wirtschaftlicher Hauptdarsteller wäre dann schlagartig vorbei, so Singer.

Von den auf 250 Prozent des Bruttoinlandsprodukts angestiegenen Staatsschulden ist auch Joep Huntjens wenig begeistert: „China ist nicht nur eine Quelle für Wachstum und Stabilität in der Welt, es ist auch ein Herd für neue Risiken.“ Der Leiter Asian Fixed Income bei NN Investment Partners glaubt aber nicht, dass dies der Vorbote einer neuen Finanzkrise ist: „Der Regierung ist bewusst, dass mit Schulden angekurbeltes Wachstum langfristig nicht bestehen wird.“ Außerdem liegen die Leitzinsen in China derzeit jenseits von 4 Prozent, in Indien sogar noch bei gut 6 Prozent. Damit haben die Notenbanker anders als im Westen noch reichlich Munition, bei Bedarf Konjunktur und Börse zu stützen. Peking geht fest davon aus, dass sie die Geldpolitik auch bei Problemen auf dem Immobilien- oder Kreditmarkt einsetzten. Zudem verfügt die Volksrepublik über die weltweit höchsten Devisenreserven. Deswegen konnte Peking 2009 ein Billionen-Konjunkturprogramm auf die Schiene setzen und dem Rest der Welt einen Konjunkturschub bescheren.

Dank des höheren Zinsniveaus fallen auch die Anleiherenditen außergewöhnlich gut aus. Der von Huntjens gelenkte Rentenfonds NN Asian Debt Hard Currency hat auf Sicht von drei Jahren 28,1 Prozent Plus erreicht. Noch eindrucksvoller sehen die langfristigen Erfolge aus: Mit 122 Prozent Wertzuwachs seit August 2007 überbietet das 390 Millionen Euro schwere Anleiheportfolio selbst die meisten Aktienfonds. Huntjens zufolge steht weiteren Top-Ergebnissen wenig im Weg: „Das aktuelle Umfeld mit stetigem Wachstum und Chinas Vorhaben, die Schulden abzubauen, kommen asiatischen Unternehmensanleihen zugute.“

Die Kurse der als solide geltenden Investment-Grade-Anleihen entwickeln sich nach Daten des New Yorker Anleihespezialisten Muzinich in Asien zudem deutlich stabiler als etwa in den USA. Der Verschuldungsgrad der Unternehmen sinkt sogar wieder. Ganz anders als in den Vereinigten Staaten, wo der Trend steil nach oben zeigt. „Wir gehen daher davon aus, dass die Ausfallrate niedrig bleiben wird“, so der NN-Fondsmanager. Zudem seien asiatische Unternehmensanleihen im Vergleich zu Titeln aus anderen Schwellenländern weniger anfällig für die wechselhafte Anlegerstimmung, da rund 80 Prozent in Händen lokaler Investoren liegen.

Anders als der NN-Fonds emthält der UBS BS Asian High Yield Hochprozenter. Die ausgebenden Unternehmen gelten als weniger sicher, bieten dafür aber höhere Zinsen. Anteilseigner konnten auf Sicht von drei Jahren gut 30 Prozent einheimsen. Ungewöhnlich ist, dass der Wert weniger schwankt als bei den meisten Wettbewerbern mit weniger riskantem Anlageuniversum. „Dieses Phänomen ist neu. Vor allem in stressigen Phasen, wie zum Beispiel 2011, sind High-Yield-Titel viel volatiler als Investment Grades“, sagt Fondsmanager Ashley Perrott, zugleich Asien-Anleihechef bei UBS AM.

In Perrotts Portfolio spielt Sri Lanka eine ungewöhnlich große Rolle, 12 Prozent des Vermögens stecken in Anleihen aus dem früheren Ceylon. Experten halten auch Asiens zweite Mannschaft für gut aufgestellt und trauen Sri Lanka ebenso wie Bangladesch, Myanmar, Pakistan, den Philippinen und Vietnam zu, den großen Schwellenländern auf ihrem Marsch in die erste Liga zu folgen.

Von: Marc Radke

Quelle: Das Investment