Invesco | Frankfurt, 30.09.2016.

Invesco | Frankfurt, 30.09.2016.

Multi-Asset-Portfolios können sich das ‚Fallen Angels‘-Phänomen zunutze machen, um möglicherweise einen höheren Ertrag zu generieren und ihre Diversifikation zu verbessern, so das Ergebnis einer Untersuchung der Cass Business School, London.

Die von den Professoren Andrew Clare, Stephen Thomas und Dr. Nick Motson verfasste und von Invesco PowerShares unterstützte Studie „Fallen Angels: The investment opportunity“ ist die nach Angaben der Autoren erste Forschungsstudie, die sich ausschließlich damit beschäftigt, welche Auswirkungen eine Herabstufung von der Stufe Investment-Grade zu High-Yield auf die Anleihekurse hat.

Einige Hochzinsanleihen , die ursprünglich als Investment-Grade-Papiere eingestuft worden sind, können von den Ratingagenturen aufgrund einer wahrgenommenen Verschlechterung der Kreditqualität des Emittenten auf High-Yield zurückgestuft werden. Die Anleihen dieser Emittenten werden als Fallen Angels bezeichnet. Ein Fallen-Angel-Unternehmen ist ein Unternehmen, dessen Kreditkennzahlen nicht mehr für eine Investment- Grade-Einstufung und die damit verbundenen niedrigeren Fremdfinanzierungskosten ausreichen.

Cass führt die potenzielle Anlagechance auf ein Phänomen zurück, das als Überreaktionshypothese bekannt ist.

So haben Psychologen festgestellt, dass die meisten Menschen schlechte Nachrichten zu stark bewerten (d.h. überreagieren) und gute Nachrichten zu gering (d.h. „unterreagieren“)1. Mitte der 1980er Jahre zeigten Untersuchungen2 der Überreaktionshypothese anhand von US-Aktiendaten, dass sich Aktien, die sehr stark abverkauft worden waren, in den Folgemonaten auf vorhersagbare Weise erholten und sich häufig besser entwickelten als die Aktien, die zuvor eine gute Wertentwicklung verzeichnet hatten. Die Ergebnisse waren so eindeutig, dass die Forscher eine auf diesem Phänomen basierende Anlagestrategie skizzierten, die auf Käufe von Verliereraktien und Leerverkäufe von Gewinneraktien setzt.

Bryon Lake, Head of Invesco PowerShares – EMEA, kommentiert: „Beim ‚Fallen Angel‘-Phänomen wird der Anleihekurs durch mehrere Faktoren gedrückt. Normalerweise sinken die Kurse, wenn sich die Investoren auf eine bevorstehende Herabstufung einstellen. Zudem gibt es Großanleger, die ihre Positionen nach einer Herabstufung verkaufen müssen, da ihre Anlagerichtlinien nur Anlagen in Investment-Grade-Papiere und nicht in Hochzinsanleihen gestatten. Diese Zwangsverkäufe können dazu führen, dass eine Anleihe überverkauft wird, wodurch sich wiederum die Möglichkeit eröffnen kann, das Papier zu einem niedrigeren bzw. attraktiven Marktwert zu kaufen. Auf einen solchen übertriebenen Ausverkauf folgt häufig eine Erholung der Anleihekurse, durch die sich eine einzigartige Anlagemöglichkeit ergeben kann. In manchen Fällen wird die Anleihe sogar wieder auf Investment-Grade heraufgestuft.”

Um dieses Phänomen genauer zu untersuchen, analysierte die Cass Business School die Kursentwicklung von 534 Fallen-Angel-Anleihen über einen Zeitraum von sechs Jahren, wobei jeweils die 30 Tage vor und die ersten 30 Tage nach der Herabstufung betrachtet wurden3.

Andrew Clare, Professor of Asset Management an der Cass Business School, kommentiert: „Wir haben eindeutige Belege dafür gefunden, dass die Anleihen von Emittenten, die von Investment-Grade auf High-Yield herabgestuft wurden, vor der Herabstufung Kursverluste verzeichneten und im Schnitt in den ersten sechs bis sieben Tagen nach der Herabstufung weiter nachgaben. Wie wir aber feststellten, stiegen die Kurse im Anschluss wieder, und zwar im Schnitt mindestens über die Dauer des von uns untersuchten 30-Tage- Zeitraums nach der Herabstufung.“

Wie die Untersuchung zeigt, besteht die Möglichkeit durch Indexanlagen vom Fallen-Angels-Phänomenon zu profitieren. Beispielsweise stellt Citi einen bereit, der die Wertentwicklung eines Fallen-Angel-Universums abbilden soll3. Der Index basiert auf dem Citi US High-Yield Market Index und hat die gleichen Vorgaben zur Indexzusammensetzung in Bezug auf die Kreditqualität, die Restlaufzeit und das Emissionsvolumen.

Um mögliche Fallen-Angel-Anlagestrategien zu identifizieren, untersuchte Cass zwei Ansätze zur Gewichtung eines Portfolios, das neben dem Citi Index noch mehrere weitere Indizes abbildet: einen US-Staatsanleihenindex (Treas), einen Index für US-amerikanische Investment-Grade-Unternehmensanleihen (Corp), einen Hochzinsindex (HY) und schließlich den Standard & Poor’s 500 Composite Index (S&P)4.

Einmal gewichteten die Forscher alle Indizes gleich. Beim zweiten Ansatz wurden die Indizes so gewichtet, dass die gewichteten Wertschwankungen der Indizes gleich waren.

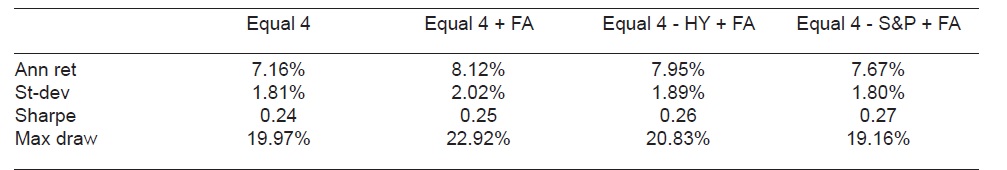

Gleichgewichtete Kombinationen von Anlageklassen (Jan. 2003 bis März 2016)6

Hinweise: Equal 4 stellt die Kombination der oben genannten Indizes dar. FA ist der Citi Time-Weighted US Fallen Angel Bond Select Index, ann ret (annualised return) ist die annualisierte Rendite, St-dev (standard deviation) die Standardabweichung der Rendite, Sharpe die Sharpe Ratio und Max draw der Maximum Drawdown (maximale Verlust) des Index im Betrachtungszeitraum. Datenquelle: Thomson Financial mit Ausnahme der Daten zum Fallen Angels Index, die von Invesco bereitgestellt wurden. Quelle für die Berechnung: Cass Business School.

Die in der Tabelle „Gleichgewichtete Kombinationen von Anlageklassen“ dargestellten Ergebnisse zeigen, dass eine Beimischung von Fallen-Angel-Anleihen in einem Multi-Asset-Portfolio den Ertrag in jedem Fall erhöht hätte. Darüber hinaus ergibt sich durch die Beimischung des Fallen Angels Index in jedem Fall eine etwas höhere Sharpe Ratio. Das signalisiert, dass eine Anlage in Fallen Angels das Risiko-Ertrags-Profil verbessern könnte. Schließlich ist der maximale Verlust bei einer Beimischung des Fallen Angel Index marginal höher – außer wenn die Anlage Fallen-Angel dienjenige in US-Aktien ersetzt, wie die letzte Tabellenspalte zeigt.

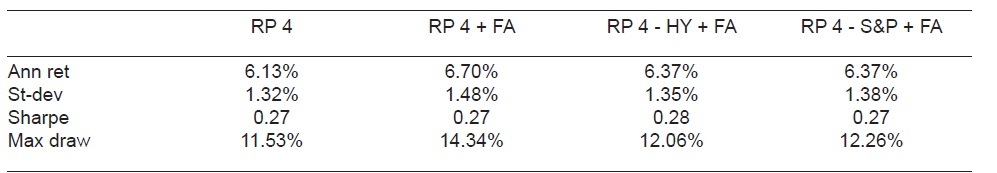

Die folgende Tabelle zeigt die Risiko- und Ertragsmerkmale der gleichen Kombinationen von Anlageklassen, die bereits in der ersten Tabelle analysiert wurden. Allerdings sind die einzelnen Komponenten der Anlageklassen- Kombinationen hier nicht gleichgewichtet, sondern risikogleichgewichtet.

Risikogleichgewichtete Kombinationen von Anlageklassen (Jan. 2003 bis März 2016)

Ratio und Max draw der Maximum Drawdown (maximale Verlust) des Index im Betrachtungszeitraum. Datenquelle: Thomson Financial mit Ausnahme der Daten zum Fallen Angels Index, die von Invesco bereitgestellt wurden. Quelle für die Berechnung: Cass Business School.

Alle diese Kombinationen haben im Untersuchungszeitraum eine geringere durchschnittliche Rendite verzeichnet. Allerdings waren auch die maximalen Verluste jeweils deutlich geringer. In diesem Fall lässt sich also argumentieren, dass eine einfache Ergänzung der anderen vier Indizes durch den Fallen Angels Index das attraktivste Risiko-Ertrags-Profil ergab.

Professor Clares Fazit: „Die Ergebnisse unserer Analyse signalisieren, dass eine Anlage in Fallen Angels, wie sie zum Beispiel im Citi Time-Weighted US Fallen Angel Bond Select Index vertreten sind, mindestens die Portfoliodiversifikation verbessert hat, aber auch Potenzial für höhere risikoadjustierte Erträge geboten hat – unabhängig davon, wie wir die verschiedenen Anlageklassen gewichten.“

Hinweise an die Redaktion:

1 Kahneman, D. und A. Tversky, Intuitive prediction: Biases and corrective procedures, in D. Kahneman, P. Slovic, und A. Tversky (eds), Judgment under uncertainty: Heuristics and Biases. London: Cambridge University Press, 1982.

2 Keynes, J.M., The General Theory of Employment, Interest and Money, Harcourt Brace, London (1936)

3 Weitere Informationen zum Index finden Sie unter https://www.yieldbook.com/f/m/pdf/citi_indices/intro.us.fallen.angels.pdf.

4 Untersuchungszeitraum: Januar 2000 bis März 2016. Für die Berechnung dieser Statistiken wurden die Total- Return-/USD-Versionen der verschiedenen Indizes verwendet. Für US-Staatsanleihen verwenden wir den Bank of America ML Treasury Masters’ Index, für US-Investment-Grade-Unternehmensanleihen den Citi US Broad Investment-Grade Corporate Bond Index, für US-Hochzinsanleihen den Citi US High Yield Market Index und für US-Aktien den S&P 500 Composite Index. Alle Daten wurden von Thomson Financial DataStream erhoben.

6 Der Betrachtungszeitraum ist etwas kürzer als der gesamte Untersuchungszeitraum, damit wir aussagekräftige Vergleiche zwischen den Tabellen zu „Risiko- und Renditemerkmalen von Anlageklassen“ und „Gleichgewichtete Kombinationen von Anlageklassen“ herstellen können. Der kürzere Untersuchungszeitraum ergibt sich durch die Berechnung der Volatilität der risikogleichgewichteten Kombinationen von Anlageklassen, mit der wir die Volatilität der Erträge der einzelnen Anlageklassen über einen Dreijahreszeitraum berechnen.

Über Cass Business School

Cass Business School, Teil der City University London, ist eine führende globale Business School, die für Weltklasse-Wissen, innovative Bildungsansätze und eine pulsierende Gemeinschaft steht.

Die im Herzen eines der weltweit führenden Finanzzentren gelegene Cass Business School pflegt enge Verbindungen zum Finanzdistrikt der City of London sowie zum dynamischen Unternehmer-Hotbed Tech City.

Cass gehört zur weltweiten Elite der Business Schools mit dreifacher Akkreditierung durch die Association to Advance Collegiate Schools of Business (AACSB), die Association of MBAs (AMBA) und das European Quality Improvement System (EQUIS).

Die Cass-Lehrkräfte sind Experten auf ihrem Gebiet und produzieren wegweisende Forschungsergebnisse mit messbaren praktischen Auswirkungen. In der jüngsten Research Excellence Framework Untersuchung wurden 84% der Forschungsarbeiten an der Cass Business School als weltweit führend oder international herausragend eingestuft.

Cass unterrichtet jedes Jahr knapp 4.000 Studenten im Rahmen weltweit anerkannter Bachelor-, Master- und MBAProgramme.

Nach Abschluss ihres Studiums gehören die Studenten einer Gemeinschaft von 38.000 Cass-Alumni an, die auf mehr als 160 Länder verteilt ist.

Die Cass Business School verbindet akademische Exzellenz mit herausragenden Erfahrungen und Karriereentwicklung, um lebenslanges Lernen zu fördern. www.cass.city.ac.uk @cassbusiness

Über Invesco

Invesco ist ein unabhängiger Vermögensverwalter mit dem Ziel, Menschen bei ihrem Vermögensaufbau so zu unterstützen, dass sie mehr aus ihrem Leben machen können. NYSE: IVZ; www.invesco.com.

Über Invesco PowerShares

PowerShares wurde 2003 in den USA mit der Vision gegründet, Investmentlösungen auf der Grundlage der vorteilhaften Exchange Traded Fund (ETF)-Struktur anzubieten. Im Januar 2006 hat PowerShares diese Vision erweitert, indem es Teil von Invesco Ltd. wurde. Dank der globalen Präsenz dieses Unternehmens setzt sich die Erfolgsgeschichte von Invesco PowerShares nun auch außerhalb der USA fort.