Multi-Asset-Fonds führen hierzulande souverän die Verkaufslisten an. Kein Wunder bei ihrem Anspruch, den Kasten selbst in stürmischen Zeiten sauber zu halten. Wir schauen nach, wie gut sich die Defensivkünstler dabei schlagen.

Die Angst geht um: Immer mehr Menschen sorgen sich um ihr Einkommen und ihre Altersvorsorge. Selbst das arbeitgebernahe Roman-Herzog-Institut kommt in seiner Studie „Die gespaltene Mitte“ zu dem Schluss, dass diese Furcht längst im Zentrum der Gesellschaft angekommen ist. In Umfragen bemängeln bis zu vier von fünf Bürgern, dass es hierzulande nicht mehr gerecht zugeht. Trotz sozialer Marktwirtschaft werden die Reichen immer reicher und die Armen immer ärmer, so nehmen es viele Menschen wahr.

Harte Zahlen belegen das Missverhältnis. Einer Analyse des Versicherers Allianz zufolge gehört Deutschland zu den Ländern mit einer „stark verzerrten Vermögensverteilung“. Wenige große stehen vielen kleinen Vermögen gegenüber. Sparer mit Wertpapieranlagen seien im Vorteil, stellt Allianz-Chefvolkswirt Michael Heise fest. Aus dem Billionaires Report der UBS geht hervor, dass sich deutsche Milliardäre, die nicht zuletzt stark auf dem Aktienmarkt engagiert sind, eines Vermögensanstiegs von 22 Prozent erfreuten.

Dagegen bieten beliebte Spareinlagen nach wie vor höchstens Minizinsen. Als sicher geltende Staatsanleihen wie deutsche Bunds rangieren selbst mit zehnjähriger Laufzeit nur knapp über null. Optimistische Prognosen sagen bis Ende 2019 zwar einen Anstieg auf ein Prozent voraus, doch bei einer Inflationsrate von derzeit 2,3 Prozent können Anleger auch damit den Wert ihres Vermögens nicht einmal erhalten. Das Gesparte an der Börse zu investieren war 2018 ebenfalls nichts für schwache Nerven: Der deutsche Leitindex Dax liegt 15,9 Prozent unter seinem Vorjahreswert (Stand 14. Dezember 2018).

Für Fondsanleger scheint angesichts dieser Gemengelage die Sache klar zu sein: Sie lassen Renten- und Aktienfonds zunehmend links liegen und stürzen sich auf gemischte Fondsstrategien. Wie aus der jüngsten Statistik des deutschen Fondsverbands BVI hervorgeht, überholten diese Produkte in den Monaten Januar bis Oktober mit Zuflüssen in Höhe von 20,2 Milliarden Euro alle anderen Kategorien offener Publikumsfonds. Dagegen konnten Immobilienfonds lediglich 5,1 Milliarden Euro frisches Kapital verbuchen, Aktienfonds 2,6 Milliarden Euro. Aus Rentenfonds zogen Anleger sogar 4,2 Milliarden Euro ab.

Mischfonds setzen auf einen Mix unterschiedlicher Anlageklassen, zu dem wenigstens Aktien und Anleihen, aber auch Geldmarktinstrumente, Gold, Immobilien, Rohstoffe und Währungen gehören können. Die Fondsmanager nehmen für sich in Anspruch, das verwaltete Vermögen entsprechend dem Auf und Ab der Kapitalmärkte geschickt zu verteilen. Wie flexibel sie dies machen können, bestimmt die Anlagestrategie. Die Idee dahinter: Bei Rückschlägen gleichen sich die Wertentwicklungen gegenseitig aus und dämpfen so Abschwünge.

Für gewöhnlich bringen Multi-Asset-Strategien somit niedrigere Renditen als reine Aktienfonds, fallen dafür aber auch weniger riskant aus. Dass die gern als Rundum-sorglos-Investments beworbenen Fonds ihre Performance trotzdem nicht verstecken müssen, zeigt beispielsweise der 2011 aufgelegte DJE Zins & Dividende (ISIN: LU0553164731) von DJE Kapital. Der von Jan Ehrhardt gemanagte Fonds weist auf Sicht von fünf Jahren 36,1 Prozent Wertzuwachs auf. Das entspricht einer jährlichen Rendite von 6,3 Prozent.

Der Sohn von Unternehmensgründer Jens Ehrhardt legt die 1,3 Milliarden Euro Fondsvermögen weltweit und unabhängig von Benchmark-Vorgaben an. Bei seinen Aktienanlagen bevorzugt Ehrhardt dividenden- und substanzstarke Titel, die aber aus Sicherheitsgründen nicht mehr als die Hälfte des Portfolios ausmachen dürfen. Die Aktien ausschüttungsfreudiger Unternehmen sollen für einen nachhaltigen Wertzuwachs mit geringen Schwankungen sorgen.

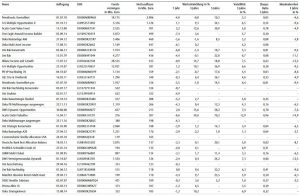

Das klappt gut, wie die Risikokennzahlen belegen. Der maximale Wertverlust des Fonds betrug in den zurückliegenden fünf Jahren 4,9 Prozent, weit weniger, als Anleger an den Aktienbörsen verkraften mussten. Zudem schwankt die Wertentwicklung kaum: 4,6 Prozent Volatilität sind auch unter Mischfonds ein respektabler Wert. Anleger honorierten die Ergebnisse des DJE-Juniorchefs und erwarben laut BVI 2018 allein in den ersten neun Monaten Anteile für 340 Millionen Euro, womit der Fonds unter den Topsellern des Jahres landet (siehe Tabelle).

Quelle: BVI, Morningstar, 10. Dezember 2018, Sortierkriterium: Nettozuflüsse Januar bis September 2018

Als Erfolgsrezept nennt Ehrhardt die große Freiheit, mit der er das Portfolio umbauen kann: „Der flexible Investmentansatz des Fonds ermöglicht ein schnelles Anpassen an die sich stetig verändernden Märkte.“ So senkte er etwa im vorigen Oktober den Aktienanteil des Fonds schlagartig von 44,3 auf 32,9 Prozent, um den aufziehenden heftigen Herbststürmen an den Börsen weniger Angriffsfläche zu bieten. Zugleich hat er den Baranteil von 5,2 auf 16,8 Prozent mehr als verdreifacht. Die für regelmäßige Zinseinkünfte notwendigen Anleihen beließ er bei gut 50 Prozent, also nahe dem vorgeschriebenen Mindestanteil.

Mit seinem Anlagenmix fällt Ehrhardts Fonds beim Datenanbieter Morningstar in die Gruppe der ausgewogenen Mischfonds, deren Aktienquoten für gewöhnlich zwischen 35 und 65 Prozent rangieren. Renditeträchtiger sind flexible Fonds, die das Anlegervermögen vollkommen frei allokieren dürfen. Die höchste Eskalationsstufe bilden offensive Mischfonds, deren Portfoliomanager zwei Drittel ihres Kapitals oder mehr am Aktienmarkt einsetzen.

Für konservative Kunden, die ihr Kapital zuvorderst erhalten möchten, hat die Fondsindustrie defensive Mischfonds mit höchstens 35 Prozent Aktien im Angebot. Unter den 2018er Verkaufsschlagern tummeln sich Mitglieder aller vier Gruppen, wobei allerdings die offensivste Variante nur rund halb so oft vertreten ist wie die übrigen.

Darunter ist der von Christoph-Arend Schmidt gemanagte DWS Dynamic Opportunities (DE0009848077). Der 657 Millionen Euro schwere Fonds lässt bei der Wertentwicklung über fünf Jahre die meisten anderen Mischfonds-Bestseller hinter sich. Um gut 58 Prozent legte der Anteilspreis in diesem Zeitraum zu, also pro Jahr um 9,6 Prozent. Obwohl es sich um einen der wenigen aktienbetonten Verkaufsschlager handelt, fallen die Risikokennziffern dennoch moderat aus. Die Volatilität über drei Jahre beträgt 7,4 Prozent und der maximale Wertverlust in den zurückliegenden fünf Jahren 7,6 Prozent. Wie unterschiedlich die Fondsmanager vorgehen, zeigen Schmidts Maßnahmen im dunklen Aktienherbst.

Anders als Ehrhardt nutzte er die günstigen Kurse, um die Aktienquote von 61 auf zeitweise über 70 Prozent zu steigern, bevor er sie wieder auf das alte Niveau senkte. Gegenüber dem Vorjahreszeitpunkt führte seine Taktik zu einem Plus von 2 Prozent, während der DJE-Fonds hauchzart im Minus liegt. Wie gut Schmidt der Spagat zwischen herausragender Performance und stabilem Kursverlauf gelungen ist, lässt sich an der Sharpe Ratio mit einem Wert von 0,70 ablesen. Diese Kennziffer soll Anlegern zeigen, wie ein Investment sie für das eingegangene Risiko entlohnt. Dazu setzt sie die erzielte Rendite jenseits des als risikofrei angenommenen Zinses in ein Verhältnis zu der Volatilität der Anlage.

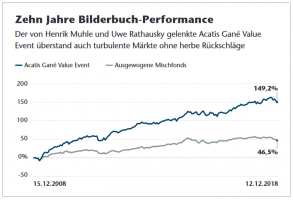

Einen höheren Wert können nicht viele Konkurrenten vorweisen. Der ausgewogene Mischfonds Acatis Gané Value Event (DE000A0X7541) liefert mit einer Sharpe Ratio von 0,78 ein noch leicht besseres Rendite-Risiko-Profil. Henrik Muhle und Uwe Rathausky lenken den Vorzeigefonds von Acatis Investment, der für seine Anleger 2,5 Milliarden Euro hütet und im Dezember 2018 seinen zehnten Geburtstag feierte.

Wie bei der von Hendrik Leber gegründeten Fondsboutique üblich, versuchen die beiden, ihre Investments einer Value-Strategie folgend möglichst günstig zu erwerben. Außerdem will das Duo von außergewöhnlichen Ereignissen (englisch: Events) wie Übernahmen profitieren. „Auf diese Weise wollen wir das Abwärtsrisiko, die maximalen Verluste also verringern, die wir als ‚Stress‘ bezeichnen, ohne auf eine attraktive Rendite verzichten zu müssen“, fasst Muhle das Fondskonzept zusammen.

Weitere Besonderheit: Um das Auf und Ab der Kurse so gut wie möglich abfedern zu können, hortet das Duo einen großen Anteil Cash, im Schnitt rund 25 Prozent seit Auflegung. Auf der Rentenseite dominieren Kurzläufer das Portfolio, wie eine bis 2021 laufende Anleihe von Coca-Cola, die als ausfallsicher gilt und den noch eine vergleichsweise hohe Rendite von 3,2 Prozent bietet.

Die Gané-Manager wählen ihre Aktientitel sorgfältig aus und nehmen dafür auch in Kauf, wenn die Barreserve wie im Spätsommer auf bis zu 35 Prozent steigt. Im November kauften sie dann den Münchner Industriegasanbieter Linde nach, weil nach dessen Fusion mit US-Konkurrent Praxair der neue Konzern sämtliche Aktien der Traditionsfirma einziehen will. Ebenfalls auf der Einkaufsliste stand Finanzdienstleister Grenke, dessen Aktie nach Gerüchten über eine Wachstumsschwäche günstig zu haben war.

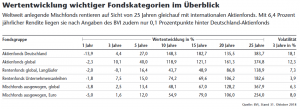

Quelle: Morningstar

Auch iPhone-Hersteller Apple überzeugte Muhle: „Das Unternehmen gab einen herausragenden Gewinnanstieg für das abgelaufene Geschäftsjahr um 23 Prozent auf 60 Milliarden US-Dollar sowie eine durch Rückkäufe bedingte Reduzierung der ausstehenden Aktienanzahl um 7 Prozent bekannt.“ Bisher kam es in keinem einzigen Kalenderjahr zu einem Kapitalverlust. Seit dem Start am 15. Dezember 2008 legte der Wert des Fonds um knapp 150 Prozent zu.

Anders als viele Wettbewerber schafften es die beiden selbst 2018, nicht unter null zu rutschen: 2,2 Prozent Rendite auf Jahressicht sind keine selbstverständliche Ausbeute, selbst bei etlichen Kassenschlagern stehen Minuszeichen vor den Renditen. Wo liegen die Ursachen? Während 2017 zumindest noch Aktien Investoren mit üppigen Kursgewinnen belohnten, war 2018 alles andere als eine Wellness-Oase für Multi-Asset-Fondsmanager: Die Börsenkurse taumelten gen Süden, in den meisten Anleihen-Segmenten war ebenfalls nicht viel zu holen, und auch die Preise von Rohstoffen traten trotz kurzem Zwischenhoch eher auf der Stelle.

Hinzu kommt, dass Mischfonds-Manager in Annahme steigender Renditen schon seit Jahren auf der Bond-Seite häufig eine geringe Duration bevorzugen, also das Kapital nur kurz binden. Zugleich ersetzten sie sichere Staatsanleihen zugunsten einer besseren Performance durch Titel mit höherem Ausfallrisiko. Gerade Letztere litten 2018 an auseinanderlaufenden Risikoaufschlägen, den sogenannten Spreads, da deswegen die Kurse nach unten gingen.

Für Morningstar-Analyst Ali Masarwah liegt ein weiterer Grund für die maue Performance auf der Hand: „Mischfonds, die Berater in der Eurozone verkaufen, halten auf der Aktienseite verglichen mit weltweiten Benchmarks traditionell wenig US-Aktien.“ Aus Sicht eines Euro-Anlegers ein Versäumnis, da US-Titel gut liefen und der Euro gegenüber dem US-Dollar 2018 rund 8 Prozent an Wert verlor. Als ähnlich problematisch entpuppte sich das Absichern des Währungsrisikos. „Ein ungehedgtes globales Aktienportfolio, das sich am Index MSCI World orientiert, hatte dank der Fremdwährungen starken Rückenwind“, so Masarwah. Gerade bei einigen defensiven Mischfonds sei dieser aber eher ein laues Lüftchen gewesen.

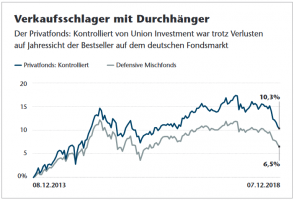

Dem immensen Zuspruch der Anleger tat dies keinen Abbruch. Allein der konservativ ausgerichtete Privatfonds: Kontrolliert (DE000A0RPAM5) von Union Investment, der die BVI-Absatzliste anführt, konnte netto 2,9 Milliarden Euro an Zuflüssen verzeichnen. Für Unions Multi-Asset-Chef Frank Engels wenig erstaunlich: „Für das schwierige Marktumfeld eignen sich Mischfonds besonders gut.“

Quelle: Morningstar

Auch wenn der Blick auf die gerupften kurzfristigen Ergebnisse teils ernüchternd ausfällt, haben Mischfonds gerade auf lange Sicht bewiesen, dass sie als Allwettervehikel auch für mieses Börsenklima taugen und Aktienanlagen kaum nachstehen. Über einen Zeitraum von 25 Jahren liegen sie mit 6,4 Prozent jährlicher Rendite nach Angaben des BVI gleichauf mit weltweit anlegenden Aktienfonds und mit nur 0,1 Prozentpunkten Abstand direkt im Windschatten von Deutschland-Aktienfonds. Und das mit lediglich einem Drittel der Schwankungen.

Von: Marc Radke

Quelle: Das Investment