Nach Turbulenzen in den vergangenen Monaten ist klar: Die Türkei befindet sich wirtschaftlich auf dem absteigenden Ast. Besteht Ansteckungsgefahr für andere Schwellenländer? Martin Lück, Chef-Investmentstratege bei BlackRock, analysiert die Lage. Kein Zweifel: Die türkische Wirtschaft war lange auf dem richtigen Pfad. Einer der maßgeblichen Architekten der Erholung war Ministerpräsident Recep Tayyip Erdogan, der mit seiner Partei AKP im Jahr 2002 das Ruder übernommen hatte. Im Jahr 2009 konstatierte er stolz, die türkische Wirtschaft sei nun wieder gesund genug, um „ohne Krücken zu laufen“. Damals konnte der Internationale Währungsfonds (IWF) seine Unterstützung auslaufen lassen.

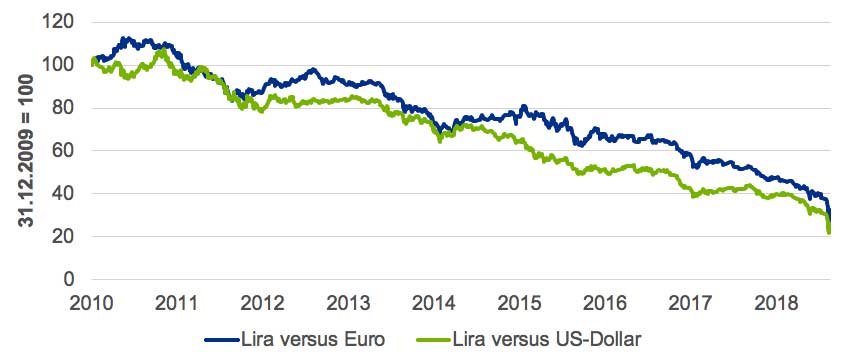

Der dramatische Verfall der Lira:

Quelle: Thomson Reuters Datastream, BlackRock Investment Institute, Stand: August 2018

Seit die Türkei aber ohne fremde Auflagen ihre Wirtschaftspolitik bestimmt, haben die Instabilitäten wieder zugenommen. So setzte die Regierung im Bestreben, möglichst schnell zu wachsen, auf ausländisches Kapital. Ein ausuferndes Leistungsbilanzdefizit und immer höhere Inflation wurden zu chronischen Begleitern des Wohlstandes. Zwischen dem Tiefpunkt zu Beginn der 2000-er Jahre und dem Abschied des IWF aus der türkischen Wirtschaft knapp eine Dekade später verdreifachte sich das Pro-Kopf-Einkommen. In den Jahren 2007 und 2011 wurde die AKP dafür mit Wahlsiegen belohnt.

Der anfangs gefeierte Reformer Erdogan schien auch den Friedensprozess mit der kurdischen Minderheit fortführen zu wollen, welcher nach der Festnahme des PKK-Anführers Abdullah Öcalan im Jahr 1999 der Türkei friedlichere Zeiten und damit einen Aufschwung des Tourismus beschert hatte. Dies änderte sich, als die nunmehr salonfähige politische Vertretung der Kurden, die HDP, bei der Wahl 2015 13 Prozent der Sitze gewann und Erdogans AKP damit die absolute Mehrheit kostete. Die kurz darauf wieder aufflammenden Konfrontationen, angeblich von Kurden initiiert, erodierten den Zulauf der HDP. Erdogan gewann die daraufhin angesetzten Neuwahlen erneut mit absoluter Mehrheit.

Von den „Next Eleven“ zu den „Fragile Five“

Inzwischen hatte sich aber auch die ökonomische Entwicklung zuungunsten des immer despotischer agierenden Regierungschefs Erdogan gewendet. Schon das „Taper Tantrum“ des Frühjahrs 2013, bei dem steigende US-Zinsen vor allem in Schwellenländern zu erheblichen Kapitalabflüssen geführt hatten, sorgte für Turbulenzen in der Türkei. Nachdem das Land noch im Jahr 2005 zum elitären Club der „Next Eleven“ zählte, fand es sich auf einmal im Verlierer-Club der „Fragile Five“ unter den Emerging Markets wieder.

Im Jahr 2015 ließ Erdogan friedliche Proteste im Istanbuler Gezi-Park, bei denen es auch um Vorwürfe persönlicher Bereicherung mit Immobilientransaktionen ging, gewaltsam niederschlagen. Der im Juli 2016 spektakulär gescheiterte Putschversuch einiger Militärs gab Erdogan dann die Chance zum Befreiungsschlag: Der Ausnahmezustand wurde verhängt und unliebsame Journalisten, Intellektuelle und Ausländer inhaftiert. Der inzwischen ins Präsidentenamt gewechselte Erdogan ließ sich mit Unterstützung nunmehr gleichgeschalteter Medien per Referendum im Jahr 2017 eine quasi unbegrenzte Machtfülle zusichern. Rechtzeitig vor Beginn der gegenwärtigen Krise, am 24. Juni, ließ er Neuwahlen ansetzen, die er erneut für sich entschied.

Währungskrise und Trump-Effekt

Bereits vor dem Referendum 2017 hatte sich die ökonomische Lage in der Türkei verschärft. Das Leistungsbilanzdefizit und damit die Abhängigkeit von ausländischem Kapital stieg. Gleichzeitig wuchs die Gesamtverschuldung in ausländischer Währung – vornehmlich US-Dollar und Euro – weiter an.

Damit aber noch nicht genug. Die Währungsreserven der Türkei, die Mitte 2014 noch bei über 110 Milliarden US-Dollar gelegen hatten, sind Ende Juni 2018 auf gut 74 Milliarden US-Dollar zusammengeschmolzen. Damit deckten sie bereits vor der jüngsten Eskalation nur rund ein Drittel des türkischen Finanzierungsbedarfs in Fremdwährung in den kommenden zwölf Monaten. Der Trump-Effekt, sprich die Verhängung von Zöllen wegen der fortgesetzten Inhaftierung des US-Priesters Andrew Brunson, war vor diesem Hintergrund nur ein Tropfen auf den heißen Stein.

Wirksame Arzneien zur Bekämpfung der Krise sind hinlänglich aus früheren Währungskrisen in Schwellenländern bekannt. Die Liste umfasst unter anderem eine strengere Kreditvergabe an den Privatsektor, eine radikale Reduzierung der Staatsausgaben oder aber das Anzapfen des IWF. Natürlich zählt auch das Einführen von Kapitalverkehrskontrollen zum Strauß der möglichen Maßnahmen.

Die naheliegende und kurzfristig praktikabelste Lösung aus Sicht der Türkei lautet jedoch: Höhere Zentralbankzinsen, bis die Inflationserwartungen eingefangen werden und sich das Leistungsbilanzdefizit reduziert. Bislang erfolgte Anhebungsschritte um 500 Basispunkte zwischen April und Juni sind vermutlich nicht genug. Das Problem bei dieser Strategie: Eine Rezession in der Türkei wäre mittelfristig wohl die Folge. Da Erdogan dies sicher vermeiden will, gleichzeitig aber die prekäre der Lage der Türkei jedoch nicht anzuerkennen scheint und sich abermals gegen höhere Zinsen stemmt, ist eine weitere Abwertung der Lira zu befürchten. Dabei ist klar: je länger die Türkei mit der Bekämpfung der Krise wartet, desto verzwickter wird die Lage.

Auswirkungen der Krise

Während die aktuelle Lage der Türkei also bedenklich anmutet, stellt sich die Frage nach den möglichen internationalen Auswirkungen der Krise. Hierbei unterscheiden wir bei BlackRock direkte Auswirkungen auf Schwellenland-Aktienindizes, Ansteckungsgefahren für andere Schwellenländer, Kreditausfallrisiken bei Banken sowie Auswirkungen auf Handelsströme.

1. Auswirkungen auf EM-Aktienindizes:

Keine Frage: Die Krise in der Türkei geht nicht spurlos an Schwellenländern vorbei. Doch das Land ist gar nicht so bedeutsam, als dass nachhaltige Ansteckungseffekte denkbar wären. Mit rund 900 Milliarden US-Dollar macht die Wirtschaftsleistung der Türkei zuletzt weniger als ein Prozent des globalen Bruttoinlandsprodukts (BIPs) aus. Im MSCI Emerging Markets Aktienindex zeichnen türkische Aktien nur für rund 0,5 Prozent der Gesamtmarktkapitalisierung verantwortlich.

2. Ansteckungseffekte unter Schwellenländern

Infektionen unter Schwellenländern könnten sich dort ergeben, wo Investoren ähnlich gelagerte Parameter beobachten. Beispielhaft sind Inflation, Leistungsbilanzdefizite, geringe Währungsreserven oder Abhängigkeiten etwa von Energieimporten. Der zwischenzeitlich massive Einbruch der indischen Rupie beispielsweise legt nahe, dass Investoren einige dieser Symptome als Ansteckungsgefahren identifiziert hatten. Allerdings ist in Indien die Inflation mit rund 5 Prozent deutlich niedriger als in der Türkei, ähnliches gilt für das Leistungsbilanzdefizit (2,3 Prozent). Die Währungsreserven stellen mit rund 15 Prozent des BIP einen robusteren Puffer dar als im Fall der Türkei (Ende Juni: 8 Prozent). Wir halten somit Ansteckungen auf andere Schwellenländer, in denen die Fundamentaldaten deutlich besser sind, für temporär.

3. Kreditausfallrisiken bei Banken:

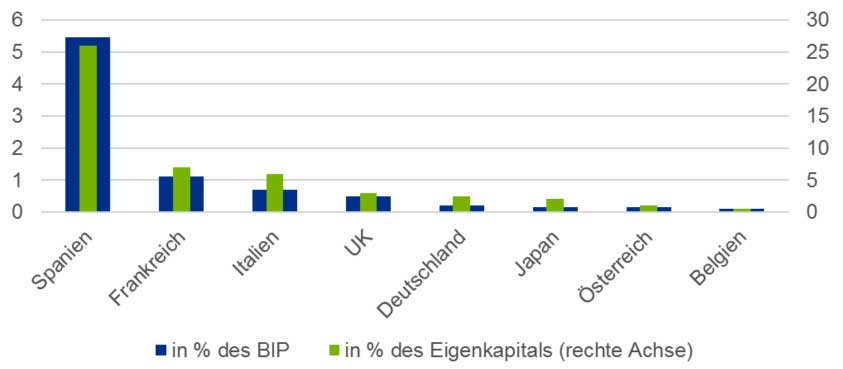

Problematischer in Sachen möglicher Ansteckungseffekte erscheint hingegen das Türkei-Exposure europäischer Banken. In Summe belaufen sich die Forderungen europäischer Geldhäuser gegenüber der Türkei auf rund 175 Milliarden Euro. Gerade spanische Banken sind nach Zahlen der Bank für Internationalen Zahlungsausgleich (BIZ) mit circa 80 Milliarden Euro in der Türkei engagiert. Sie stehen unter Druck, da ein kompletter Forderungsausfall rein theoretisch knapp ein Viertel des Eigenkapitals der iberischen Banken auffressen würde. Für die deutsche Kreditwirtschaft dürfte hingegen kein allzu großes Ungemach drohen. Deutsche Banken haben gegenüber der Türkei gerade einmal Forderungen in Höhe von knapp 20 Milliarden Euro.

Exposure europäischer Banken in der Türkei:

Quelle: BIZ, Stand: August 2018

Vermutlich ist das Risiko eines massiven Forderungsausfalls europäischer Banken gegenüber der Türkei beherrschbar. Sollte es zu einer Wirtschaftskrise kommen, würden zwar die Kreditabsicherungskosten (CDS) einiger Häuser drastisch steigen und die Aktienkurse abstürzen. Für eine systemische Krise erscheint das Banken-Exposure jedoch nicht groß genug.

4. Auswirkungen auf Handelsströme

Die Handelsverflechtungen der Türkei mit dem Rest der Welt bergen kaum Sprengstoff: Innerhalb der Schwellenländer machen lediglich im Falle von Vietnam und Malaysia Exporte in die Türkei mehr als ein Prozent der Wirtschaftsleistung aus. Auch aus Sicht der deutschen Exportwirtschaft ist die Türkei ein eher nachrangiger Handelspartner. Das Land lag im Jahr 2017 sowohl beim Export als auch beim Import auf Rang 16. Während Deutschland aus Sicht der Türkei nach China der zweitwichtigste Exportmarkt ist, gingen 2017 gerade einmal Ausfuhren „Made in Germany“ im Gegenwert von 21,5 Milliarden Euro in die Türkei. Zum Vergleich: Das gesamte deutsche Ausfuhrvolumen lag bei 1,278 Milliarden Euro. Auch für die Schweiz und Österreich sind die Verbindungen zur Türkei beim Außenhandel überschaubar.

Aus unserer Sicht wäre es dennoch fahrlässig, das Risiko eines ökonomischen Absturzes der Türkei zu unterschätzen. Mit dem ökonomischen Niedergang wäre nämlich vermutlich eine politische Destabilisierung verbunden. Selbst unter den guten ökonomischen Bedingungen der vergangenen Jahre vermochte Präsident Erdogan gerade einmal die Hälfte der Bevölkerung hinter sich zu bringen. Die Eliten in den großen Städten der Westtürkei blieben skeptisch. Im Fall einer rapiden ökonomischen Verschlechterung könnte nun also schnell ein Machtvakuum entstehen. Ein erneutes Greifen nach der Macht seitens des Militärs durch Erdogan könnte dann ebenso wenig ausgeschlossen werden wie eine weitergehende Destabilisierung.

Gefährlich ist dies für Europa vor allem wegen der besonderen strategischen Position der Türkei. Das Land bildet quasi einen Puffer zwischen der Europäischen Union und dem Mittleren Osten mit seinen „Failed States“ Syrien und Irak. Allein aus dem Bürgerkriegsland Syrien beherbergt die Türkei derzeit rund 3,5 Millionen Flüchtlinge, von denen viele darauf hoffen, eines Tages Richtung Europa weiterziehen zu dürfen. Sollte eine ökonomisch geschwächte und gesellschaftlich destabilisierte Türkei nicht mehr willens sein, diesen Flüchtlingen weiterhin Unterschlupf zu gewähren, könnte eine erneute Wanderung nach Europa einsetzen.

Darüber hinaus könnte sich eine wirtschaftlich in die Enge getriebene Türkei neue Partner suchen. Russland etwa hat schon immer ein strategisches Interesse am Bosporus gehabt, welches nach der Vereinnahmung der Krim noch gewachsen ist. Und auch China bietet die Türkei als Verbindungsstück zur neuen Seidenstraße eine Möglichkeit, auch räumlich nah an den Rivalen Europäische Union (EU) heranzurücken.

Selbst wenn wir zu dem Schluss kommen, dass die ökonomischen Auswirkungen einer Türkeikrise beherrschbar sind, hat Europa dennoch ein erhebliches strategisches Interesse an einer stabilen türkischen Wirtschaft. Wirtschaftliches Entgegenkommen seitens der EU halten wir daher für wahrscheinlicher als ein formales Eingreifen des IWF oder das selbstbestimmte Umschwenken auf einen drastischen Konsolidierungskurs.

Von: Martin Lück

Quelle: Das Investment