Robo-Berater drängen auf den Markt und wollen Aktienrisiken bändigen. Nur welcher Ansatz wäre zum Beispiel im Crash 2008 besser gewesen? Rebalancieren? Kaufen und liegen lassen?

Nach Kursschwankung gewichten?

Wir haben die Rechenmaschine angeworfen und es herausgefunden.

Die Ausgangssituation

Wir erinnern uns: Im Jahr 2007 hielten sich die Aktienmärkte noch einigermaßen stabil. 2008 ging es dann los, die Kurse brachen ein. Der Crash dauerte bis März 2009, dann drehten Aktien wieder nach oben. Euro-Staatsanleihen taugten als Gegengewicht, dorthin flohen die Investoren.

Für unsere Studie haben wir den Zeitraum vom 12. Januar 2007 bis zum 31. Dezember 2009 betrachtet. Mitte Januar deshalb, weil dann die nötige Zehn-Tage-Volatilität seit Jahresbeginn vorliegt. Schauen wir doch mal, wie sich unsere Strategien so geschlagen hätten.

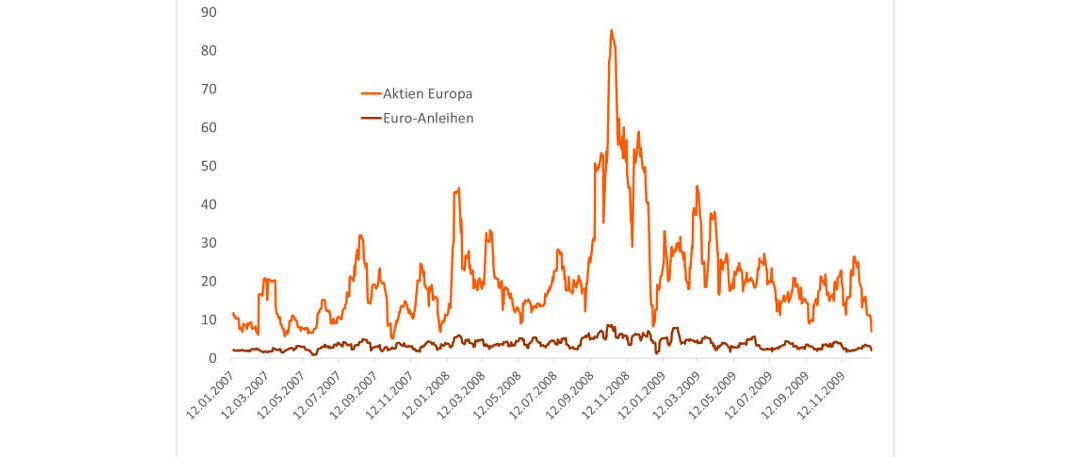

Die Ausschläge sind enorm

© Quelle: Morningstar, DAS INVESTMENT

Hier sind die täglichen Renditen beider Anlageklassen abgetragen. Die mögen im Einzelnen auf dem Bild nicht sonderlich gut erkennbar sein. Allerdings ist es bestens ersichtlich, dass die Ausschläge am Aktienmarkt 2008 zum Teil furchterregendwaren.

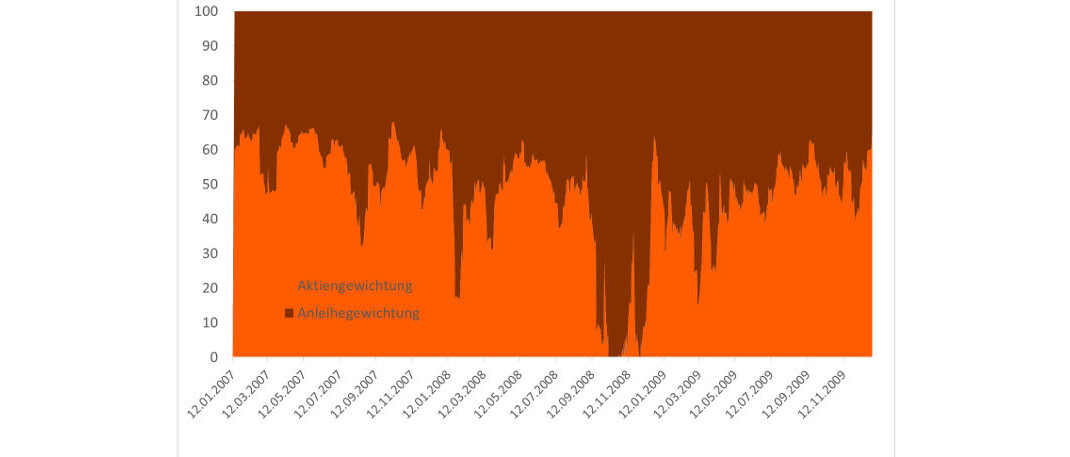

Was für ‘ne Vola

© Quelle: Morningstar, DAS INVESTMENT

Und los geht die Rechnerei: Hier ist die rollierende Volatilität der jeweils vorangegangenen zehn Börsentage abgetragen. Sie soll der Maßstab sein, wie hoch wir beim Risiko-Ansatz Aktien und Anleihen gewichten.

Der Plan hinter diesem Gedankenspiel: Je höher die Vola steigt, desto geringer gewichten wir Aktien, und umgekehrt. Das ist ein durchaus üblicher, wenn auch einfacher Risiko-Ansatz. In unserer Studie reagieren wir sofort und taggenau. Das Maximum für die Aktiengewichtung liegt bei 100 Prozent, das Minimum bei null.

Wir haben uns für den Vola-Durchschnitt von zehn Tagen entschieden, damit das System schnell anschlägt und der Wert nicht durch allzu lange Zeiträume verwässert ist.

Vola bestimmt die Gewichtung

© Quelle: Morningstar, DAS INVESTMENT

Hier sehen Sie, wie Aktien und Anleihen gewichtet wären. Basiswert für eine neutrale Gewichtung ist die langfristige durchschnittliche Tages-Volatilität. Die beträgt bei europäischen Aktien in den vergangenen 20 Jahren 18,7 Prozent.

Somit gelten für unsere Studie folgende Kriterien: Eine Zehn-Tages-Vola von 18,7 Prozent entspricht einer neutralen Aktiengewichtung von 50 Prozent. Wenn die Aktien-Vola nach oben oder unten abweicht, ändert sich auch die Aktiengewichtung im Portfolio. Dazu rechnen wir aus, um wie viel Prozent die Vola abweicht. Dann halbieren wir den Prozentbetrag, um die Hektik einzudämmen, und lassen um diesen Betrag die Aktienquote steigen oder sinken.

Ein Beispiel: Wenn die Vola bei 13 Prozent liegt, ist das 30,5 Prozent unter dem langfristigen Durchschnitt von 18,7 Prozent. Wir halbieren die Abweichung auf 15,25 Prozent und schlagen das auf die neutrale Quote von 50 Prozent drauf. Macht also eine Aktienquote von 57,6 Prozent (15,25 Prozent von 50 sind 7,6).

Die Grafik zeigt, dass die Aktienquote in den Hochzeiten der Finanzkrise (inklusive Lehman-Pleite) sogar auf null gesunken wäre. Kein Wunder, die von uns berechnete Volatilität lag in der Zeit über 80 Prozent.

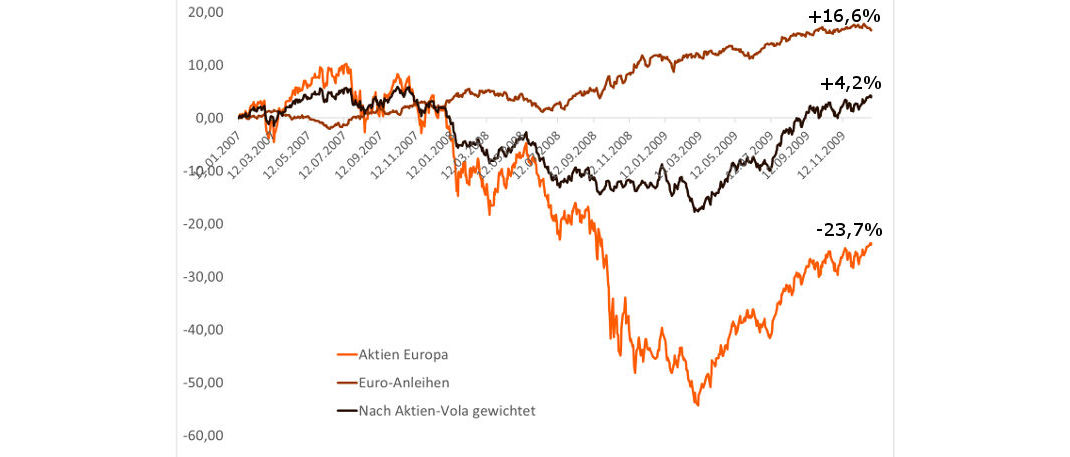

Und wie viel kam heraus?

© Quelle: Morningstar, DAS INVESTMENT

Gar nicht übel. Die übers Risiko gesteuerte Strategie brachte am Ende ein kleines Plus von 4,2 Prozent. Es machte sich definitiv bezahlt, dass die Aktienquote zwischendurch sehr tief sank und Aktien zuweilen ganz aus dem Depot flogen.

Kommen wir also zur Strategie Nummer 2, dem Rebalancieren. Los geht es auf der folgenden Seite.

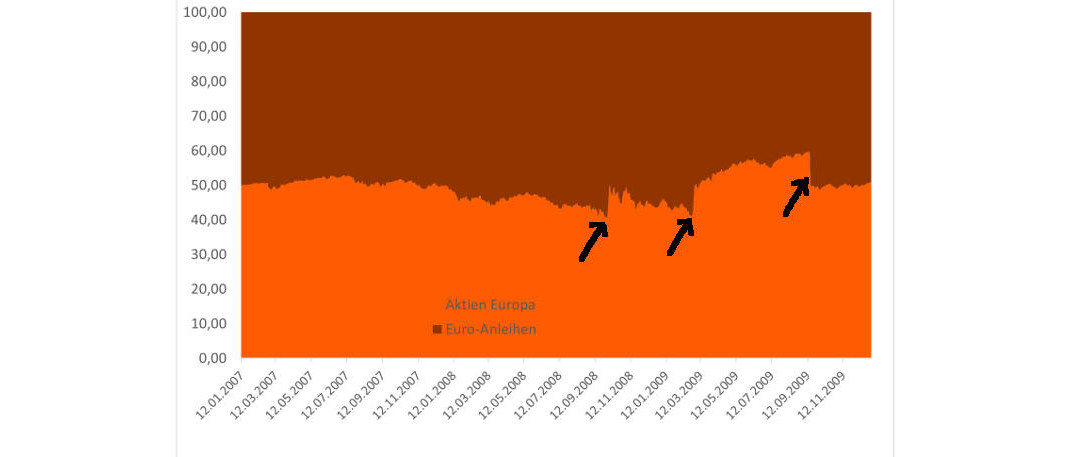

Dreimal mussten wir rebalancieren

© Quelle: Morningstar, DAS INVESTMENT

© Quelle: Morningstar, DAS INVESTMENT

Rebalancieren ist einfach: Wenn sich die Positionen im Depot verschieben, stellt man die ursprüngliche Aufteilung wieder her. Was schlecht lief, wird nachgekauft. Was gut lief, fliegt zum Teil raus.

Dabei gibt es drei Ansätze:

1. Man rebalanciert fortlaufend, also täglich oder wöchentlich, und bleibt so immer sehr nahe an der Ausgangslage.

2. Man rebalanciert, wenn bestimmte Schwellen nach oben oder unten gerissen wurden.

3. Man rebalanciert einmal im Jahr. Das spart Kosten und beruhigt die Nerven.

Man kann die einzelnen Punkte natürlich auch kombinieren. In dieser Studie rebalancieren wir, wenn die Aktienquote über 60 Prozent klettert oder unter 40 Prozent fällt. Dann geht es zurück auf 50 Prozent. Die Grafik zeigt, dass das 2007 bis 2009 dreimal nötig war (Pfeile).

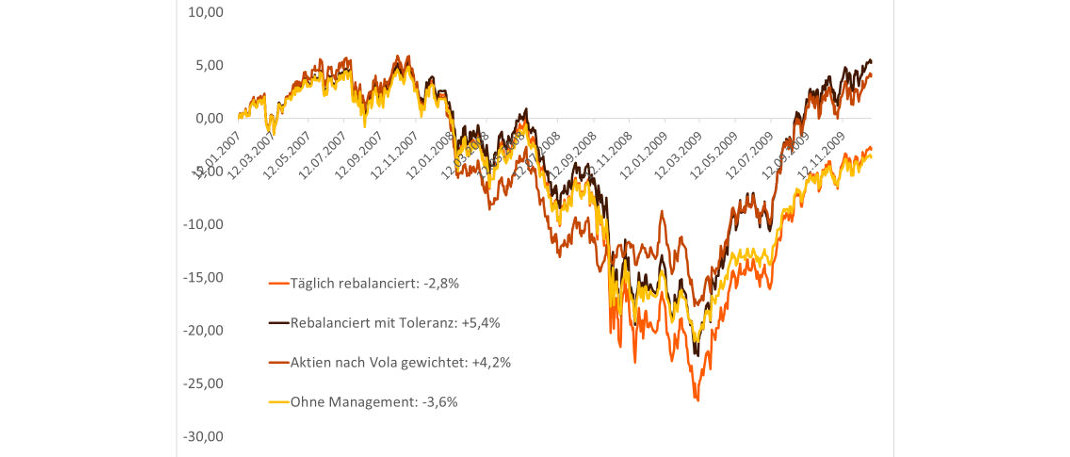

Und der Gewinner heißt …

© Quelle: Morningstar, DAS INVESTMENT

© Quelle: Morningstar, DAS INVESTMENT

… Rebalancieren mit Toleranzschwellen. Die Strategie brachte in drei harten Jahren am Ende ein Plus von 5,4 Prozent. Tägliches Rebalancieren führt dagegen nicht zum Ziel, hier steht ein Minus von 2,8 Prozent. Abgesehen von den Kosten durch das tägliche Hin- und Hergekaufe. Es ist offenbar nicht dumm, die Anlagen ein bisschen laufen zu lassen und bei allzu großen Rissen im Gebäude einzugreifen.

Die Vola-Strategie schlug sich auch sehr wacker und scheint bei längeren Crashs in der Tat ein probates Mittel zu sein. Zumindest wenn derartige Panikattacken vorkommen wie 2008.

Zum Vergleich zeigen wir noch, wie es ausgesehen hätte, wenn man gar nichts unternommen hätte. Einfach mit 50:50 anfangen und laufen lassen. Am Ende stünden minus 3,6 Prozent auf der Uhr.

Von: Andreas Harms

Quelle: Das Investment