Der aktuell wieder zu beobachtende Protektionismus wird die Börsen zwar weiterhin beeinträchtigen, erwartet Assenagon-Chefökonom Martin Hüfner, „aber nicht zu einem größeren Einbruch führen“. Das untermauert er mit einem Blick auf die langfristige Entwicklung deutscher Aktienkurse. Alle Hoffnungen der Anleger ruhen derzeit auf der guten Konjunktur. Bei allen anderen Faktoren, die die Börse beeinflussen, sieht es eher mau aus. Da droht ein Handelskrieg. Die Ost-West-Spannungen verschärfen sich. Der Ölpreis geht nach oben. Die Notenbanken nehmen den Fuß vom Gas. Facebook zieht die anderen Technologie-Aktien nach unten. In Deutschland gibt es neue Turbulenzen um die Deutsche Bank. Kann sich in einem solchen Umfeld die gute Konjunktur überhaupt noch durchsetzen?

Theoretisch ist die Sache klar. Die Konjunktur ist zusammen mit den monetären Bedingungen der wichtigste Treiber für die Entwicklung der Aktienmärkte. Sie entscheidet darüber, wie die Geschäfte der Unternehmen laufen. Ist sie gut, dann wird in der Wirtschaft Geld verdient. Die Aktionäre können hoffen, davon zu profitieren. Die Kurse der Aktien steigen. Umgekehrt, wenn sie sich verschlechtert. Natürlich spielen an der Börse auch andere Dinge wie Protektionismus, politische Spannungen oder Ölpreise eine Rolle. Aber sie wirken sich nur indirekt aus, und zwar darüber, wie sie die Konjunktur (beziehungsweise Inflation und Zinsen) beeinflussen.

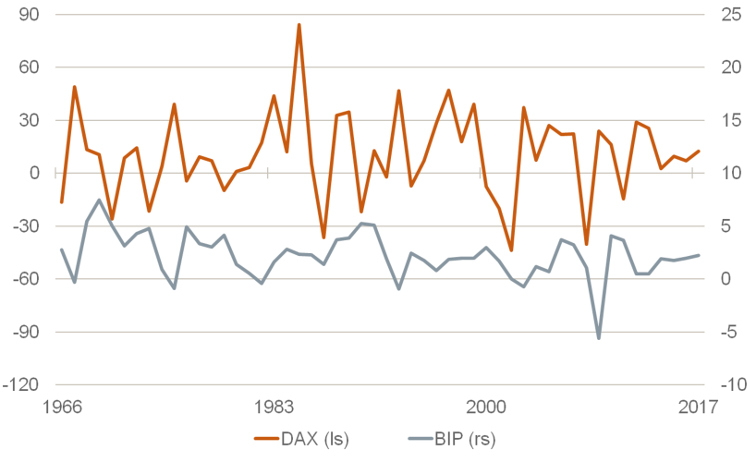

Wenn das richtig ist, müssten Konjunktur und Aktienkurse auch in der Praxis weitgehend parallel verlaufen. Ich habe mir dazu einmal die Entwicklung des Dax und der deutschen Konjunktur über einen ganz langen Zeitraum, nämlich über 50 Jahre, angesehen Die Zahlen des Dax stammen vom Deutschen Aktieninstitut. Das Bild (siehe Grafik), das sich daraus ergibt, ist jedoch gänzlich verwirrend.

Keine Korrelation

Veränderung des Dax und reales BIP-Wachstum,

Deutschland, jeweils in Prozent yoy

Quelle: DAI, Bundesbank Grafik: Assenagon

Vor allem die Entwicklung der Veränderung des Dax stellt sich wie ein wildes „Krickelkrackel“ ohne offensichtlichen Bezug zur Konjunktur dar. Eine statistisch signifikante Korrelation gibt es nicht. Dazu trägt auch bei, dass die Veränderungen des Dax jeweils aus den Durchschnitten von Jahresend- und Jahresanfangskurs berechnet sind. Insofern sind sie auch von manchmal wilden Ultimo-Bewegungen verzerrt.

Gegenargument zur Theorie?

Ist das ein Gegenargument zu der Theorie? Ist die Konjunktur doch nicht so wichtig? Nein. Denn es hängt allein mit den Besonderheiten der Dax-Entwicklung zusammen. In den vorigen 50 Jahren haben sich – was viele vergessen haben – die Verhältnisse an den Aktienmärkten grundlegend verändert. Das Auf und Ab der Kurse war früher sehr viel extremer. Die Schwankungen gingen in der Spitze von plus 84 Prozent (1985) bis minus 44 Prozent (2002). Das waren Gegebenheiten, wie wir sie heute nur noch aus manchen Schwellen- und Entwicklungsländern kennen.

»Wir empfinden heute schon die Kursbewegungen der letzten zehn Jahre als außerordentlich hoch. Verglichen mit den damaligen Zeiten sind sie jedoch reine Waisenknaben.«

Bei so wilden Zahlen ist es schwer, einen Bezug zur Konjunktur herzustellen. Man muss schon sehr genau hinschauen. Aber wenn man es tut, dann kann man doch erkennen, dass die Theorie auch in der Praxis funktioniert. Es zeigt sich,

erstens, dass fast alle größeren Einbrüche bei den Aktien mit einer ausgeprägten Konjunkturschwäche einhergingen. Das war 2008 der Fall ebenso wie 2002 oder 1987. Das bedeutet: Solange die gesamtwirtschaftliche Leistung in der Vergangenheit wuchs, war es sehr unwahrscheinlich, dass die Kurse stärker absackten. Das ist ein Sicherheitsnetz, auf das man sich auch in der aktuellen Situation verlassen kann.

Zweitens: Ich sagte „fast“. Natürlich gab es Ausnahmen. Das waren aber ganz außergewöhnlichen Zeiten. Es war einmal 1969, als die Währungsturbulenzen und die permanente Aufwertung der damaligen D-Mark den Anlegern den Weizen verhagelten. Es wiederholte sich 1973, als es zu den drastischen Ölpreiserhöhungen kam, die die Welt veränderten und erst zwei Jahre später zu einer Rezession führten. Und es passierte noch einmal 1990 im Zusammenhang mit den Unsicherheiten der deutsch-deutschen Wiedervereinigung. Solche Umbrüche sind extrem selten. Im Augenblick sind sie nicht zu befürchten.

Könnten der einsetzende Protektionismus und die Gefahr eines weltweiten Handelskriegs so eine außergewöhnliche Situation darstellen? Sie sind zweifellos eine erhebliche Belastung für die Märkte. Im Augenblick spielt sich das aber nur auf psychologischer Ebene ab. Es würde erst dann real, wenn es sich in stärker fallenden Wachstumsraten manifestieren würde. Das ist derzeit aber nicht zu sehen. Alle Modelle gehen davon aus, dass die diskutierten Handelshemmnisse das BIP-Wachstum allenfalls um ein paar Zehntel Prozentpunkte verringern.

Drittens: In den letzten zehn Jahren haben sich die Verhältnisse spürbar verbessert. Nach dem Einbruch in der großen Finanzkrise waren die Schwankungen der Aktienkurse erheblich kleiner. Sie liefen weitgehend parallel zur Konjunktur. Dazu trugen natürlich die niedrigen Zinsen und die hohe Liquidität bei. Es ist nicht zu erwarten, dass sich das in den nächsten Jahren schnell ändert (zumal die Geldpolitik nur sehr vorsichtig wieder auf einen normaleren Kurs einschwenkt).

Für den Anleger

Sie können beruhigt sein. Auch wenn man es nicht immer so leicht sieht, bestätigt die historische Erfahrung, dass die Konjunktur der entscheidende Treiber der Aktienmärkte ist. Solange die Wirtschaft wächst, werden auch die Kurse nicht stärker einbrechen. Die Störfeuer von der Politik werden zwar weiter stören und die Anleger verunsichern. Sie hebeln die Gesetzmäßigkeiten der Märkte aber nicht aus.

Von: Martin Hüfner

Quelle: Das Investment