Anfang 2018 fällt es Investoren zusehends schwerer, im Zuge der lang anhaltenden globalen Hausse an den Börsen noch aussichtsreiche Aktienmärkte ausfindig zu machen. Auf der Suche nach vergleichsweise attraktiv bewerteten Anlagezielen bieten sich in Europa vor allem die skandinavischen Märkte an, die sich als vergleichsweise kleine, aber sehr offene Volkswirtschaften mit langer und reger Exporttätigkeit etabliert haben. Heute ist Skandinavien die Heimat vieler „Global Player“ – international erfolgreiche Unternehmen wie der Automobilproduzent Volvo, das Pharmaunternehmen Novo Nordisk oder der Windanlagenbauer Vestas haben hier ihren Geschäftssitz. Überdurchschnittlich aktiv sind skandinavische Firmen zudem in den Bereichen Informationstechnologie, Telekommunikation und im Rohstoffsektor. Da auch klassische Industrietitel sowie Nahrungsmittelproduzenten gut vertreten sind, bietet Skandinavien einen breit diversifizierten Aktienmarkt, der in seiner Wertentwicklung den MSCI World hat übertreffen können: Seit 1970 haben die nordischen Aktienmärkte im Schnitt um jährlich 3,6 Prozent stärker zugelegt. Dieser Erfolg kommt nicht von ungefähr: Ein hohes Ausbildungsniveau verbunden mit der Flexibilität, sich an ein wandelndes Umfeld schnell anzupassen, zeichnet die skandinavischen Länder aus.

Anfang 2018 fällt es Investoren zusehends schwerer, im Zuge der lang anhaltenden globalen Hausse an den Börsen noch aussichtsreiche Aktienmärkte ausfindig zu machen. Auf der Suche nach vergleichsweise attraktiv bewerteten Anlagezielen bieten sich in Europa vor allem die skandinavischen Märkte an, die sich als vergleichsweise kleine, aber sehr offene Volkswirtschaften mit langer und reger Exporttätigkeit etabliert haben. Heute ist Skandinavien die Heimat vieler „Global Player“ – international erfolgreiche Unternehmen wie der Automobilproduzent Volvo, das Pharmaunternehmen Novo Nordisk oder der Windanlagenbauer Vestas haben hier ihren Geschäftssitz. Überdurchschnittlich aktiv sind skandinavische Firmen zudem in den Bereichen Informationstechnologie, Telekommunikation und im Rohstoffsektor. Da auch klassische Industrietitel sowie Nahrungsmittelproduzenten gut vertreten sind, bietet Skandinavien einen breit diversifizierten Aktienmarkt, der in seiner Wertentwicklung den MSCI World hat übertreffen können: Seit 1970 haben die nordischen Aktienmärkte im Schnitt um jährlich 3,6 Prozent stärker zugelegt. Dieser Erfolg kommt nicht von ungefähr: Ein hohes Ausbildungsniveau verbunden mit der Flexibilität, sich an ein wandelndes Umfeld schnell anzupassen, zeichnet die skandinavischen Länder aus.

Im Hinblick auf Innovationsbereitschaft und Effizienz liegen die dortigen Volkswirtschaften ganz vorne, zudem landet Skandinavien in dem von der Weltbank veröffentlichen „Ease of Doing Business“ Index regelmäßig auf den vorderen Plätzen. Eine stabile politische Lage sowie ein gut funktionierendes Sozialsystem runden die Vorzüge der nordischen Länder ab, die zudem Dank einer weitsichtigen und vorsichtigen Fiskalpolitik nur gering verschuldet sind.

Die besondere Expertise, um einen ganz auf die skandinavischen Länder spezialisierten Aktienfonds erfolgreich zu managen, findet man vor allem bei FondsGesellschaften aus der Region – so bei dem in Norwegen beheimateten Vermögensverwalter DNB Asset Management. Der DNB Nordic Equities Retail A (WKN 987767, ISIN LU0083425479) wurde im Januar 1998 aufgelegt und investiert in skandinavische Aktien jeglicher Marktkapitalisierung und aus allen Branchen. Wie FondsManager Kjell Morten Hjørnevik berichtet, wurden zuletzt besonders im Technologiesektor, im Bereich der Nicht-Basiskonsumgüter sowie in der Finanzbranche Renditeüberschüsse zum nordischen Gesamtmarkt erzielt. Weniger stark entwickelte sich hingegen der Gesundheitssektor, wo das hoch gewichtete dänische Biotechnologieunternehmen Genmab die Performance minderte. Insgesamt kann der DNB Nordic Equities auf ein sehr erfolgreiches Jahr 2017 zurückblicken: Angesichts des globalen konjunkturellen Aufschwungs und des guten Wachstums der Unternehmensgewinne legte das Portfolio skandinavischer Aktien um +8,68 Prozent auf Eurobasis zu. Der Ausblick auf weiter niedrige Zinsen sowie steigende Rohstoffpreise sorgt dafür, dass die Renditeaussichten für den skandinavischen Aktienmarkt auch in 2018 positiv bleiben.

Der DNB Nordic Equities verfügt aktuell über ein FondsVolumen von 74,49 Millionen Euro und besitzt den Euro als FondsWährung. Als Benchmark nutzt der Aktienfonds den VINX Capped SEK Index Net. Die langfristige Wertentwicklung des Skandinavienfonds fällt überzeugend aus: Im letzten Zehnjahreszeitraum erzielte das DNB-Produkt eine Rendite von +6,51 Prozent p.a. in Euro, über fünf Jahre konnte ein jährliches Plus von +12,01 Prozent erwirtschaftet werden. In beiden Fällen gelang es FondsManager Hjørnevik, eine Mehrrendite zum nordischen Referenzindex zu generieren. Wie sieht seine Investmentstrategie im Detail aus?

FondsStrategie. Ertragskraft. Analysiert.

Der DNB Nordic Equities strebt einen langfristigen Kapitalzuwachs durch Investitionen in Unternehmen aus der nordischen Region an. Das Anlageuniversum umfasst die skandinavischen Länder Schweden, Finnland, Dänemark und Norwegen, wobei die Ländergewichtung je nach Markteinschätzung variiert. Auch bei der Titel- und Sektorenauswahl ist FondsManager Kjell Morten Hjørnevik nicht an die Allokation der Benchmark gebunden. Hjørnevik ist seit 2008 Portfoliomanager innerhalb des Nordic-Equity-Teams von DNB und besitzt einen BA in Business Administration von der Norwegian School of Economics and Business Administration. Der Marktstratege favorisiert derzeit Finanzwerte wie die Danske Bank oder Nordea und sieht angesichts eines sich weiter beschleunigenden Wachstums der Weltwirtschaft das Bewertungsniveau nordischer Aktien als solide an. Kurzfristig sei das Aufwärtspotenzial skandinavischer Titel zwar begrenzt, doch angesichts fehlender Hinweise auf baldige Zinssteigerungen seien die Kurse „nicht überzogen“, so der Marktexperte. Hjørnevik hebt hervor, dass sich Aktien langfristig im Einklang mit der Ertragskraft des Unternehmens entwickeln. Da die Märkte in regelmäßigen Abständen auf Nachrichten oder Ereignisse reagieren, gebe es gewisse Zeiten, in denen Einzeltitel gemessen an ihrem langfristigen Ertragspotenzial über- oder unterbewertet sind. Der Skandinavienexperte versucht nun, in seinem DNB-Fonds unterbewertete Titel überzugewichten und zugleich überbewertete Titel in ihrer Gewichtung herunterzufahren. Um Themen, Sektoren und einzelne Länder zu identifizieren, die innerhalb des skandinavischen Aktienuniversums besonders attraktiv erscheinen, bedient sich Hjørnevik eines Top-down-Ansatzes. Dieser bildet den Rahmen für die Selektion der Einzeltitel, die auf einer detaillierten Bottom-up-Analyse beruht. Als wichtigste Kursdeterminanten werden die Fundamentaldaten der Unternehmen, Momentum, Cashflow/Liquidität, Risikobereitschaft und Saisonabhängigkeit gesehen. Wie ist das Portfolio des DNB-Fonds im Einzelnen zusammengesetzt?

FondsPortfolio. Schweden. Favorisiert.

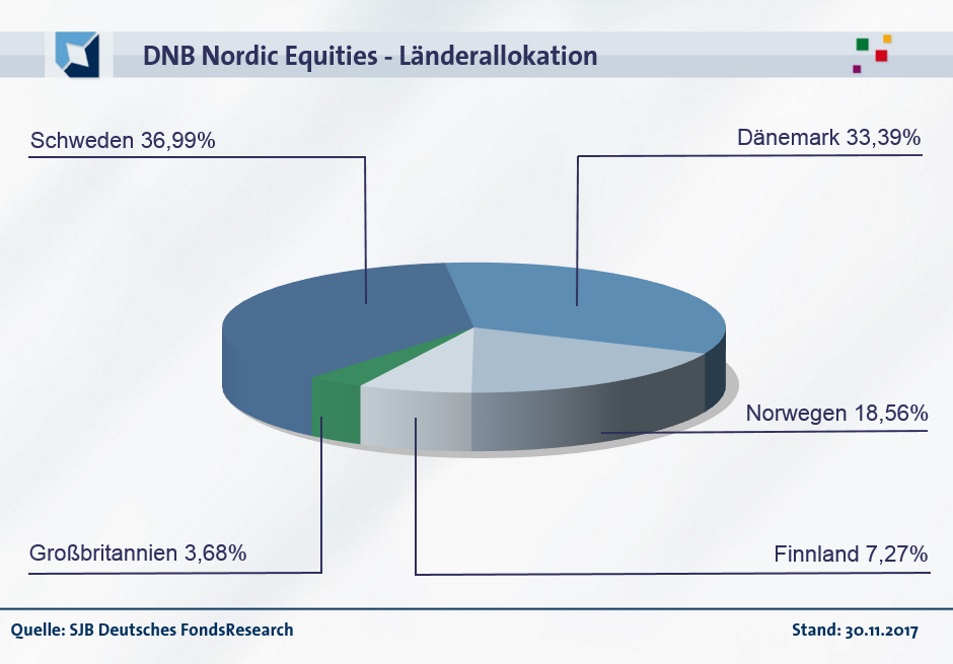

Die Aktien im Portfolio des DNB Nordic Equities sind zu 36,99 Prozent in Schweden beheimatet, das den geographischen Fokus des nordischen Fonds bildet. Den zweiten Platz in der Länderallokation belegt Dänemark, wo 33,39 Prozent des FondsVermögens investiert sind. Aktien aus Norwegen nehmen 18,56 Prozent des FondsVolumens ein, in Finnland sind 7,27 Prozent des Portfolios angelegt. Wertpapiere von Firmen aus Großbritannien mit einem starken Skandinavienbezug (3,68 Prozent) runden das Länderportfolio ab.

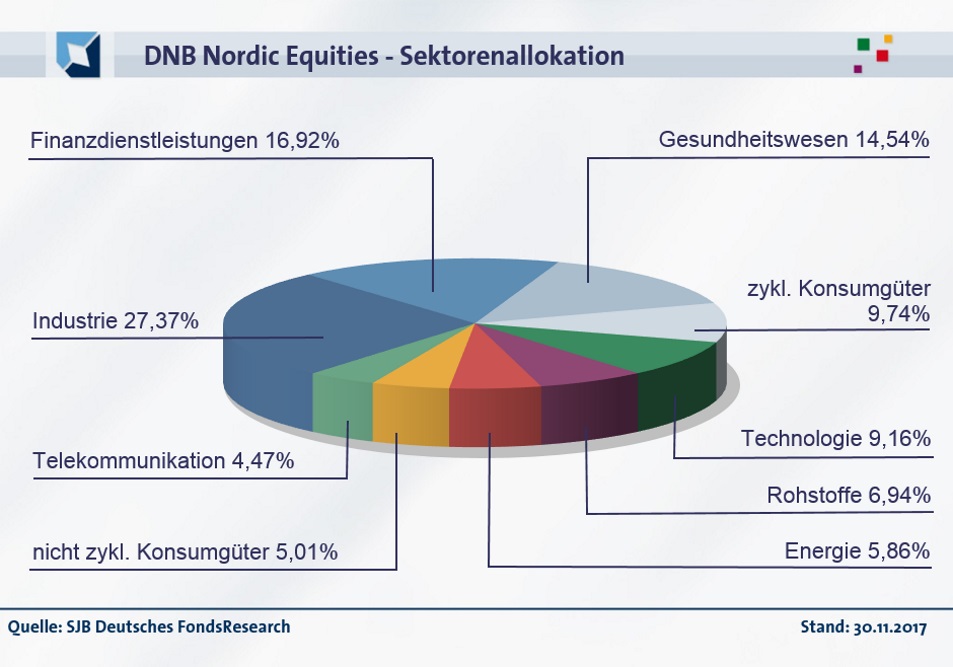

Bei der Sektorengewichtung des DNB-Fonds liegen Industriewerte mit einem Anteil von 27,37 Prozent auf dem ersten Platz. An zweiter Stelle der Rangliste befinden sich Finanzdienstleister, die 16,92 Prozent vom FondsVolumen einnehmen. Das Gesundheitswesen, dem mit Novo Nordisk auch die am stärksten gewichtete Einzelposition des Fonds entstammt, liegt in der Branchenallokation mit 14,54 Prozent auf Platz drei. Der Sektor zyklischer Konsumgüter nimmt 19,74 Prozent des FondsVermögens ein, Technologietitel decken 9,16 Prozent der FondsBestände ab. Unterdurchschnittlich gewichtet innerhalb des Portfolios sind Rohstofftitel (6,94 Prozent) sowie Aktien aus dem Energiesektor mit 5,86 Prozent. Der Bereich nicht-zyklischer Verbrauchsgüter (5,01 Prozent) sowie Telekommunikationswerte (4,47 Prozent) komplettieren die Portfoliostruktur des Fonds. Unter den aktuell 49 Einzelwerten sind besonders die Industrietitel stark vertreten; derzeit favorisiert Hjørnevik den schwedischen Maschinenbauer Atlas Copco, den Autohersteller Volvo sowie die dänische Vestas Wind Systems.

FondsVergleichsindex. Korrelation. Deutlich.

Der DNB Nordic Equities wird in unserer unabhängigen SJB FondsAnalyse dem MSCI Nordic Countries EUR NETR als Vergleichsindex gegenübergestellt. Über drei Jahre befindet sich die Korrelation mit der Benchmark mit 0,94 auf einem hohen Niveau, für ein Jahr ist sie mit 0,87 ähnlich stark ausgeprägt. Damit verläuft die Kursentwicklung von Fonds und Index weitgehend parallel, in der folgenden Analyse sind aussagekräftige Alpha- und Beta-Werte zu erwarten. Dies bestätigt auch der Blick auf die Kennzahl R²: Für drei Jahre liegt die Kennziffer bei 0,88, über ein Jahr nimmt R² einen Wert von 0,75 an. Demnach haben sich mittelfristig 12 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 25 Prozent. FondsManager Kjell Morten Hjørnevik hat also in den letzten zwölf Monaten die Benchmark-Unabhängigkeit seiner Länder- und Sektorengewichtung noch hochgefahren. Der Tracking Error demonstriert, dass der von Oslo aus operierende Marktexperte ein nur geringes aktives Risiko eingeht. Für drei Jahre liegt die Spurabweichung des Fonds vom MSCI-Referenzindex bei moderaten 3,04 Prozent. Welche Schwankungsneigung hat der Skandinavienfonds aufzuweisen?

FondsRisiko. Volatilität. Erhöht.

Der DNB Nordic Equities hat über drei Jahre eine moderate Volatilität von 15,42 Prozent zu verzeichnen, die leicht höher als die Schwankungsneigung des Vergleichsindex ausfällt. Der MSCI Nordic Countries EUR NETR weist mit 15,13 Prozent die niedrigere „Vola“ im Dreijahreszeitraum auf. Über ein Jahr präsentiert sich das Szenario kaum verändert; erneut schwankt der aktiv gemanagte skandinavische Aktienfonds etwas stärker als die passive Benchmark. Das mittlere Schwankungsniveau des DNB-Fonds beträgt nun 9,56 Prozent, während der MSCI-Referenzindex eine Schwankungsbreite von 9,00 Prozent an den Tag legt. Die bei den Volatilitätswerten verzeichnete leichte Abweichung nach oben seitens des DNB-Produktes ist in ihrer Ausprägung so gering, dass sie nicht als echter Nachteil für die Risikoklassifikation zu gelten hat – trotz der zwischen 0,3 und 0,6 Prozentpunkten höheren Schwankungen hat FondsManager Hjørnevik die Risiken gut unter Kontrolle. Was trägt die Beat-Analyse zur Beurteilung des Risikoprofils des DNB-Fonds bei?

Der DNB Nordic Equities hat ein leicht unter Marktniveau liegendes Beta von 0,98 über drei Jahre aufzuweisen. Die Risikokennziffer, die die Wertschwankungen von Fonds und Index vergleicht, liegt für ein Jahr exakt auf Höhe des marktneutralen Wertes von 1,00. Der rollierende Zwölfmonatsvergleich der Beta-Werte über die letzten drei Jahre beweist, dass sich der Fonds in der Mehrheit der Fälle weniger volatil als die Benchmark bewegte: In 19 der 36 untersuchten Einzelzeiträume lag die Risikokennziffer unter dem Marktrisikofixwert von 1,00 und nahm dabei Werte bis zutiefst 0,91 an. In 17 Intervallen fielen die Schwankungen hingegen stärker aus, wobei ein Beta von 1,21 in der Spitze verzeichnet wurde. Insgesamt ein sehr ausgeglichenes Bild, was im Wettbewerb zwischen dem DNB-Fonds und dem skandinavischen Aktienmarkt keinen klaren Sieger mit Blick auf die Risikostruktur hervorbringt – Marktstratege Hjørnevik akzeptiert in seinem aktiv gemanagten FondsPortfolio leicht höhere Schwankungen als beim passiven MSCI-Referenzindex. Kann er dafür die besseren Renditeergebnisse vorweisen?

FondsRendite. Alpha. Positiv.

Per 9. Januar 2018 hat der DNB Nordic Equities Fund über drei Jahre eine kumulierte Wertentwicklung von +37,74 Prozent in Euro erwirtschaftet, was einer Rendite von +11,25 Prozent p.a. entspricht. Mit diesem attraktiven Performanceergebnis übertrifft der Fonds die von der SJB gewählte Benchmark um fast zehn Prozentpunkte: Denn der MSCI Nordic Countries EUR NETR verzeichnet über drei Jahre eine Wertentwicklung von +27,76 Prozent auf Eurobasis bzw. ein jährliches Ergebnis von +8,50 Prozent. Beim Wechsel auf den kurzfristigen Zeithorizont liegt der skandinavische Aktienfonds knapp hinter dem nordischen Referenzindex: Über ein Jahr generiert FondsManager Hjørnevik mit seinem Portfolio eine Performance von +11,43 Prozent in Euro, während der MSCI-Index mit einer Rendite von +12,80 Prozent aufwarten kann. Die längerfristig erzielte hohe Mehrrendite macht den DNB Nordic Equities zum klaren Gewinner im Performancewettstreit mit der Benchmark. Bestätigen die Alpha-Werte dieses positive Szenario?

Die Qualität des DNB-Skandinavienfonds manifestiert sich in der Renditekennziffer Alpha, die über drei Jahre mit 0,23 klar im grünen Bereich liegt. Auf Jahressicht präsentiert sich die Kennzahl etwas schwächer und markiert einen Wert von -0,10. Im rollierenden Zwölfmonatsvergleich über drei Jahre zeigt sich, dass der DNB Nordic Equities mit großer Mehrheit positive Alpha-Werte aufweist und ein überzeugendes Renditeplus zur Benchmark generieren kann. In 29 von 36 analysierten Einzelzeiträumen liegen die Alpha-Werte im grünen Bereich und erreichen einen Wert von 0,48 im Hoch; lediglich in sieben Perioden rutscht das Alpha ins Minus und gibt auf zutiefst -0,27 nach. Das Gesamturteil für den DNB Nordic Equities fällt damit positiv aus: In der Mehrzahl der Fälle besitzt der aktiv gemanagte Aktienfonds eine attraktive Mehrrendite zum breiten Markt bei nur geringfügig erhöhten Schwankungen. Auch die über drei Jahre erzielte positive Information Ratio von 0,64 illustriert das überzeugende Rendite-Risiko-Profil des DNB-Produktes.

SJB Fazit. DNB Nordic Equities.

Angesichts zunehmender Korrekturgefahren an den großen internationalen Börsen bietet sich der skandinavische Aktienmarkt als Alternative für Anleger an. Die nordischen Länder überzeugen nicht nur durch ein gut funktionierendes Wirtschaftsumfeld sowie eine unternehmerfreundliche Politik, sondern auch mit einer stabilen politischen Lage und der großen Offenheit für neue Technologien. Viele der weltweit führenden Unternehmen haben ihre Heimat in Skandinavien – der DNB Nordic Equities wählt aus den dortigen Aktienmärkten zuverlässig die attraktivsten Einzeltitel aus und erzielt so einen nachhaltigen Renditevorsprung zum Gesamtmarkt. Eine perfekte Depotbeimischung für stabilitätsorientierte Investoren.

DNB Asset Management. Hintergründig.

DNB Asset Management. Hintergründig.

Die DNB Asset Management ist am 11. November 2011 aus der Carlson Fund Management Company hervorgegangen, die 1989 als FondsGesellschaft der DNB Nor Gruppe gegründet wurde. Fonds in Deutschland: 28. Verwaltetes Vermögen: 60 Mrd. Euro. Zu Umsatz und Gewinn keine Angaben. Anzahl der Mitarbeiter weltweit: 220. Geschäftsführer: Hans Christian Gjovik. Stand: 31.12.2016.