Anfang Dezember 2014, also vor etwas mehr als einem Jahr, haben wir auf die Gefahren des Anleihensektors aufmerksam gemacht und welche Auswirkungen dies auf die Aktienmärkten haben kann. Wir blicken nun einmal auf das hinter uns liegende Jahr zurück und schauen was daraus geworden ist. Medien suggerieren den Boom schlecht hin. Das ist de facto falsch! Anleihen fallen, Aktien sind ein wildes hin und her mit mehr Risiko als Chance und zum letztendlich muss man zum Schluss kommen, dass sich die Zyklen in ihrer Endphase befinden. Einige Zyklen am Top angekommen und andere Zyklen wiederum in der Bodenbildung. Vorne weg: Hiermit gibt die Geschäftsführung der SJB ein klares Kaufsignal. Nutzen Sie die extrem günstigen Bewertungen der antizyklischen Portfolios zum Kauf oder investieren als Portfoliobaustein in substanzstarke 6,25% p.a. (Hier einsehen)

Aktieninvestitionen sind langfristige Investitionen und generell sind Investitionen immer auf Sicht von mehreren Jahren zu sehen. Das zeigt ein ganz einfaches Beispiel sehr überzeugend. Der Großmeister der Investoren Warren Buffet erzielt dieses Jahr mit seiner Firma Berkshire Hathaway einen Verlust von über 12%. Er ist der beste Value-Investor, den die Welt kennt. Ein Antizykliker wie er im Buche steht. Er kauft die Werte, die günstig sind und diese können in der ersten Zeit auch noch weitere Verluste erleiden. Mittel- bis langfristig kann es ihm egal sein, da diese enormen Unterbewertungen, die ihre SJB ebenfalls für sie eingekauft hat, immer wieder ausgeglichen werden. D.h. Kursgewinne bis zum fairen Wert und darüber hinaus.

Was haben wir im Dezember letzten Jahres beschrieben? (Hier mit Klick nachlesen) Das höchste Risiko haben wir unter dem Punkt 1 beschrieben. Kurz: Der Crash am Ölmarkt führt zu einer Lawine bei den damit verbundenen High Yield Anleihen. Diese wirkt sich wiederum auf den gesamten Anleihenmarkt aus. Wirft man einen Blick auf einen der größten ETF´s für High Yield Anleihen (Ishares $ High Yield Corporate Bond) dann verliert dieser im laufenden Jahr über 7%. Erste Fonds in den USA müssen schließen, weil sie die Papiere nicht verkaufen können. Die Investoren kommen nicht mehr an ihr Kapital. Schon mal gehört? (Vorab: Wir halten für Sie in den antizyklischen Portfolios keine High Yield Unternehmensanleihen!)

Ja. Zu Beginn des Jahres 2008. Erste Bedenken wurden laut auf Grund der Hypothekenpapiere. Die Banken trauten sich untereinander nicht mehr. Heute ist dies wieder der Fall, was wir gleich aufzeigen werden. Anleihen sind ein Frühindikator! Diese Fallen bevor es den Aktienmarkt erwischt.

Ein kleiner Überblick für das abgelaufene Jahr 2015:

1. Der Weltleitindex Dow Jones in den USA liegt seit Jahresbeginn bei einem Minus von mehr als 3% und das unter enormen Schwankungen.

2. Der S&P 500 schließt dieses Jahr wohl auch im Minus ab. Aktuell -2% ca..

3. Der Eurostoxx kann sich wie der Dax noch mit einem kleinen Plus retten, wenn es denn so bleibt, denn eine Jahresendrally sieht anders aus. Im Dezember beläuft sich das Minus im Dax auf über 9%. Der DAX befindet sich noch in einem Abwärtstrend. Der Dax musste zwischenzeitlich Rückschläge von über 25% vom Verlaufshoch erfahren.

Die vier teuersten Wort an der Börse: “Diesmal ist alles anders!” Nein, ist es nicht. Die Anleihen sind der Vorlaufindikator. Warum Anleihen und Aktien trotzdem nicht performen obwohl die EZB Milliarden über Milliarden in den Markt pumpt? Weil Zyklen nicht verändert werden können! Das hat in den letzten 100 Jahren noch keine Regierung/Zentralbank geschafft. Trotz Alledem soll der übergeordnete positive Zyklus für Aktien noch nicht vorbei sein, jedoch muss mit scharfen Rücksetzern gerechnet werden, die auch 25-50% betragen können, wie man im Dax sieht.

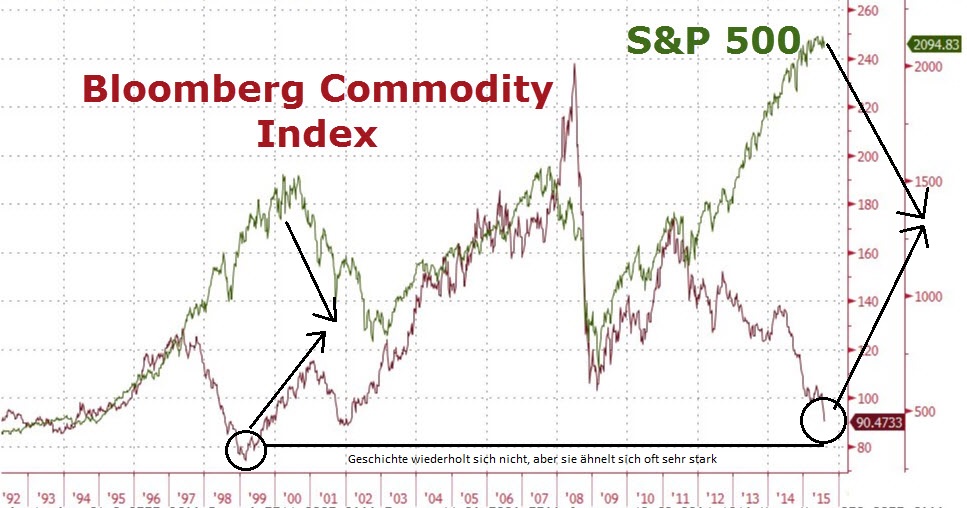

Der DAX startete das Jahr 2014 bei ca. 9800 Punkten. Fiel im Sommer 2014 bis auf 8300 Punkte (ca. 15%). Stieg binnen kürzester Zeit in einer massiven Übertreibung auf über 12.000 Punkte nur im wieder 25% auf 9300 Punkte zu fallen. Stabilität? Weit gefehlt. Wir achten auf Zyklen und die sehen wie folgt aus und sind über mehrere Jahre zu bewerten. Der S&P hat derweil schon seine Bewegung nach unten gestartet. Quelle: Zerohedge.com

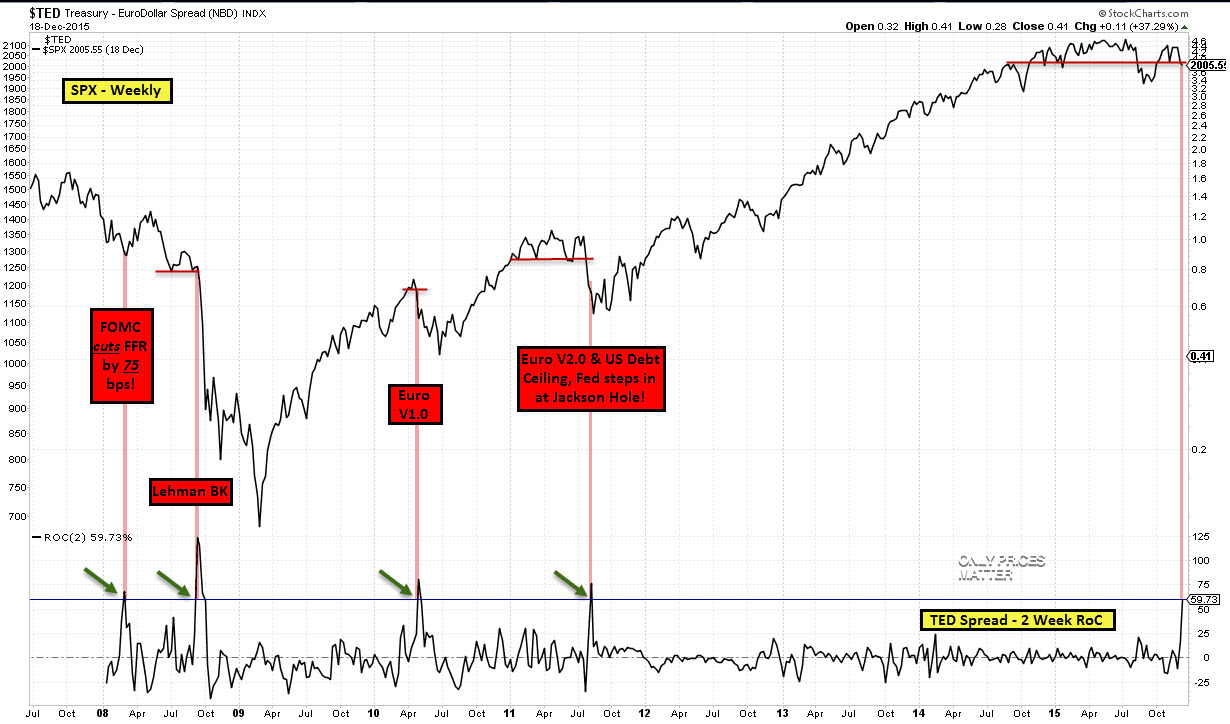

Die Daten und Signale sind genau so wie um die Jahrtausendwende. “Diesmal ist alles anders!” Wir werden sehen. Das anfänglich genannte Misstrauen zwischen den Banken stellt sich in der folgenden Datenerhebung dar. Der TED Spread, der im Prinzip, das Vertrauen zwischen den Banken misst (Geldströme) explodiert, wie es im Jahr 2011 vor dem Aktiencrash der Fall war und im Jahr 2008. Auffällig.

Die Daten und Signale sind genau so wie um die Jahrtausendwende. “Diesmal ist alles anders!” Wir werden sehen. Das anfänglich genannte Misstrauen zwischen den Banken stellt sich in der folgenden Datenerhebung dar. Der TED Spread, der im Prinzip, das Vertrauen zwischen den Banken misst (Geldströme) explodiert, wie es im Jahr 2011 vor dem Aktiencrash der Fall war und im Jahr 2008. Auffällig.

Hier das gleiche mit Blick auf die Entwicklung des Aktienmarktes und wann diese Signale aufgetreten sind.

Frühindikatoren, die man nicht vernachlässigen sollte.

Frühindikatoren, die man nicht vernachlässigen sollte.

Und hier nochmal als Überblick die Entwicklung der Anleihen zu den Aktien.

Wenn wir dort unten angelangt sind, wird Ihre SJB die Märkte neu bewerten. Auf diesem Niveau gehen wir von einer fairen Preisbewertung aus. Aktuell ist die Mehrheit der fundamentalen Kennzahlen bei europäischen, deutschen und US Aktien auf sehr hohem Niveau.

Wenn wir dort unten angelangt sind, wird Ihre SJB die Märkte neu bewerten. Auf diesem Niveau gehen wir von einer fairen Preisbewertung aus. Aktuell ist die Mehrheit der fundamentalen Kennzahlen bei europäischen, deutschen und US Aktien auf sehr hohem Niveau.

Wie ihre SJB in den antizyklischen Portfolios investiert hat und in welchen Zyklen sich die Investments befinden können Sie im Detail hier mit Klick nachlesen oder Sie fragen Warren Buffet.

SJB Surplus Z 7+. Ihr Portfolio. Komplett erläutert.

Hinten weg: Hiermit gibt die Geschäftsführung der SJB ein klares Kaufsignal. Nutzen Sie die extrem günstigen Bewertungen der antizyklischen Portfolios zum Kauf oder investieren als Portfoliobaustein in substanzstarke 6,25% p.a. (Hier einsehen)