In den letzten fünf Jahren haben die Frontier Markets deutlich attraktivere Ergebnisse erzielt als ihr großer Bruder, die Emerging Markets, sagt Guido vom Schemm, Geschäftsführer von GVS Financial Solutions. Vieles spreche dafür, dass der Trend sich fortsetzt.Smarte Investoren werfen frühzeitig ein Blick über den Tellerrand und entdecken lukrative Investmentideen abseits ausgetrampelter Pfade. Derzeit feiern die Emerging Markets wieder ein Comeback, spannender jedoch sind die Frontier Markets, welche bei der breiten Investorenschicht weiterhin kaum auf dem Radar auftauchen.

Bei Frontier Markets handelt es sich um kleinere Volkswirtschaften mit weniger entwickelten Kapitalmärkten. Nicht die wirtschaftliche Stärke und das Wachstum sind für die Klassifizierung ausschlaggebend, sondern nur die Größe des Finanzmarkts. Der Vorteil gegenüber Schwellenländern besteht darin, dass sie unabhängiger vom globalen Wachstum und von Rohstoffpreisen sind. Vor allem haben sie bedeutend mehr Potenzial, wobei die Ausgangslagen unterschiedlich sind. Zu den „Grenzmärkten“ gehören Ländern wie Kroatien, Litauen, Slowakei aber auch Nigeria, Kenia, Jordanien, oder Argentinien und Vietnam.

Die durchschnittlich erwarteten Wachstumsraten der „Grenzmärkte“ liegen für die kommenden fünf Jahre mit sechs Prozent rund zwei Prozentpunkte über denen der Schwellenländer. Die Wirtschaft profitiert von Reformen und Investitionsprogrammen. Noch wird der Aufschwung zum Großteil von starken Binnenmärkten getragen. Eine wachsende, meist junge Bevölkerung mit steigendem Einkommen stützt die heimische Nachfrage. Erstaunlich ist dagegen die Tatsache, dass 95 Prozent der Aktien in den Frontier Markets von heimischen Investoren gehalten werden. Somit korrelieren die Aktienmärkte kaum mit den Börsen der Industrie- und Schwellenländer, dies macht sich in der mittelfristig niedrigeren Schwankungsbreite bemerkbar.

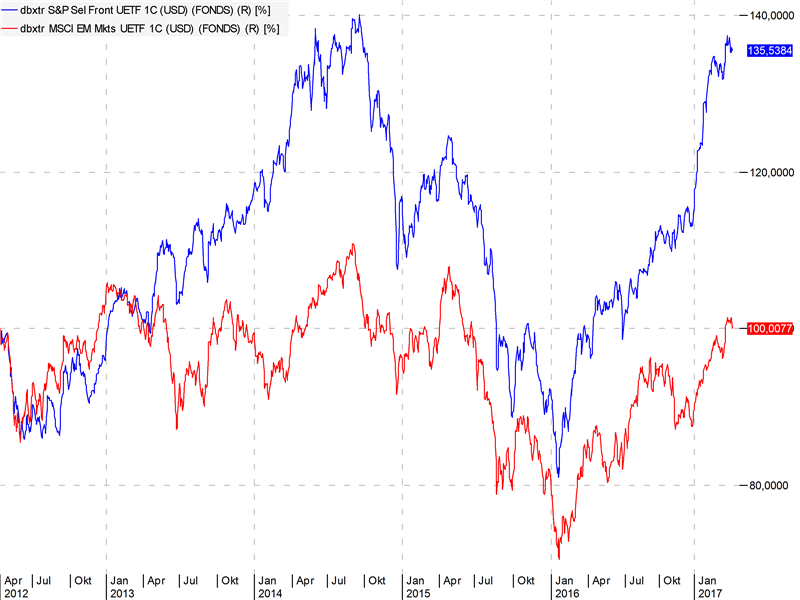

In den letzten fünf Jahren konnten die Frontier Markets den großen Bruder deutlich outperformen. So lag die Performance bei 35 Prozent, die Emerging Markets verloren in diesem Zeitraum sogar 0,4 Prozent. Darüber hinaus lag die Volatilität bei den Grenzmärkten bei „nur“ 13 Prozent, und somit unter den 15 Prozent Schwankung der großen Schwellenländern.

Das Renditepotenzial ist enorm. Dem gegenüber stehen aber auch erhebliche Risiken. Zwar sind die meisten Länder von der Geldpolitik der USA relativ unabhängig, doch zeigen deren Währungen oft starke Schwankungen. Neben dem Währungsrisiko gibt es oftmals politische Unsicherheiten. Darüber hinaus kann es vorkommen, dass vergleichsweise wenige börsennotierte Unternehmen in den jeweiligen Ländern zu finden sind, was die Liquidität und Handelbarkeit der Aktien deutlich einschränkt.

Vieles spricht dafür, dass die Nachwuchsschwellenländer die klassischen Emerging Markets in Zukunft weiterhin outperformen werden. Chancenorientierte Anleger mit entsprechender Risikobereitschaft können die Schwellenländer der zweiten Generation als Depotbeimischung einsetzen und somit für einen Performanceschub im Depot sorgen.

Von:Guido vom Schemm

Quelle: Das Investment