SJB | Korschenbroich, 12.11.2014.

Das antizyklische Aufhol potenzial des griechischen Aktien marktes ist immens. Die Athens Stock Exchange markierte am 17. September 1999 ihr Allzeithoch bei 6.355 Punkten, verlor dann jedoch im Zuge der sich immer mehr verschärfenden Finanz- und Wirtschaftskrise über 90 Prozent ihres Wertes. Am 5. Juni 2012 wurde der bisherige Tiefpunkt erreicht, seitdem konnte die Börse wieder in eine Aufwärtsbewegung einschwenken und rund 105 Prozent zulegen.

Das antizyklische Aufhol potenzial des griechischen Aktien marktes ist immens. Die Athens Stock Exchange markierte am 17. September 1999 ihr Allzeithoch bei 6.355 Punkten, verlor dann jedoch im Zuge der sich immer mehr verschärfenden Finanz- und Wirtschaftskrise über 90 Prozent ihres Wertes. Am 5. Juni 2012 wurde der bisherige Tiefpunkt erreicht, seitdem konnte die Börse wieder in eine Aufwärtsbewegung einschwenken und rund 105 Prozent zulegen.

Doch die alten Hochs sind in Griechenland immer noch weit entfernt: Um seine ehemaligen Rekordstände zu erreichen, benötigt der griechische Index vom aktuellen Stand über 500 Prozent Wertzuwachs. Ein attraktives Szenario für antizyklische Investoren, die jedoch in den letzten Jahren vor einem ganz konkreten Problem standen: Es gab keinerlei Fonds, der ausschließlich in den griechischen Aktienmarkt investierte.

Dieses Manko hat seit Mai 2014 die FondsGesellschaft Frankfurt Trust gemeinsam mit dem griechischen Asset Manager Alpha Trust Mutual Fund Management beseitigt. Am 26. Mai 2014 wurde der Hellas Opportunities Fund (P) (WKN A1WZH5, ISIN LU0920841326) aufgelegt, ein reiner Griechenlandfonds, der in den wieder aufstrebenden Aktienmarkt des Landes investiert. Alpha Trust ist der erfahrenste und erfolgreichste Asset Manager in Griechenland mit Sitz in Athen und ein profunder Kenner der griechischen Börse. FondsManager Sifis Papadogiannis sieht für die kommenden Jahre hervorragende Zukunfts- und Ertragschancen an der griechischen Börse. Nach einer beispiellosen Rezession in Griechenland, in der das reale Bruttoinlandsprodukt seit 2008 um rund 23 Prozent schrumpfte, ist das Land unter der neuen Regierung wieder auf den Konsolidierungspfad eingeschwenkt. Besonders beeindruckend stellt sich für Papadogiannis das Ergebnis der fiskalischen Konsolidierung dar:

So hat Griechenland im letzten Jahr einen hohen Primärüberschuss erreicht, der sogar noch über den Vorgaben der Troika lag. Durch die Lohnkostenreduzierung konnte die Wettbewerbsfähigkeit des Landes wiederhergestellt werden, so dass die griechische Handelsbilanz im Jahr 2013 – zum ersten Mal seit 65 Jahren – einen Überschuss verzeichnen konnte. Damit sieht Papadogiannis beste Möglichkeiten, in die griechische Erholung zu investieren und so attraktive risikoadjustierte Erträge zu erzielen. Das Vertrauen des Marktes in Griechenland ist zurückgekehrt, wie auch die erfolgreiche Platzierung von neuen fünfjährigen Staatsanleihen beweist. Die während der Krise arg gebeutelten Banken konnten zuletzt sechs Milliarden Euro neues Eigenkapital einwerben und so ihre Kapitalbasis stärken. Obwohl bereits gesteigerte Mittelzuflüsse ausländischer Investoren an den griechischen Aktienmarkt zu beobachten sind, sind Schwellenländerfonds hier gemessen an den Vergleichsindizes weiter zu rund 50 Prozent untergewichtet.

Gute Voraussetzungen für eine positive Entwicklung des Hellas Opportunities Fund, der ein knappes halbes Jahr nach seiner Auflegung über ein FondsVolumen von 3,37 Millionen Euro verfügt. FondsManager Papadogiannis hat ein breit gestreutes Portfolio von Aktien griechischer Unternehmen zusammengestellt, das ein großes Spektrum an Sektoren und Industriezweigen abdeckt. Welche Performanceergebnisse konnte der Griechenland-Fonds zuletzt erzielen?

FondsEntwicklung. Übersichtlich.

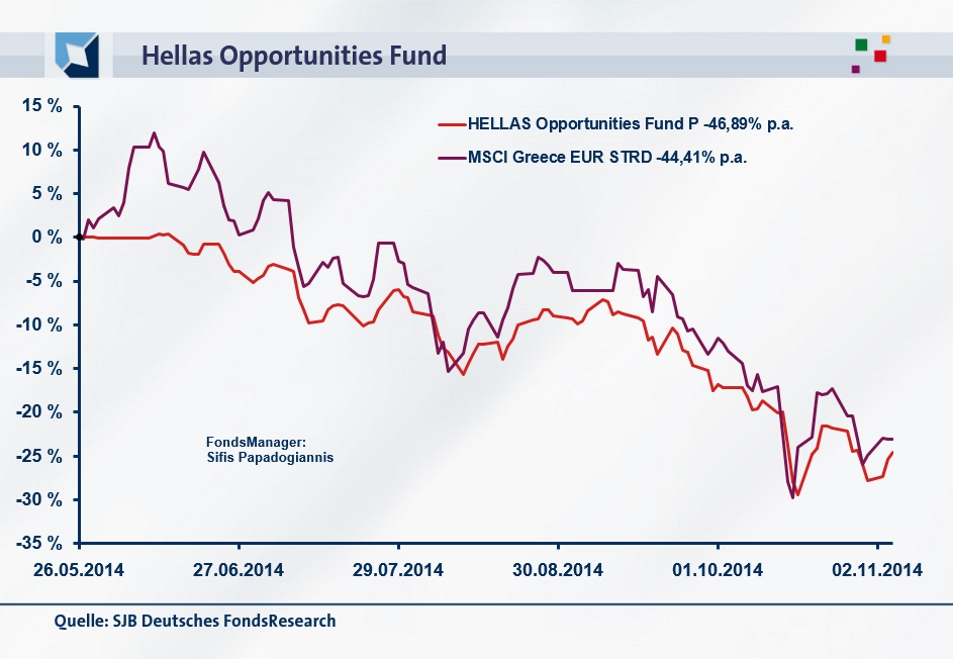

In den rund sechs Monaten seit seiner Auflegung hat der Hellas Opportunities Fund (P) eine Wertentwicklung von -24,62 Prozent in Euro zu verzeichnen. Dies entspricht einer Rendite von -46,89 Prozent p.a. (Stand: 05.11.2014). Gemessen an dem für unsere unabhängige SJB-Analyse genutzten Vergleichsindex MSCI Greece EUR STRD fällt die Performance etwas geringer aus. Das breit gestreute Kursbarometer für den griechischen Aktienmarkt hat im selben Zeitraum eine Performance von -23,06 Prozent bzw. eine Rendite von -44,41 Prozent p.a. in Euro erzielt. Besser sieht es für den von Alpha Trust gemanagten Griechenland-Fonds aus, wenn man die jüngste Einmonatsperiode betrachtet: Mit einer Wertentwicklung von -9,01 Prozent gelingt es ihm, eine Mehrrendite von über 2,5 Prozentpunkten gegenüber der ausgewählten Benchmark zu generieren und damit den breiten griechischen Markt zu schlagen: Der MSCI Greece verzeichnet im selben Zeitraum eine Performance von -11,58 Prozent. Kurzfristig hat FondsManager Papadogiannis damit die Nase vorn, mittelfristig ist seine Performanceleistung leicht schwächer, auch wenn Fonds und Referenzindex in vergleichbarer Weise unter der zuletzt enttäuschenden Wertentwicklung der Athener Börse gelitten haben.

Einen klaren Pluspunkt kann sich der Hellas Opportunities Fund hingegen bei der Betrachtung der durchschnittlichen Kursschwankungen verdienen. Mit einer Volatilität von 14,81 Prozent seit Auflage schwankt der Griechenland-Fonds deutlich geringer als der von der SJB ausgewählte Referenzindex MSCI Greece, der eine annualisierte Schwankungsneigung von 24,43 Prozent aufzuweisen hat. Auch über den letzten Dreimonatszeitraum zeigt sich, dass die von FondsManager Papadogiannis verfolgte Stockpicking-Strategie in wesentlich niedrigeren Kursschwankungen resultiert: Während der Hellas-Fonds in dieser Periode eine annualisierte Volatilität von 19,87 Prozent aufweist, hat der Griechenland-Index mit 28,15 Prozent eine erheblich höhere „Vola“ zu verzeichnen. Trotz der noch relativ kurzen FondsLaufzeit wird offensichtlich: Mit Blick auf das Risikoprofil liegt das Investmentprodukt gegenüber dem breiten griechischen Aktienmarkt klar vorn, die Schwankungsintensität ist unterdurchschnittlich. Was sind die Eckpunkte der verfolgten Anlagestrategie

FondsStrategie. Entschlüsselt.

Der Hellas Opportunities Fund hat es sich zum Ziel gesetzt, durch eine breit gestreute Anlage in Aktien von griechischen Unternehmen einen mittel- bis langfristigen Wertzuwachs zu erwirtschaften. Zum Anlageuniversum gehören Aktien von Unternehmen, die an der Athener Börse gelistet sind, Titel von in Griechenland ansässigen Firmen sowie Aktien von Unternehmen, die ihre Hauptgeschäftstätigkeit in Griechenland ausüben. FondsManager Sifis Papadogiannis investiert in ein stark diversifiziertes Portfolio griechischer Aktien, das branchenspezifisch nicht festgelegt ist und ein weites Spektrum an Sektoren und Industriezweigen abdeckt. Prinzipiell werden Anlagen in ertrags- und wachstumsstarke Aktien favorisiert, wobei zyklische gegenüber defensiven Titeln bevorzugt werden. Im Rahmen der Titelselektion analysiert Papadogiannis die Wertpapiere sowohl auf Basis ihrer unternehmerischen Fundamentaldaten, als auch mit Blick auf das allgemeine Marktumfeld. Der Marktexperte ist überzeugt davon, dass die Stabilisierungs- und Erholungsphase der griechischen Wirtschaft für Aktien vorteilhaft ist. Fundamental betrachtet seien die Unternehmensbewertungen attraktiv, zumal in vielen Fällen die Gewinne durch die wirtschaftliche Erholung gehebelt werden. Der FondsManager benennt drei Arten von Unternehmen, die er bei seinen Investitionen im griechischen Aktienmarkt favorisiert: Zum einen Firmen, die international operieren und wenig von der Krise betroffen waren, zum anderen Unternehmen, welche in einer Umstrukturierung stecken oder privatisiert werden. Die dritte bevorzugte Kategorie stellen Unternehmen dar, die in der Krise gewachsen sind, Mitbewerber vom Markt verdrängen konnten und ihre Kostensituation optimiert haben. Wie sieht die Portfoliostruktur des Griechenland-Fonds im Detail aus?

Der Hellas Opportunities Fund investiert 27,2 Prozent seines Vermögens in den Finanzsektor, der damit die größte Branchengewichtung innerhalb des Fonds besitzt. 17,2 Prozent des FondsVolumens sind bei Dienstleistungsunternehmen angelegt, Engagements im Konsumgütersektor machen 15,5 Prozent des Portfolios aus. Industrietitel sind im Fonds mit einem Anteil von 14,5 Prozent vertreten, Aktien aus dem Bereich der Rohstoffe haben eine Gewichtung von 7,8 Prozent. Unterdurchschnittlich stark ist FondsManager Papadogiannis im Bereich der Telekommunikationsunternehmen (7,0 Prozent) sowie bei Versorgern (6,8 Prozent) engagiert. Eine 3,8-prozentige Position bei Energietiteln rundet das FondsPortfolio ab.

Welche Werte bevorzugt der Griechenland-Fonds auf Einzeltitelebene? Größte Einzelposition des Hellas Opportunities ist der Telekomanbieter Hellenic Telecom, der 5,9 Prozent des FondsPortfolios einnimmt. Aus dem Bankensektor finden sich die Alpha Bank sowie die National Bank of Greece unter den Top 10 des Fonds. Im Einzelhandelsbereich ist FondsManager Papadogiannis insbesondere von dem Spielzeughändler Jumbo überzeugt, während der Versorgersektor durch die Public Power Corp vertreten wird. Weit vorne unter den zehn größten Einzelpositionen findet sich auch die Aktie des Wettanbieters Greek Organization of Football Prognostics, die in der Krisenzeit einen erstaunlichen Aufschwung genommen hat.

SJB Fazit. Hellas Opportunities Fund.

Der bislang einzige in Deutschland zugelassene, aktiv gemanagte griechische Aktienfonds hat durch die jüngsten Kursentwicklungen sein antizyklisches Potenzial nochmals erhöht. Trotz zwischenzeitlicher Rückschläge steht die griechische Wirtschaft vor einem Aufschwung, das Land hat sich von einem Sorgenkind zu einer chancenreichen Investmentgelegenheit gemausert. Internationale Anleger kehren an die Athener Börse zurück, wobei das Aufwärtspotenzial noch lange nicht ausgereizt ist. Der Hellas Opportunities Fund bietet eine perfekte Gelegenheit, Wachstumswerte auf einem günstigen Kursniveau einzusammeln.

Frankfurt Trust. Hintergründig.

Hinter dem Kürzel FT verbirgt sich die deutsche FondsGesellschaft Frankfurt Trust, eine hundertprozentige Tochter der BHF-Bank. Gegründet 1969. Fonds in Deutschland: über 200. Verwaltetes Vermögen: 16 Mrd. Euro. Zu Umsatz und Gewinn macht die Gesellschaft keine Angaben. Anzahl der Mitarbeiter: Keine Angaben. Geschäftsführung: Karl Stäcker und Gerhard Engler. Stand: 31.12.2013. SJB Abfrage 07.11.2014.

Hinter dem Kürzel FT verbirgt sich die deutsche FondsGesellschaft Frankfurt Trust, eine hundertprozentige Tochter der BHF-Bank. Gegründet 1969. Fonds in Deutschland: über 200. Verwaltetes Vermögen: 16 Mrd. Euro. Zu Umsatz und Gewinn macht die Gesellschaft keine Angaben. Anzahl der Mitarbeiter: Keine Angaben. Geschäftsführung: Karl Stäcker und Gerhard Engler. Stand: 31.12.2013. SJB Abfrage 07.11.2014.