SJB | Korschenbroich, 03.12.2014.

Südostasien ist und bleibt für den langfristig orientierten Investor eine aussichts reiche Anlageregion. Dies beweist ein kurzer Blick auf die folgenden Zahlen. Während der Anteil der asiatisch-pazifischen Region (ohne Japan) am weltweiten Bruttoinlandsprodukt im Jahr 2013 23 Prozent beträgt, liegt der Anteil dieser Staaten innerhalb des MSCI AC World Index bei gerade einmal 11 Prozent. Eine erhebliche Diskrepanz, die es auf lange Sicht aufzuheben gilt. Zugleich tun Unternehmen aus dem südostasiatischen Raum alles, die Attraktivität ihrer Aktien für Investoren zu steigern. So wird der Shareholder Value, der im asiatischen Raum früher nicht in gleichem Maße wie in den USA oder Europa im Mittelpunkt stand, zusehends stärker beachtet. Steigende Dividendenzahlungen sowie die wachsende Zahl der Firmen, die Ausschüttungen an ihre Anleger vornehmen, legen davon Zeugnis ab.

Südostasien ist und bleibt für den langfristig orientierten Investor eine aussichts reiche Anlageregion. Dies beweist ein kurzer Blick auf die folgenden Zahlen. Während der Anteil der asiatisch-pazifischen Region (ohne Japan) am weltweiten Bruttoinlandsprodukt im Jahr 2013 23 Prozent beträgt, liegt der Anteil dieser Staaten innerhalb des MSCI AC World Index bei gerade einmal 11 Prozent. Eine erhebliche Diskrepanz, die es auf lange Sicht aufzuheben gilt. Zugleich tun Unternehmen aus dem südostasiatischen Raum alles, die Attraktivität ihrer Aktien für Investoren zu steigern. So wird der Shareholder Value, der im asiatischen Raum früher nicht in gleichem Maße wie in den USA oder Europa im Mittelpunkt stand, zusehends stärker beachtet. Steigende Dividendenzahlungen sowie die wachsende Zahl der Firmen, die Ausschüttungen an ihre Anleger vornehmen, legen davon Zeugnis ab.

Allan Liu, FondsManager des Fidelity South East Asia Fund sieht den asiatisch-pazifischen Raum auf einem guten Weg in Richtung Anlegerorientierung und Aktionärsrechte. Hier habe sich in Ländern wie Singapur, Malaysia, Thailand oder Taiwan bereits eine ausgeprägte „Dividendenkultur“ entwickelt, die den Shareholder Value für Investoren steigere. Auch die Anlegerrechte würden vermehrt in den Fokus gerückt, womit eine deutliche Verbesserung der Corporate-Governance-Rankings einhergehe. Asienexperte Liu fasst zusammen: Besonders in den entwickelteren Märkten wie Hongkong und Singapur habe sich die Unternehmensführung stark verbessert, während andere ASEAN-Staaten sowie Korea hier noch Nachholbedarf besitzen. Insgesamt sei jedoch eine deutliche Verbesserung, selbst in Ländern wie China oder Indonesien feststellbar.

Lius Quintessenz: Steigende Dividendenzahlungen sowie eine stärker an westlichen Kriterien orientierte Unternehmensführung machen südostasiatische Aktien immer attraktiver. Von dieser gesteigerten Attraktivität profitieren können Anleger mit dem Fidelity South East Asia Fund A USD (WKN 973276, ISIN LU0048597586), der am 1. Oktober 1990 aufgelegt wurde. Als Benchmark des Fonds, der aktuell über ein FondsVolumen von 2,76 Milliarden Euro verfügt, wird der MSCI AC Asia (ex Japan) STRD USD verwendet. Seit seiner Auflegung ist es dem Fidelity-Produkt mit seiner ausgewogenen Kombination südostasiatischer Staaten nachhaltig gelungen, diesen Vergleichsindex zu übertreffen. Die kumulierte Performance von +680,2 Prozent in der FondsWährung US-Dollar liegt klar oberhalb derjenigen des MSCI-Referenzindex, der lediglich eine Gesamtrendite von +381,1 Prozent auf USD-Basis generieren konnte. Wie sieht die so erfolgreiche Anlagestrategie von FondsManager Liu im Detail aus?

FondsStrategie. Bottom-up-Ansatz. Verfolgt.

Der Fidelity South East Asia Fund strebt ein langfristiges Kapitalwachstum an und investiert hierzu mindestens 70 Prozent des FondsVermögens in Aktien von Unternehmen, die an Börsen der asiatisch-pazifischen Region (außer Japan) notiert sind. Zudem darf der Fonds sein Nettovermögen direkt in chinesische A- und B-Aktien anlegen. FondsManager Allan Liu ist seit 27 Jahren bei Fidelity und seit April 2001 für den South East Asia Fund verantwortlich. Liu ist ein wachstumsorientierter Aktienstratege, der bei seiner Titelselektion einen Bottom-Up-Ansatz verfolgt. Der Asienexperte legt den Schwerpunkt auf gründliche Fundamentalanalysen, wobei die Beurteilung des Cashflow-Potenzials sowie Besuche bei den Unternehmen, ihren Zulieferern und Wettbewerbern zum Auswahlverfahren gehören. Liu sucht nach attraktiv bewerteten Aktien mit überdurchschnittlichem Gewinnsteigerungspotenzial, die relativ zum Sektor und zum breiten Markt günstig sind. Dabei bevorzugt der FondsManager große und mittlere Unternehmen, weil diese meist eine längere Wachstumshistorie haben und ihr Management mehr Zeit hatte, sich zu bewähren und seine Vertrauenswürdigkeit unter Beweis zu stellen. Aktuell hat Liu ein breit diversifiziertes Portfolio von insgesamt 135 Einzeltiteln zusammengestellt. Welche Länder- und Sektorenschwerpunkte setzt er in seinem Fonds?

FondsPortfolio. China. Vorneweg.

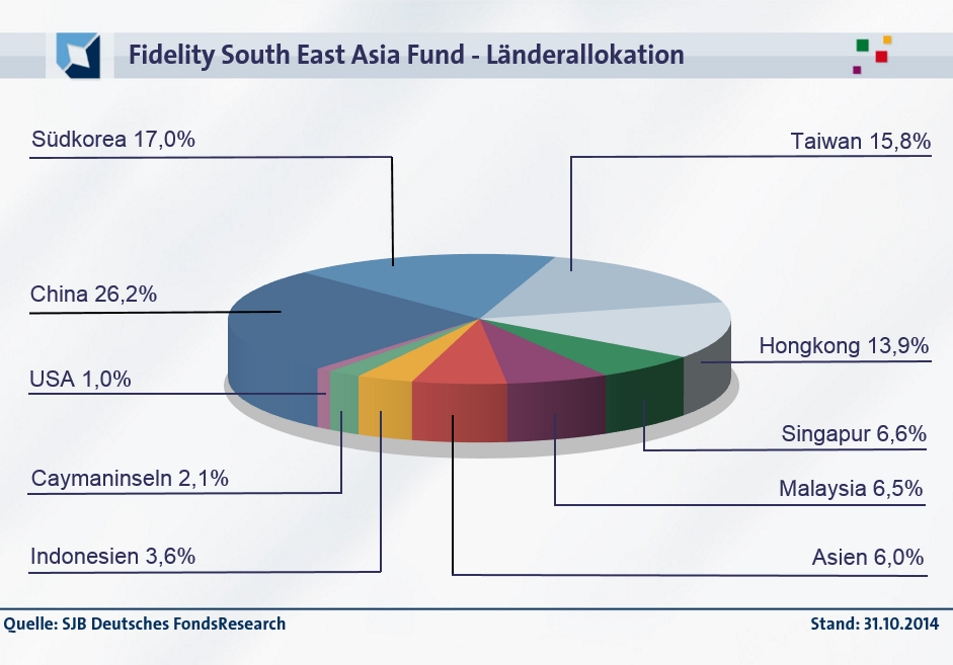

In der Länderallokation des Fidelity South East Asia Fund liegt die Volksrepublik China mit 26,2 Prozent Anteil am FondsVermögen auf Platz eins. Merklich dahinter folgt Südkorea, wo 17,0 Prozent der FondsBestände investiert sind. Auf dem dritten Platz der Länderaufteilung des Asienfonds liegt Taiwan mit 15,8 Prozent des FondsVolumens. Aktien aus Hongkong besitzen einen Portfolioanteil von 13,9 Prozent, Dividendentitel aus Singapur sind mit 6,6 Prozent gewichtet. FondsBestände in Malaysia (6,5 Prozent) und in Thailand (5,2 Prozent) runden das Länderportfolio des Fidelity-Produktes ab. Hinzu kommen Firmen mit Sitz in Indonesien (3,6 Prozent) auf den Kaimaninseln (2,1 Prozent) sowie in den USA (1,0 Prozent). Rund drei Viertel des Fonds sind damit in asiatischen Schwellenländern, knapp ein Viertel in stärker entwickelten asiatischen Volkswirtschaften investiert.

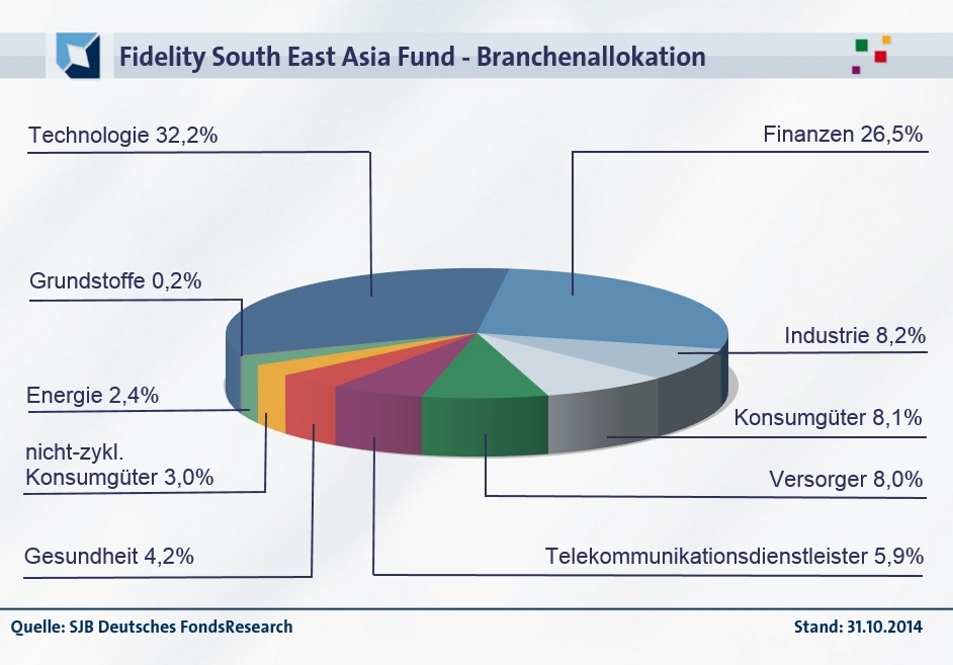

Welche Sektorengewichtung nimmt FondsManager Allan Liu vor? In der Branchenallokation des Fidelity-Fonds liegen Titel aus dem Bereich Informationstechnologie mit 32,2 Prozent Anteil auf dem ersten Platz. Finanzunternehmen bringen es auf einen Anteil von 26,5 Prozent am FondsVermögen, Aktien aus dem Industriesektor sind mit 8,2 Prozent im Portfolio vertreten. Durchschnittlich stark ist die Gewichtung des Asienfonds bei Verbrauchsgütern (8,1 Prozent) sowie bei Versorgeraktien (8,0 Prozent). Das Branchenengagement im Bereich der Telekommunikationsdienstleister liegt bei 5,9 Prozent, Gesundheitswerte decken 4,2 Prozent des FondsVolumens ab. Mit 3,0 Prozent ist der Bereich der Grundbedarfsgüter im FondsPortfolio repräsentiert. Kleinere Bestände im Bereich der Energietitel (2,4 Prozent) sowie bei Rohstoffproduzenten (0,2 Prozent) komplettieren die Sektorenverteilung des Fidelity-Fonds. Bei den Einzelwerten ist FondsManager Liu ganz besonders vom Halbleiterproduzenten Taiwan Semiconductor Manifacturing überzeugt, dessen Gewichtung bei 7,2 Prozent liegt. Weitere Beispiele für gut geführte asiatische Firmen, die Shareholder Value und Corporate Governance-Kriterien verstärkt beachten, sind für Liu der koreanische Technologiekonzern Samsung Electronics sowie das malaysische Finanzunternehmen Malayan Banking Berhad, die sich gleichfalls unter den Top 10 des Fonds befinden. Der am stärksten gewichtete Titel aus China ist der IT-Konzern Tencent Holdings.

FondsVergleichsindex. Korrelation. Ausgeprägt.

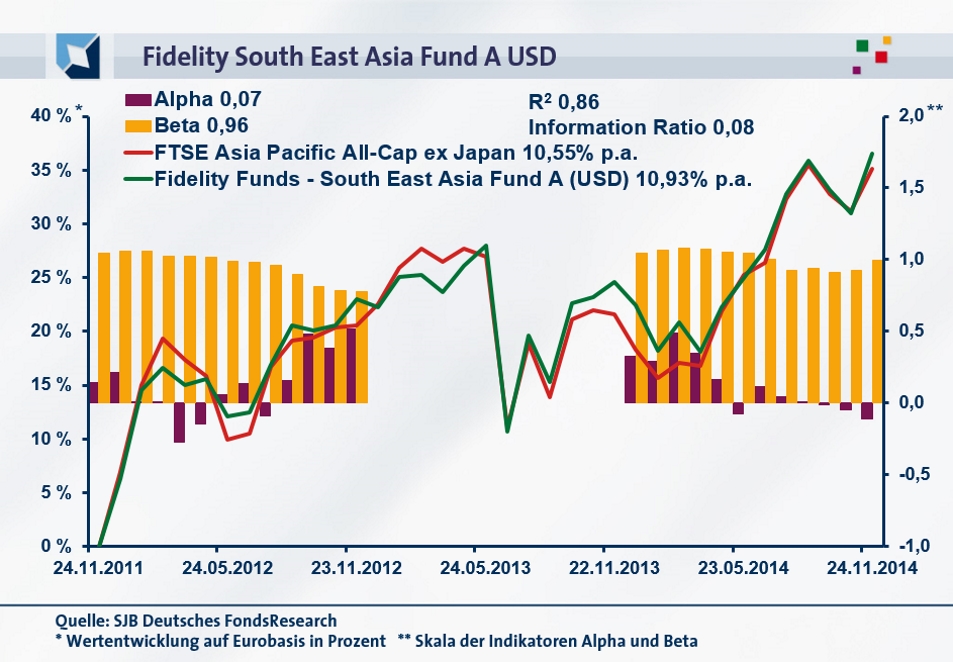

Für unsere unabhängige SJB FondsAnalyse haben wir den Fidelity South East Asia Fund dem FTSE Asia Pacific All-Cap Index (ex Japan) als Benchmark gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem breit gestreuten Aktienindex für Titel aus dem asiatisch-pazifischen Raum zeigt eine ausgeprägte Übereinstimmung. Mit 0,93 liegt die Korrelation über drei Jahre auf einem hohen Niveau, für ein Jahr fällt sie mit 0,85 kaum geringer aus. Die Kursentwicklung von Fonds und Benchmark verläuft weitgehend im Einklang, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,86, über ein Jahr nimmt sie einen Wert von 0,72 an. Damit haben sich mittelfristig 14 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 28 Prozent. Hier zeigt sich, dass FondsManager Allan Liu zuletzt eine stärker abweichende Länder- und Sektorengewichtung verfolgte und sich mit seiner individuellen Portfoliozusammenstellung von der SJB-Benchmark löste. Der Tracking Error des Fidelity-Fonds liegt für drei Jahre bei moderaten 4,11 Prozent, auf ein Jahr geht die Spurabweichung auf 3,62 Prozent zurück. Das aktiv eingegangene Risiko ist demnach als gering zu veranschlagen. Mit welcher Schwankungsintensität wartet der Fonds auf?

FondsRisiko. Szenario. Ausgeglichen.

Der Fidelity South East Asia Fund hat mit 13,28 Prozent für den letzten Dreijahreszeitraum eine ähnlich hohe Schwankungsbreite wie der Referenzindex aufzuweisen, der es auf eine Volatilität von 13,21 Prozent bringt. Über ein Jahr liegen die Schwankungen des aktiv gemanagten Aktienfonds einen knappen Prozentpunkt über denjenigen der passiven Benchmark: Hier beträgt die „Vola“ des Fonds 9,59 Prozent, während der FTSE Asia Pacific All-Cap Index (ex Japan) eine Volatilität von 8,88 Prozent an den Tag legt. Obwohl die Schwankungsneigung des Fidelity-Fonds in absoluten Zahlen gering ausfällt, ist seine Risikostruktur gemessen am SJB-Referenzindex leicht ungünstiger. Zu welchen Ergebnissen kommt die Analyse der Beta-Werte?

Einen klaren Pluspunkt für das Risikoprofil des Fidelity-Fonds stellt das unter Marktniveau liegende Beta dar, das über drei Jahre einen Wert von 0,96 aufweist. Für ein Jahr liegt die Kennzahl bei 1,00 und damit exakt auf Marktniveau. Der rollierende Zwölfmonatsvergleich der Beta-Werte zeigt, dass der Südostasienfonds ähnlich ausgeprägten Wertschwankungen wie der breite Markt ausgesetzt war: Die Risikokennziffer lag in 17 der letzten 36 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nahm dabei Werte von zutiefst 0,56 an. Demgegenüber wurde in 19 der analysierten Einzelperioden ein erhöhtes Beta mit einem Spitzenwert von 1,08 verzeichnet. Ein insgesamt ausgeglichenes Bild – während die reine Anzahl der Zeiträume mit einem Beta von über 1,00 höher ist, fällt die Ausprägung dieser Intervalle vergleichswiese gering aus. Dafür sind die weniger zahlreichen Perioden mit Schwankungen unter Marktniveau stärker ausgeprägt. Zusammengenommen liegt die Risikostruktur von Fidelity-Fonds und FTSE-Vergleichsindex auf einem vergleichbaren Niveau. Wie stellt sich das Bild bei den Renditeergebnissen dar?

FondsRendite. Alpha. Positiv.

Per 24. Oktober 2014 hat der Fidelity South East Asia Fund über drei Jahre eine kumulierte Wertentwicklung von +36,55 Prozent in Euro aufzuweisen, was einer Rendite von +10,93 Prozent p.a. entspricht. Damit verfügt der Fidelity-Fonds über die bessere Wertentwicklung als der FTSE Asia Pacific All-Cap Index (ex Japan): Die SJB-Benchmark wartet über drei Jahre mit einer Gesamtrendite von +35,15 Prozent auf Eurobasis auf, die einem Ergebnis von +10,55 Prozent p.a. gleichkommt. Beim Wechsel auf die Jahresbetrachtung muss das Fidelity-Produkt seinen Renditevorsprung zum Referenzindex wieder abgeben: Mit einer Jahresrendite von +9,94 Prozent fällt die Performance des Südostasienfonds schwächer als die des FTSE-Vergleichsindex von +11,52 Prozent aus. Mittelfristig hat FondsManager Liu mit seiner Stockpicking-Strategie die Nase vorn, kurzfristig fällt die Wertentwicklung hinter die der Benchmark zurück. Wie schlägt sich das in den Alpha-Werten des FondsProduktes nieder?

Das Alpha des aktiv gemanagten Investmentfonds liegt über drei Jahre bei 0,07 und befindet sich damit im grünen Bereich. Schwächer präsentiert sich die Kennzahl auf Jahressicht mit -0,11. Im rollierenden Zwölfmonatsvergleich über drei Jahre zeigt sich, dass der südostasiatische Fonds mehrheitlich erfolgreicher als die Benchmark agierte. In 28 der untersuchten 36 Perioden gab es ein positives Alpha bis 0,52 in der Spitze zu verzeichnen. Dem stehen lediglich acht Perioden mit negativen Alpha-Werten bis zutiefst -0,27 gegenüber. Die häufigeren und zudem in ihrer Ausprägung stärkeren Intervalle mit einem positiven Alpha führen dazu, dass der Fidelity-Fonds im Renditevergleich vorne liegt. Die Bottom-Up-Strategie von Asienkenner Liu ist offensichtlich erfolgreich, wie auch die Information Ratio von 0,08 über drei Jahre demonstriert: Die eingegangenen Risiken sind durch den erzielten Performancevorsprung gerechtfertigt, das Rendite-Risiko-Profil des Fonds überzeugt.

SJB Fazit. Fidelity South East Asia Fund.

Die Corporate-Governance-Kultur in Asien verbessert sich deutlich, der Shareholder Value rückt immer mehr in den Mittelpunkt. Ein positiver Hintergrund für den Fidelity South East Asia Fund, der Investoren die aussichtsreichsten Wachstumswerte aus dem asiatisch-pazifischen Wirtschaftsraum zugänglich macht, der langfristig seine Bedeutung weiter steigern dürfte. FondsManager Allan Liu wählt mit seiner fundamental orientierten Stockpicking-Strategie die Titel mit überdurchschnittlichem Kurssteigerungspotenzial und einem attraktiven Bewertungsniveau aus. Für Asienkenner und -neulinge gleichermaßen geeignet.

Fidelity. Hintergründig.

Die US-amerikanische FondsGesellschaft Fidelity Worldwide Investment wurde 1969 von Edward C. Johnson II gegründet. Das Unternehmen besitzt Niederlassungen in 25 Ländern weltweit und verfügt über ein verwaltetes Vermögen von 224,4 Mrd. Euro. In Deutschland ist Fidelity Worldwide Investment seit 1992 tätig, beschäftigt mehr als 300 Mitarbeiter und betreut ein Kundenvermögen von 29,4 Milliarden Euro. Publikumsfonds in Deutschland: 149. Anzahl der Mitarbeiter weltweit: 6.900. Geschäftsführer: Dr. Klaus Mössle, Dr. Hans-Jörg Frantzmann, Alexander Leisten, Claude Hellers. Stand: 30.06.2014. SJB Abfrage: 27.11.2014.

Die US-amerikanische FondsGesellschaft Fidelity Worldwide Investment wurde 1969 von Edward C. Johnson II gegründet. Das Unternehmen besitzt Niederlassungen in 25 Ländern weltweit und verfügt über ein verwaltetes Vermögen von 224,4 Mrd. Euro. In Deutschland ist Fidelity Worldwide Investment seit 1992 tätig, beschäftigt mehr als 300 Mitarbeiter und betreut ein Kundenvermögen von 29,4 Milliarden Euro. Publikumsfonds in Deutschland: 149. Anzahl der Mitarbeiter weltweit: 6.900. Geschäftsführer: Dr. Klaus Mössle, Dr. Hans-Jörg Frantzmann, Alexander Leisten, Claude Hellers. Stand: 30.06.2014. SJB Abfrage: 27.11.2014.