SJB | Korschenbroich, 27.01.2016.

In den ersten Handelswochen des neuen Jahres 2016 sind Chinas Börsen kräftig eingebrochen. Die Talfahrt des Shanghai A Index, aber auch des Hang Seng in Hong Kong hält an. Wie prekär ist die Lage an Chinas Aktienmarkt, nachdem in kürzester Zeit bereits Kursverluste von rund fünfzehn Prozent zu verzeichnen waren? Trotz der der hohen Volatilität an den chinesischen Börsen mahnt die FondsGesellschaft Fidelity zur Besonnenheit. Denn um den Kursrutsch in Shanghai und Shenzhen, wo vorwiegend chinesische A-Aktien gehandelt werden, richtig einordnen zu können, muss die besondere Struktur des chinesischen Aktienmarktes beachtet werden. Anleger, die durch den seit Jahresbeginn andauernden, teils drastisch ausgefallenen Kursrutsch bei China-Aktien besorgt sind, müssen sich vor Augen halten:

In den ersten Handelswochen des neuen Jahres 2016 sind Chinas Börsen kräftig eingebrochen. Die Talfahrt des Shanghai A Index, aber auch des Hang Seng in Hong Kong hält an. Wie prekär ist die Lage an Chinas Aktienmarkt, nachdem in kürzester Zeit bereits Kursverluste von rund fünfzehn Prozent zu verzeichnen waren? Trotz der der hohen Volatilität an den chinesischen Börsen mahnt die FondsGesellschaft Fidelity zur Besonnenheit. Denn um den Kursrutsch in Shanghai und Shenzhen, wo vorwiegend chinesische A-Aktien gehandelt werden, richtig einordnen zu können, muss die besondere Struktur des chinesischen Aktienmarktes beachtet werden. Anleger, die durch den seit Jahresbeginn andauernden, teils drastisch ausgefallenen Kursrutsch bei China-Aktien besorgt sind, müssen sich vor Augen halten:

Der Markt für chinesische A-Aktien, an dem der heftige Kursrücksetzer mit Tagesverlusten von bis zu 5 Prozent stattfand, ist kein Spiegelbild der Lage der chinesischen Wirtschaft. Denn an den Festlandbörsen sind überwiegend chinesische Privatanleger aktiv, es ist ein relativ liquiditätsarmer, auf einheimische Kleinanleger fokussierter Markt. Die Konsequenz: Die hier tätigen Investoren orientieren sich kaum an den chinesischen Wirtschaftsdaten und besitzen schon gar keine Detailkenntnisse über fundamentale Entwicklungen der chinesischen Ökonomie.

Für FondsManagerin Jing Ning, die den Fidelity China Focus Fund A USD (WKN A0CA6V, ISIN LU0173614495) seit gut zwei Jahren verwaltet, steht der Kursrutsch bei chinesischen A-Aktien in keiner Beziehung zu einer veränderten Situation von Chinas Wirtschaft. Die in Beijing geborene Marktexpertin verfügt über eine elfjährige Anlageerfahrung und hat bereits vor ihrer Zeit bei Fidelity einen Chinafonds für Blackrock erfolgreich verwaltet. Jing Ning betont: Neue Fundamentaldaten, die die sinkenden Kurse hätten rechtfertigen können, hat es zu Jahresbeginn 2016 keine gegeben. Parallel hierzu sei es aber kein Geheimnis, dass sich die Wirtschaft der Volksrepublik China in ihrem Wachstumstempo verlangsamt. Mit einem offiziellen BIP-Wachstum von zuletzt 6,9 Prozent befinde sich das „Reich der Mitte“ aber in keiner dramatischen Situation. Der Übergang von einer exportorientierten zu einer stärker auf den Binnenkonsum ausgerichteten Wirtschaft führe zwar zu niedrigeren Wachstumsraten, verbessere aber gleichzeitig die Qualität des Wachstums. Schwächeren Ergebnissen von Firmen aus dem produzierenden Gewerbe stünden weiter starke Zahlen aus den Bereichen Dienstleistung und Einzelhandel gegenüber.

Auf dieser Basis findet der Fidelity China Focus Fund, der am 18. August 2003 aufgelegt wurde und aktuell über ein FondsVolumen von 4,11 Milliarden Euro verfügt, weiterhin attraktive Investmentgelegenheiten im “Reich der Mitte” vor. FondsWährung ist der US-Dollar, als Vergleichsindex wird der MSCI China Capped 10% (N) verwendet. In den letzten zehn Jahren ist es dem Fidelity-Produkt nachhaltig gelungen, seine Benchmark zu übertreffen. Einer Wertentwicklung des Fonds von +170,12 Prozent in Euro steht eine Performance des MSCI-Referenzindex von lediglich +122,13 Prozent auf Eurobasis gegenüber. Wie sieht die so erfolgreiche Anlagestrategie von Chinaexpertin Jing Ning im Detail aus?

FondsStrategie. Bottom-up-Ansatz. Verfolgt.

Der Fidelity China Focus Fund strebt ein langfristiges Kapitalwachstum an und investiert hierzu mindestens 70 Prozent des FondsVermögens in Aktien von Unternehmen, die in China und Hongkong notiert sind. Dabei darf der Fonds sein Nettovermögen neben den Hongkonger H-Aktien auch direkt in chinesische A- und B-Aktien anlegen. Hinzu kommen in dem aktuell 82 Einzeltitel umfassenden Portfolio einzelne Werte nicht chinesischer Unternehmen, die einen bedeutenden Teil ihrer Tätigkeit in China ausüben. FondsManagerin Jing Ning, deren Chinafonds von Morningstar derzeit mit vier Sternen ausgezeichnet wird, verfolgt einen wertorientierten Anlagestil. Bei ihrem Bottom-up-Ansatz geht es der Marktstrategin vornehmlich um die Bestimmung des Substanzwerts der Einzeltitel und weniger um einzelne Investmentthemen. Ausgangspunkt ihrer Analysen ist die Ermittlung des Aktienwertes in Extremphasen der Marktentwicklung – hierbei ist Nings Value-Strategie von zentraler Bedeutung. Bei ihrer Titelselektion sucht sie nach qualitativ guten Geschäftsmodellen und Führungsteams, die aufgrund kurzfristiger Makro-Faktoren gerade nicht gefragt sind. In Kombination mit ihrem langfristigen Anlagehorizont gelingt ihr so das Aufspüren von Titeln, die unterbewertet sind, aber von Chinas struktureller Wachstumsdynamik profitieren sollten. Ning betont, dass sie im Vorfeld eines Investments das Management des Unternehmens einige Monate lang beobachtet und persönliche Gespräche mit mehreren Vorstandsmitgliedern führt, bevor sie ihre Anlageentscheidung trifft. Die gründliche Analyse der Jahresabschlüsse rundet ihre fundamental motivierte Titelauswahl ab. Wie ist ihr FondsPortfolio im Einzelnen zusammengesetzt?

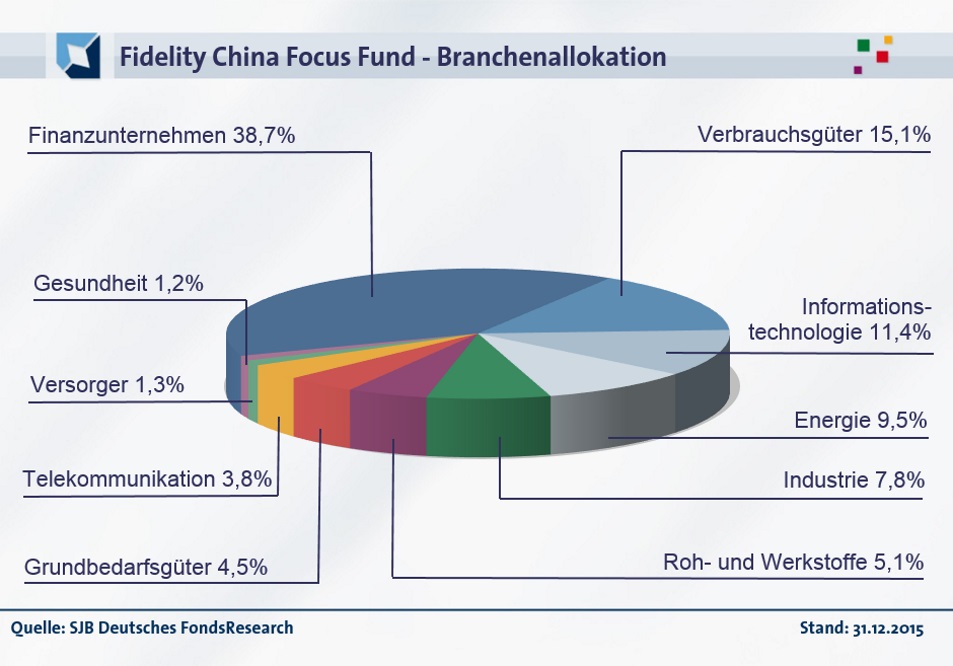

FondsPortfolio. Finanztitel. Führend.

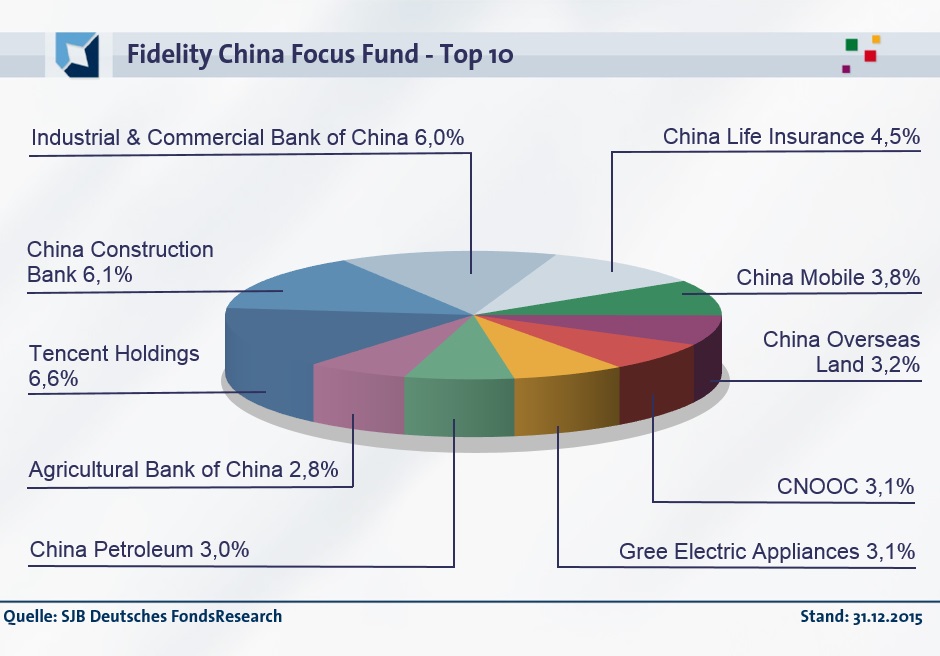

In der Branchenallokation des Fidelity-Fonds, der 96 Prozent seines FondsVermögens in der Volksrepublik China und 2,4 Prozent in Hong Kong anlegt, liegen Finanztitel mit einem Anteil von 38,7 Prozent auf dem ersten Platz. Der Bereich zyklischer Konsumgüter bringt es auf einen Anteil von 15,1 Prozent, Aktien aus dem Technologiesektor sind mit 11,4 Prozent im Portfolio vertreten. Durchschnittlich stark ist die Gewichtung, die FondsManagerin Jing Ning bei Energietiteln (9,5 Prozent) sowie bei Aktien aus dem Industriesektor (7,8 Prozent) vornimmt. Das Branchenengagement im Bereich der Roh- und Werkstoffe liegt bei 5,1 Prozent, der Sektor der Grundbedarfsgüter deckt 4,5 Prozent des FondsVermögens ab. Mit 3,8 Prozent sind Telekommunikationstitel im FondsPortfolio repräsentiert. Kleinere Bestände im Bereich der Versorger (1,3 Prozent) sowie bei Gesundheitstiteln (1,2 Prozent) komplettieren die Sektorenverteilung des Fidelity-Fonds. Gemessen am Referenzindex MSCI China sind Konsumaktien besonders hoch gewichtet, während IT-Titel eine nur halb so große Berücksichtigung erfahren. Trotzdem ist das Internetunternehmen Tencent Holdings mit 6,6 Prozent Anteil am FondsVolumen die größte Einzelposition des Fonds. Die Bevorzugung von Finanzwerten zeigt sich unter den Top 10 daran, dass mit der China Construction Bank, der Industrial & Commercial Bank of China sowie dem Versicherer China Life gleich drei Aktien aus diesem Sektor ganz vorne in der Rangliste liegen. Telekomtitel wie China Mobile sowie Energiewerte (CNOOC, China Petroleum) runden die Top-Holdings des Fonds ab. Aus dem Konsumsektor ist unter den Top 10 der weltweit größte Klimaanlagenhersteller Gree Electric Appliances aus dem chinesischen Zhuhai vertreten.

FondsVergleichsindex. Korrelation. Ausgeprägt.

Für unsere unabhängige SJB FondsAnalyse haben wir den Fidelity China Focus Fund dem MSCI China USD STRD als Benchmark gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem breit gestreuten chinesischen Aktienindex zeigt eine ausgeprägte Übereinstimmung. Mit 0,95 liegt die Korrelation über drei Jahre auf einem hohen Niveau, für ein Jahr fällt sie mit 0,89 kaum geringer aus. Die Kursentwicklung von Fonds und Benchmark verläuft weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,89, über ein Jahr nimmt sie einen Wert von 0,78 an. Damit haben sich mittelfristig 11 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 22 Prozent. Hier zeigt sich, dass FondsManagerin Jing Ning zuletzt eine stärker vom breiten Markt abweichende Titel- und Sektorengewichtung verfolgte. Der Tracking Error des Fidelity-Fonds liegt für drei Jahre bei moderaten 5,75 Prozent, China-Expertin Ning geht demnach keine hohen aktiven Risiken ein. Welche Schwankungsneigung hat ihr Chinafonds zu verzeichnen?

FondsRisiko. Volatilität. Geringer.

Der Fidelity China Focus Fund hat für den letzten Dreijahreszeitraum mit 23,39 Prozent eine niedrigere Schwankungsbreite als der SJB-Referenzindex aufzuweisen, der es auf eine Volatilität von 23,79 Prozent bringt. Über ein Jahr fällt die Differenz zwischen aktiv gemanagtem Aktienfonds und passiver Benchmark ähnlich gering aus: Hier beträgt die „Vola“ des Fonds 30,20 Prozent und liegt damit fast gleichauf mit der Schwankungsbreite des MSCI China USD STRD, der eine Volatilität von 30,25 Prozent an den Tag legt. In der Risikostruktur von Fidelity-Fonds und breitem chinesischen Aktienmarkt gibt es demnach keine wesentlichen Unterschiede, auch wenn Jing Nings China-Produkt einen leichten Vorteil gegenüber der von der SJB gewählten Benchmark aufzuweisen hat. Was trägt die Beta-Analyse zur FondsBewertung bei?

Einen klaren Pluspunkt für das Risikoprofil des Fidelity-Fonds stellt das unter Marktniveau liegende Beta dar, das über drei Jahre einen Wert von 0,96 aufweist. Für ein Jahr liegt die Kennzahl auf exakt demselben Niveau und zeigt damit, dass der Chinafonds den geringeren Wertschwankungen als der breite Markt ausgesetzt war. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre bestätigt das positive Szenario aus FondsPerspektive: Die Risikokennziffer liegt in 31 der letzten 36 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nimmt dabei Werte von zutiefst 0,83 an. In gerade einmal fünf Fällen wurde eine höhere Schwankungssensitivität verzeichnet, die mit maximal 1,03 zudem schwach ausgeprägt ist. Damit überwiegen in der Beta-Analyse klar die Vorteile für den Fidelity-Fonds, der sich in der großen Mehrheit der untersuchten Zeitperioden weniger volatil als die Benchmark präsentierte. Welche Renditen kann das Chinaprodukt mit diesem Risikoprofil generieren?

FondsRendite. Alpha. Positiv.

Per 19. Januar 2016 hat der Fidelity China Focus Fund über drei Jahre eine kumulierte Wertentwicklung von +21,79 Prozent in Euro aufzuweisen, was einer Rendite von +6,79 Prozent p.a. entspricht. Die Qualität dieser Managementleistung wird insbesondere im Kontrast zum Renditeergebnis des MSCI China USD STRD offenbar, der im selben Zeitraum sogar leicht ins Minus rutscht: Die SJB-Benchmark verzeichnet über drei Jahre eine Gesamtrendite von -2,01 Prozent auf Eurobasis, was einem Ergebnis von -0,68 Prozent p.a. gleichkommt. Beim Wechsel auf die Jahresbetrachtung erhält sich der Renditevorsprung des Fidelity-Fonds, der auch in diesem Zeitraum über die klar bessere Wertentwicklung als der gewählte Referenzindex verfügt: Mit einer Jahresrendite von -12,47 Prozent fällt die Performance des Fidelity-Produktes erneut besser als die des MSCI-Vergleichsindex von -17,36 Prozent aus. In beiden untersuchten Zeiträumen konnte FondsManagerin Jing Ning mit ihrer Bottom-up-Strategie eine kräftige Mehrrendite zum breiten Markt in der Höhe zwischen fünf und 23 Prozentpunkten erzielen. Wie schlägt sich dieser Erfolg in den Alpha-Werten des Chinafonds nieder?

Das Alpha des Fidelity-Fonds liegt über drei Jahre bei 0,61 und befindet sich damit klar im grünen Bereich. Deutlich im positiven Terrain befindet sich die Kennzahl auch auf Jahressicht mit 0,44. Im rollierenden Zwölfmonatsvergleich über drei Jahre zeigt sich, dass der auf China fokussierte Fonds mit absoluter Regelmäßigkeit erfolgreicher als die Benchmark agierte. In allen der 36 untersuchten Einzelperioden gab es ein positives Alpha bis 1,65 in der Spitze zu verzeichnen, selbst der niedrigste erreichte Alpha-Wert befindet sich mit 0,03 noch oberhalb der Nulllinie. Marktstrategin Jing Ning hat damit eine rundherum überzeugende Performanceleistung aufzuweisen und ist im Renditewettbewerb klare Siegerin gegenüber dem chinesischen Aktienmarkt. Dass ihre an fundamentalen Bewertungskriterien orientierte Bottom-up-Strategie bei der Aktienauswahl überaus erfolgreich war, demonstriert auch die Information Ratio des Fonds von 1,31 über drei Jahre. Wie das attraktive Rendite-Risiko-Profil des Fidelity-Fonds beweist, sind die eingegangenen Risiken durch den erzielten Performancevorsprung gerechtfertigt.

SJB Fazit. Fidelity China Focus Fund.

Der Kurseinbruch oder gar „Crash“ in China, der von vielen westlichen Medien beschworen wird, findet an Märkten statt, die fast ausschließlich von Privatanlegern ohne besondere Finanzexpertise genutzt werden. Über eine schwächere Verfassung von Chinas Ökonomie sagt dieser Umstand gar nichts aus. So kritisch, wie es selbst ernannte Untergangspropheten suggerieren, ist es um die Lage der chinesischen Wirtschaft keinesfalls bestellt. Der Transfer von einer exportorientierten hin zu einer auf den Binnenkonsum ausgerichteten Ökonomie eröffnet langfristigen Investoren vielmehr gute Renditechancen. Der Aufbau erster Positionen auf dem aktuell niedrigen Kursniveau sollte gerade für antizyklische Investoren eine Überlegung wert sein!

Die US-amerikanische FondsGesellschaft Fidelity Worldwide Investment wurde 1969 von Edward C. Johnson II gegründet. Das Unternehmen besitzt Niederlassungen in 25 Ländern weltweit und verfügt über ein verwaltetes Vermögen von 224,4 Mrd. Euro. In Deutschland ist Fidelity Worldwide Investment seit 1992 tätig, beschäftigt mehr als 300 Mitarbeiter und betreut ein Kundenvermögen von 29,4 Milliarden Euro. Publikumsfonds in Deutschland: 149. Anzahl der Mitarbeiter weltweit: 6.900. Geschäftsführer: Dr. Klaus Mössle, Dr. Hans-Jörg Frantzmann, Alexander Leisten, Claude Hellers. Stand: 31.12.2015. SJB Abfrage: 21.01.2016.