SJB | Korschenbroich, 17.06.2015.

An den Aktien- und Anleihe märkten ist zur Jahresmitte 2015 die Volatilität spürbar angestiegen. So hat die Rendite zehnjähriger Bundesanleihen, die im Zuge des massiven EZB-Anleihenkaufprogramms im April bis auf 0,05 Prozent im Tief abgesunken war, mittlerweile wieder die 0,80-Prozent-Marke erreicht. Heftige Kursbewegungen prägten auch den DAX, der angesichts der erneuten Zuspitzung des Schuldenstreits mit Griechenland zwischenzeitlich unter die 11.000-Punkte-Marke absackte. Angesichts solch zunehmender Schwankungsneigung der großen Börsen können sich Investoren entspannt zurücklehnen, die ihr Kapital in einem Total-Return-Fonds angelegt haben. Diese defensiven Mischfonds haben sich die Erwirtschaftung einer vergleichsweise geringen, aber stets positiven Rendite unter möglichst niedrigen Kursschwankungen auf die Fahnen geschrieben und sind bestens dazu geeignet, Anleger durch eine Phase zunehmender Marktvolatilität zu begleiten. Zu den langfristig überdurchschnittlich erfolgreichen Mischfonds mit vermögensverwaltendem Ansatz gehört der BHF Total Return FT (WKN A0M003, ISIN LU0319572730) aus dem Hause Frankfurt Trust.

An den Aktien- und Anleihe märkten ist zur Jahresmitte 2015 die Volatilität spürbar angestiegen. So hat die Rendite zehnjähriger Bundesanleihen, die im Zuge des massiven EZB-Anleihenkaufprogramms im April bis auf 0,05 Prozent im Tief abgesunken war, mittlerweile wieder die 0,80-Prozent-Marke erreicht. Heftige Kursbewegungen prägten auch den DAX, der angesichts der erneuten Zuspitzung des Schuldenstreits mit Griechenland zwischenzeitlich unter die 11.000-Punkte-Marke absackte. Angesichts solch zunehmender Schwankungsneigung der großen Börsen können sich Investoren entspannt zurücklehnen, die ihr Kapital in einem Total-Return-Fonds angelegt haben. Diese defensiven Mischfonds haben sich die Erwirtschaftung einer vergleichsweise geringen, aber stets positiven Rendite unter möglichst niedrigen Kursschwankungen auf die Fahnen geschrieben und sind bestens dazu geeignet, Anleger durch eine Phase zunehmender Marktvolatilität zu begleiten. Zu den langfristig überdurchschnittlich erfolgreichen Mischfonds mit vermögensverwaltendem Ansatz gehört der BHF Total Return FT (WKN A0M003, ISIN LU0319572730) aus dem Hause Frankfurt Trust.

Der defensiv agierende Multi-Asset-Fonds wartet mit einer Aktienquote von maximal 40 Prozent auf und hat seit seiner Auflegung im Juli 2005 FondsInvestoren eine Rendite von +3,4 Prozent p.a. in Euro bzw. eine kumulierte Wertentwicklung von +39,5 Prozent beschert. Im Gesamtjahr 2014 konnte der Absolute-Return-Fonds ein attraktives Plus von +5,6 Prozent auf Eurobasis generieren, 2015 wurde bislang eine Performance von +2,3 Prozent erwirtschaftet.

FondsManager Peter Rieth ist seit 2007 als Portfoliomanager für Frankfurt Trust tätig, besitzt einen Master-Abschluss in International Banking und Financial Studies der Universität Southampton und verfügt über eine Ausbildung zum Chartered Financial Analyst (CFA). In seinem BHF Total Return FT hält er die Aktienquote per Ende Mai unverändert bei rund 26 Prozent und favorisiert in seinem Anleihenportfolio insbesondere Unternehmensanleihen und Pfandbriefe. Der vorsichtigen Anlagestrategie des Fonds gemäß, wird als Benchmark der europäische Geldmarktsatz EONIA plus 200 Basispunkte verwendet. Der BHF Total Return FT konnte sich zuletzt über eine positive Entwicklung beim Mittelaufkommen freuen und das FondsVolumen auf 163,7 Millionen Euro steigern. Wie sieht die Anlagestrategie von FondsManager Rieth im Detail aus?

FondsStrategie. Aktienquote. Flexibel.

Der BHF Total Return FT legt in eine flexible Mischung aus Anleihen, weltweiten Aktien, Bankguthaben sowie Zertifikaten an und verfolgt dabei einen vermögensverwaltenden Ansatz. Die maximale Aktienquote liegt bei 40 Prozent, als Rentenanlagen kommen für das Absolute-Return-Produkt neben Staats- und Unternehmensanleihen auch Pfandbriefe in Frage. Die Rentenpapiere innerhalb des Portfolios sollten überwiegend auf die FondsWährung Euro lauten. Zentrale Zielsetzung des BHF Total Return FT ist es FondsManager Peter Rieth zufolge, durch die flexible Aufteilung des Anlagevermögens größere Aktienkursrückschläge zu vermeiden, zugleich aber einen Zusatzertrag zu einer Rentenanlage zu erwirtschaften. Die Strategie ging zuletzt im Umfeld teils deutlich nachgebender Aktien- und Rentenmärkte gut auf: Hier konnte sich der BHF Total Return FT aufgrund seiner geringen Aktienquote und der niedrigen Duration im Anleihenportfolio stabil präsentieren. FondsManager Rieth konzentriert sich in seinem Aktienportfolio auf großkapitalisierte Werte, die sich durch eine geringe Schwankungsanfälligkeit auszeichnen, sowie auf defensive Qualitätstitel mit stetigem Wachstum. Exemplarisch nennt Rieth die Titel des deutschen Versicherungskonzerns Allianz sowie den französischen Kosmetikhersteller L’Oréal. Auf der Anleihenseite favorisiert der Marktstratege derzeit Rentenpapiere mit kurzer Restlaufzeit, wie die modifizierte Duration des FondsPortfolios von 2,5 Jahren beweist. Der Schwerpunkt bei der Bonität liegt im BBB-Sektor und damit im unteren Investment-Grade-Bereich. Wie ist das Portfolio des Frankfurt-Trust-Produktes im Einzelnen strukturiert?

FondsPortfolio. Anleihen. Favorisiert.

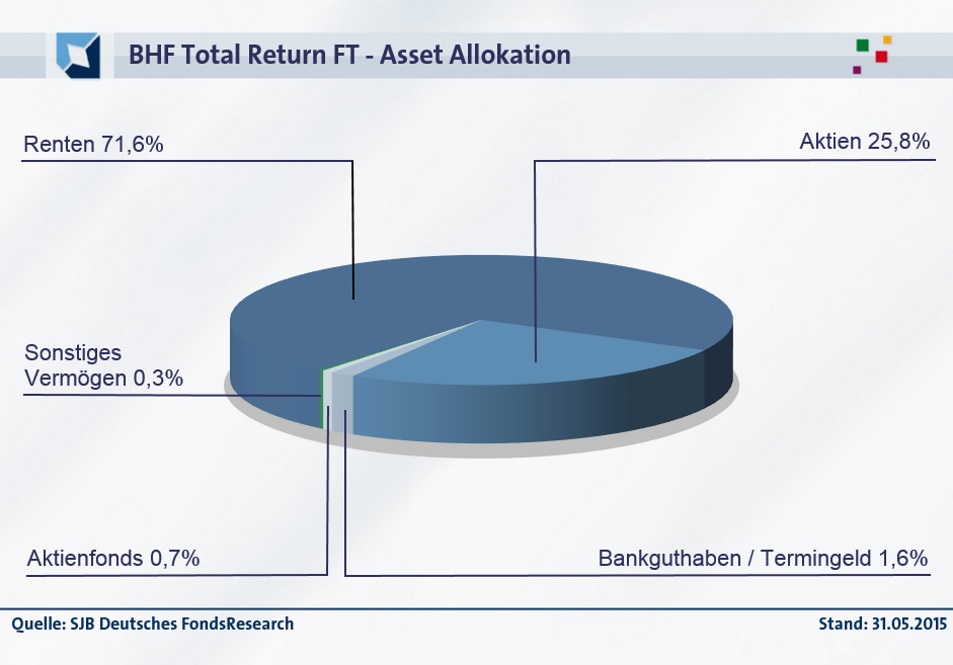

In der Asset Allokation des defensiv agierenden Mischfonds liegen Rentenpapiere mit 71,6 Prozent Portfolioanteil klar auf dem ersten Platz. Auf Platz zwei folgen Aktientitel, die 15,8 Prozent des FondsVermögens des BHF Total Return FT abdecken. Termingelder und Bankguthaben nehmen 1,6 Prozent des FondsVolumens ein, abgerundet wird das FondsPortfolio durch andere Aktienfonds (0,7 Prozent) sowie sonstiges Vermögen in Höhe von 0,3 Prozent.

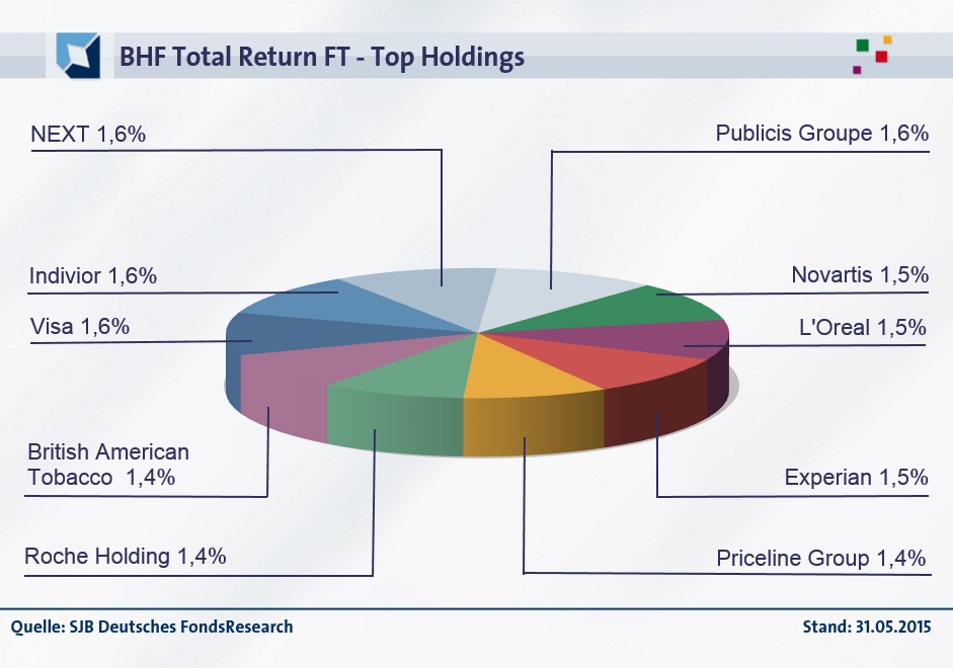

Wie sieht das Engagement im Rentensektor aus? Für das Anleihenportfolio hat FondsManager Rieth jüngst attraktive Unternehmensanleihen mit kurzer Laufzeit sowie variabel verzinsliche Anleihen erworben. Im Zuge einer aktiven Portfolioverwaltung wurden Pfandbriefe und Unternehmensanleihen von Goldman Sachs, der Deutschen Hypothekenbank, Telekom Austria sowie Colgate-Palmolive gekauft. Unter Vereinnahmung von Kursgewinnen abgestoßen wurden hingegen Schuldpapiere von Morgan Stanley, Bilfinger sowie Merck. Im Aktienbereich wurde das Portfolio zuletzt durch breit gestreute Käufe von Qualitätstiteln ergänzt. Größte Einzelposition des FT-Fonds ist aktuell der US-Wert Visa, der laut FondsManager Rieth als „global player“ vom allgemeinen Trend zum mobilen Bezahlen sowie vom Fall des Kreditkartenmonopols in China profitieren sollte. Weitere Aufstockungen erfolgten bei dem französischen Werbe-Unternehmen Publicis, beim britischen Bekleidungshändler Next sowie beim Schweizer Pharmakonzern Novartis. Alle drei Titel sind an prominenter Stelle unter den Top 10 des Fonds vertreten. Reduziert hat Marktstratege Rieth den Spezialpharmawert Indivior aus Großbritannien, der nach seinem kräftigen Kursanstieg aber weiter auf Platz zwei der größten Einzelengagements des Mischfonds liegt.

FondsVergleichsindex. Korrelation. Moderat.

Für unsere unabhängige SJB FondsAnalyse stellen wir den BHF Total Return FT einem kombinierten Vergleichsindex gegenüber, der zu 70 Prozent aus dem internationalen Anleihenindex Barclays Capital Aggregate Bond sowie zu 30 Prozent aus dem Dow Jones World Index als Repräsentant des weltweiten Aktienmarktes besteht. Das Ergebnis der Korrelationsanalyse mit der Benchmark, die in Orientierung an der aktuellen FondsGewichtung den Aktien- wie den Rentenmarkt abbildet, zeigt eine moderate Übereinstimmung. Über drei Jahre liegt die Korrelation bei 0,65, für ein Jahr ist sie mit 0,60 noch geringer ausgeprägt. Damit verläuft die Kursentwicklung des BHF-Fonds zum SJB-Referenzindex recht eigenständig, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,42, über ein Jahr nimmt sie mit 0,37 einen noch niedrigeren Wert an. Somit haben sich mittelfristig 58 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es sogar 63 Prozent. Die Entkoppelung der Kursentwicklung des defensiv orientierten Mischfonds von der SJB-Benchmark wird insbesondere in den letzten sechs Monaten des Chartverlaufs offenbar. Hier wird die Performance des Total-Return-Fonds, der zweieinhalb Jahre vor seinem kombinierten Vergleichsindex lag, von dessen Wertentwicklung übertroffen. Mit welchen Volatilitätswerten kann das FondsProdukt aufwarten?

FondsRisiko. Beta. Attraktiv.

Der BHF Total Return FT weist für drei Jahre eine äußerst geringe Volatilität von 3,37 Prozent auf, die deutlich unterhalb des Schwankungsniveaus liegt, das der kombinierte SJB-Vergleichsindex mit 6,97 Prozent im selben Zeitraum zu verzeichnen hat. Auch kurzfristig bleibt dieser große Vorteil des Frankfurt-Trust-Fonds bestehen: Über ein Jahr schwankt der defensive Mischfonds wiederum geringer als die „Kombi“ aus Barclays Capital Aggregate Bond und Dow Jones World Index und wartet mit einer Volatilität von 3,88 Prozent auf. Die „Vola“ der SJB-Benchmark präsentiert sich mit 8,03 Prozent hingegen über vier Prozentpunkte höher. Die in beiden Zeithorizonten gemessene deutlich günstigere Volatilitätsstruktur des BHF-Fonds beweist, dass das Total-Return-Produkt über ein sehr ausgewogenes Risikoprofil verfügt. Gerade für stabilitätsorientierte Anleger stellt dies einen großen Pluspunkt dar. Wie fallen die Beta-Werte aus?

Die moderate Schwankungsintensität des BHF-Produktes manifestiert sich in dem attraktiven Beta des Fonds von 0,32 über den letzten Dreijahreszeitraum. Hier liegen die durchschnittlichen Kursschwankungen um 68 Prozent unterhalb derjenigen des SJB-Vergleichsindex. Über ein Jahr bleibt die Risikokennzahl bei 0,32 stabil und belegt, dass sich auch die kurzfristige Volatilität weit unter Marktniveau befindet. Der rollierende Zwölfmonatsvergleich der Beta-Werte fällt in aller Deutlichkeit zugunsten des defensiv agierenden Mischfonds aus: In allen der letzten 36 betrachteten Einzelzeiträume präsentiert sich das Beta niedriger als der Marktrisikofixwert von 1,00 und nimmt dabei einen Wert von 0,07 im Tief an. Selbst das maximal erreichte Beta von 0,52 befindet sich immer noch komfortabel unter Marktniveau. Die Risikostruktur des BHF-Fonds ist damit als vorzüglich zu kennzeichnen; welche Renditen kann FondsManager Rieth auf dieser Basis erwirtschaften?

FondsRendite. Wertsteigerung. Stetig.

Per 08. Juni 2015 hat der BHF Total Return FT über drei Jahre eine kumulierte Wertentwicklung von +15,98 Prozent in Euro aufzuweisen, was einer Rendite von +5,07 Prozent p.a. entspricht. Eine gute Performanceleistung für den defensiv agierenden Mischfonds, die zudem das selbst gesteckte Renditeziel von EONIA +2,0 Prozent weit übertrifft. Der kombinierte SJB-Vergleichsindex aus 70 Prozent Barclays Capital Aggregate Bond und 30 Prozent Dow Jones World Index kann hingegen mit einer Gesamtrendite von +26,51 Prozent auf Eurobasis bzw. einem Ergebnis von +8,15 Prozent jährlich aufwarten. Beim Wechsel des Vergleichszeitraums auf ein Jahr hat erneut die Benchmark die Nase vorn: Das Amalgam aus Aktien- und Rentenindex liegt mit seiner Wertentwicklung von +21,81 Prozent deutlich vor dem stabilitätsorientierten BHF-Fonds, der auch hier mit +4,29 Prozent sein Ziel einer absoluten positiven Rendite erreicht. Welche Alpha-Werte resultieren aus diesen Renditezahlen?

Aufgrund der weit unterdurchschnittlichen Wertschwankungen des Absolute-Return-Fonds gelingt es diesem im Dreijahreshorizont, trotz schwächerer Performancewerte ein positives Alpha von 0,20 zu generieren. Auf Jahressicht rutscht die Renditekennzahl hingegen mit -0,18 ins Minus. Im rollierenden Zwölfmonatsvergleich über drei Jahre wird deutlich, dass es dem BHF-Fonds in der großen Mehrheit der Fälle gelang, im Wettbewerb um das bessere Alpha zu reüssieren. In 29 der letzten 36 betrachteten Einjahreszeiträume verzeichnete der BHF Total Return FT positive Alpha-Werte bis 0,55 in der Spitze. Dem stehen lediglich sieben Zeitintervalle gegenüber, die mit einem Alpha von zutiefst -0,34 schwächer ausgeprägt sind. Insgesamt kann der BHF-Fonds unter Chance-Risiko-Aspekten überzeugen: Das mehrheitlich positive Alpha wird durch die sehr moderate Schwankungsintensität perfekt ergänzt.

Mit seiner flexibel gesteuerten, aber defensiv orientierten Portfoliozusammensetzung hat der BHF Total Return FT seit seiner Auflegung vor einer knappen Dekade Anlegern attraktive positive Renditen bei weit unterdurchschnittlicher Volatilität beschert. Gerade in Zeiten zunehmender Marktturbulenzen findet der stabilitätsorientierte Investor, der keine nennenswerten Abstriche auf der Renditeseite machen möchte, hier ein gut austariertes FondsProdukt vor. Das richtige Ruhekissen für schwankungsintensive Börsen!

Frankfurt Trust. Hintergründig.

Frankfurt Trust. Hintergründig.

Hinter dem Kürzel FT verbirgt sich die deutsche FondsGesellschaft Frankfurt Trust, eine hundertprozentige Tochter der BHF-Bank. Gegründet 1969. Fonds in Deutschland: über 200. Verwaltetes Vermögen: 16 Mrd. Euro. Zu Umsatz und Gewinn macht die Gesellschaft keine Angaben. Anzahl der Mitarbeiter: Keine Angaben. Geschäftsführung: Karl Stäcker und Gerhard Engler. Stand: 31.12.2014. SJB Abfrage 11.06.2015.