Der im Dezember 2013 aufgelegte Invesco Global Targeted Returns Fund (WKN A1XCZF, ISIN LU1004132640) ist ein schwankungsarmes Anlageprodukt, das durch seine breite Risikostreuung sowie hohe Diversifikation auch für unruhige Börsenzeiten gut geeignet ist. Risiko und Ertragspotenzial befinden sich in dem Multi-Asset-Fonds in einem sehr guten Verhältnis, wobei das Invesco-Produkt danach strebt, sich und seine FondsAnleger von der Beschränkung durch Anlageklassen frei zu machen. Wie ist der Investmentansatz des Invesco Global Targeted Returns Fund genauer zu kennzeichnen?

Der von dem erfahrenen FondsManagertrio aus Dave Jubb, David Millar und Richard Batty gemanagte Fonds investiert typischerweise in 20 bis 30 einzelne Anlageideen, die verschiedensten Anlageklassen entstammen. Das Renditeziel liegt 5,0 Prozent p.a. über dem 3-Monats-Euribor Zinssatz, wobei eine annualisierte, rollierende Betrachtung über den jeweiligen Dreijahreszeitraum vorgenommen wird.

Das Gleiche gilt für die Berechnung der FondsVolatilität, die deutlich unterhalb derjenigen der globalen Aktienmärkte angesiedelt sein sollte: Ziel des Invesco-Fonds ist es, dass die eigene Volatilität weniger als halb so hoch wie des MSCI World über eine rollierende Dreijahresperiode ausfällt.

Die Anlagephilosophie des Invesco Global Targeted Returns Fund legt einen klaren Schwerpunkt auf die Umsetzung eigener Researchergebnisse. Gehandelt werden nur Makroideen, von denen das Managementteam vollständig überzeugt ist. Diese Einzelstrategien können sich über alle Anlageklassen und Regionen erstrecken und haben klassischerweise einen Anlagehorizont von zwei bis drei Jahren. Da die einzelnen Strategien zuvor einer strengen risikobasierten Analyse unterzogen werden, bietet der Fonds eine breite Diversifikation bei geringer Schwankungsneigung.

Auf den hauseigenen Researchergebnissen basierende Anlageideen werden innerhalb des Invesco-Fonds nur dann umgesetzt, wenn sie in dem vom FondsManagement favorisierten zentralen ökonomischen Szenario eine positive Rendite erzielen. Wie muss sich der FondsAnleger die Umsetzung einer Anlagestrategie beispielhaft vorstellen? Auf Basis der divergierenden Geldpolitik zwischen den USA und Euroland kommt das Invesco-Research zu der Auffassung, dass der langfristige Wachstumsausblick für die USA besser als derjenige für Europa ist, der Euro ist demnach zu teuer. Die fundamentalen Argumente für diese Sichtweise sind klar: Die europäischen Banken haben immer noch mit dem Schuldenabbau zu kämpfen, das Abrutschen der Eurozone in die Deflation bleibt ein reales Risiko. In der Konsequenz wird die EZB weitere Maßnahmen ergreifen müssen, um die eigene Währung zu schwächen. Auch die Kapitalflüsse von US-Investoren nach Europa lassen nach, da europäische Aktien an Attraktivität einbüßen.

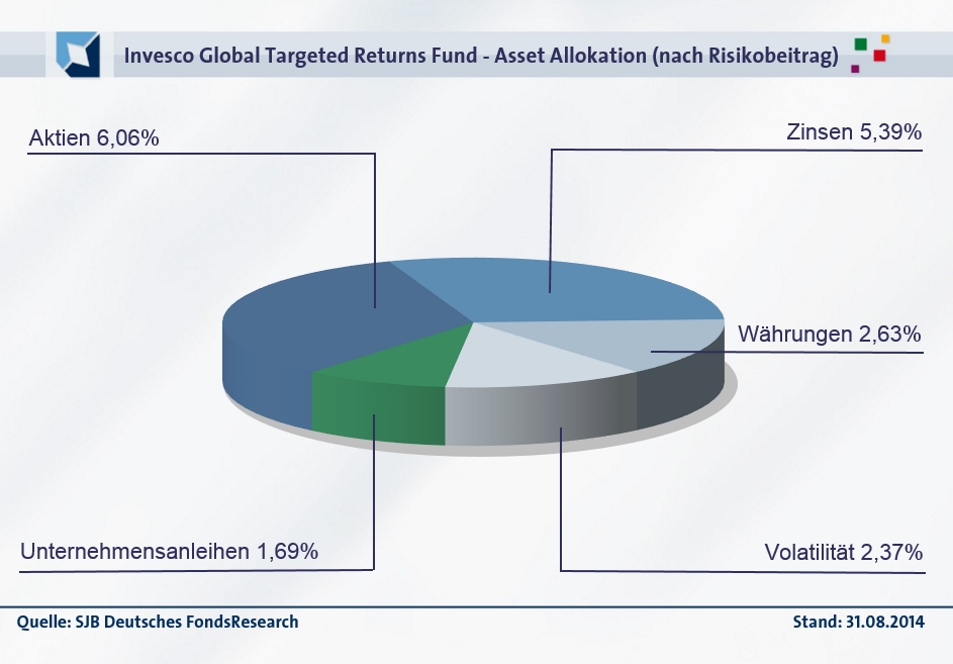

Zusammengenommen ergibt sich nachhaltiges Abwärtspotenzial für den Kurs des Euro zum US-Dollar. Gegenüber der aktuellen Kursnotierung von EUR/USD wird ein Korrekturpotenzial von rund 600 Pips veranschlagt, bevor der faire Wert erreicht ist. Als Konsequenz nimmt der Invesco Global Targeted Returns Fund eine Shortposition bei EUR/USD in sein Portfolio auf, wobei die Gewichtung dieser Währungsposition streng den zuvor aufgestellten Risikoparametern folgt. Aktuell trägt die Devisenstrategie EUR/USD exakt 0,65 Prozent zu dem vom Invesco-Fonds eingegangen aktiven Risiko bei – das unabhängige Risiko insgesamt wird vom FondsManagement per Ende August mit 18,14% angegeben.

Ein weiteres Beispiel für eine im FondsPortfolio des Invesco Global Targeted Returns Fund umgesetzte Anlagestrategie: Eine Longposition in britischen Aktien versus Schweizer Aktien, da zyklische Dividendentitel gegenüber defensiven Aktien unterbewertet sind. Während sich britische Aktien gemessen am KGV generell günstiger präsentieren, leiden die Schweizer Unternehmen unter dem zu teuren Franken. Hier setzt das FondsManagement des Invesco-Produktes darauf, dass der aktuell rund zehn Prozent betragende Abschlag des britischen zum Schweizer Aktienmarkt längerfristig wieder egalisiert wird. Das Ganze sollte sich innerhalb des vom Multi Asset Team von Invesco favorisierten zentralen ökonomischen Szenario vollziehen: Einer akkomodierenden globalen Geldpolitik, einem niedrigen, aber positiven Wirtschaftswachstum und dem abnehmendem Appetit auf Risikoanlagen.

Die Beispiele verschaffen einen Eindruck, wie es dem FondsManagement von Invesco gelingt, durch die Kombination unterschiedlichster Ideen ein Portfolio zusammenzustellen, in dem das Risiko durch die Streuung in verschiedene Vermögenswerte deutlich reduziert wird. Eine Investmentstrategie, die gerade im Zuge der an Volatilität zulegenden Börsen erfolgversprechend erscheint. Gehen die Turbulenzen an den Finanzmärkten weiter, vermag der Invesco Global Targeted Returns Fund als Stabilitätsanker wie als Renditequelle für FondsInvestoren zu dienen, die in ihrem Depot die starre Beschränkung auf Anlageklassen aufgegeben haben.