Der BHF Flexible Allocation FT (WKN A0M003, ISIN LU0319572730) ist ein langfristig sehr erfolgreicher, flexibel agierender Mischfonds. Der von Dr. Manfred Schlumberger gemanagte Fonds besitzt vermögensverwaltenden Charakter, wobei sich seine Aktienquote je nach Markteinschätzung in einer Bandbreite zwischen 20 und 100 Prozent bewegen kann.

Als „neutrale Quote“ wird ein Aktienengagement von 45 Prozent definiert. Wie hat sich FondsManager Schlumberger in der aktuellen Börsenphase positioniert, um mit seiner flexiblen Anlagestrategie weiter stabile Erträge zu erwirtschaften, zugleich aber die Risiken optimal abzufedern? Wie ist Schlumbergers Markteinschätzung angesichts rückläufiger Aktienkurse und weiter auf Niedrigniveau verharrender Zinsen? Darüber hat er die Anleger in einer jüngst stattgefundenen Online-Präsentation informiert, an der die SJB für ihre FondsInvestoren teilgenommen hat.

Eines ist für Marktexperte Dr. Manfred Schlumberger klar: Die Lage an den großen internationalen Aktienmärkten trübt sich ein, wie nicht nur die immer schwächer werdenden Werte bei den Einkaufsmanagerindizes, sondern auch das zu negativen Wachstumseffekten führende „Deleveraging“ im globalen Finanzsystem beweisen. Während das Verhältnis der Bankenaktiva zum weltweiten BIP zuletzt abgenommen hat, ist die öffentliche Verschuldung in Prozent des Bruttoinlandsproduktes auf über 150% gestiegen.

Unter Beschuss steht der weltweite Aktienmarkt, der mittlerweile eine fast ungebremste, über fünfjährige Haussephase zu verzeichnen hat, insbesondere von der Zinsseite. Die US-Notenbank hat erste Zinsanhebungen für Mitte 2015 in Aussicht gestellt, die Markterwartung geht dahin, dass die Fed Funds Rate im Jahresverlauf 2015 bis auf 1,50% steigen könnte. Auch wenn Dr. Schlumberger selbst „eher später als früher“ mit Fed-Zinsanhebungen rechnet, so beeinflusst die Konsenserwartung einer strafferen Geldpolitik in den USA die Aktienmärkte eindeutig negativ.

Wieviel Zinsanstieg verträgt der Aktienmarkt in einer Phase, in der sich der MSCI World seit Mitte 2009 mehr als verdoppelt hat, zuletzt aber verstärkt unter Gewinnrevisionen zu leiden hatte? Schlumberger erwartet, dass die bald einsetzende geldpolitische Straffung gemeinsam mit den sich eintrübenden Konjunktur- und Gewinnerwartungen zu Kursrückgängen am Aktienmarkt führen wird. Zusätzlicher Druck entsteht von Währungsseite, wo ein im bisherigen Jahresverlauf Kursverluste von knapp zehn Prozent zum US-Dollar verzeichnender Euro für Unruhe sorgt.

Schlumberger sieht für den Euro weiteres Abwärtspotenzial Richtung 1,20er-Marke, da die europäische Einheitswährung parallel zur ansteigenden Zinsdifferenz zu den USA weiter unter Druck steht. Für die im europäischen STOXX 600 enthaltenen Aktien wirkt sich in erster Linie die Tendenz zu negativen Gewinnrevisionen kursdämpfend aus. Zugleich führen die fortgesetzten M&A-Aktivitäten in Europa zu einem „Cash Burning“ am Aktienmarkt. Ein weiteres Alarmzeichen: Die Zahl der Börsengänge nimmt zu, Investoren wollen noch Kasse machen, bevor sich der Kursrücksetzer ausweitet.

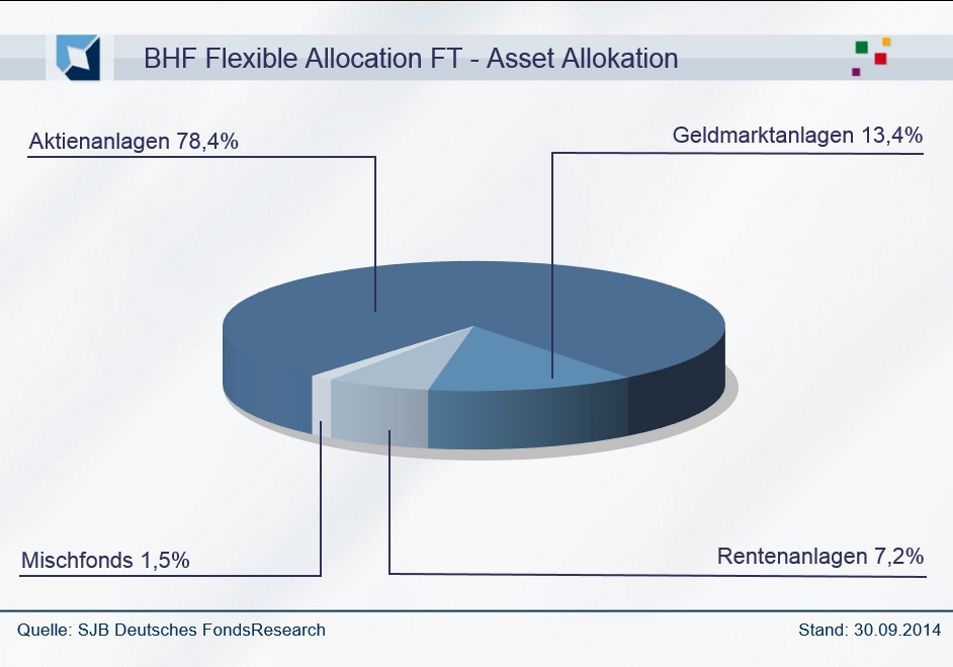

Trotzdem, so betont FondsManager Dr. Schlumberger, steht der Aktienmarkt nicht vor einem Kollaps. Hauptgrund dafür ist, dass angesichts der fortgesetzten Niedrigzinsphase echte Anlagealternativen im Rentenbereich fehlen. Wie ist der BHF Flexible Allocation Fund also aktuell positioniert? Schlumberger hat den Rentenanteil im Portfolio erhöht und zugleich die Gewichtung von Aktien heruntergefahren. Die noch Ende September bei rund 78 Prozent liegende Aktienquote im Fonds wurde zeitweise bis auf 52 Prozent reduziert, soll aber nach einem Ende der jetzigen Korrekturphase wieder auf 70 Prozent gesteigert werden. Die zwischenzeitlich bestehende Absicherung gegen fallende Aktienkurse wurde im Bereich um die 9.000-Punkte-Marke im Dax aufgelöst. Erhöht hat FondsManager Schlumberger die Gewichtung von Anleihen in US-Dollar, da er zusätzliches Abwertungspotenzial bei EUR/USD sieht. Rund 23 Prozent der vom Fonds gehaltenen Vermögenswerte sind aktuell in US-Dollar investiert, in Euro sind es knapp 50 Prozent.

Durch die jüngsten Umstrukturierungen sieht sich Schlumberger auf dem besten Weg, die bisher positiv verlaufene Performance des Fonds im Jahresverlauf 2014 weiter fortzusetzen. Aktuell liegt der BHF Flexible Allocation mit +2,0 Prozent seit Jahresanfang im Plus und damit etwa auf der Höhe seiner Benchmark, bestehend aus 45% STOXX Europe 50 und 55% JPM Euro Cash. Die langfristig positive Kursentwicklung des Multi-Asset-Fonds illustriert die Managementqualität des Frankfurt Trust-Produktes: Über die letzten fünf Jahre ließ der BHF Flexible Allocation FT mit einer kumulierten Wertentwicklung von +47,9 Prozent in Euro die Morningstar-Peergroup flexibler Mischfonds weit hinter sich, die es auf eine weniger als halb so hohe Gesamtrendite von +19,7 Prozent brachte. Damit dies so bleibt, wird Marktstratege Schlumberger zufolge die taktische Übergewichtung von Aktien mittelfristig weiter die Strategie des Fonds bestimmen.