SJB | Korschenbroich, 16.07.2014.

Investoren, die in der aktuellen Niedrigzins phase auch nach Abzug der Inflationsrate reale Renditen mit ihren Anleiheninvestments erzielen wollen, müssen ihren Kosmos über die Industrieländer hinaus erweitern und in den Emerging Markets auf Renditejagd gehen. Die Qualität der Anleihen großer Unternehmen aus den Schwellenländern hat sich zuletzt deutlich gesteigert, was auch in den verbesserten Bonitätsnoten zum Ausdruck kommt.

Investoren, die in der aktuellen Niedrigzins phase auch nach Abzug der Inflationsrate reale Renditen mit ihren Anleiheninvestments erzielen wollen, müssen ihren Kosmos über die Industrieländer hinaus erweitern und in den Emerging Markets auf Renditejagd gehen. Die Qualität der Anleihen großer Unternehmen aus den Schwellenländern hat sich zuletzt deutlich gesteigert, was auch in den verbesserten Bonitätsnoten zum Ausdruck kommt.

Doch die Renditedifferenzen spiegeln diese Entwicklung noch nicht ausreichend wider, die Zinsvorsprünge von Schwellenländerpapieren bleiben hoch. Deshalb sollten sich Anleger die Chance nicht entgehen lassen, in den Emerging Markets attraktive Zinserträge bei einem nur moderat gesteigerten Risiko einzufahren.

Die Möglichkeit hierzu bietet der Nordea 1 – Emerging Market Corporate Bond Fund BP-EUR (WKN A1JP00, ISIN LU0637302547), der sich ganz dem Universum der Unternehmensanleihen aus den globalen Schwellenländern verschrieben hat. Der am 15. November 2011 aufgelegte Fonds bevorzugt Schuldpapiere auf US-Dollar-Basis und verwendet als Referenzindex den JPM Corporate Emerging Markets Bond Index Broad Diversified. Das FondsVolumen beträgt aktuell 219,23 Millionen Euro, geographische Schwerpunkte werden in südamerikanischen Schwellenländern wie Brasilien und Mexiko oder der Türkei gesetzt. FondsManager Michael J. Conelius von T. Rowe Price International betreut den mit einem Portfolio von 150 Einzeltiteln breit diversifizierten Anleihenfonds, der seit Auflage seine Benchmark übertreffen konnte: Einer Wertentwicklung des Nordea-Fonds von +22,32 Prozent auf Eurobasis steht eine Performance von +20,30 Prozent auf Seiten der Benchmark gegenüber. Mit welcher Anlagestrategie gelingt es Rentenexperte Conelius, diesen attraktiven Renditevorsprung zu erzielen?

FondsStrategie. Rating. Gemischt.

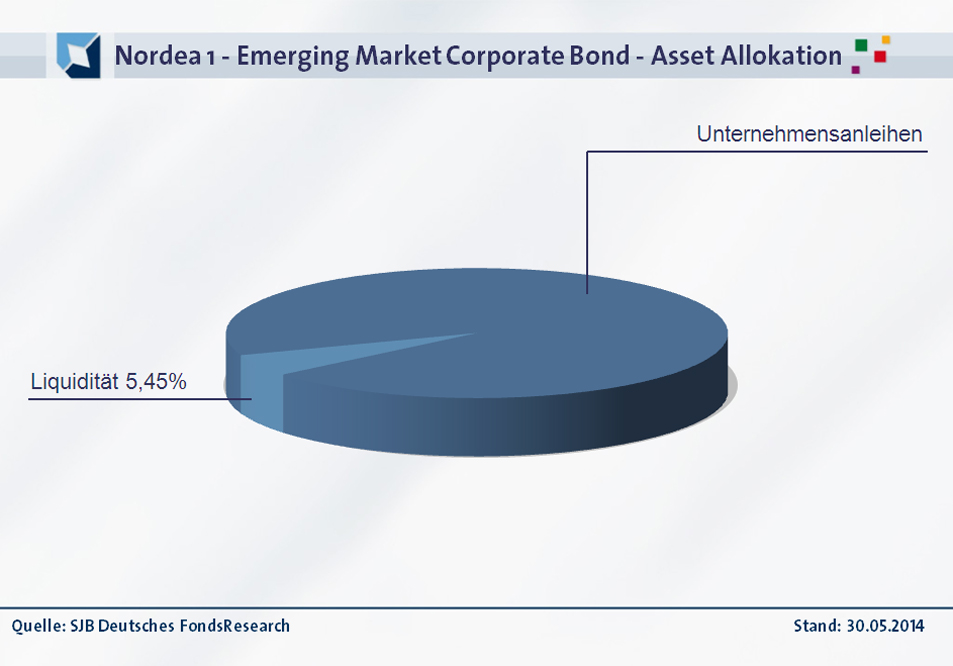

Der Nordea 1 – Emerging Market Corporate Bond Fund hat es sich zum Ziel gesetzt, bei gleichzeitigem Kapitalerhalt angemessene Erträge durch Unternehmensanleihen aus den Schwellenländern zu erwirtschaften. Hierzu werden mindestens zwei Drittel des FondsVermögens in auf US-Dollar lautende Schuldpapiere privater Emittenten angelegt, die ihren Sitz in einem Schwellenland haben oder überwiegend in den Emerging Markets wirtschaftlich tätig sind. Weiterhin dürfen forderungsbesicherte Wertpapiere sowie Geldmarktinstrumente erworben werden. Das Anleihenportfolio des Nordea-Fonds umfasst sowohl Titel mit Investment-Grade-Status als auch Wertpapiere mit einer niedrigeren Bonitätseinstufung. Aktuell sind knapp 40 Prozent des FondsVolumens mit Investment Grade bewertet (3,56 Prozent „A“, 35,83 Prozent „BBB“), während die Mehrheit des FondsPortfolios eine niedrigere Einstufung besitzt: Mit „BB“ sind 31,31 Prozent der Unternehmensanleihen geratet, eine Bonität von „B“ besitzen 13,86 Prozent der Schuldpapiere. Spekulative Papiere mit der Note „CCC“ stellen eine Beimischung von 5,42 Prozent dar, Anleihen ohne Ratingeinstufung sind mit 4,57 Prozent vertreten. FondsManager Conelius favorisiert angesichts der aktuellen Zinssituation Unternehmensanleihen mittlerer Laufzeit. Die Duration der im Portfolio enthaltenen Titel liegt bei 5,54 Jahren, die durchschnittliche Rendite bis zur Fälligkeit beträgt 5,60 Prozent. Wie sieht das FondsPortfolio im Detail aus?

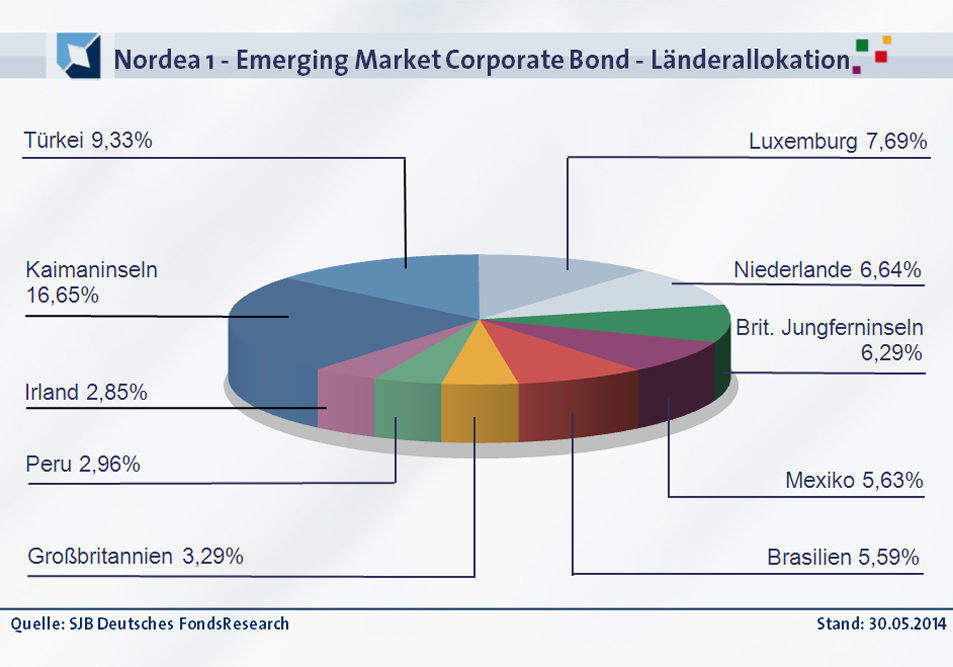

FondsPortfolio. Kaimaninseln. Führend.

In der Länderallokation des Emerging Market Corporate Bond Fund von Nordea sind 16,65 Prozent des FondsVermögens auf den Kaimaninseln investiert, wo zahlreiche Finanztöchter von Emerging-Markets-Unternehmen ihren Sitz haben. In der Türkei sind 9,33 Prozent der FondsBestände investiert, dahinter folgt Luxemburg mit 7,69 Prozent. Den vierten Platz in der Ländergewichtung haben die Niederlande mit 6,64 Prozent des FondsVolumens inne, auf den Britischen Jungferninseln liegt die Investitionsquote bei 6,29 Prozent. In Mexiko hat der Fonds 5,63 Prozent seiner Gelder angelegt, Unternehmensanleihen aus Brasilien machen 5,59 Prozent des Portfolios aus. Im unteren Bereich der geographischen Aufteilung befinden sich Großbritannien mit 3,29 Prozent, Peru mit 2,96 Prozent sowie Irland mit 2,85 Prozent Anteil am FondsVermögen. Corporate Bonds sonstiger Schwellenländer mit insgesamt 33,08 Prozent runden die geographische Allokation ab. Ganz vorne unter den Top 10 des Nordea-Fonds befinden sich die Anleihen des indischen Telekommunikationsunternehmens Bharti Airtel, des Hongkonger Medienunternehmen Metropolitan Light International und des brasilianischen Ölgiganten Petrobras. Aus der Türkei sind die Schuldpapiere des Getränkeherstellers Anadolu Efes Biracilik vertreten.

FondsVergleichsindex. Korrelation. Ausgeprägt.

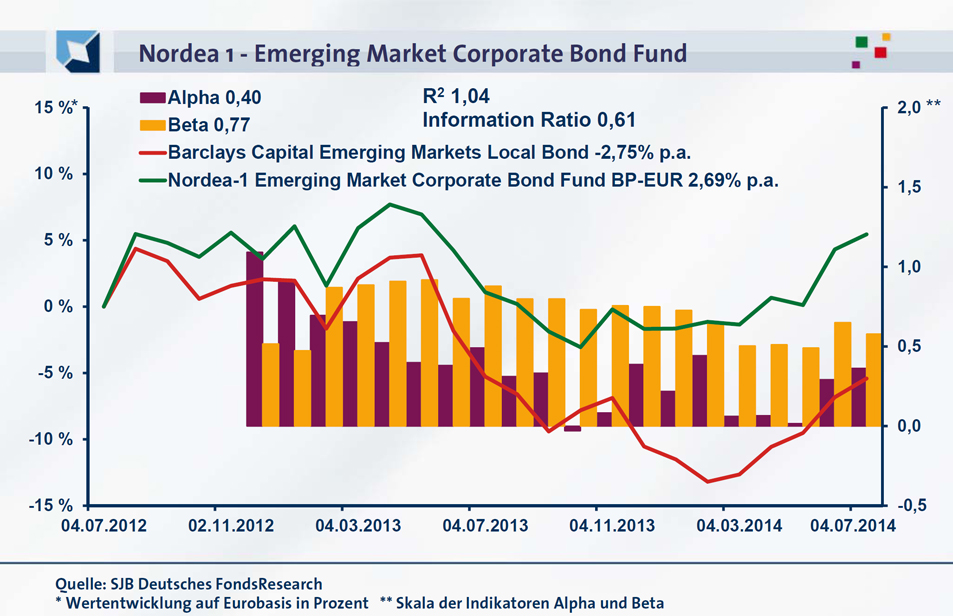

In unserer unabhängigen SJB FondsAnalyse haben wir den Nordea 1 – Emerging Market Corporate Bond Fund dem Barclays Capital Emerging Markets Local Bond als Vergleichsindex gegenübergestellt. Die Korrelation über die letzten zwei Jahre fällt mit 0,78 deutlich aus, für ein Jahr geht sie auf 0,63 zurück. Damit ist die Parallelität der Kursverläufe von Fonds und Index vergleichsweise stark ausgeprägt, was auch der Blick auf die Kennzahl R² bestätigt: Für zwei Jahre liegt die Kennziffer bei 0,61, über ein Jahr nimmt R² einen Wert von 0,39 an. Somit haben sich mittelfristig 39 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 61 Prozent. Die Zahlen zeigen, dass Nordea-FondsManager Conelius mit seiner individuellen Sektoren- und Ländergewichtung zuletzt vermehrt vom SJB-Referenzindex abgewichen ist. Der Tracking Error liegt über zwei Jahre bei moderaten 5,37 Prozent und demonstriert, dass der Schwellenländerfonds ein insgesamt geringes aktives Risiko eingeht. Bestätigt die Analyse der Beta-Werte dieses Risikoprofil?

FondsRisiko. Volatilität. Gering.

Der Nordea 1 – Emerging Market Corporate Bond Fund weist über die letzten zwei Jahre eine Volatilität von 8,48 Prozent auf, die noch unterhalb der 8,97 Prozent liegt, die der von der SJB ausgewählte Vergleichsindex zu verzeichnen hat. Auch über ein Jahr kann der Nordea-Fonds mit niedrigeren Kursschwankungen überzeugen: Hier beträgt die Volatilität des Fonds 6,54 Prozent, während der Barclays Capital Emerging Markets Local Bond mit einer „Vola“ von 7,72 Prozent aufwartet. Die durchweg geringeren Schwankungen des Fonds für Unternehmensanleihen der Schwellenländer bedeuten einen klaren Pluspunkt und zeigen dem FondsInvestor, dass auch in einem Portfolio aus Emerging-Markets-Bonds die Schwankungsintensität gut kontrolliert werden kann.

Das günstige Risikoprofil des Nordea-Fonds manifestiert sich gleichsam an dem klar unter Marktniveau liegenden Beta von 0,77 über zwei Jahre. Die Risikokennziffer, die die Schwankungsneigung der Renditen von Fonds und Referenzindex vergleicht, weist über ein Jahr einen Wert von 0,58 auf. Der rollierende Zwölfmonatsvergleich der Beta-Werte ergibt, dass sich der Emerging-Markets-Fonds in seinen Wertschwankungen stets weniger volatil als die Benchmark präsentierte: Die Risikokennziffer lag in allen der letzten 20 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nahm dabei einen Wert von 0,47 im Tief an. Die bis zu 53 Prozent geringeren Kursschwankungen des Nordea-Fonds als beim breiten Markt für Schwellenländeranleihen bestätigen, dass die Risikostruktur des Fonds rundherum überzeugend ausfällt. Welche Renditen können von Fondsmanager Conelius generiert werden?

FondsRendite. Alpha. Attraktiv.

Per 04. Juli 2014 hat der Nordea 1 – Emerging Market Corporate Bond Fund eine kumulierte Wertentwicklung von +5,45 Prozent in Euro über die letzten zwei Jahre aufzuweisen. Eine attraktive Performance, die einer Rendite von +2,69 Prozent p.a. entspricht. Wie viel diese Renditezahlen Wert sind, zeigt sich in der Gegenüberstellung zur SJB-Benchmark: Über die letzten zwei Jahre rutscht der Barclays Capital Emerging Markets Local Bond Index in die roten Zahlen und weist eine Wertentwicklung von -5,42 Prozent bzw. eine jährliche Rendite von -2,75 Prozent auf. Der Nordea-Fonds widersetzt sich damit dem Markttrend und liefert ein klares Performanceplus. Beim Wechsel auf die kurzfristige Betrachtung erhält sich der Renditevorsprung des aktiv gemanagten Produktes: Über ein Jahr hat der Emerging-Markets-Fonds +4,31 Prozent in Euro an Wert zugelegt, während der Vergleichsindex ein leichtes Minus von -0,15 Prozent hinnehmen musste. Die je nach Betrachtungsperiode zwischen vier und zehn Prozentpunkten betragende Mehrrendite macht den Nordea-Fonds zum klaren Sieger im Performancevergleich.

Der Erfolg der Anlagestrategie von Schwellenländerexperte Conelius zeigt sich auch an dem positiven Alpha des Fonds, das im letzten Zweijahreszeitraum bei 0,40 liegt. Für ein Jahr stellt sich die Renditekennzahl mit 0,36 kaum schwächer dar. Der rollierende Zwölfmonatsvergleich offenbart, dass die von der SJB gewählte Benchmark von einer einzigen Ausnahme abgesehen stets geschlagen werden konnte: In 19 der letzten 20 Einzelzeiträume verzeichnete der Unternehmensanleihenfonds ein positives Alpha mit Werten bis 1,09 in der Spitze, einziger Schönheitsfehler ist ein hauchdünn negatives Alpha von -0,03 im Oktober 2013. Damit stellt sich das Rendite-Risiko-Profil des Nordea-Produktes als hochgradig attraktiv dar; dem FondsManagement gelingt es, bei unterdurchschnittlichen Wertschwankungen einen hohen und nachhaltigen Performancevorsprung zur Benchmark zu erzielen. Die über die letzten zwei Jahre generierte positive Information Ratio von 1,04 dient als abschließender Qualitätsbeweis für die Arbeit von FondsManager Conelius.

SJB Fazit. Nordea 1 – Emerging Market Corporate Bond Fund.

Unternehmensanleihen aus den Schwellenländern bieten attraktive Renditen bei einem vertretbar gesteigerten Risiko und helfen damit Investoren aus dem Euroraum, die aktuelle Niedrigzinsphase zu überstehen. Durch die auch nach Abzug der Inflationsrate bestehende reale Verzinsung wird die schleichende Vermögensentwertung umgangen, die durch die EZB-Liquiditätsschwemme droht. Der Nordea 1 – Emerging Market Corporate Bond Fund bietet ein über Sektoren, Länder und Bonitäten breit gestreutes Portfolio von Unternehmensanleihen und überzeugt durch seine Risikostruktur wie durch seine Performancezahlen. Der passende Baustein für das gut diversifizierte FondsDepot!

Nordea. Hintergründig.

Die FondsGesellschaft Nordea wurde 1989 gegründet. Fonds in Deutschland: 48. Verwaltetes Vermögen: 233,0 Mrd. Mrd. Euro. Zu Umsatz und Gewinn macht Nordea keine Angaben. Anzahl der Mitarbeiter: 29.400. Geschäftsführer: Christian Clausen. Stand: 31.12.2013. SJB Abfrage: 09.07.2014.

Die FondsGesellschaft Nordea wurde 1989 gegründet. Fonds in Deutschland: 48. Verwaltetes Vermögen: 233,0 Mrd. Mrd. Euro. Zu Umsatz und Gewinn macht Nordea keine Angaben. Anzahl der Mitarbeiter: 29.400. Geschäftsführer: Christian Clausen. Stand: 31.12.2013. SJB Abfrage: 09.07.2014.