Kann Donald Trump seine Wahlkampfparolen in die Tat umsetzen? Ist der neue Präsident Fluch oder Segen für die US-Wirtschaft? Von Fondsmanagern gibt es dazu unterschiedliche Antworten – ebenso zu der Frage, ob es bei US-Aktien „Buy“ oder „Sell“ heißen sollte.

Kann Donald Trump seine Wahlkampfparolen in die Tat umsetzen? Ist der neue Präsident Fluch oder Segen für die US-Wirtschaft? Von Fondsmanagern gibt es dazu unterschiedliche Antworten – ebenso zu der Frage, ob es bei US-Aktien „Buy“ oder „Sell“ heißen sollte.

Nur wenige Tage nach Amtseinführung des neuen US-Präsidenten Donald Trump war es soweit: Am 25. Januar durchbrach der Wall-Street-Leitindex Dow Jones erstmals in seiner rund 120-jährigen Geschichte die Marke von 20.000 Punkten. Während es zunächst danach aussah, als könne sich der Index nicht oberhalb dieser Schallmauer behaupten, zeigte sich im Laufe des Februars, dass Anleger offenbar doch Kurse jenseits der 20.000 Punkte sehen wollen.

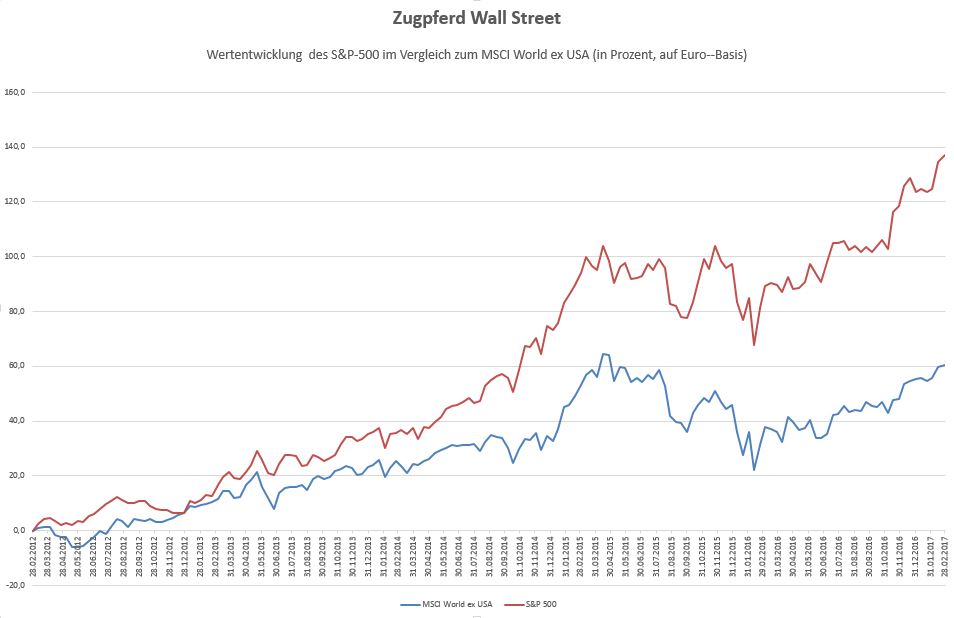

Nicht verwunderlich, dass Donald Trump den Rekord auf dem Kurznachrichtendienst Twitter mit einem für Machertypen charakteristischen „Great“ kommentierte. Schließlich ist er der Auslöser für die jüngsten Höhenflüge bei US-Aktien. Seit seiner Wahl zum US-Präsidenten legten amerikanische Standardwerte um gut 15 Prozent zu. An der US-Technologiebörse Nasdaq stiegen die Kurse im gleichen Zeitraum um 13 Prozent.

Zu den bislang größten Gewinnern im Dow zählt die Aktie von Goldman Sachs. Ihr Wert hat sich seit Anfang November um rund ein Viertel erhöht. Die Investmentbank könnte von einer Deregulierung unter der Trump-Regierung besonders profitieren, nachdem der einst lukrative Eigenhandel durch das Finanzmarktreformgesetz von 2010 eingeschränkt wurde. Zudem winken bei einem Wirtschaftsaufschwung in den USA ein höheres Kreditvolumen und steigende Zinserträge.

Ohnehin wird die Trump-Rally in erster Linie von den Erwartungen der Anleger befeuert, dass der neue Chef im Weißen Haus seine Versprechen aus dem Wahlkampf in die Tat umsetzt. Amerika an die erste Stelle setzen, neue Arbeitsplätze schaffen, Strafzölle einführen, massiv in Infrastruktur investieren, Unternehmenssteuern senken, Regulierungen abbauen – das sind die wesentlichsten Maßnahmen, die der US-Wirtschaft neue Impulse verleihen sollen. Und auf den ersten Blick plausible Gründe für weiter steigende Kurse.

Dass Trump seine Vorhaben bislang unbeirrt durchzieht, belegt auch das Beispiel General Motors (GM). Bereits zu Jahresbeginn kritisierte er den größten US-Autobauer scharf dafür, Fahrzeuge in Mexiko zu produzieren. Nun könnte Trump weiteren Druck aufgebaut haben, um GM zum Verkauf der nunmehr 25 Jahre lang rote Zahlen schreibenden deutschen Tochter Opel zu bewegen. Europa als Produktionsstandort und Verlustbringer würden die Detroiter damit endgültig hinter sich lassen.

Der renommierte US-Ökonom Robert Shiller hat Anleger kürzlich davor gewarnt, Opfer einer Illusion zu werden und sich zu sehr von unternehmensfreundlichen Rahmenbedingungen in den USA blenden zu lassen. Er zieht Parallelen zu Calvin Coolidge, der im Jahr 1923 US-Präsident wurde. Sein Schmusekurs mit der Wirtschaft mündete 1929 im Platzen einer riesigen Aktienmarktblase.

Nach Ansicht von Carsten Gerlinger, Mitglied des Management-Teams des Moventum Plus Aktiv, können Anleger wohl noch einer Weile auf der Welle reiten, die von Donald Trump angeschubst wurde. Besonders bei kleinen und mittleren Unternehmen rechnet er mit weiter steigenden Kursen. Zudem seien es nicht nur Trump-Faktoren, die derzeit für US-Aktien sprächen. So würden die USA zum Beispiel durch weltweit führende Forschung und Innovationen auch künftig punkten können.

Johannes Hirsch, Manager des Antea-Fonds, betrachtet den derzeitigen Aufschwung an der Wall Street hingegen aus einem etwas skeptischeren Blickwinkel. Auch wenn er damit rechnet, dass die Euphorie der Anleger US-Aktien noch eine Weile stützen könnte, ist die Fortsetzung der Hausse für ihn aber keine ausgemachte Sache. Er empfiehlt deshalb, auch abseits des US-Aktienmarkts nach aussichtsreichen Investments zu suchen.

Pro: Carsten Gerlinger, Mitglied des Management-Teams des Moventum Plus Aktiv Offensives Portfolio

„Trumps Wirtschaftsprogramm wird vorerst nicht enttäuschen“

Der Januar zeigte eines ganz deutlich: Der neue US-Präsident Donald Trump macht seine Wahlkampfversprechen wahr. Zwar lassen die vollmundig angekündigten Pläne für die Wirtschaft in Form von Steuersenkungen und Investitionen noch auf sich warten. Doch nach den zahlreichen – auch unpopulären – Entscheidungen der vergangenen Wochen bleiben keine Zweifel, dass er deren Umsetzung bald mit dem ihm eigenen Pomp ankündigen wird.

Auf drei Feldern will Trump die Wirtschaft stimulieren: Durch eine protektionistische Handelspolitik, eine unternehmensfreundliche Steuerpolitik und große Infrastrukturinvestitionen. Seit Jahrzehnten hat kein Kandidat um das Präsidentenamt so stark die Wirtschaft in den Mittelpunkt seiner Pläne gestellt. Und der gewählte Präsident wird das jetzt zügig umsetzen.

Dies wird der US-Wirtschaft zumindest kurzfristig Schwung verleihen. Selbst wenn die große Wahrscheinlichkeit besteht, dass es sich hierbei nur um ein konjunkturelles Strohfeuer handeln könnte, sehen wir die Entwicklung von US-Aktien zumindest im ersten Halbjahr 2017 positiv. Auch Ronald Reagan konnte 1981 nach seinem Amtsantritt als US-Präsident mit Steuersenkungsplänen die Wirtschaft der Vereinigten Staaten kräftig ankurbeln. Das ging damals sogar so weit, dass die Konjunktur zu überhitzen drohte.

Wer die Märkte rational einschätzt, kommt aber auch aktuell nicht an einer positiven Stimmung für US-Aktien vorbei. Und es sind nicht nur Trump-Faktoren, die eindeutig für US-Aktien sprechen: Ein stärkeres US-Wachstum hat positive Auswirkungen auf die Gewinne von US-Unternehmen. So rechnet beispielsweise die Citibank für das Jahr 2017 bei den im S&P500 gelisteten Unternehmen mit einem durchschnittlichen Gewinnwachstum von 9 Prozent. Eine im Vergleich höhere Bewertung von US-Aktien ist damit durchaus gerechtfertigt.

Wird Trump seine Protektionismus-Pläne unter dem Slogan „America first“ durchsetzen, werden von dieser Entwicklung verstärkt US-Small- und Mid-Cap-Unternehmen profitieren. Diese Unternehmen sind vorwiegend auf die Binnenwirtschaft ausgerichtet und versorgen mit ihren Gütern den heimischen Markt. Darüber hinaus würde von den Deregulierungsplänen insbesondere der Bankensektor profitieren. Hier besteht jedoch die Gefahr, dass der nach der Finanzkrise mühsam gesteckte Regulierungsrahmen wieder aufgeweicht wird.

Rund 3 Billionen Dollar haben US-Firmen aktuell im Ausland geparkt. Finden diese Gelder dank Trumps Steuerplänen wieder den Weg in die USA zurück, sollten sie entweder in operative Direktinvestitionen münden oder an die Aktionäre ausgeschüttet werden. Denkbar wären auch größere private Ausgaben, da die Amerikaner traditionell eher dem Konsum und nicht dem Sparen zugetan sind. Weitere Alternativen wären im Übrigen M&A-Aktivitäten oder Aktienrückkaufprogramme.

Last but not least haben viele US-Unternehmen in den vergangenen Jahrzehnten gezeigt, dass sie in Sachen Forschung und Innovationen weltweit führend sind. Ein positiver Effekt dieser Entwicklung ist in einem überdurchschnittlichen Gewinnwachstum abzulesen. Eine Abkehr von dieser Entwicklung – Trump hin oder her – erwarten wir nicht. Neben den stark gewichteten Branchen Technologie und Pharma legen wir aktuell – erstmals seit Jahren – den Fokus wieder verstärkt auf Value.

Contra: Johannes Hirsch, Manager des Antea-Fonds

Über die Zuordnung eines Unternehmens zu einem Land lässt sich in unserer globalisierten Welt trefflich diskutieren. Zumeist erfolgt sie entsprechend dem Unternehmenssitz. Dabei spielt also beispielsweise keine Rolle, dass Nestlé weniger als 2 Prozent seines Umsatzes in der Schweiz tätigt oder dass die Deutsche Börse nur zu circa 15 Prozent deutschen Anteilseignern gehört.

Die Zuordnung anhand des Standortes kommt aus einer Zeit, in der der Aktionsradius von Unternehmen noch deutlich kleiner war. Wenn wir uns jetzt mit US-Aktien beschäftigen, müssen wir die Zeit also zurückdrehen. Das machen der neue Präsident und seine Äußerungen aber durchaus möglich. Demnach will Donald Trump ausschließlich die US-Wirtschaft stimulieren, wovon ausschließlich heimische Unternehmen profitieren sollen. Deren Gewinne und damit deren Aktien sollen steigen – soweit der klare Plan. Aber was bedeutet das konkret?

Viele von Trumps Äußerungen stehen im deutlichen Gegensatz zu denen seiner Minister. In einigen Fällen widerspricht sich der Präsident sogar selbst. Und dann sind da noch seine Äußerungen mit Bezug zu alternativen Fakten, also eher Unwahrheiten, sowie die Absichtserklärung für ein Einreiseverbot, deren Umsetzung schließlich juristisch gestoppt wurde.

Generell stellt sich die Frage, ob Aussagen von Donald Trump zukünftig eine gesicherte Basis für Handlungen darstellen. Es gibt Menschen, die komplexe Zusammenhänge in einfachen Worten erklären können. Andere hingegen freuen sich über ein Limit von 140 Zeichen, da dann eine differenzierte Betrachtung und ein volles Verständnis überhaupt nicht zum Ausdruck kommen können und so eigene Mängel verdeckt werden. Bei Donald Trump warten wir noch auf ein Zeichen, nicht zur zweiten Gruppe zu gehören.

Entsprechend vorsichtig sollte mit dem angekündigten großen Infrastrukturprogramm umgegangen werden. Maßnahmen dieser Größenordnung haben in der Regel einen längeren Vorlauf, ein Start innerhalb der nächsten Monate wäre schon sehr ehrgeizig. Es bleibt insgesamt fraglich, ob wir hier überhaupt irgendwelche Auswirkungen in diesem Jahr oder doch erst ab 2018 erleben.

Ungewiss ist auch, ob die erhofften Effekte am Arbeitsmarkt tatsächlich eintreten werden. Selbst wenn qualifizierte Arbeitskräfte aus unqualifizierten Tätigkeiten herauskommen, wer übernimmt dann diese? Ein bloßes Vertrauen auf einen Wiederanstieg der Partizipationsrate bei den Arbeitskräften reicht nicht aus. Aber selbst wenn alles klappt, wird dieser Effekt wohl noch etwas dauern.

Hingegen sind bereits jetzt die Zinsen und der Dollar gestiegen. Das wirkt erst einmal negativ. Müssen wir uns also anstatt auf einen Auf- vielmehr zunächst auf einen Abschwung einstellen? Der Dollar-Wechselkurs ist übrigens in seiner seit zwei Jahren bestehenden Bandbreite zwischen 1,05 und 1,15 gegenüber dem Euro geblieben. Und dies trotz der großen Einigkeit über einen Dollar-Anstieg. Offenbar besteht am Devisenmarkt eine differenziertere Sichtweise.

Offen ist auch der Erfolg der geplanten phänomenalen Steuerreform. Wenn niedrige Steuersätze bei der Rückholung von im Ausland lagernden Beträgen an Auflagen für Investitionen gekoppelt würden, entstünde tatsächlich ein Stimulus für die Konjunktur. Allerdings spekuliert die Börse derzeit auf Aktienrückkäufe amerikanischer Unternehmen. Sollten diese wider Erwarten doch nicht erfolgen, wäre die Enttäuschung programmiert. Zudem bewegen sich viele US-Unternehmen in der globalisierten Welt. Sie müssen somit selbst importieren und wären von Vergeltungsmaßnahmen anderer Länder betroffen. Das wäre selbst bei einem Erfolg der Trump-Maßnahmen negativ für die aus den großen Unternehmen bestehenden Indizes.

Ich möchte niemanden ermutigen, auf sinkende Kurse bei US-Aktien zu spekulieren. Vielmehr möchte ich lediglich die unsichere Basis für die laufende Rally verdeutlichen. Vielleicht kommt aber auch alles ganz anders, weil Donald Trump sein Ego durch das Präsidenten-Amt ausreichend gefüttert hat, sich nicht mehr mit all dessen Widrigkeiten auseinandersetzen will und seine erreichte Popularität nicht gefährden möchte. Bekommt so die Gruppe von Yanis Varoufakis und Nigel Farage prominenten Zuwachs?

Schaut man nicht nur auf die Vereinigten Staaten, sondern auf die globale Wirtschaft als Ganzes, sehen derzeit viele konjunkturelle Frühindikatoren durchaus positiv aus. Sogar in vielen Ländern, die von der America-First-Politik negativ betroffen wären. Anleger sind deshalb gut beraten, auch Aktien anderer Länder und andere Anlageklassen zu berücksichtigen.

Quelle: Das Investment