SJB | Korschenbroich, 15.12.2016.

Zumindest in den USA ist die „Zinswende“ nach dem Sieg von Donald Trump bei den Präsidentschaftswahlen Realität geworden. Rapide fallende Kurse von US-Staats- und Unternehmensanleihen haben zu einem Renditeanstieg auf breiter Front geführt, da ein Inflationsanstieg durch fortgesetzte Zinsanhebungen der Fed sowie die von Trump geplanten Investitions- und Steuersenkungsprogramme antizipiert wird. Bei am Bondmarkt engagierten Anlegern steigt nach dem allmählichen Ausklingen der Phase extrem niedriger Zinsen in den USA und zugleich sinkender Anleihenkurse die Unsicherheit über die künftig am Anleihenmarkt zu erzielenden Erträge. Gerade stabilitätsorientierte Investoren wenden sich in diesem wieder volatileren Umfeld dem Schweizer Anleihenmarkt zu, der einen relativen Schutz bei Marktturbulenzen bietet. Nicht die hier zu erzielenden absoluten Renditen stehen dabei im Vordergrund, sondern das fortgesetzte Aufwertungspotenzial des Schweizer Franken zum Euro, das selbst durch den im negativen Bereich liegenden Leitzins durch die Schweizerische Nationalbank (SNB) nur mühevoll im Zaum gehalten werden kann: Seit Januar 2015 hat die SNB das Zielband für den Drei-Monats-Libor auf -0,25 bis -1,25 Prozent festgesetzt.

Zumindest in den USA ist die „Zinswende“ nach dem Sieg von Donald Trump bei den Präsidentschaftswahlen Realität geworden. Rapide fallende Kurse von US-Staats- und Unternehmensanleihen haben zu einem Renditeanstieg auf breiter Front geführt, da ein Inflationsanstieg durch fortgesetzte Zinsanhebungen der Fed sowie die von Trump geplanten Investitions- und Steuersenkungsprogramme antizipiert wird. Bei am Bondmarkt engagierten Anlegern steigt nach dem allmählichen Ausklingen der Phase extrem niedriger Zinsen in den USA und zugleich sinkender Anleihenkurse die Unsicherheit über die künftig am Anleihenmarkt zu erzielenden Erträge. Gerade stabilitätsorientierte Investoren wenden sich in diesem wieder volatileren Umfeld dem Schweizer Anleihenmarkt zu, der einen relativen Schutz bei Marktturbulenzen bietet. Nicht die hier zu erzielenden absoluten Renditen stehen dabei im Vordergrund, sondern das fortgesetzte Aufwertungspotenzial des Schweizer Franken zum Euro, das selbst durch den im negativen Bereich liegenden Leitzins durch die Schweizerische Nationalbank (SNB) nur mühevoll im Zaum gehalten werden kann: Seit Januar 2015 hat die SNB das Zielband für den Drei-Monats-Libor auf -0,25 bis -1,25 Prozent festgesetzt.

Der Schweizer Anleihenmarkt verfügt über eine Marktkapitalisierung von mehr als 420 Milliarden CHF und ist für seine besondere Qualität bekannt: Über 70 Prozent der Benchmark-Titel weisen ein Top-Rating von AAA oder AA auf. Über eine besondere Expertise im Schweizer Anleihenmarkt verfügt die in Genf beheimatete FondsGesellschaft Pictet, die hier eine mehr als zwanzigjährige Anlageerfahrung besitzt. Der Pictet CHF Bonds P dy (WKN A0LCCW, ISIN LU0235319760) wurde am 28. Dezember 2005 aufgelegt und weist aktuell ein FondsVolumen von 510,2 Millionen Euro auf. FondsManagerin Ermira Marika verwaltet den Fonds gemeinsam mit Olivier Hildbrand und Joël Hutter. Marika kam 2005 zum Fixed Income Team von Pictet Asset Management und leitet dort heute das Swiss Rates Team. Die Bondexpertin legt in ihrem Schweizer Anleihenfonds den Fokus auf die Erzielung stabiler Erträge und misst dem aktiven Risikomanagement besonderen Wert bei. Das Anleihenportfolio des Pictet CHF Bonds ist über 322 Einzelpositionen breit gestreut, als Referenzindex wird der Swiss Bond Index Foreign AAA-BBB Composite verwendet. Über die letzten fünf Jahre konnte der Pictet-Fonds eine kumulierte Wertentwicklung von +12,1 Prozent in CHF verzeichnen – seit Auflegung summiert sich die Performance auf insgesamt +19,1 Prozent. Wie sieht die Strategie des Schweizer Anleihenfonds im Detail aus?

FondsStrategie. Ertragsprofil. Optimiert.

Der Pictet CHF Bonds hat sich dem Ziel der Kapitalsteigerung und der Erwirtschaftung laufender Erträge verschrieben, wozu mindestens zwei Drittel des Vermögens in ein diversifiziertes Portfolio mit festverzinslichen CHF-Anlagen investiert werden. Nicht auf Schweizer Franken lautende Anleihen werden in der Regel gegen das Währungsrisiko abgesichert. Maximal ein Drittel des FondsVermögens darf in Geldmarktinstrumente und Wandelanleihen angelegt werden. FondsManagerin Ermira Marika verfolgt in ihrem aktiven Portfoliomanagement einen Top-down-Ansatz, bei dem Themen und Märkte bewertet werden. Ergänzt wird die Titelselektion durch einen Bottom-up-Prozess bei der Auswahl von Anleihen. Insgesamt handelt es sich bei der Portfoliokonstruktion des Pictet CHF Bonds um einen zweistufigen Prozess: Zuerst wird die Struktur der Benchmark nach Emittenten, Laufzeiten, Rating und Sektoren nachgebildet, danach führt FondsManagerin Marika eine Ergänzung um zwei Alphaquellen durch: Das Anleihenportfolio wird nach den Kriterien Zinsen und Kredit optimiert, um von Positionen mit einem asymmetrischen Ertragsprofil zu profitieren. Die Anleihenexpertin führt ein Liquiditätsmanagement auf Einzeltitel- und Portfolioebene durch und unternimmt eine laufende Überwachung des Portfolios im Rahmen eines strikten Risikomanagements. Marika favorisiert derzeit CHF-Anleihen mit einer kurzen Duration und erwartet Aufwärtsdruck auf die Schweizer Zinsen durch die Entwicklung in den USA. Anleihen von Schweizer Firmen sind in ihrem Portfolio übergewichtet, während Emerging-Markets-Titel eine Untergewichtung erfahren. Wie ist das FondsPortfolio im Einzelnen strukturiert?

FondsPortfolio. Laufzeitenstruktur. Kurz.

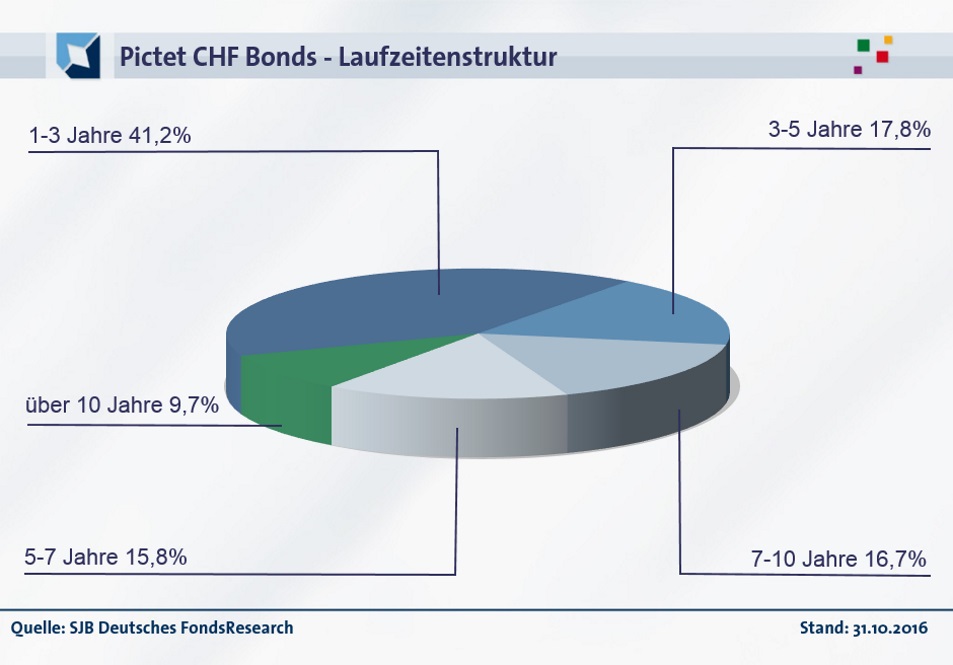

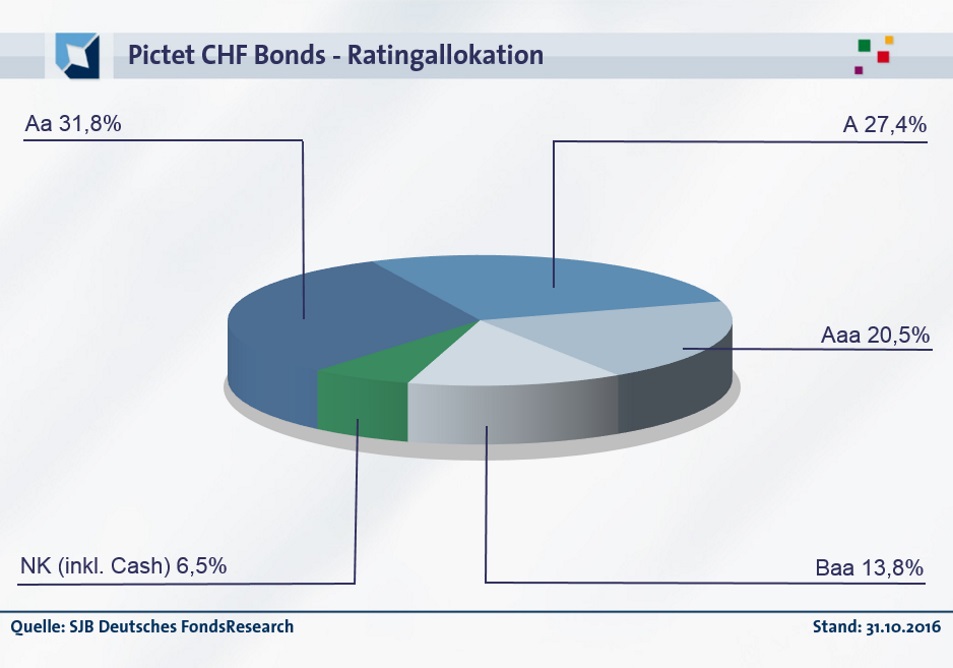

Bei der Aufteilung des Portfolios nach Laufzeiten liegen CHF-Anleihen mit einer ein- bis dreijährigen Laufzeit mit 41,2 Prozent auf dem ersten Platz. Durchschnittlich stark sind Schuldpapiere mit drei- bis fünfjähriger Laufzeit gewichtet (17,8 Prozent). Sieben- bis zehnjährige CHF-Anleihen repräsentieren 16,7 Prozent des FondsVermögens. Renten aus dem mittleren Laufzeitspektrum (fünf bis sieben Jahre) decken 15,7 Prozent des FondsVolumens ab. Komplettiert wird die Laufzeitenstruktur durch über zehnjährige Titel (9,7 Prozent). Wie sieht es bei der Ratingstruktur aus? Der Schwerpunktlegung auf Anleihen mit Investment Grade entsprechend, besitzen 31,8 Prozent der im FondsVermögen enthaltenen Schuldpapiere ein Rating von „Aa“. 27,4 Prozent der CHF-Anleihen des Pictet-Fonds sind mit „A“ bewertet, 20,5 Prozent der Zinspapiere weisen das maximale Rating von „Aaa“ auf. 13,8 Prozent des FondsVolumens werden durch Bonds mit einem Rating von „Baa“ abgedeckt. Nicht geratete Anlageprodukte sind inklusive der vom Fonds gehaltenen Liquidität für einen Anteil von 6,5 Prozent am FondsVermögen verantwortlich.

FondsVergleichsindex. Korrelation. Hinreichend.

Für unsere unabhängige SJB FondsAnalyse haben wir den Pictet CHF Bonds dem Barclays Capital Bond Composite Global als Vergleichsindex gegenübergestellt. Gemessen an dem weltweiten Anleihenindex liegt die Korrelation über drei Jahre bei 0,57, für ein Jahr fällt sie mit 0,60 noch etwas höher aus. Damit ist die Parallelität der Kursverläufe von Fonds und SJB-Vergleichsindex hinreichend stark ausgeprägt – besonders ab Jahresmitte 2015 ist im Chartbild ein gesteigerter Gleichlauf erkennbar. Dies bestätigt auch der Blick auf die Kennzahl R², die für drei Jahre 0,32 beträgt und über ein Jahr auf 0,36 ansteigt. Demnach haben sich mittelfristig 68 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 64 Prozent. FondsManagerin Marika ist mit ihrer auf CHF-Anleihen fokussierten Anlagestrategie auf kurze Sicht enger an den globalen Anleihenmarkt herangerückt, was auch der von 7,65 auf 4,26 Prozent zurückgehende Tracking Error unterstreicht. Mit welcher Schwankungsneigung haben Investoren bei dem Pictet-Fonds zu kalkulieren?

FondsRisiko. Beta. Geringer.

Der Pictet CHF Bonds weist für drei Jahre eine Volatilität von 9,69 Prozent auf, die gut drei Prozentpunkte oberhalb des Schwankungsniveaus liegt, das der Barclays Capital Bond Composite Global Index mit 6,46 Prozent in diesem Zeitraum zu verzeichnen hat. Die Volatilitätserhöhung des FondsProduktes geht im Wesentlichen auf den Kurssprung nach der Franken-Aufwertung im Januar 2015 zurück und ist insofern unvermeidbar. Über ein Jahr schwankt der Schweizer Anleihenfonds nur leicht stärker als der globale Anleihenindex von Barclays: Hier beträgt die „Vola“ des Pictet-Fonds 5,32 Prozent, wohingegen die von der SJB ausgewählte Benchmark eine Schwankungsbreite von 5,11 Prozent aufweist. Absolut betrachtet liegen die Kursschwankungen des ganz auf den Schweizer Franken fokussierten Anlageproduktes auf einem angemessenen Niveau; die stärkere geographische Streuung des SJB-Referenzindex sorgt dort für eine geringere Schwankungsintensität.

Die solide Risikostruktur des Pictet-Produktes manifestiert sich in dem noch unter Marktniveau liegenden Beta des Fonds von 0,88 für drei Jahre. Im Einjahreszeitraum ermäßigt sich die Risikokennzahl weiter auf 0,69 und liegt damit deutlich unter dem marktneutralen Wert von 1,00. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre zeigt, dass es FondsManagerin Marika mit ihrer Anlagestrategie in der Mehrzahl der Fälle gelang, einen unter Marktniveau liegenden Beta-Wert zu generieren. In 25 der letzten 36 untersuchten Einzelzeiträume war das Beta geringer ausgeprägt als der marktneutrale Wert von 1,00 und nahm einen Wert von 0,13 im Tief an. Dem stehen lediglich elf Einjahresperioden gegenüber, in denen sich der Pictet-Fonds volatiler bewegte als der Barclays-Referenzindex – hier wurde ein Beta von 1,94 in der Spitze verzeichnet. Insgesamt verfügt der CHF-Anleihenfonds über ein vergleichsweise moderates Risikoprofil – welche Renditen können unter dieser Voraussetzung erzielt werden?

FondsRendite. Alpha. Negativ.

Per 5. Dezember 2016 hat der Pictet CHF Bonds über drei Jahre eine kumulierte Wertentwicklung von +20,27 Prozent in Euro aufzuweisen, was einer Rendite von +6,34 Prozent p.a. entspricht. Die sehr robuste Performanceentwicklung der CHF-Anleihen wird von dem Barclays Capital Bond Composite Global Index noch übertroffen. Der weltweit gestreute Rentenindex bringt es im selben Zeitraum auf eine Gesamtrendite von +35,08 Prozent auf Eurobasis bzw. ein Ergebnis von +10,53 Prozent jährlich. Beim Wechsel des Vergleichszeitraums auf ein Jahr liegt erneut die SJB-Benchmark vorn: Mit ihrer Wertentwicklung von +5,67 Prozent erreicht sie ein besseres Renditeergebnis als der Schweizer Franken-Anleihenfonds (+0,82 Prozent). Schuldpapiere in CHF können performancemäßig den globalen Anleihenmarkt nicht schlagen – eine wenig überraschende Erkenntnis, da hier andere Werte wie Stabilität und Solidität im Vordergrund stehen.

In der Konsequenz verzeichnet der Pictet-Fonds ein negatives Alpha, das über drei Jahre bei -0,20 liegt. Auf Jahressicht rutscht die Renditekennzahl mit -0,24 noch etwas stärker in den roten Bereich. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre bestätigt die bisherige Analyse: In 22 der letzten 36 betrachteten Einjahreszeiträume generierte der Pictet-Fonds ein negatives Alpha zum Barclays-Index und markierte Alpha-Werte bis zutiefst -2,49. Dem stehen insgesamt 14 Perioden gegenüber, in denen das aktiv gemanagte Investmentprodukt eine bessere Wertentwicklung als die passive Benchmark aufweist und ein Alpha von 0,47 in der Spitze erreicht. Die schwächere Tendenz bei den Renditekennzahlen, die allesamt aus einer Zeit steigender Anleihenkurse stammen, könnte sich sehr bald umkehren: Wenn wieder risikoärmere Assets am Anleihenmarkt gefragt sind, dürfte der Pictet CHF Bonds seine Stärken ausspielen.

SJB Fazit. Pictet CHF Bonds.

Wer als Investor schwankungsarme Anleihen mit Investment-Grade-Rating bevorzugt, sich zugleich aber das fortgesetzte Aufwertungspotenzial des Schweizer Franken zum Euro sichern will, findet in dem Pictet CHF Bonds ein grundsolides Investment mit ausreichend Renditepotenzial. Nicht hohe Zinserträge stehen in Zeiten des Negativzinses im Vordergrund, sondern die große Stabilität und Krisenresistenz der im Portfolio versammelten Schuldpapiere. Ein Basisinvestment für Anleger, die sich zu Recht vor steigenden Marktturbulenzen durch Trump, Draghi und Co. fürchten.

Das Schweizer Bankhaus Pictet wurde 1805 gegründet. Die Tochter Pictet Asset Management ist innerhalb der Pictet-Gruppe für die Vermögensverwaltung und Investmentfonds zuständig. FondsAngebot weltweit: 100. Verwaltetes Vermögen: 398,0 Mrd. Euro. Zu Umsatz und Gewinn keine Angaben. Anzahl der Mitarbeiter: 700. Geschäftsführer: Marc Pictet. Stand: 31.12.2015.