Liquid Alternatives werden bald einen Marktanteil von 20 Prozent bei Publikumsfonds haben, schätzt Hugh Prendergast, Leiter Strategisches Marketing und Produktmanagement für Westeuropa und Lateinamerika bei Pioneer Investments. Wie Anleger sie geschickt ins Portfolio mischen können, steht hier.

Liquid Alternatives werden bald einen Marktanteil von 20 Prozent bei Publikumsfonds haben, schätzt Hugh Prendergast, Leiter Strategisches Marketing und Produktmanagement für Westeuropa und Lateinamerika bei Pioneer Investments. Wie Anleger sie geschickt ins Portfolio mischen können, steht hier.

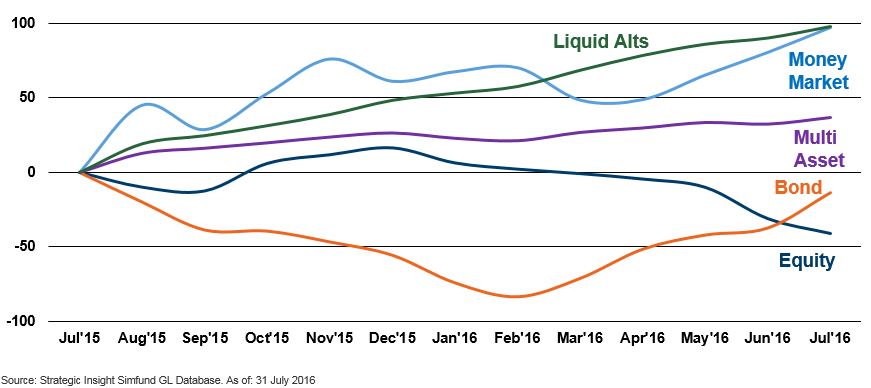

Liquid Alternatives sind ein Megatrend. In fünf Jahren werden sie einen Marktanteil von 20 Prozent bei Publikumsfonds haben, schätzt Hugh Prendergast, Leiter Strategisches Marketing und Produktmanagement für Westeuropa und Lateinamerika bei Pioneer Investments. Ein starker Anstieg in der Nachfrage nach der Assetklasse sei seit Mitte 2015 zu beobachten.

Nettoabsatz unterschiedlicher Assetklassen von in Europa aufgelegten Fonds in Mrd. Euro

Grafiken: Pioneer Investments

Traditionelle Investmentlösungen, also reine Aktien- und Anleihefonds, aber auch Mischfonds, die auf eine einfache Kombination der beiden Assetklassen setzen, würden den heutigen Anforderungen nicht mehr gerecht, so Prendergast. Denn Anleger könnten nicht mehr mit einem stetigen Anstieg des Marktes rechnen. Daher seien zunehmend komplexe, „funktionelle“ Investmentlösungen gefragt, die stärker auf individuelle Anlageziele fokussierten.

„Traditionelle Assetklassen werden stark schrumpfen“

Zwar werde der traditionelle Kern der Assetmanagement-Industrie nicht verschwinden, jedoch stark schrumpfen, prognostiziert der Produkt-Experte. Gleichzeitig werde die Publikumsfonds-Industrie ihre größten Zuwächse im alternativen Bereich verzeichnen.

Da traditionelle Assetklassen im aktuellen Umfeld niedrige Renditen generierten, rät Prendergast, einen Kern von traditionellen Anlagen im Portfolio zu behalten und Liquid Alternatives beizumischen.

Und welche Produkte aus dem Universum der Liquid Alternatives sollte sich der Anleger konkret ins Portfolio holen? Am Markt existiert mittlerweile eine große Bandbreite an Strategien. – Geschickt sei, so Prendergast, nicht auf einen einzigen Ansatz zu vertrauen, sondern verschiedene Strategien zu kombinieren: Ein Multi-Strategie-Ansatz bietet dem Anleger sowohl auf der Strategie- als auch auf der Managerseite Diversifikation. Denn: Fondsmanager können Fehlentscheidungen treffen. Je weniger Einzelentscheider die Performance des Portfolios bestimmen, desto riskanter für den Anleger. Hier verderben also viele Köche nicht den Brei, findet Prendergast, sondern ganz im Gegenteil: Der Fehler eines einzelnen fällt bei einem Multi-Strategie-Ansatz weniger ins Gewicht: Die Rendite wird stabiler.

Keine Entweder-Oder-Entscheidung

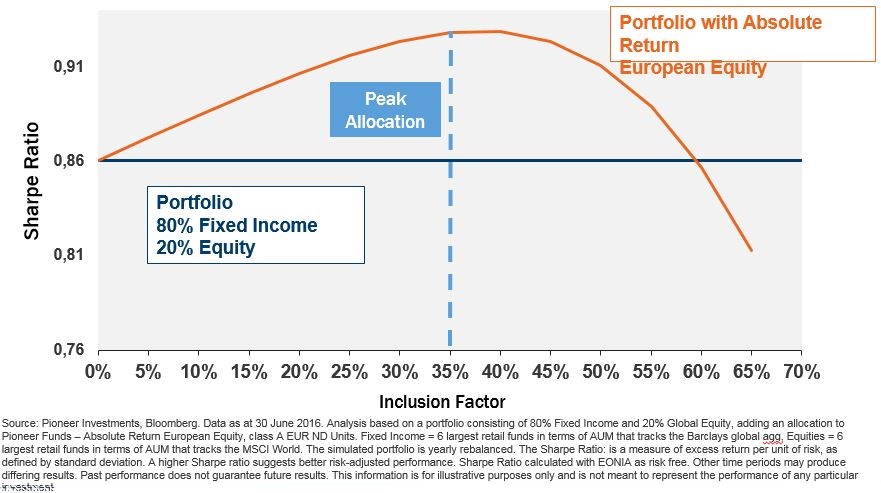

Das Portfolio so unempfindlich wie möglich gegen Schocks und Draw Downs zu machen, heiße allerdings nicht, auf einmal zu 100 Prozent in Liquid Alternatives zu investieren, so der Pioneer-Experte weiter. Anleger sollten besser nur zu einem gewissen Anteil alternative Strategien ins Portfolio nehmen. Die goldene Mitte sei individuell verschieden und hänge mit dem Investmentziel des Kunden zusammen.

Optimale Beimischung von Absolute-Return-Strategien in einem konservativ-ausgewogenen Portfolio

Profi-Anleger – vom Finanzanlagenberater bis zum Vermögensverwalter – sollten zunächst die Risikotoleranz und den Zeithorizont des Anlegers bestimmen. Vor allen Dingen müssten die Erwartungen des Anlegers auf ein realistisches Maß gebracht werden. Und statt allein auf die Höhe der Rendite zu schielen, sollte vielmehr das Risiko in Form der Sharpe Ratio im Mittelpunkt stehen – also eine nach Risiko-Gesichtspunkten optimierte Rendite angestrebt werden, rät Prendergast.

Quelle: Das Investment