Börsenverläufe lassen sich auf kurze und mittlere Sicht nicht vorhersagen, stellt Peter E. Huber, Fondsmanager und Vorstand von StarCapital, in seiner aktuellen Marktanalyse fest. Auf Sicht von 10 bis 12 Jahren jedoch sieht Huber und sein Team den Dax bei deutlich über 20.000 Punkten. In einem anderen Markt sei das Kurspotenzial sogar noch sehr viel größer.

Börsenverläufe lassen sich auf kurze und mittlere Sicht nicht vorhersagen, stellt Peter E. Huber, Fondsmanager und Vorstand von StarCapital, in seiner aktuellen Marktanalyse fest. Auf Sicht von 10 bis 12 Jahren jedoch sieht Huber und sein Team den Dax bei deutlich über 20.000 Punkten. In einem anderen Markt sei das Kurspotenzial sogar noch sehr viel größer.

Die Bank für Internationalen Zahlungsausgleich (BIZ) tut es. Der Internationale Währungsfonds (IWF) tut es auch. Ebenso Starinvestor George Soros und BlackRock-Chef Larry Finck sowie zahlreiche renommierte Vermögensverwalter und Banken. Sie alle warnen davor, dass Aktien nach einer über siebenjährigen Aufwärtsbewegung angesichts der zahlreichen globalen Risiken überbewertet seien. Man sollte solche geballten Warnrufe nicht auf die leichte Schulter nehmen. Treffen sie doch auf eine bereits stark verunsicherte Anlegerschaft. Die einen befürchten steigende Inflationsraten in den nächsten Jahren wegen der extrem aggressiven Politik der Notenbanken. Die anderen haben Angst vor einer schwachen Wirtschaftsentwicklung und deflationären Tendenzen. Vor diesem Hintergrund sind stärkere Rückschläge an den Aktienmärkten immer möglich, quasi als „self-fullfilling prophecy“.

Ganz abgesehen davon, dass Angst ein schlechter Ratgeber ist, halten wir im Übrigen gar nichts von solchen Prognosen. Nach unserer Überzeugung lassen sich die Börsenverläufe auf kurze und mittlere Sicht nicht vorhersagen. Niemand kann wissen, ob der DAX in einem Jahr 20 Prozent höher oder tiefer steht. Dies liegt daran, dass die Märkte sehr effizient sind. Nicht nur sind alle bekannten Informationen bereits in den Aktienkursen enthalten, sondern auch die Erwartungen der Marktteilnehmer hinsichtlich der künftigen Entwicklung. Der weitere Kursverlauf wird daher von Ereignissen bestimmt, die in der Zukunft liegen und die heute noch niemand kennt. Natürlich kann die eine oder andere Vorhersage zufällig auch einmal ins Schwarze treffen. Auch eine kaputte Uhr geht zweimal am Tag richtig. Am 5. Dezember 1996 warnte der damalige US-Notenbankchef Alan Greenspan vor einem irrationalen Überschwang („irrational exuberance“), nachdem US-Aktien davor massiv gestiegen sind. Wir haben daraufhin unsere US-amerikanischen Dividendenpapiere größtenteils verkauft. Und mussten dann zusehen, wie sich der Dow Jones Industrials Average in den Folgejahren fast verdoppelte. Prognosebasierte Anlagestrategien führen immer wieder zu Enttäuschungen!

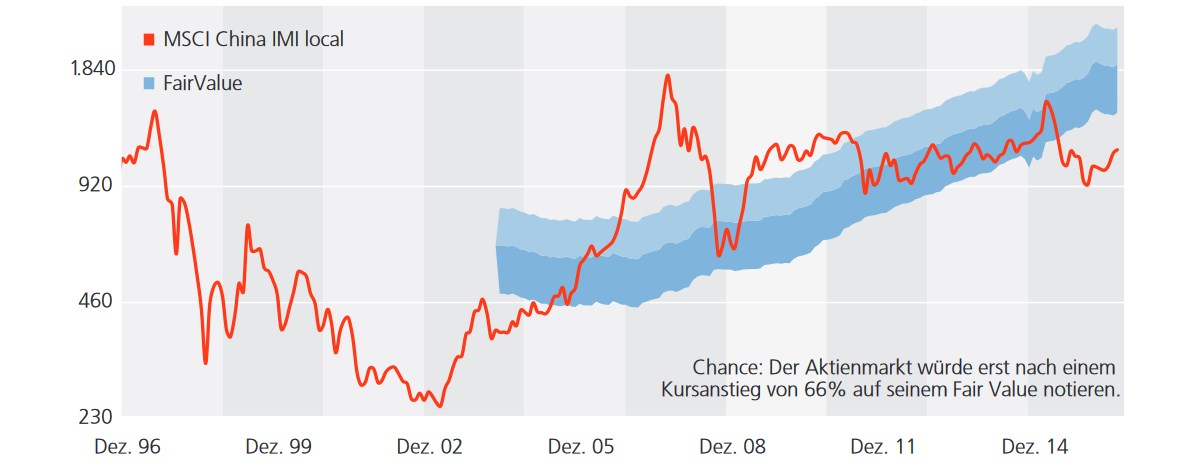

Vor diesem Hintergrund erscheint es sinnvoll, auf jeden Fall langfristig an einem gut diversifizierten weltweiten Aktienportefeuille festzuhalten. Wobei es sicher nicht falsch ist, auch ausreichend Barreserven zu halten, um stärkere Rücksetzer für antizyklische Käufe nutzen zu können. Bei seinen Transaktionen sollte man sich an langfristigen Bewertungsindikatoren wie dem Shiller-KGV oder dem Kurs/Buchwert-Verhältnis orientieren, die durchaus seriöse Rückschlüsse auf das weitere Kurspotenzial ermöglichen. Derzeit sind US-Aktien ziemlich teuer, während europäische Titel neutral bewertet sind. Ausgesprochen günstig erscheinen aktuell asiatische Dividendenpapiere, und zwar nicht nur von der Bewertung, sondern auch von dem langfristigen Wachstumspotenzial der Region aus gesehen.

Quelle: Thomson Reuters Datastream sowie eigene Berechnungen per 30.09.2016.

Es ist schon richtig, dass US-Aktien nach einem massiven Einbruch seit 2009 stark gestiegen sind. Dies gilt aber nicht für europäische oder asiatische Aktien. So liegt der deutsche Kurs-DAX (= ohne Berücksichtigung von Dividenden) heute niedriger als zu Beginn des Jahrtausends vor 16 Jahren. Und der EuroStoxx-50-Index als Börsenbarometer für europäische Bluechips ist im selben Zeitraum von 5.500 auf 3.000 Punkte gefallen. Aufgrund unserer langfristigen Bewertungsmodelle gehen wir davon aus, dass der DAX-Index in 10 bis 12 Jahren deutlich über 20.000 Punkten notieren wird. Diese Berechnung ist eher konservativ, wenn man von einem längerfristig niedrigen Zinsniveau ausgeht. Das langfristige Kurspotenzial in Asien ist ungleich höher. Noch Fragen?

Quelle: Das Investment