SJB | Korschenbroich, 22.05.2014.

Nach einigen Monaten eher schwacher Konjunktur daten hat die chinesische Volkswirt schaft im Mai ein neues Lebenszeichen geliefert. Der HSBC-Einkaufsmanagerindex für das verarbeitende Gewerbe in China legte von zuletzt 48,1 Punkten auf 49,7 Zähler zu. Damit kletterte das wichtige Konjunkturbarometer zum einen auf den höchsten Stand seit fünf Monaten, zugleich näherte es sich wieder der Expansionsschwelle von 50 Punkten an.

Nach einigen Monaten eher schwacher Konjunktur daten hat die chinesische Volkswirt schaft im Mai ein neues Lebenszeichen geliefert. Der HSBC-Einkaufsmanagerindex für das verarbeitende Gewerbe in China legte von zuletzt 48,1 Punkten auf 49,7 Zähler zu. Damit kletterte das wichtige Konjunkturbarometer zum einen auf den höchsten Stand seit fünf Monaten, zugleich näherte es sich wieder der Expansionsschwelle von 50 Punkten an.

Mit den positiven Wirtschaftszahlen haben die Befürchtungen um eine „harte Landung“ der chinesischen Ökonomie an Intensität verloren. Nachdem das Wachstum der chinesischen Wirtschaft im Gesamtjahr 2013 auf eine Jahresrate von 7,70 Prozent nachgegeben hatte, verdichten sich nun die Zeichen einer allmählichen Stabilisierung.

Unterstützende Maßnahmen von Seiten der chinesischen Politik könnten die konjunkturelle Situation im „Reich der Mitte“ in den kommenden Monaten weiter verbessern. Diese Einschätzung vertritt auch Joseph Tang, seit Juli 2007 FondsManager des Invesco PRC Equity Fund. Tang erwartet eine stärkere Fokussierung von Chinas Zentralregierung auf eine Beschleunigung des Reformprozesses als Grundlage eines nachhaltigen Wachstums, womit die Wachstumsziele in den Hintergrund zu rücken scheinen. Dennoch sei die Regierung bereit, bei Bedarf konjunkturfördernde fiskal- und geldpolitische Maßnahmen zu ergreifen. Die Phantasie hinsichtlich weiterer Stimuli sei auf jeden Fall im Markt und locke damit Investoren nach China, die sich aufgrund der nachlassenden wirtschaftlichen Dynamik im bisherigen Jahresverlauf eher vorsichtig gezeigt hatten.

Von dem intakten langfristigen Wachstumsszenario für die Volksrepublik China dürfte der Invesco PRC Equity Fund A USD (WKN 974759, ISIN IE0003583568) auf Dauer profitieren. Der China-Fonds wurde am 26. Oktober 1995 aufgelegt und besitzt ein FondsVolumen von umgerechnet 983 Millionen Euro. Basiswährung des Fonds ist der US-Dollar, als Vergleichsindex wird der MSCI China 10/40 Index ND verwendet. FondsManager Joseph Tang ist zugleich Investment Director bei Invesco in Hongkong und wird seit März 2014 von seiner Kollegin Wendy Wang unterstützt. Der Invesco-Fonds verfolgt eine Stockpicking-Strategie und ist stets auf der Suche nach Unternehmen, die von den chinesischen Reformen profitieren und zugleich attraktiv bewertet sind. Tang ist überzeugt davon, dass im Verlauf des Jahres 2014 – dem chinesischen „Jahr des Pferdes“ – die Märkte ihren Negativtrend überwinden und der Spielraum für eine Neubewertung chinesischer Aktien steigt. Dies gelte insbesondere angesichts des günstigen Bewertungsniveaus chinesischer Aktien mit einem KGV unterhalb von 10, betont der FondsManager. Wie sieht seine FondsStrategie im Detail aus?

FondsStrategie. Reformgewinner. Favorisiert.

Der Invesco PRC Equity Fund hat sich langfristiges Kapitalwachstum zum Ziel gesetzt, das durch die vorwiegende Anlage in Aktien von chinesischen Unternehmen erreicht werden soll. Neben Unternehmen mit Sitz in der Volksrepublik China können auch Unternehmen mit schwerpunktmäßigen Geschäftsaktivitäten im „Reich der Mitte“ sowie Holdinggesellschaften, deren Beteiligungen überwiegend in Unternehmen mit Sitz in der Volksrepublik China investiert sind, im Fonds Berücksichtigung finden. FondsManager Joseph Tang betreibt aktives Stockpicking und ist im Rahmen seines aktiven Portfoliomanagements nicht durch die Vorgaben der Benchmark eingeschränkt. In seinem Basisszenario geht Tang nicht von einer weiteren Wachstumsabschwächung in China aus. Aktuell meidet er Sektoren, die den Schwankungen des globalen Konjunkturzyklus stark ausgesetzt sind, sowie chinesische Unternehmen, die von den negativen Auswirkungen eines restriktiveren Liquiditätsumfelds auf die Binnenwirtschaft belastet würden. Insgesamt sieht Tang in China weiter starke langfristige Wachstumstrends vorherrschen. Kerninvestmentthemen sind für ihn der stetig zunehmende private Konsum, der von der wachsenden Mittelschicht, den günstigen demografischen Faktoren sowie den von der Regierung angestoßenen Sozial- und Gesundheitsreformen begünstigt wird. Hinzu kommt der Health-Care-Sektor, der davon profitiert, dass sich immer mehr ältere Chinesen Gesundheitsdienstleistungen leisten können. Von den neuen Regierungsreformen werden seiner Meinung nach vor allem die Bereiche Verbraucherdienstleistungen, alternative Energien, Umweltschutz sowie internet- und medienbezogene Sektoren einen Schub erhalten. Besonders gute Investmentchancen erblickt Tang in den teilweise noch nicht den privaten Marktkräften ausgesetzten Sektoren in China. Dabei favorisiert er Unternehmen mit einem Gewinnwachstum, das über der realen Wachstumsrate des chinesischen Bruttoinlandsproduktes (BIP) liegt. Wie ist das FondsPortfolio im Einzelnen strukturiert?

FondsPortfolio. IT-Branche. Gefragt.

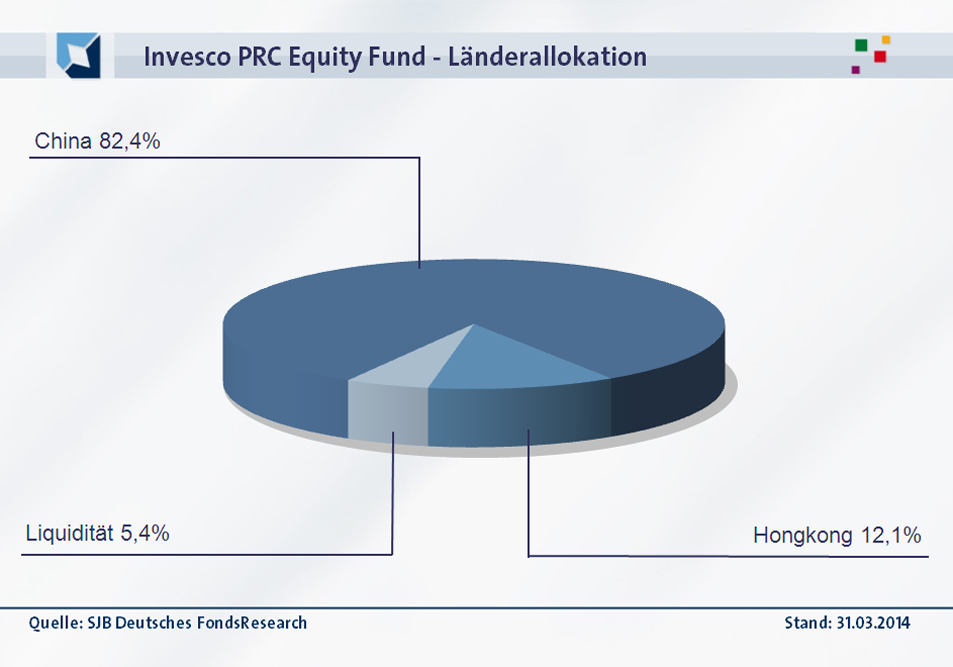

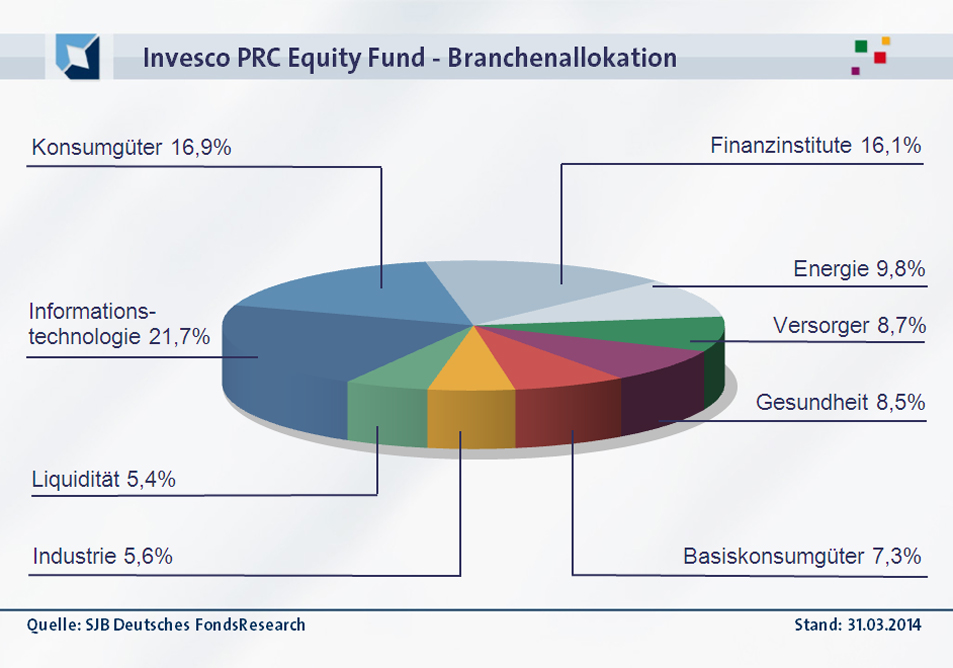

Im Portfolio des Invesco PRC Equity Fund liegen Unternehmen aus dem Bereich der Informationstechnologie auf dem ersten Platz, die 21,7 Prozent des FondsVermögens ausmachen. Mit 16,9 Prozent Anteil an der Gesamtallokation sind Firmen aus dem Konsumgütersektor ebenfalls stark vertreten. Die drittgrößte Branche innerhalb des FondsPortfolios stellen Finanzinstitute mit 16,1 Prozent dar. Der Energiesektor nimmt 9,8 Prozent des FondsVermögens ein, Versorger sind mit 8,7 Prozent gewichtet. Ähnlich stark engagiert ist der Invesco-Fonds im Gesundheitswesen (8,5 Prozent). Abgerundet wird das Portfolio durch Positionen im Bereich der Basiskonsumgüter (7,3 Prozent) sowie im Industriesektor (5,6 Prozent Portfolioanteil). Der Barbestand des Fonds liegt aktuell bei 5,4 Prozent. Unter den im Portfolio befindlichen chinesischen Aktien dominieren diejenigen aus der Volksrepublik China, die den Löwenanteil von 82,4 Prozent am FondsVermögen ausmachen. 12,1 Prozent der Bestände des Invesco-Fonds sind in der ehemaligen britischen Kronkolonie Hongkong investiert. Unter den zehn größten Einzelpositionen des Fonds finden sich IT-Unternehmen wie Tencent Holdings, der Wasserversorger Beijing Enterprises Water Group sowie die im Glücksspielsektor von Macao aktive Firma Melco International Development, die in den letzten zwei Jahren einen rasanten Kursanstieg zu verzeichnen hatte.

FondsVergleichsindex. Korrelation. Ausgeprägt.

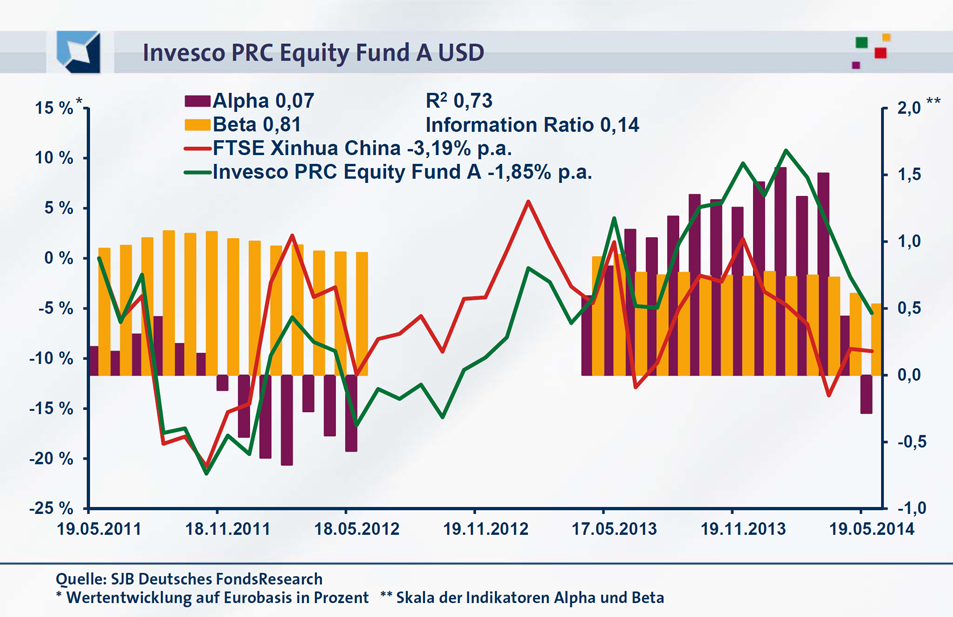

Der Invesco PRC Equity Fund wird in unserer unabhängigen SJB FondsAnalyse dem FTSE Xinhua China Index gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit der auf die in der Volksrepublik beheimateten China-Aktien fokussierten Benchmark zeigt, dass beide Elemente einen hohen Gleichlauf aufweisen. Die Korrelation zwischen Fonds und Vergleichsindex liegt über drei Jahre bei 0,85, für ein Jahr geht sie auf 0,64 zurück. Die Kursentwicklung von Invesco-Fonds und Referenzindex vollzieht sich damit weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,73, über ein Jahr fällt sie mit 0,41 geringer aus. Damit haben sich mittelfristig 27 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 59 Prozent. Hier zeigt sich, dass FondsManager Tang mit seinem aktiven Portfoliomanagement zuletzt stärker von der SJB-Benchmark abgewichen ist. Der Tracking Error liegt über drei Jahre bei 10,17 Prozent und steigt auf Jahressicht auf 15,07 Prozent an. Wie stellt sich die Risikostruktur des Invesco-Fonds dar?

FondsRisiko. Volatilität. Gedämpft.

Der Invesco PRC Equity Fund kann längerfristig mit einer niedrigeren Volatilität als der Referenzindex FTSE Xinhua China überzeugen. Über drei Jahre beträgt die „Vola“ des Fonds 19,31 Prozent, während die Benchmark mit 20,90 Prozent eine höhere Schwankungsintensität an den Tag legt. Für ein Jahr fällt das Szenario noch deutlicher zugunsten des aktiv gemanagten FondsProduktes aus: Mit 15,84 Prozent liegt die mittlere Schwankungsneigung fast fünf Prozentpunkte niedriger als die vom Vergleichsindex verzeichneten 20,70 Prozent. Die in beiden untersuchten Zeiträumen anzutreffende geringere Schwankungsbreite gegenüber dem breiten chinesischen Aktienmarkt beweist, dass der Invesco-Fonds ein attraktives Risikoprofil besitzt. Bestätigt die Beta-Analyse diese Diagnose?

Aufgrund seiner günstigen Volatilitätszahlen kann der China-Fonds mit einem unter Marktniveau liegenden Beta von 0,81 über drei Jahre aufwarten. Die Risikokennziffer, die die Schwankungsanfälligkeit der Renditen von Fonds und Index vergleicht, weist für ein Jahr einen nochmals besseren Wert von 0,53 auf. Damit liegen die Wertschwankungen des Invesco-Produktes um 47 Prozent unter Marktniveau! Der rollierende Zwölfmonatsvergleich der Beta-Werte über die letzten drei Jahre ergibt, dass sich der Fonds fast durchweg schwankungsärmer als die SJB-Benchmark präsentierte: In 31 der untersuchten 36 Einzelzeiträume lag die Risikokennziffer unter dem Marktrisikofixwert von 1,00 und nahm dabei Werte bis zutiefst 0,53 an. Lediglich in fünf Perioden stieg das Beta über die Schwelle von 1,00 und verzeichnete dabei einen Wert von 1,08 im Hoch. Die Risikostruktur des Invesco-Produktes überzeugt – FondsManager Tang hat die Schwankungen des Portfolios bestens im Griff. Fallen die Renditezahlen ähnlich attraktiv aus?

FondsRendite. Alpha.Generiert.

Per 19. Mai 2014 hat der Invesco PRC Equity Fund über drei Jahre eine kumulierte Wertentwicklung von -5,46 Prozent in Euro zu verzeichnen. Dies entspricht einer Rendite von -1,85 Prozent p.a. und stellt sich besser als das durchschnittliche Jahresergebnis von -3,19 Prozent dar, mit dem der Vergleichsindex FTSE Xinhua China aufwartet. Im Dreijahreshorizont weist die Benchmark aus dem „Reich der Mitte“ eine Wertentwicklung von -9,27 Prozent auf. Auch kurzfristig liegt der Invesco-Fonds im Performancewettstreit vorn: Über ein Jahr hat das von FondsManager Joseph Tang zusammengestellte Aktienportfolio -9,10 Prozent seines Wertes eingebüßt, während der FTSE-Referenzindex ein Minus von -10,72 Prozent aufweist. In beiden untersuchten Zeithorizonten erzielt der China-Fonds einen Renditevorsprung gegenüber der Benchmark, der längerfristig sogar höher ausfällt. Setzt sich die Stabilisierungstendenz des chinesischen Aktienmarktes fort, dürften auch die negativen Vorzeichen der Performanceergebnisse bald Geschichte sein.

Die Mehrrendite des Fonds manifestiert sich gleichsam in der Renditekennziffer Alpha, die über drei Jahre bei 0,07 und damit im positiven Bereich liegt. Auf Jahressicht fällt die Kennzahl mit -0,29 negativ aus. Im rollierenden Zwölfmonatsvergleich über drei Jahre zeigt sich, dass der China-Fonds von Invesco in der Mehrzahl der Fälle einen Renditevorsprung zum FTSE Xinhua China erwirtschaften konnte. In 21 der letzten 36 untersuchten Einjahreszeiträume verzeichnete der Fonds ein positives Alpha bis 1,55 in der Spitze. Die in 15 Einzelperioden generierten negativen Alpha-Werte von -0,82 im Tief sind seltener anzutreffen und zudem weniger stark ausgeprägt. Damit überzeugt das Rendite-Risiko-Verhältnis des Invesco-Fonds, der eine unterdurchschnittliche Schwankungsneigung mit einer mehrheitlichen Outperformance verbindet. In der Konsequenz befindet sich auch die Information Ratio über die letzten drei Jahre mit 0,14 im grünen Bereich.

SJB Fazit. Invesco PRC Equity Fund.

Nachdem China im abgelaufenen Jahr 2013 das schwächste Wachstum seit über zehn Jahren zu verzeichnen hatte, sprechen die Zeichen mittlerweile für eine Stabilisierung. 2014 könnte das Entscheidungsjahr für die chinesische Ökonomie werden – die strukturellen Reformen beginnen zu greifen, ein BIP-Wachstum oberhalb des offiziellen Wachstumsziels scheint möglich. Der Invesco PRC Equity Fund mit seiner aktiven Stockpicking-Strategie ist bereits jetzt optimal positioniert, um von einer wieder an Schwung gewinnenden Wirtschaft im „Reich der Mitte“ zu profitieren. Antizykliker bauen erste Positionen auf.

Nachdem China im abgelaufenen Jahr 2013 das schwächste Wachstum seit über zehn Jahren zu verzeichnen hatte, sprechen die Zeichen mittlerweile für eine Stabilisierung. 2014 könnte das Entscheidungsjahr für die chinesische Ökonomie werden – die strukturellen Reformen beginnen zu greifen, ein BIP-Wachstum oberhalb des offiziellen Wachstumsziels scheint möglich. Der Invesco PRC Equity Fund mit seiner aktiven Stockpicking-Strategie ist bereits jetzt optimal positioniert, um von einer wieder an Schwung gewinnenden Wirtschaft im „Reich der Mitte“ zu profitieren. Antizykliker bauen erste Positionen auf.

Invesco. Hintergründig.

Invesco Ltd. wurde 1978 in den USA gegründet. Fonds in Deutschland: 127. Verwaltetes Vermögen in Deutschland: 1,45 Mrd. Euro. Zu Umsatz und Gewinn macht die FondsGesellschaft keine Angaben. Anzahl der Mitarbeiter: 5.500. Geschäftsführer in Deutschland: Karl Georg Bayer, Bernhard Langer, Dr. Jens Langewand, Alexander Lehmann und Christian Puschmann. Stand: 31.12.2013. SJB Abfrage: 22.05.2014.

Invesco Ltd. wurde 1978 in den USA gegründet. Fonds in Deutschland: 127. Verwaltetes Vermögen in Deutschland: 1,45 Mrd. Euro. Zu Umsatz und Gewinn macht die FondsGesellschaft keine Angaben. Anzahl der Mitarbeiter: 5.500. Geschäftsführer in Deutschland: Karl Georg Bayer, Bernhard Langer, Dr. Jens Langewand, Alexander Lehmann und Christian Puschmann. Stand: 31.12.2013. SJB Abfrage: 22.05.2014.