SJB | Korschenbroich 11.08.2015: Gestern hat ihnen ihre SJB das erste Warnsignal zu den Aktienmärkten präsentiert, welches Sie hier gern nachlesen können (Mit Klick hier einsehen: Warnsignale. Nr.1. Aktienmarkt unabhängig.)

Der Dax verliert am heutigen Tag bei Erstellung dieser Analyse wieder 300 Punkte und gibt damit 600 Punkte in den vergangenen Tagen ab. Die Crash-Gefahr wird größer.

In dieser Reihe geben wir ihnen Einblick in die aktuellen Analysen und zeigen, wo es sich lohnt antizyklisch zu investieren und wo man im Moment besser die Finger von weg lassen sollte.

Ihre SJB ist in den antizyklischen FondsStrategien natürlich nicht in den Märkten investiert, die mit den Warnsignalen ausgestattet sind. Vielmehr sind diese Märkte explizit abgesichert, wenn Positionen in den Segmenten bestehen sollten.

Das heutige Warnsignal Nummer 2 zeigt die technischen Verkaufssignale in den stark überbewerteten Aktienmärkten der USA und Europa. In den … vergangenen Monaten wurden die leitenden Aktienindizes, gerade in den USA, nur noch von wenigen Aktien sehr großer Gesellschaften hoch gehalten. (Google, Apple etc..), die durch Ihre Größe einen hohen Anteil an den Indizes haben. Der breite Aktienmarkt hatte jedoch bereits seine Höchststände gesehen und begann schon vor einigen Monaten zu fallen. Die so genannte Marktbreite (Market Breadth)zeigt sich in dem folgenden Charts sehr deutlich. Die aktuell noch hohen Niveaus des Gesamtindex wurden in der Vergangenheit immer wieder korrigiert. Zuletzt im Jahr 2007/2008. Quellen immer: Zerohedge.com

Dieses so genannte Gap (Lücke) ist nicht nur hier zu beobachten, sondern auch in speziellen Segmenten. Sie erinnern sich an unsere Warnungen aus dem letzten Jahr zum Ölpreis, Energieaktien und die US-Fracking Industrie? Der Ölpreis gibt nach einer Erholung im ersten Halbjahr wieder verstärkt nach. Die damaligen Tiefs werden wohl nochmal unterschritten, so dass das US-Öl (WTI) in den Bereich von 35$ pro Barrel (Fass) fallen kann.

In diesem Chart sehen sie die in grün dargestellten Energieaktien im Vergleich zu den Anleihen dieses Sektors. Die Anleihenkurse fallen bereits seit geraumer Zeit, während sich die Aktien noch hoch halten konnten. Auch hier wurde das Gap immer wieder geschlossen.

Und nun noch ein technische Chartsignal, welches sich kürzlich im DOW Jones Index der USA gezeigt hat. Das bekannte “Death-Cross”. Das unter Investoren gefürchtete Todeskreuz stellt sich wie folgt dar: Die 50-Tagelinie (grün) schneidet von oben die 200-Tagelinie. = Verkaufssignal!

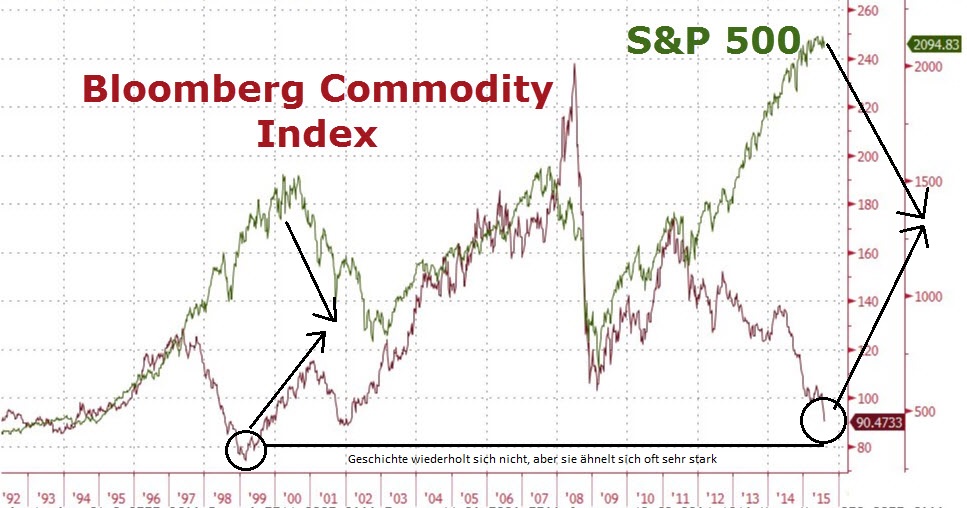

Was sie hier sehen erklärt die aktuelle antizyklische Positionierung sehr genau. Die überbewerteten Aktienmärkte (hier S&P 500 als Leitindex) werden vermieden bzw. über entsprechende Short-Etf´s abgesichert. Die Rohstoffaktien und Edelmetallaktien, die hier als Bloomberg Commodity Index illustriert werden, werden auf 15-Jahres-Tiefständen eingekauft.

Die Datenlage ist wie um die Jahrtausendwende. Die Aktienmärkte korrigierten ihr viel zu hohes Niveau während die Rohstoffmärkte bereits wieder entgegengesetzt stiegen und die Edelmetalle Gold und Silber in ihre 10 Jahre andauernde Rally aufbrachen. Wiederholt sich die Geschichte? Es sieht alles danach aus. Denn was begrenzt ist, ist nun mal begrenzt und wird im Preis steigen.

Gold, Edelmetalle, Goldaktien, Silberaktien, asiatische Emerging Markets, Vietnam, Bangladesh, günstige Rohstoffaktien und die wichtigsten Knotenpunkte der Neuen Seidenstraße in einem Aktienfonds Portfolio gesammelt. SJB Surplus Z 7+. Antizyklisch. Pur. Immer ohne Ausgabeaufschläge. 100% Unabhängig.

Hier geht es zum vollständigen Investment-Memorandum. Klick.