SJB | Korschenbroich 11.08.2015: Bei unseren Recherchen und Analysen stoßen wir immer mehr auf deutliche Warnsignale der Wirtschaft und einiger Aktienmärkte, die wir ihnen in einer kleinen Reihe gern näher vorstellen. Wenn sie sich erinnern, schrieben wir bereits Ende des letzten Jahres über die eigentlich desolate Struktur des US-Wirtschafts”wachstums”, sowie auch über die Gefahren des Ölpreis-Crash mit Hinblick auf die US Fracking-Industrie. Beides ist nun auch deutlich eingetreten.

Wie immer merken es die Aktienmärkte aber zuletzt. Die großen Tumulte gab es bereits am Währungsmarkt und an den Rohstoffmärkten, die wie immer ein Frühindikator sind. Wir zeigen in dieser Serie zudem, wo sich aktuell günstige Einkaufsgelegenheiten bieten. Ihre SJB ist in den antizyklischen FondsStrategien natürlich nicht in den Märkten investiert, die mit den Warnsignalen ausgestattet sind. Vielmehr sind diese Märkte explizit abgesichert, wenn Positionen in den Segmenten bestehen sollten.

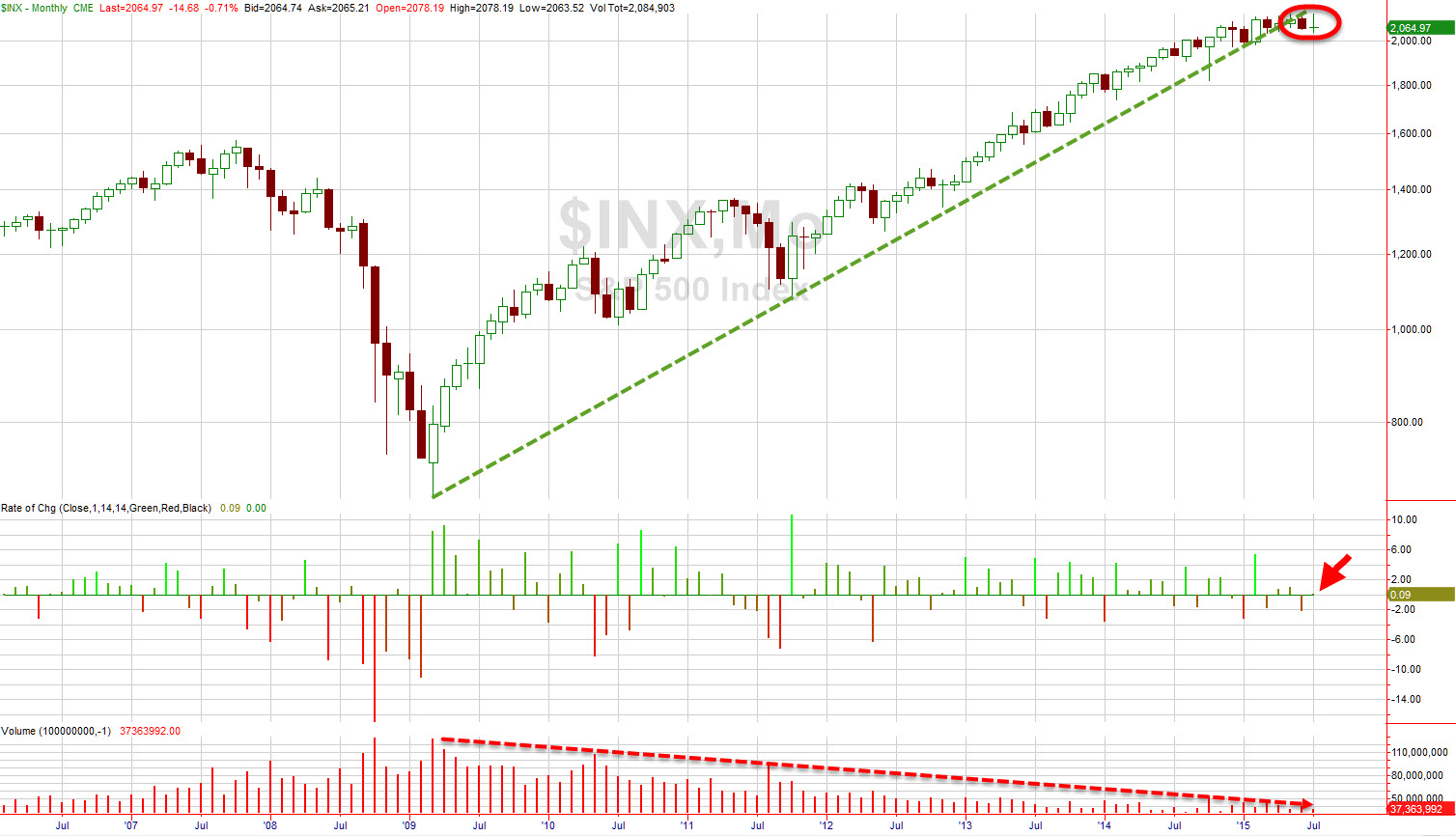

Das Warnsignal Nummer 1 betrifft den US Amerikanischen Aktienmarkt. Die Aktienmärkte können nur steigen, weil die Notenbanken Geld drucken? Wohl eher nicht. Seit fast einem ganzen Jahr laufen die Aktienmärkte nur seitwärts. Es liegt kaum Kaufbereitschaft vor und wichtige leitende Aktienindizes, wie der S&P 500 haben den Aufwärtstrend, der seit 2008 Bestand hatte, nach unten durchbrochen. Hier sehen Sie nun die entsprechenden Charts dazu … nebst Erläuterung.

Unter Analysten ein ganz klares Warnsignal. Weiterhin deutlich zu erkennen, dass das Volumen auf einem extrem niedrigen Niveau verharrt. Ein Zeichen dafür, dass die großen Adressen nicht mehr Kaufen. Die geringeren Volumina werden den Privatanlegern zugesprochen, die wie so oft recht spät die Chancen der Aktienmärkte nutzen wollen. Die Marktpsychologie dahinter haben wir bereits mehrfach erläutert.

Unter Analysten ein ganz klares Warnsignal. Weiterhin deutlich zu erkennen, dass das Volumen auf einem extrem niedrigen Niveau verharrt. Ein Zeichen dafür, dass die großen Adressen nicht mehr Kaufen. Die geringeren Volumina werden den Privatanlegern zugesprochen, die wie so oft recht spät die Chancen der Aktienmärkte nutzen wollen. Die Marktpsychologie dahinter haben wir bereits mehrfach erläutert.

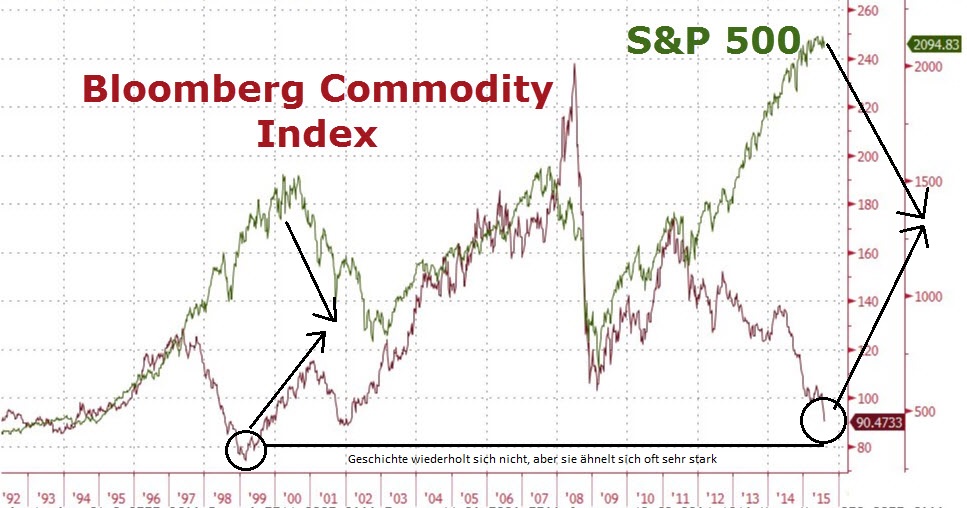

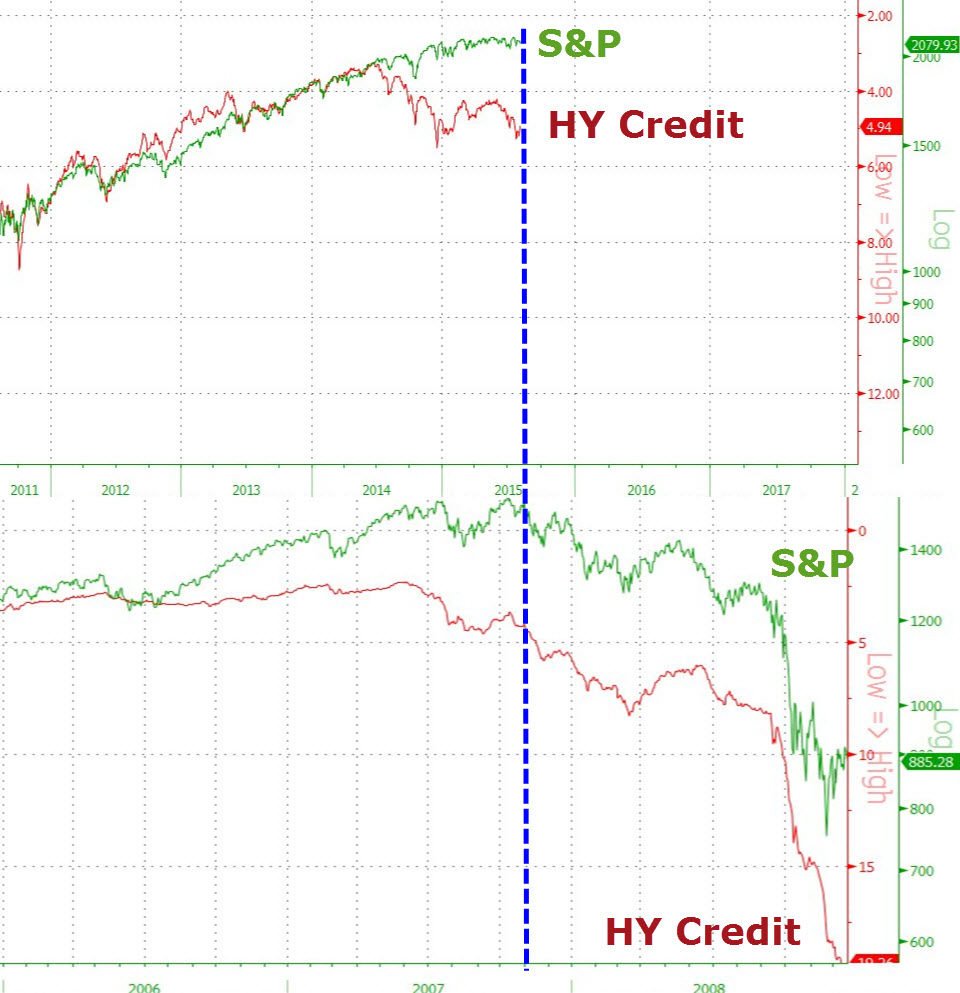

Damit aber nicht genug. Wir bleiben beim S&P 500 als Leitindex. Wie bereits eingangs erwähnt sind die Anzeichen für den Abwärtstrend im Währungsmarkt und bei den Rohstoffpreisen vorzeitig zu erkennen. Hier sehen Sie die Rendite der Hochzins-Anleihen (High Yield = HY Credit). Die Anleihenrendite steigt in diesem Chart indem die Kurve nach unten fällt. Es heißt damit, dass die Nachfrage sinkt und die Kurse dieser Hochzinsanleihen fallen.

Im oberen Bild ist der aktuelle Zeitraum zu erkennen. Darunter die selbe Situation im Jahre 2007/2008. Die nachlassende Nachfrage bei Hochzinsanleihen ist ein Vorbote für fallende Aktienmärkte. Dem Chart entsprechend müsste der S&P 500 bald bei ca. 1500 Punkten und damit mehr als 25% tiefer notieren, wenn sich die Notenbanken rund um die Welt nicht noch weitere fiskalische Zaubertricks einfallen lassen.

Und weil der nun folgende Chart einfach eine eklatante Aussagekraft besitzt, kommt dieser zum Schluss eines jeden Beitrags.

Denn was sie hier sehen erklärt die aktuelle Positionierung sehr genau. Die überbewerteten Aktienmärkte (hier S&P 500 als Leitindex) werden vermieden bzw. über entsprechende Short-Etf´s abgesichert. Die Rohstoffaktien und Edelmetallaktien, die hier als Bloomberg Commodity Index illustriert werden, werden auf 15-Jahres-Tiefständen eingekauft.

Die Datenlage ist wie um die Jahrtausendwende. Die Aktienmärkte korrigierten ihr viel zu hohes Niveau während die Rohstoffmärkte bereits wieder entgegengesetzt stiegen und die Edelmetalle Gold und Silber in ihre 10 Jahre andauernde Rally aufbrachen. Wiederholt sich die Geschichte? Es sieht alles danach aus. Denn was begrenzt ist, ist nun mal begrenzt und wird im Preis steigen.

Gold, Edelmetalle, Goldaktien, Silberaktien, asiatische Emerging Markets, Vietnam, Bangladesh, günstige Rohstoffaktien und die wichtigsten Knotenpunkte der Neuen Seidenstraße in einem Aktienfonds Portfolio gesammelt. SJB Surplus Z 7+. Antizyklisch. Pur. Immer ohne Ausgabeaufschläge. 100% Unabhängig.

Hier geht es zum vollständigen Investment-Memorandum. Klick.