SJB | Korschenbroich 14.04.2015: SJB Surplus Z 7+. Wertentwicklung seit Jahresbeginn: +0,18%

DAX, S&P, DOW, Biotech. Zwischen hoffen und bangen!

Antizyklische Investoren werden weiterhin auf eine harte Probe gestellt. Wie immer im Leben wird sich dies jedoch bei einer langfristiges Strategie auszahlen. “No Pain, No Gain!” wird es im englischen oft zitiert und genau das ist der Grundsatz der die Märkte auf der ganzen Welt immer schon bewegt hat. Wo alles einfach ist und “zu schön ist als wahr zu sein”, sind die Preise sehr hoch und werden fallen. Dort wo schlechte Stimmung und miese Nachrichten zu gegen sind, sind die Preise niedrig und werden auf kurz oder lang steigen.

Einfaches Prinzip, doch mit der Psyche des Menschen extrem schwierig in der Praxis umzusetzen. Im Folgenden wird ihnen ihre SJB wie gewohnt Aufschluss darüber geben, wie die einzelnen antizyklischen Märkte in der FondsStrategie SJB Surplus Z 7+ (= Ziellaufzeit 7 Jahre) im ersten Quartal 2015 gelaufen sind und stellt bildhaft für sie dar, was zu erwarten ist.

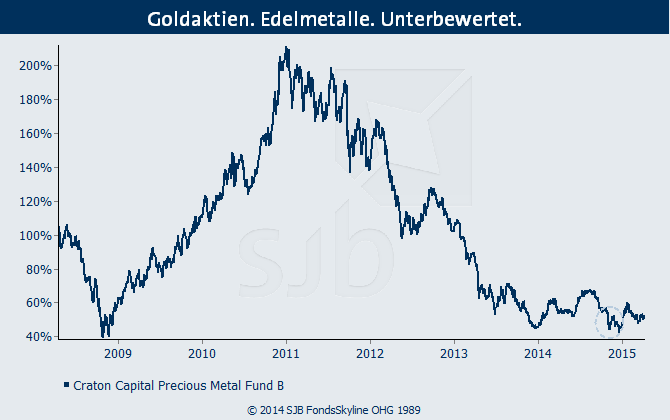

Der Januar begann extrem gut, da sich der Goldpreis von seinem Tief im Dezember stark erholen konnte und bis über 1300$ stieg. Die Goldaktien über den Craton Capital Precious Metal Fund WKN: A0F412 profitierten davon und stiegen um über 30% im Januar. Diese Bewegungen kennen wir nun schon. Innerhalb dieser Bandbreite verläuft Gold, Silber und die Edelmetallaktien seit geraumer Zeit und es ist nur eine Frage der Zeit, wann der Ausbruch nach oben gelingt. Dennoch sollte dies im ersten Quartal noch nicht so weit sein.

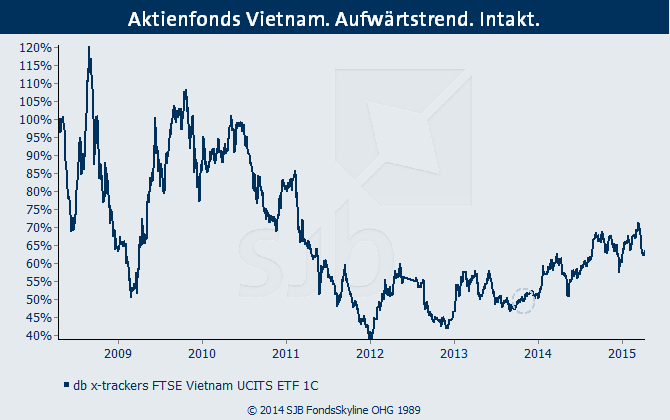

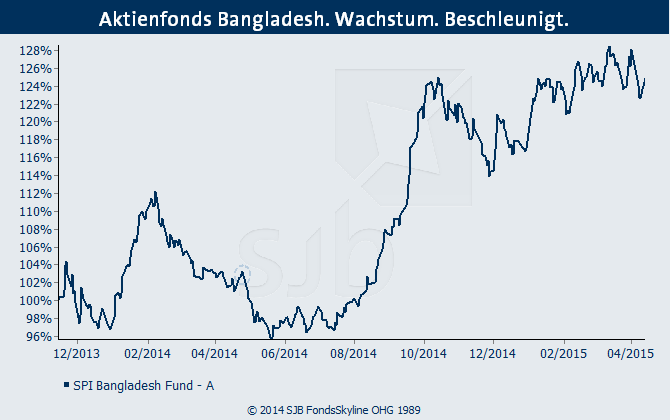

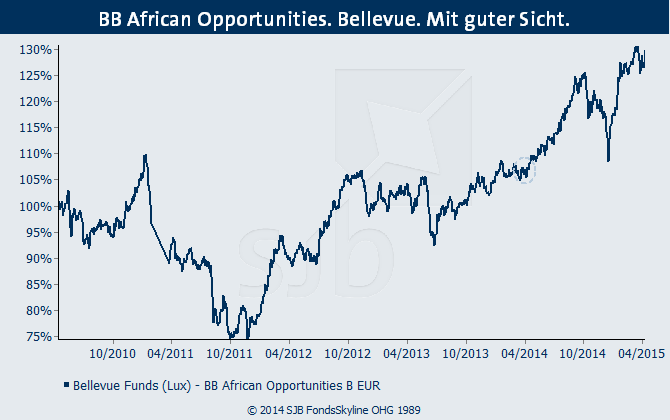

Die asiatischen Aktienmärkte in der FondsStrategie entwickeln sich bereits prächtig und konnten die damaligen Tiefstände längst verlassen. Die Aktien aus Vietnam, Bangladesh und Afrika liegen zwischen 20% udn 30% im positiven Terrain. Später mehr dazu.

Die EZB sorgt mit ihrer Geldflut an den Aktienmärkten für eine Luftnummer, die böse enden wird. Die Aktien im DAX stiegen wie an der Schnur gezogen nach oben an und mittlerweile sind Bewertungen, wie zu besten Zeiten der New Economy Bubble (Jahr 2000) und vor dem Ausbruch der Finanzkrise (2008) extrem allamierend. Gewinnmitnahmen setzen bereits ein, während Privatanleger durch Banken getrieben weiter mit kleinen Volumen kaufen. Geschichte wiederholt sich eben immer wieder. Märkte können manchmal länger irrational bleiben als einem lieb ist, jedoch werden diese Extreme immer wieder durch starke Korrekturen abgebaut. Darauf warten wir geduldig und setzen die Reserven aus den Absicherungspositionen dann gezielt für die antizyklischen Investoren um. Dann, wenn wieder schlechte Stimmung herrscht und miese Nachrichten das tägliche Bild verdüstern! Am Ende dieses Berichtes gehen wir nochmal näher darauf ein, ob der DAX nun weiter explodiert, oder schon in kürze implodiert.

Hier nun klar gegliedert die einzelnen Elemente des FondsPortfolios.

Gewichtung der Edelmetallaktien in der Strategie SJB Surplus: ca.40%.

FondsPositionen: Craton Capital Precious Metal Fund WKN: A0F412, Stabilitas Silber+Weissmetalle WKN: A0KFA1, Nestor Australien Fonds WKN: 570769

Bildhaft/Chart der Edelmetallaktien, Goldaktien, Silberaktien, Rohstoffaktien. Der gestrichelte Kreis zeigt wie immer den Kaufzeitpunkt an. Die Charts des Silberaktienfonds und des Rohstoffaktienfonds (Nestor Australien) sind nahezu identisch.

Strategie: Edelmetallaktien sind stark unterbewertet und notieren auf den Tiefständen, die zuletzt in der Finanzkrise (2008) zu betrachten waren, als die Weltwirtschaft durch das Platzen der US-Immobilienblase, am Abgrund stand. Damals wie heute sind die aktuellen Kurse eine gute Einkaufsgelegenheit. Bereits 1 Jahr später nach dem Tiefstand im Jahre 2008, notierten die Edelmetallaktien in den oben genannten Aktienfonds mehr als 100% höher. Genau diese Bewegung erwarten wir auch dieses mal und mit uns anscheindend auch viele Großinvestoren, was an den stark steigenden Volumen in diesem Sektor abzulesen ist. Zudem kaufen Insider, die also selber für diese jeweiligen Firmen arbeiten, verstärkt die Aktien der eigenen Unternehmen, während Privatanleger diese Aktien in den letzten Monaten verkauften. Ein sehr gutes Zeichen. Unbestritten ist der Fakt, dass die Aktionen der Notenbanken rund um die Welt mit ihren sehr expanisven geldpolitischen Maßnahmen nicht ohne negative Auswirkungen auf die Stabilität des Finanzsystems bleiben werden. In der Vergangenheit konnte immer wieder beobachtet werden, dass nach einer Phase von deflationären Tendenzen und schwachem Wirtschaftswachstum (aktuell) eine Phase mit hoher Inflation folgt. Für beides gilt, dass Edelmetalle wie Gold und Silber, sowie deren Aktien, eine sehr gute Absicherung sind und diese davon profitieren.

Prognose: Neuer positiver Zyklus wird noch in diesem Jahr erwartet. Ob wir nun die Tiefstände bereits gesehen haben, oder nicht ist für diesen kurzfristigen Zeitraum sehr schwer zu sagen. Weitere Experten sind sich ebenfalls noch uneins. Elliott-Wellen z.B., die sich immer wieder als guter Indikator für einen treffsichere Prognose gezeigt haben, sind sich jedoch einig, dass nach dieser aktuellen Phase, weitaus höhere Preise bei Gold, Silber & Co. zu sehen sein werden.

Ein Elliott-Wellen-Guru aus den USA (Avi Gilburt) der in der Vergangenheit sehr gute Prognosen abgab, glaubt zwar, dass nochmal ein sehr schneller Abverkauf bei den Edelmetallen (Gold bis 1000$ und Silber bis 13$) folgen könnte, jedoch sagen die Elliott-Wellen voraus, das Gold dann zu neuen Höchstständen (2500$) und Silber (bis 100$) steigen wird. (Hier im Artikel mit Klick nach zu lesen). Andere Elliott-Wellen Experten gehen davon aus, dass das Tief bereits gesehen wurde und diese Rally unmittelbar bevorsteht.

Gewichtung der Emerging Markets Aktienfonds: ca.33%

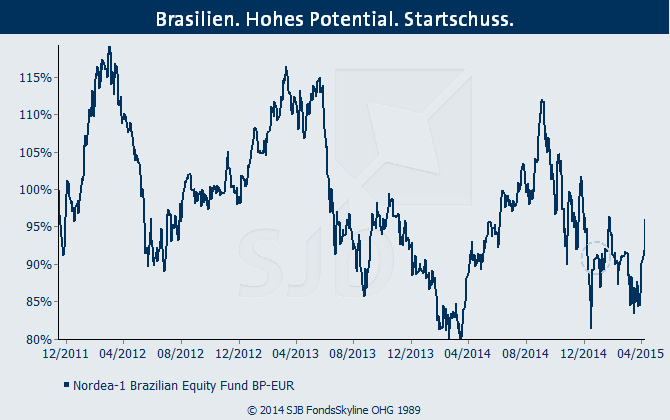

FondsPositionen: SPI Bangladesh Fund WKN:A1JU42, db x-trackers FTSE Vietnam ETF WKN: DBX1AG, Bellevue Funds- BB African Opportunities WKN:A0RP3D und Nordea-1 Brazilian Equity Fund WKN:A1JP0P

Bildhaft/ Charts der Aktienfonds:

Der letzte Höchstand nach der Finanzkrise konnte bei vietnamesischen Aktien nicht lange gehalten werden. Im Prinzip ging es seit Ende 2009 nur noch bergab. Ihre SJB wartete die Bodenbildungsphase ab und investierte in den stabilen Aufwärtstrend, der weiterhin anhält. Vietnam-Aktien sind im Verhältnis zum DAX sehr günstig bewertet und das Wachstum des Landes ist hoch. Bis zu den Höchstständen des Aktienmarktes ist es noch ein weiter Weg und damit genügend antizyklisches Potential für weitere Gewinne.

Der letzte Höchstand nach der Finanzkrise konnte bei vietnamesischen Aktien nicht lange gehalten werden. Im Prinzip ging es seit Ende 2009 nur noch bergab. Ihre SJB wartete die Bodenbildungsphase ab und investierte in den stabilen Aufwärtstrend, der weiterhin anhält. Vietnam-Aktien sind im Verhältnis zum DAX sehr günstig bewertet und das Wachstum des Landes ist hoch. Bis zu den Höchstständen des Aktienmarktes ist es noch ein weiter Weg und damit genügend antizyklisches Potential für weitere Gewinne.

Gleiches Bild in Bangladesh auch wenn sie das in diesem Chart nicht sehen können, da der Fonds erst recht kurz für deutsche Investoren zur Verfügung steht. Die Börse in Bangladesh steht ebenfalls noch weit unter den damaligen Höchstständen aus dem Jahre 2011.

Gleiches Bild in Bangladesh auch wenn sie das in diesem Chart nicht sehen können, da der Fonds erst recht kurz für deutsche Investoren zur Verfügung steht. Die Börse in Bangladesh steht ebenfalls noch weit unter den damaligen Höchstständen aus dem Jahre 2011.

Einer der besten Aktienfonds für Afrikanische Aktien befindet sich in ihrem FondsPortfolio un besticht ebenfalls mit einer ordentlichen Wertentwicklung von über 20% seit dem Kaufzeitpunkt. Alle drei Aktienmärkte weisen eine sehr geringe Korrelation z.B. zum DAX auf. Sie haben also ein “Eigenleben” und entwickeln sich nahezu unabhängige von den großen weltweiten Börsen.

Einer der besten Aktienfonds für Afrikanische Aktien befindet sich in ihrem FondsPortfolio un besticht ebenfalls mit einer ordentlichen Wertentwicklung von über 20% seit dem Kaufzeitpunkt. Alle drei Aktienmärkte weisen eine sehr geringe Korrelation z.B. zum DAX auf. Sie haben also ein “Eigenleben” und entwickeln sich nahezu unabhängige von den großen weltweiten Börsen.

Auch brasilianische Aktien stehen sehr günstig da. 5 Jahres-Tief. Als Investor in diesem Segment sind sie in guter Gesellschaft, denn auch Dr.Mark Mobius, einer der angesehensten Experten für Schwellenländer, baut aktiv sein Engagement in brasilianischen Aktien aus. (Wie sie mit Klick hier nachlesen können)

Auch brasilianische Aktien stehen sehr günstig da. 5 Jahres-Tief. Als Investor in diesem Segment sind sie in guter Gesellschaft, denn auch Dr.Mark Mobius, einer der angesehensten Experten für Schwellenländer, baut aktiv sein Engagement in brasilianischen Aktien aus. (Wie sie mit Klick hier nachlesen können)

Wir konnten bereits einmal die gewinne von rund 10% in brasilianischen Aktien realisieren und haben dann die Tranche des Aktienfonds getauscht, um auch einen stärkeren Anteil an der zukünftigen, hoffentlich positiven, Entwicklung der brasilianischen Währung (Real) zu haben.

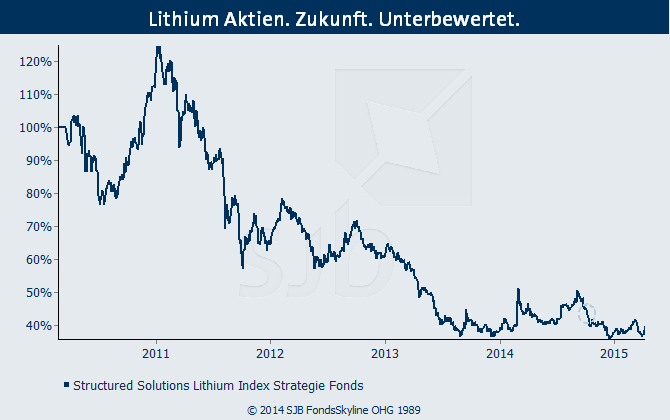

Bevor wir zu der strategischen Absicherungsposition (Short-Dax ETF) kommen, möchten wir ihnen noch deutlich die Opportunität in Lithiumaktien darlegen, die wir für sie über den Structured Solutions Lithium Index Strategie Fonds WKN: HAFX4V abbilden. Auch diesen Fonds konnten wir sehr günstig einkaufen und die Aktien dieses Segmentes befinden sich ebenfalls extrem weit unter den Höchstständen. Lithium dient als Hauptbestanteil von Akkus, die vor Allem in der Elektromobilität (Tesla, Apple-Car, Google-Car) benötigt werden. Die Nachfragen nach diesem Rohstoff sollte in den kommenden Jahren durch diese positiven Entwicklungen in der Automobilindustrie wesentlich ansteigen.

Was macht dieser DAX denn da? Sind Dax & Co denn von allen guten Geistern verlassen?

Was macht dieser DAX denn da? Sind Dax & Co denn von allen guten Geistern verlassen?

Reden wir nicht lang um den heißen Brei. “JA!” von guten Geistern ist weit und breit keine Spur. Fundamental ist der aktuelle Stand des DAX mit rein garnichts zu rechtfertigen. Weder mit den aktuellen Gewinnen, noch mit den erwarteten zukünftigen Gewinnen der Unternehmen. Eine Luftnummer, die ihres Gleichen sucht und auch findet. Nämlich im Jahr 2000. So spiegeln es die Bewertungskennzahlen wieder. Ohne Frage, aber wie eingangs erläutert können Märkte länger irrational bleiben als einem lieb ist.

Der folgende Chart zeigt zumindest, dass das weitere Potential stark begrenzt ist, was durch die Fundamentaldaten unterstützt wird. Wieder einmal sind hier die Elliott-Wellen mit im Spiel. Ein sogenannter “Count” der Elliott-Wellen von einem ausgeprochenem Experten in Deutschland hat das Hoch im DAX bereits ausgezählt. D.h. ab jetzt dürfte es verstärkt abwärts gehen.

Welche Positionierung nehmen wir in dieser Situation in dem ANTIZYKLISCHEM Portfolio ein? Wir haben einen ETF auf “fallenden DAX” mit einer Gewichtung von rund 15% in der Strategie verankert. Dieser ETF ist mit dem Faktor 2 gehebelt. D.h. wenn der Dax diese Korrektur bis 8000 Punkte einleitet, was rund 30% entspricht, gewinnt das ETF 60%. In diesem Falle könnten wir die Absicherungsposition mit Gewinn auflösen und das Kapital antizyklisch reinvestieren. Wenn wieder schlechte Nachrichten und Pessimismus herrschen, ist es Zeit für günstige Einkäufe.

Welche Positionierung nehmen wir in dieser Situation in dem ANTIZYKLISCHEM Portfolio ein? Wir haben einen ETF auf “fallenden DAX” mit einer Gewichtung von rund 15% in der Strategie verankert. Dieser ETF ist mit dem Faktor 2 gehebelt. D.h. wenn der Dax diese Korrektur bis 8000 Punkte einleitet, was rund 30% entspricht, gewinnt das ETF 60%. In diesem Falle könnten wir die Absicherungsposition mit Gewinn auflösen und das Kapital antizyklisch reinvestieren. Wenn wieder schlechte Nachrichten und Pessimismus herrschen, ist es Zeit für günstige Einkäufe.

Wir sehen dem zweiten Quartal 2015 also entspannt mit entsprechenden Absicherungen entgegen, wenn Grexit, Ukraine und geldpolitische Experimente, die zum scheitern verurteilt sind, wieder in den Fokus der Unsicherheiten rücken.