Seit nunmehr 28 Jahren verfolgt die SJB FondsSkyline OJHG 1989 so konsequent wie erfolgreich ihren antizyklischen Investmentansatz. Nach der Wahl von Donald Trump zum neuen US-Präsidenten sind die Risiken an den internationalen Börsen alles andere als geringer geworden – Anleger dürfen sich von den jüngsten Kurssteigerungen nicht täuschen lassen. Wie die gerade aktualisierte Antizyklikstudie beweist, gibt es im Umfeld zunehmender Kursschwankungen eine bemerkenswerte Konstante: Antizyklik ist nachweislich die erfolgreichste Investmentstrategie. Das bestätigt der unabhängige Vergleich zwischen drei Investoren, die unterschiedlichen Anlagestrategien folgen: einer passiven, prozyklischen und antizyklischen Strategie. Durchgeführt und fortgeschrieben wird die Langzeituntersuchung auf der Basis historischer Kursdaten von der SJB Deutsches FondsResearch.

Ausgangsfrage: Was wird über lange Zeiträume aus 10.000 Euro?

Der passive Investor investiert am 01. Januar 1979 den Gegenwert von 10.000 Euro in die internationalen Aktienmärkte, dargestellt durch den MSCI World Index. Dort lässt er das Geld liegen. Der prozyklische Investor platziert das Geld im besten nationalen Markt des abgelaufenen Jahres, dargestellt durch den MSCI Index des ermittelten Einzellandes. Dort lässt er das Geld fünf Jahre lang liegen. Diese Zeit entspricht in etwa einem vollen Marktzyklus. Dann wählt er nach dem gleichen Verfahren erneut den besten Markt des abgelaufenen Jahres aus und überträgt den Gesamtbetrag dorthin. Der antizyklische Investor folgt dem gleichen Muster, entscheidet sich aber jeweils für den schlechtesten Markt des abgelaufenen Jahres.

Ergebnisse. Investmentstrategien. Prozyklisch. Antizyklisch.

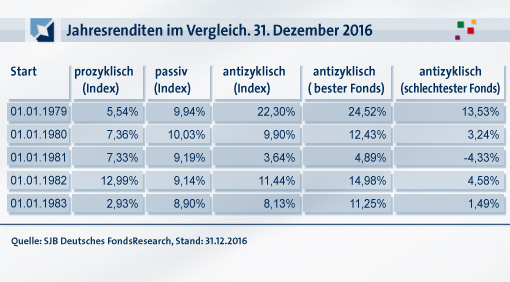

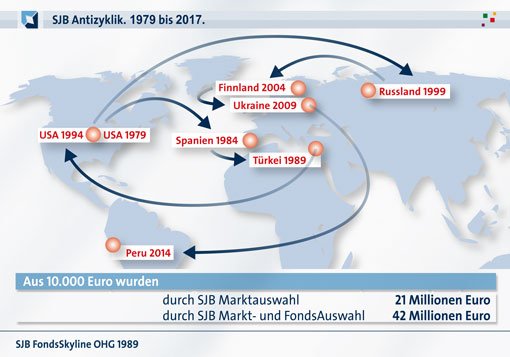

Aus 10.000 Euro wurde vom 01. Januar 1979 bis 31. Dezember 2016 je nach Investmentstrategie eine Summe zwischen 77.656 Euro und 21.095.544 Euro. Rund 78 Tausend Euro mit der prozyklischen Strategie, rund 368 Tausend Euro mit der passiven Strategie und rund 21 Millionen Euro mit einer antizyklischen Investmentstrategie. Das entspricht einer durchschnittlichen Rendite von 5,54 Prozent p.a. bei der prozyklischen, 9,94 Prozent p.a. bei der passiven und 22,30 Prozent p.a. bei der antizyklischen Strategie. Bei der Umsetzung der antizyklischen Strategie wurde jeweils zum Jahresbeginn in folgende Märkte investiert: USA 1979, Spanien 1984, Türkei 1989, USA 1994, Russland 1999, Finnland 2004, Ukraine 2009 und Peru 2014. Wenn man die antizyklische Strategie nicht mit Indizes, sondern mit in Deutschland zugelassenen Aktienfonds darstellt, kommen folgende Ergebnisse heraus: Die antizyklische Strategie erzielt selbst mit den schlechtesten Fonds rund 1.245.000 Euro oder 13,53 Prozent p.a., die prozyklische Strategie rund 78.000 Euro oder 5,54 Prozent p.a. Das heißt: Selbst wenn der antizyklische Investor bei der FondsAuswahl komplett daneben greift, ist sein Ergebnis immer noch unvergleichlich besser als das des prozyklischen Investors, der blind dem Herdentrieb folgt. Die Konsequenz: Die Auswahl antizyklischer Märkte ist das Geheimnis erfolgreicher Investitionen.

Sind die Ergebnisse immer so gut?

Um das zu prüfen, wurden die Bedingungen beibehalten und die anfänglichen Investitionszeitpunkte von 1979 bis 1983 variiert. Das Grundprinzip aber bleibt erhalten: Die in einen antizyklischen Markt investierten Gelder bleiben dort für fünf Jahre liegen, bevor ein neuerlicher Wechsel in den dann aktuellen „schlechtesten Markt“ erfolgt. Der Wechsel des Marktes findet nur einmal in einer Fünfjahresperiode statt. Die Ergebnisse zeigen, dass die Renditen p.a. je nach Investitionszeitpunkt teils erheblichen Schwankungen unterliegen. Auch die absolute Höhe der Erträge ist den zukünftigen Marktniveaus unterworfen und nicht exakt vorherzusagen. Klar aber ist, dass die antizyklische Investmentstrategie die prozyklische in drei der fünf untersuchten Zeitperioden schlägt; wird zudem der antizyklische Topfonds ausgewählt, sogar in vier von fünf. Gegenüber der passiven Investmentstrategie sind die Ergebnisse mit einer besseren Wertentwicklung in zwei von fünf Intervallen weniger eindeutig. Doch auch hier gilt: Wird der beste Investmentfonds des antizyklischen Marktes ausgewählt, kann sich der Investor in vier von fünf Fällen über eine teils deutliche Outperformance zum MSCI World freuen.

Im „Rekordjahrgang“ 1979 zum Beispiel hebelte der russische Markt ab 01. Januar 1999 das antizyklische FondsVermögen von seinerzeit 4,1 Millionen auf 29,7 Millionen Euro zum Jahresende 2003. Ein Plus von 617,37 Prozent. In der Folge ging das so angelegte FondsVermögen, insbesondere durch die Investition in den politisch problematischen Markt der Ukraine, zwischenzeitlich auf 13,7 Millionen Euro zurück. Doch die Investition in Peru, den antizyklischen Markt 2014, brachte die erneute Wende zum Positiven: Mit 21,1 Millionen Euro ist das aktuelle Anlageergebnis in seiner absoluten Höhe mehr als beeindruckend, so dass festzustellen ist: Auf der Basis statistischer Wahrscheinlichkeiten lassen sich mit der antizyklischen Strategie langfristig signifikant höhere Jahresrenditen erzielen als mit der passiven oder prozyklischen Strategie.

Auch innerhalb einer antizyklischen Strategie sind Perioden feststellbar, in denen die Rendite unter dem Marktdurchschnitt liegt, vor allem kurz- und mittelfristig. Ein Beispiel: Investoren, die seit 2008 antizyklisch investieren, haben bis Ende 2016 erst einen Konjunkturzyklus von fünf Jahren vollständig durchlaufen und einen Marktwechsel mit vollzogen. D.h. die zweite ausgewählte Volkswirtschaft hat noch zu wenig Zeit gehabt, sich von den wirtschaftlichen Rückschlägen zu erholen, die für das antizyklische Aufholpotenzial des Marktes gesorgt haben. Dies ist im Moment an Griechenland zu beobachten. Hinzu kommt eine Besonderheit: Die Dauer des klassischen Konjunkturzyklus zwischen vier und sechs Jahren wird durch die Euro- und Staatsschuldenkrise verlängert. Im Rahmen einer antizyklischen Strategie lässt sich bei manchen Märkten erst ab einem Zeitraum von zwölf Jahren und mehr eine Konjunkturerholung einkalkulieren.

Der schwächere Jahrgang ab 1. Januar 1981 ist ein Beispiel dafür, dass die Antizyklik-Strategie nie als ein einziges Investment zu verstehen ist. Nach einem sehr guten Start begann mit dem fünften Marktwechsel 2004 von Indonesien zu Irland das schwächere Abschneiden. Im ersten Teil des Fünf-Jahres-Zeitraums bis 31. Dezember 2008 profitierten die Investoren vom Aufschwung des „keltischen Tigers“, vor allem wegen des Finanz- und Immobiliensektors. Aus den gleichen Gründen fiel der Markt in der Subprime-Krise und nach der Lehman Pleite ab Mitte 2007 wieder signifikant zurück. Der folgende Marktwechsel 2009 von Irland nach Griechenland brachte keine durchgreifende Besserung, da mit Hellas das nächste von Euro- und Schuldenkrise gebeutelte Land zum Investmentziel wurde, dem trotz zwischenzeitlich positiver Ansätze in dem fünfjährigen Anlagezeitraum keine Trendwende gelang. Durch die Besonderheit, dass Griechenland im Jahre 2016 erneut zum antizyklischen Markt „gekürt“ wurde, liegt das Vermögen dieser Investment-Zeitreihe weiterhin an der Börse von Athen – mit bislang nur unterdurchschnittlichen Ergebnissen (Jahresrendite +3,64 Prozent). Die Konsequenz für antizyklische Investoren: Sie sollten immer in mehreren antizyklischen Märkten gleichzeitig investiert sein und mehrere Antizyklik-Strategien mit unterschiedlichen Startpunkten parallel verfolgen.

Warum ist die antizyklische Strategie erfolgreich?

Weil sie dem Wesen des Marktes entspricht. Jeder Kaufmann ist bestrebt, günstig einzukaufen und lukrativ zu verkaufen. Trotzdem reicht es nicht, auf Preise und Kurse zu schielen. Antizyklisches Investieren ist kein simpler Binärcode „rein – raus“, sondern ein langjähriger Kultivierungsprozess, der viel Erfahrung, Disziplin und Geduld verlangt. Ein antizyklischer Investor sollte mit einem zehn- bis dreißigjährigen Investmenthorizont kalkulieren. Das ist ein Erfahrungswert, der auf dem 28-jährigen SJB Know-how basiert. Jeder Markt braucht Zeit, sich zu entwickeln. Die Gegenprobe auf Jahresbasis in hauseigenen Studien bestätigt dies: Es dauert durchschnittlich ein bis drei Jahre, bis ein unterbewerteter Markt seinen Boden gefunden hat und in die Gewinnzone dreht.

Während die Positionen sukzessive aufgebaut werden, ist also durchaus noch mit Korrekturen zu rechnen. Diese werden dann zu antizyklischen Nachkäufen genutzt. Ist der Aufbau einer antizyklischen Position beendet, folgt eine durchschnittliche Reifezeit von rund fünf bis zehn Jahren. Parallel ergeben sich oft neue antizyklische Investmentmöglichkeiten. Es ist Aufgabe eines professionellen Vermögensverwalters, diese Chancen am Depot des einzelnen Kunden zu synchronisieren. Erwünschter Nebeneffekt: Die Synchronisierung erhöht gleichzeitig die Streuung und damit die Stabilität des Depots.

Was bringt eine professionelle Vermögensverwaltung?

Die besten Fonds in den schlechtesten Märkten. Diese einfache SJB Erfolgsformel bringt die Ergebnisse der Antizyklikstudie auf den Punkt. Wie die Tabelle unten zeigt, sind die durchschnittlichen Ergebnisse über 28 Jahre SJB für den Investor überragend: Vom 1. Januar 1989 bis zum 31. Dezember 2016 erzielte der antizyklische Investor mit den besten Fonds in den schlechtesten Märkten im Durchschnitt Jahr für Jahr eine Rendite von 20,21 Prozent p.a. Verglichen mit der passiven Buy-and-Hold-Strategie sind das pro Jahr 13,37 Prozentpunkte mehr und verglichen mit der prozyklischen Herdentrieb-Strategie sogar 16,60 Prozentpunkte mehr.

Dieser Erfolg fällt nicht vom Himmel, sondern will professionell erarbeitet werden. Die SJB hat als FondsVerwalter fortlaufend 80 Branchen, 76 Länder und rund 8.000 Investmentfonds von 220 Kapitalanlagegesellschaften auf dem Schirm des Echolots. Die SJB weiß, welche Märkte und welche Fonds wann Signal zum Auftauchen geben und welche aktuellen Marktbedingungen diese Aufwärtsbewegung begünstigen.

Nigeria. SJB Markt 2017. Antizyklisch.

Nigeria war 2016 in der Kategorie Rendite der schlechteste Markt der Welt. Der MSCI Nigeria verlor im vergangenen Jahr 34,07 Prozent auf Eurobasis, während der MSCI World im gleichen Zeitraum 12,10 Prozent an Wert zulegte. Zum Jahresende 2016 notierte der MSCI Nigeria bei 400,82 Punkten, am 29. Februar 2008 hatte er seinen historischen Höchststand von 1092,90 Punkten auf Eurobasis erreicht. Damit liegt das Aufwärtspotenzial des nigerianischen Aktienindex zu seinem Allzeithoch per 31. Dezember 2016 bei 272,67 Prozent.

Um das immense antizyklische Aufwärtspotenzial dieses Marktes zu nutzen, müssen Anleger einen langen Atem und gute Nerven besitzen. Denn wer sein Geld gemäß der Antizyklik-Strategie für einen vollen Konjunkturzyklus von fünf Jahren in ein afrikanisches Land wie Nigeria investiert, muss mit weiteren Rückschlägen rechnen. Vorsicht ist vor allem deshalb angebracht, weil ein Großteil der im Jahr 2016 aufgelaufenen Kursverluste des MSCI Nigeria in Euro auf die massive Abwertung der Landeswährung Naira zurückgeht. Während in anderen afrikanischen Staaten wie z.B. Ägypten nach der Währungsabwertung das Schlimmste überstanden sein dürfte, könnte bei der nigerianischen Naira noch eine weitere Abwertungsrunde auf der Tagesordnung stehen.

In Nigeria, dem antizyklischen Markt der SJB für 2017, drückt nach wie vor die Abhängigkeit vom Öl auf die Makroökonomie. Die Deviseneinnahmen aus dem Ölgeschäft befinden sich wegen gesunkener Preise sowie einer rückläufigen Produktion weiter unter Druck: So liegt der aktuelle Ölpreis um rund 15 Prozent unter der im Haushaltsbudget 2016 veranschlagten Höhe, auch die Produktion im Niger-Delta musste um gut 20 Prozent zurückgefahren werden. Die Folge: Der ohnehin angeschlagene Staatshaushalt hatte zu leiden, die Leistungsbilanz von Nigeria rutschte 2016 erstmals nach Jahren wieder in negatives Terrain. Rückläufige Devisenreserven stehen einer massiv anziehenden Inflation sowie einer sinkenden Wirtschaftsleistung gegenüber: Im dritten Quartal 2016 verzeichnete Nigeria ein BIP-Minus von 2,24 Prozent, während die Teuerungsrate bis in Sichtweite der 20-Prozent-Marke zulegte.

Trotz der in 2016 erfolgten Abwertung der Naira zum US-Dollar ist damit weiteres Korrekturpotenzial beim Währungspaar USD/NGN vorhanden: Während der offizielle Wechselkurs bei rund 315 Naira pro US-Dollar liegt, werden am Schwarzmarkt knapp 500 Naira für den Greenback verlangt. Die Währungsproblematik deutet genau wie die jüngst veröffentlichten BIP-Zahlen auf eine Rezession in Nigeria hin: Für das Gesamtjahr 2016 wird ein negativer BIP-Wert von -1,75 Prozent prognostiziert, die Abschwächung der Investitionen und Unternehmensaktivitäten begünstigt die sinkende Wirtschaftsleistung. Parallel dazu steigt der Druck auf die Kaufkraft der nigerianischen Bevölkerung, und ohne schmerzhafte Anpassungen ist keine Aufhellung der Aussichten zu erwarten. Doch die Bereitschaft der nigerianischen Regierung zu Reformen ist als gering zu veranschlagen, da neben einem Managementwechsel bei der staatlichen Ölfördergesellschaft NNPC auch politische Konsequenzen erforderlich sein könnten.

So ist eine weitere Verschlechterung der makroökonomischen Bedingungen in Nigeria zu erwarten, bevor es zu einer durchgreifenden Verbesserung der Situation kommen dürfte. Um das hohe antizyklische Potenzial dieses afrikanischen Marktes zu nutzen, müssen Investoren zum Überstehen einer Durststrecke bereit sein. Wenn Nigeria aber die notwendigen ökonomischen Reformen angeht und sich zugleich auf seine wichtigsten Schätze wie den großen Rohstoffreichtum, eine konsumfreudige Mittelschicht und die junge, gut ausgebildete Bevölkerung besinnt, sollte das Land langfristig wieder überdurchschnittliche Renditechancen bieten.