“Da liegen lauter Geschenke für die kommenden Jahre unter dem Weihnachtsbaum!” Meinte gestern einer unserer Kunden in voller Euphorie. Es war auch nicht irgendein Kunde, sondern einer der schon seit den ersten Jahren in den 90ern Kunde ihrer SJB ist. Dieser kann sich auch noch dran erinnern als die SJB 1998 mitten in der Asienkrise zum antizyklischen Kauf von russischen Aktien über Aktienfonds geraten hat. Wer dieser Empfehlung damals folgte, konnte binnen weniger Jahre das investierte Kapital mehr als verdoppeln.

Hier die Geschenke, die unser Kunde gestern meinte. Ob die Zeit schon reif ist für antizyklische Investitionen betrachten wir allerdings noch differenziert. Langfristig erscheinen jedoch einige Bewertungen mehr als interessant.

1. russischer Aktienmarkt (Energieaktien) – werden in diesem Beitrag näher betrachtet.

2. griechische Aktien – wurden vorgestern analysiert (Hier klicken) – Auch die WirtschaftsWoche analysiert und erläutert die gleichen Fonds (hier)

3. Edelmetallaktien – auf 30 Jahres-Tiefständen hier bereits analysiert (Hier klicken) – Prof. Max Otte ist investiert.

Bevor wir nun zum russischen Markt (Währung, Energie und Aktien) kommen und auch das aktuelle Kaufverhalten der angesehensten Investoren betrachten (Warren Buffet & Co.) noch ein aktuelles Wort zu den Edelmetallen, wo gestern etwas in Gang gesetzt worden ist, was Klarheit und Wahrheit in eine sehr angespannte Marktsituation bringt.

Der fünft größte Rohstoffhändler der Welt (Gunvor) aus der Schweiz hat sich dazu entschlossen für seine Kunden keinen Handel mehr von Edelmetallen durch zu führen. Vielleicht nichts besonderes, möchte man meinen, aber der Grund dafür ist von immenser Bedeutung. Es wird argumentiert, dass die Firma beim Verkauf der Edelmetalle nicht sicher stellen kann, dass ihre Kunden auch wirklich Anrecht auf die Edelmetalle haben, da es extrem schwer geworden ist entsprechende Herkunfts-Zertifikate zu erlangen. Das ist der Beweis für eine mehrfache Verleihung von physischen Gold und das der aktuelle Goldpreis eben nicht dem wirklichen Wert entspricht. Durch die mehrfache Verleihung wurde “Papiergold” geschaffen, welches durch ungedeckten Verkauf an den Futuremärkten den Goldpreis künstlich niedrig halten kann.

Viele Marktteilnehmer werden, oder haben bereits realisiert (wie in diesem Fall), dass sie ihre physischen Bestände sichern müssen. Geschieht dies in der Breite wird die Nachfrage nach der physischen Auslieferung enorm steigen und damit das Angebot an den Märkten kollabieren lassen. Der Umkehrschluss geht mit erheblichen Preissteigerungen bei den Edelmetallen einher. Nach aktuellen Angaben liegt die “Papierquote” bei 100 zu 1. Das heißt: Bei 100 Unzen Gold die im Umlauf sind, hat nur einer das reale physische Anrecht auf diese Unze Gold. Die Zeichen dafür sind bereits eingetreten und wurden von uns analysiert. (Hier) Löst sich diese Situation wie im Jahre 2001, als der Goldpreis von 350$/unze auf über 1900$/Unze (> 500%) bis ins Jahr 2011 stieg, stehen uns wahrhaftig “goldene Zeiten” bevor.

Der Professor für Betriebswirtschaftslehre Max Otte hat ebenfalls, wie sie und ihre SJB, die Zeichen dieser Zeit erkannt und investiert in Goldaktien. (Hier nachlesen). Mit seinem Max Otte Vermögensbildungsfonds AMI (WKN: A1J3AM), der von der Ampega Investment GmbH aufgelegt wurde, muss er dieses Jahr zwar ein aktuelles Minus von nahezu 10% aufweisen, beruft sich jedoch sinnvoller Weise auf die Systematik einer langfristig geplanten Aktienanlage.

Und nun zu einem anderen strategischen Investor, der hohes Ansehen genießt. Warren Buffet stieg in den letzten Wochen und letztmalig Mitte November mit insgesamt 4 Milliarden US$ bei Exxon Mobil ein. Das die Aktie seit dem gute 10% verlor, wird einen Warren Buffet wenig interessieren. Nicht weil er eine der reichsten Menschen der Welt ist, sondern weil er Aktien als ein langfristiges Investment sieht. Der Energiekonzern fällt demnach mit dem Ölpreis weiter gen Süden, jedoch verdichten sich die Indikatoren, dass der Ölpreis nicht noch einmal 50% verliert und langfristig wohl auch wieder über die 100$ Dollar Marke klettern wird.

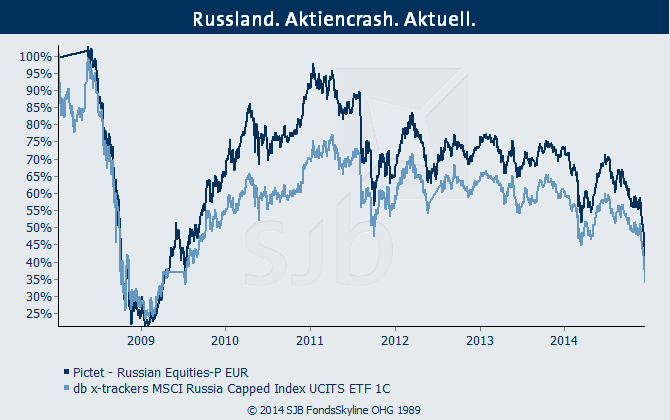

Und über diesen Öl-Schwenker kommen wir nun zum russischen Aktienmarkt, der durch sein Übergewicht im Energiesektor ebenfalls empfindliche Einbußen hinnehmen musste in den letzten Monaten. Der russische Rubel fällt teilweise um 60% obwohl die russische Regierung den Leitzins von 10,5% auf sage und schreibe 17% anheben lies. Erstklassige Aktienfonds, wie der von Klaus Bockstaller gemanagte, Pictet Russian Equities WKN: A0NAZ1 müssen ca. 40% allein seit Jahresbeginn einbüßen. SJB Kunden erinnern sich, dass wir in der FondsStrategie SJB Surplus Z 7+ genau diesen Fonds noch Anfang August mit einem kleinen Gewinn verkauft haben. Allein seit dem beläuft sich das Minus auf über 30% und so langsam werden Investitionen in die am Boden liegende russische Aktien und Energieunternehmen wieder interessant. Denn günstig waren diese schon damals, jedoch sollte ein ein finaler Abverkauf und eine gesunde Bodenbildung noch abgewartet werden. Ebenfalls auch eine Entspannung in der Russland-Ukraine-Nato-Krise sollte abgewartet werden. (Hintergründe hier)

Sentimentanalysen zeigen zwar, dass der Ölsektor massiv überverkauft und der Verkaufsdruck enorm hoch ist, sowie die Kapitulationsstimmung auf Extremständen liegt, wie es nur in zwei Fällen der letzten 30 Jahre der Fall gewesen ist (Ölkrise Ende der 80er und 2008 beim Lehmann Kollaps), jedoch sind die Preise darauf hin nochmal um 20-30% gefallen. Strategisch macht es demnach Sinn erste Bodenbildungsmuster abzuwarten und langfristige Aktienfonds-Positionen sukzessive (über Wochen und Monate) aufzubauen.

Wer den generellen Russland-Ukraine-Nato Konflikt ein wenig umgehen möchte, der sollte sich mit Spezialfonds für den Ölsektor auseinander setzen. Dazu führen wir bereits Analysen durch und betrachteten kürzlich den Aktienfonds DNB Navigator WKN A0MWAF , der mit einem Minus von über 40% im Jahr 2014 interessante Bewertungen aufweisen kann. Sowohl auf der Aktienseite, als auch auf der Währungsseite.