Die Währungsmärkte sind aktuell noch volatiler als die Aktienmärkte. Darum werfen wir erneut einen Blick auf unsere FondsEmpfehlung Nordea Danish Mortgage Bond Fund WKN A0J3XA, 358472 in den Verwaltungsstrategien SJB Liquidität Int und SJB Substanz.

FondsManager Henrik Stille beschäftigt sich in seinem Rück- und Ausblick mit den Details des dänischen Marktes für Anleihen und Pfandbriefe, den Wetten gegen die Dänenkrone und die Maßnahmen der Notenbank gegen diese Wetten.

2014 – ein gutes Jahr für dänische Pfandbriefe

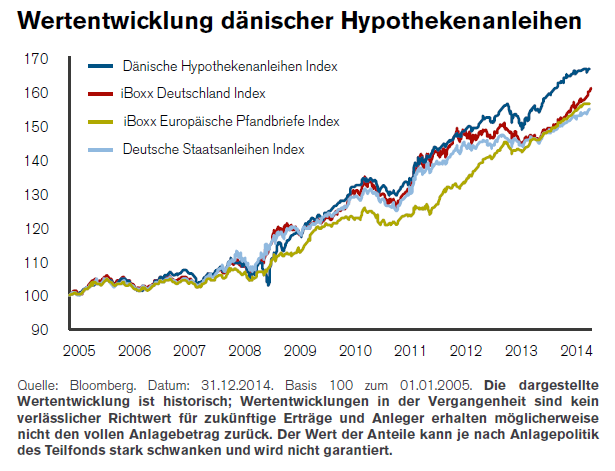

Anfang 2014 waren am dänischen Markt die Erwartungen für steigende Zinsen hoch und es herrschte eine ziemliche Sicherheit darüber, dass die Zinsen dänischer Pfandbriefe nicht weiter sinken könnten. Rückblickend wissen wir, dass das Zinsniveau 2014 im Jahresverlauf auf Rekordniveau gesunken ist – und zwar tiefer als sich die Marktteilnehmer vorstellen konnten. Das wirkte sich auch positiv auf die Wertentwicklung von dänischen Hypothekenanleihen aus. Im Verlauf des Jahres 2014 engten sich die Spreads der Pfandbriefe ein und die Volatilitäten gingen zurück. Darüber hinaus hat die Anlageklasse durch ein günstiges regulatorisches Umfeld profitiert, z.B. durch die Liquidity Coverage Ratio (LCR)- Regeln zur Konkretisierung der Vorgaben für kurzfristige Liquiditätsrisiken von Banken.

Im vorherrschenden Niedrigzinsumfeld machte sich die Sorge um vorzeitige Kündigungen im Markt breit. Tatsächlich wurden hier historische Höchststände erreicht, was auch die Ursache für die schwächere Performance einiger Titel im Segment der kündbaren dänischen Pfandbriefe mit hohen

Kupons war. Was die Positionierung unseres Portfolios betrifft, haben wir kündbare Pfandbriefe mit hohen Kupons vermieden. Zu Beginn des Jahres 2014 sahen wir nicht die Prämien, die das Risiko eines Engagements in diesem Segment kompensiert hätten.

Rückblickend betrachtet hat das Nordea Danish Fixed Income Team, das den Nordea 1 – Danish Mortgage Bond Fund verwaltet, die richtige Entscheidung getroffen und dadurch im Vergleich zu Wettbewerbern gut abgeschnitten. Die tiefen Zinsen bewegen einige Schuldner dänischer

Hypothekenanleihen dazu ihre Darlehen von kurzfristigen Krediten mit flexibler Verzinsung – sogenannten Adjustable-Rate-Mortgage Loans (kurz ARM) – in kündbare Darlehen mit langer Laufzeit umzuwandeln. Dadurch könnte sich das Angebot kündbarer Pfandbriefe verbessern und das Spread-Risiko am langen Ende der Zinskurve erhöhen.

Als Investor am dänischen Markt sollte man sich darüber im Klaren sein und das Angebot im Blick behalten. Die Kreditnehmer refinanzieren ihre Hypotheken mit einer Rekordgeschwindigkeit – unter Ausnutzung der niedrigen Preise – indem sie 30-jährige kündbare Darlehen in Anspruch

nehmen. So sichern sie sich Hypothekenzinsen von 2% für die nächsten 30 Jahre. Die Hypothekenbanken sind froh die kurzfristigen ARM-Kredite loszuwerden. Portfoliomanager Henrik Stille sieht darin positive Effekte für den dänischen Pfandbriefmarkt, da diese Entwicklung zur Stabilisierung

des Hypothekensystems beiträgt: „Seit Jahren versuchen Aufsichtsbehörden diesbezüglich auf die Kreditnehmer einzuwirken und so die Risiken im Hypothekensystem zu reduzieren. Die Darlehensnehmer hatten diesen Wechsel bis vor zwei Monaten jedoch stets verweigert, weil die langfristigen kündbaren Darlehen bis dahin zu teuer waren. Der Wechsel in lange kündbare Darlehen geschieht jetzt automatisch – auch durch den Aufwärtsdruck auf die Dänenkrone (DKK).“

Dänische Wirtschaft

Die dänische Wirtschaft ist seit Mitte 2013 auf Expansionskurs. Dies ist der längste Zeitraum mit einer positiven Entwicklung in den letzten acht Jahren. Hoffnungen, dass sich die Wirtschaft endgültig aus den Fängen der Krise befreit, kommen auf. Allerdings lauern unter dieser schönen Oberfläche immer noch Enttäuschungen, wie beispielsweise sc hrumpfende Exporte und Konsumausgaben im 3. Quartal 2014. Beide Bereiche verzeichneten jedoch im 4. Quartal wieder ein Plus von jeweils 0,8%.

Unserer Meinung nach wird sich die Aufwärts-Dynamik dieses Jahr fortsetzen. Die anhaltende Expansion wird verstärkt durch höhere private Konsumausgaben aufgrund des historisch niedrigen Zinsniveaus, sinkender Ölpreise und einer höheren Beschäftigungsrate. Gleichzeitig erwarten wir steigende Exporte, bedingt durch das globales Wachstum und die Abwertung der handelsgewichteten dänischen Krone, die Dänemarks Wettbewerbsfähigkeit deutlich steigern kann.

Großes Konsumpotential dank Nachholbedarf

Der private Konsum macht ungefähr die Hälfte der Nachfrage in Dänemark aus. Die wachsende Bereitschaft der privaten Haushalte für Ausgaben ist eine entscheidende Voraussetzung weiter auf Wachstumskurs zu kommen. Die Bedingungen für diesen von Verbrauchern verursachten Aufschwung scheinen gut zu sein, angesichts der Kombination von steigender Beschäftigung, positiver Reallohnentwicklung, historisch niedriger Zinsen, fallender Ölpreise und einer Verbesserung des Immobilienmarktes. Diese Faktoren sind jedoch nicht stark genug, um die Gesamtkonsumausgaben aus der Stagnation herauszuheben.

In den nächsten Jahren erwarten wir, dass sich die Verbesserung der Kaufkraft der letzten Jahre in erhöhten Ausgaben niederschlägt. Allerdings wird jeder Anstieg gedämpft von der kontinuierlichen Entschuldung der Haushalte.

Investitionstätigkeit bleibt niedrig

Im Jahr 2014 begannen die Unternehmensinvestitionen langsam wieder anzuziehen, aber das Niveau ist nach wie vor gering. Derzeit machen die Gesamtinvestitionen nur etwas mehr als 18% des BIP aus. Zum Vergleich: vor der Krise waren es rund 21%. Kurzfristig sehen wir kaum Anzeichen für ein bedeutendes Investitionswachstum – im Gegenteil, die neueste Abschwächung der Nachfrage könnte die Investitionsaktivität weiter dämpfen. Diese Bedenken wurden kürzlich von den sinkenden Investitionserwartungen der Fertigungsindustrie für das Jahr 2015 bekräftigt. Die niedrige Investitionsaktivität stellt deshalb immer noch eine große Herausforderung für die dänische Wirtschaft dar.

Arbeitsmarkt – der Lichtblick der Wirtschaft

Im vergangenen Jahr ist die Beschäftigung im Privatsektor um mehr als 20.000 Stellen gestiegen. Die Arbeitslosigkeit sank somit auf dem tiefsten Stand seit 2009. Die Einstellungspläne der Unternehmen und die Anzahl der offenen Stellen deuten darauf hin, dass dieser positive Trend 2015 anhalten

wird. Die freundliche Arbeitsmarktlage wirkt auf den ersten Blick paradox, während einer Phase in der die Gesamtaktivität der dänischen Wirtschaft unter dem Niveau liegt, das normalerweise zur Erhaltung von Arbeitsplätzen notwendig ist. Die sinkende Ölförderung in der Nordsee hat die BIP Zahlen insgesamt verzerrt, sodass andere (arbeitskraftintensivere) Sektoren sich besser entwickelt haben als es die Gesamtwachstumszahlen vermuten ließen.

Es besteht jedoch ein gewisses Risiko, dass das jüngste Beschäftigungswachstum auch durch die Erwartung eines bevorstehenden Nachfrageanstiegs getrieben wurde.

Niedrigste Inflationsrate seit den 1950er Jahren

Die dänische Inflation verzeichnete den niedrigsten durchschnittlichen Anstieg seit 1953. Eine Kombination aus rückläufigen Lebensmittelpreisen, deutlich reduzierten Ölpreisen und einem verstärkten Preiswettbewerb hat die Inflation während des Jahres gesenkt. Dieser Trend dürfte sich in 2015 fortsetzten. Auf der anderen Seite werden die Auswirkungen des schwächeren handelsgewichteten Wechselkurses der dänischen Krone helfen die Importpreise anzuheben. Vor diesem Hintergrund erwarten wir einen Anstieg des Konsumentenpreisindex im Jahr 2015 um fast 1%.

Bisher starke Verteidigung der Währungsbindung

Seit Mitte Januar schlägt sich die dänische Notenbank tapfer in der Schlacht die Dänenkrone gegenüber dem Euro stabil zu halten. Bislang bestand die Verteidigung aus unabhängigen Zinssenkungen von 70 Basispunkten (Bp) und Interventionen von über 230 Mrd. DKK. Neben den ‚klassischen‘

Instrumenten hat die dänische Zentralbank die Emission neuer Staatsanleihen ausgesetzt und einen de-Facto-Stopp für die Ausgabe neuer T-Bills (Schatzwechsel) angekündigt. Trotz dieser Maßnahmen ist es den Währungshütern noch nicht gelungen die Krone zu stabilisieren. Deshalb glauben

wir, dass der Einlagensatz in naher Zukunft auf -1,00% gesenkt werden wird. Es gibt weder offiziell noch inoffiziell Grenzen, wie weit die Notenbank bei der Verteidigung der dänischen Festkurspolitik gehen wird.

Weiteren Währungszuflüssen werden deshalb weitere Interventionen gegenüberstehen. Und die Zentralbank wird wahrscheinlich zu unkonventionellen Mitteln greifen, zum Beispiel Ankäufe von Hypothekenanleihen. Wenn das passiert, wird sie sich dabei auf das kurze Ende der Zinskurve konzentrieren, um die kurzfristigen Zinsen nach unten zu drücken.

Der Druck auf die Krone wird nachgeben – eventuell

Es ist schwierig vorherzusagen, wie lange der Abwärtsdruck auf die Renditen am dänischen Markt anhält. Für die nahe Zukunft erwarten wir sinkende Renditen, wenn die Aussetzung der Emission neuer Staatsanleihen ihre volle Wirkung zeigt. Gleichzeitig stellt die Erwartung von weiteren geldpolitischen Maßnahmen einen hohen Abwärtsdruck für den dänischen Zinsmarkt dar. Auf etwas längere Sicht glauben wir, dass der Druck auf die Krone nachgibt und es der Zentralbank gelingt die Situation zu lösen. Die Währungshüter haben ein Interesse an der relativ schnellen Stabilisierung der Lage, weil sie eine Spekulationsspirale vermeiden möchten.

Vor diesem Hintergrund sollten die dänischen Renditen mittelfristig die Talsohle erreichen. Nach diesem Zeitraum wären dann moderate Zinserhöhungen über die gesamte dänische Zinskurve hinweg möglich. Dann wäre Vorsicht am dänischen Anleihenmarkt geboten, denn steigende Zinsen bedeuten fallende Renditen und Anleiheinvestoren würden riskieren Geld zu verlieren. Was könnte den Druck aufrechterhalten?

Nachdem die Zentralbank die Emission von Staatsanleihen ausgesetzt hat, sanken die Spreads dänischer Staatsanleihen und wurden sogar negativ relativ zur deutschen Zinskurve. Trotzdem sehen wir weitere Kapitalzuflüsse in Dänemark.

Auch, wenn wir nicht wissen, ob der Zufluss von in- oder ausländischen Investoren angetrieben wird, können wir die Attraktivität der Investition in DKK Vermögenswerte für ausländische Marktteilnehmer einschätzen. In dieser Hinsicht kann viel von den FX-Forwards auf EUR/DKK abgeleitet werden. Als die dänischen Zinsen weiter fielen und die Spreads im Verhältnis zu Deutschland negativ wurden, sind die EUR/DKK FX-Forwards von ungefähr Null massiv in negative Bereiche gesunken. Dies geschah über einen relativ kurzen Zeitraum, von Mitte Januar bis Mitte Februar.

Negative FX-Forwards bedeuten positive Auszahlungen für ausländische Investoren. Statt einem Wert von fast null, wird je nach Laufzeit des Instruments ein positiver Wert von 100-150 Bp erreicht. Somit gleicht der positive implizite Wert des FX-Forwards die negativen Zinsspreads

aus. Der Kauf kurzlaufender dänischer Staatsanleihen in Verbindung mit dem FX-Forward ergibt für ausländische Investoren weiterhin eine positive Auszahlung im Vergleich zu deutschen Alternativen. Wenn diese Situation anhält, haben ausländische Investoren allen Grund ihre Bestände an

dänischen Vermögenswerten zu erhöhen. Die im Verhältnis zu Deutschland negativen Zinsdifferenzen könnten unter Umständen nicht ausreichen, um die derzeitigen Zuflüsse aufzuhalten.

Hier wird deutlich, warum die Zentralbank wie beobachtet gehandelt hat. Durch das Aussetzen der Neuemission sind Staatsanleihen jetzt einfach nicht mehr erhältlich.

Alternative: Dänische Pfandbriefe

Der dänische Hypothekenmarkt bietet Investoren eine Alternative, und das Angebot ist reichlich. Allein im Februar wurden dänische Pfandbriefe mit einem ausstehenden Betrag von DKK 224 Mrd. fällig. Ein Großteil davon wird refinanziert. Dies bietet eine enorme Gelegenheit für ausländische

Investoren und könnte eine ebenso große Herausforderung für Dänemark darstellen und weitere Zuflüsse fördern. Die EZB startet im März ihr Anleihenkaufprogramm. Die Umsetzung wird sich auch auf die dänischen Zinsen auswirken, und deshalb ist eine Reaktion der dänischen Zentralbank zu erwarten. Um den Druck auf die DKK zu erleichtern, könnte diese sich entscheiden, dänische Pfandbriefe zu kaufen und so deren Renditen zu verringern. Je nachdem, für welche Arten von Pfandbriefen sie sich dabei entscheidet, könnte sie so verschiedenen Zuflüssen entgegenwirken.

Möchte die Bank verhindern, dass ausländische Investoren kurzfristige mit ARM besicherte Pfandbriefe kaufen, besteht der offensichtliche Schritt darin, deren Renditen durch Käufe bei Auktionen zu mindern. Wenn die Zentralbank den Anreiz für den dänischen Pensionssektor verringern möchte

EUR-Vermögenswerte im Rahmen des EZB-Programms zu verkaufen, wird sie im großen Stil kündbare Anleihen am täglichen Markt kaufen.

Kurzfristige Pfandbriefe mit DKK-Absicherung attraktiv für ausländische Investoren

Angesichts der Zunahme der Devisentermingeschäfte werden ausländische Investoren, die DKK Spot kaufen, um in kurzfristige Pfandbriefe zu investieren und gleichzeitig das Währungsrisiko mittels eines FX-Forwards eliminieren, eine attraktive Rendite erhalten, die geringfügig höher ist als

die von 10-jährigen deutschen Staatsanleihen. Dies wird die Nachfrage nach DKK Spot erhöhen und die dänische Krone wird weiter unter Druck stehen. Kauft die Notenbank bei der nächsten Auktion am 16. April 2015 kurzfristige mit ARM besicherte Pfandbriefe zu einem deutlich höheren Preis, wird

sie in der Lage sein diese Zuflüsse zu reduzieren.

Einerseits bietet die Währungsabsicherung momentan ausländischen Investoren wie beschrieben eine attraktive Rendite. Andererseits könnte sie jedoch auch einen entgangenen Gewinn bescheren, sollte es der dänischen Zentralbank nicht gelingen die Währungsbindung zu halten. In diesem Fall würden die Investoren nicht von der dann eintretenden Aufwertung der Dänenkrone profitieren.

Ankaufprogramme für kündbare Pfandbriefe könnten Kapitalflüsse in langfristige Pfandbriefe aufhalten

Momentan ist die Mehrrendite auf eine spanische 10-jährige Anleihe nur unwesentlich höher als auf einen 30-jährigen Benchmark Pfandbrief (2% 2047). Unserer Meinung nach ist dieses Chance-Risiko-Verhältnis deutlich verzerrt, angesichts des derzeitigen Drucks auf die DKK, die starke Performance der Anleihen aus Peripherieländern der letzten Jahre und der potentiellen Gewinne dänischer Firmen im Verhältnis zu europäischen Unternehmen. Vor diesem Hintergrund rechnen wir mit Kapitalzuflüssen von dänischen Investoren, die EUR Anleihen verkaufen und dänische Anleihen kaufen. Diese Entwicklung kann reduziert werden, wenn die Zentralbank es weniger attraktiv macht, langfristige kündbare Pfandbriefe

zu kaufen, indem sie deren Renditen sinken lässt.

Wir glauben die derzeitige Mehrrendite auf langfristige kündbare Pfandbriefe ist attraktiv und bietet auch ohne Anleihenkaufprogramm einen guten Wert. Wenn die Zentralbank weiter an der Aussetzung von Auktionen festhält stellen kündbare Pfandbriefe ab März sogar das einzige liquide Segment dar – und zwar bis in die zweite Augusthälfte, wenn die Refinanzierung der im Oktober fälligen durch ARM besicherten Pfandbriefe stattfindet.

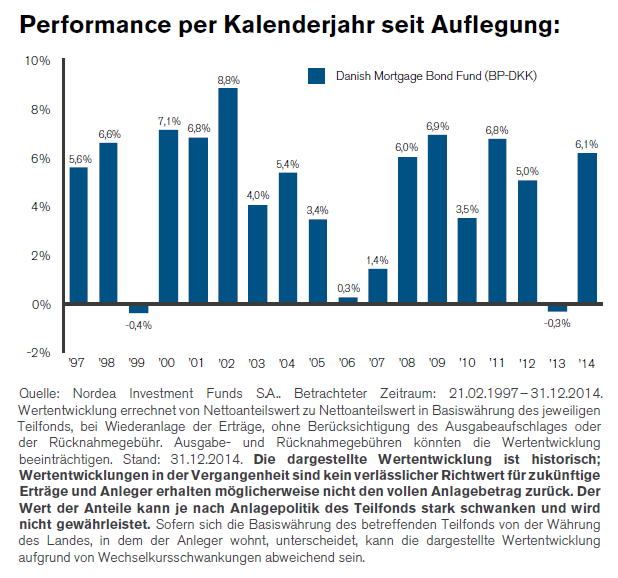

Kontinuität im Portfoliomanagement des Nordea 1 – Danish Mortgage Bond Fund

Der Nordea 1 – Danish Mortgage Bond Fund wurde 1997 aufgelegt und wird von Nordeas Danish Fixed Income Team verwaltet. Das Team besteht aus acht Anlageexperten, die auf dänische Hypothekenanleihen und deren einzigartige Merkmale spezialisiert sind. Sie gehören Nordea Asset Management an, dem führenden Manager von festverzinslichen Anlagen in der nordischen Region. Die Nachfrage nach dänischen Pfandbriefen dürfte weiter hoch

sein und in naher Zukunft sogar steigen, weil die Emission von Staatsanleihen ausgesetzt wurde und Investoren nach Alternativen Ausschau halten. Dänische besicherte Anleihen weisen zudem einem Renditeaufschlag gegenüber den entsprechenden Staatsanleihen auf und bieten ein gutes

Diversifikationspotential für den Anleihenanteil des Portfolios.

Wir erwarten, dass dänische Pfandbriefe auch im Jahr 2015 eine sinnvolle Investition darstellen. Als EUR-Investor sollte man auch beachten, dass der Druck auf die dänische Krone die FX-Prämien erhöht, wenn man die DKK Position gegen EUR absichert.

Für die Bereitstellung der Grafiken möchten wir uns bei den Kollegen von Nordea bedanken.