Was sind die jüngsten Entwicklungen am Markt für Batteriemetalle sowie im Bereich der Lithium-Produktion? Rohstoffexperte Tobias Tretter von der FondsGesellschaft Commodity Capital widmet sich dieser Fragestellung in einer topaktuellen Analyse. Der FondsManager des Structured Solutions Next Generation Resources Fund (WKN HAFX4V) behandelt dort die Chancen einzelner Aktien aus dem Lithium- oder Graphit-Sektor, geht aber auch auf die Portfoliostruktur des von ihm verwalteten Fonds für “Zukunftsrohstoffe” ein. Sein Fazit: Die Fundamentaldaten des Lithium-Sektors sehen extrem gut aus, die Aktien besitzen langfristiges Potenzial. Eine positive Nachricht für alle Investoren der SJB Strategie Surplus!

Das neueste Projekt von Nemaska ist in unseren Augen weiterhin eines der aussichtsreichsten weltweit. Allerdings kann kein Unternehmen erfolgreich sein, wenn es von einem unfähigen Management geleitet wird. Ich denke die Ereignisse im aktuellen Jahr zeigen dies recht eindrucksvoll. Bereits Anfang des Jahres sahen wir gute Chancen, dass das Unternehmen übernommen werden könnte, da der Aktienkurs bei weitem nicht das Potential des Unternehmens darstellte. In unseren Gesprächen mit potentiellen Kandidaten für eine Übernahme wurde uns allerdings einmal mehr vor Augen geführt, dass eine Übernahme leider nicht nur eine rationale Überlegung hinsichtlich fundamentaler Überlegungen darstellt, sondern Probleme rechtlicher Art oder in der Struktur der Gesellschaft eben auch eine ansonsten sinnvolle Übernahme verhindern können. Aus diesem Grund befinden sich auch keine Nemaska Aktien in unserem Fonds. Genau diese zusätzlichen Informationen und Überlegung sind es allerdings weshalb es für Privatanleger sehr schwer ist die „richtigen“ Unternehmen zu finden.

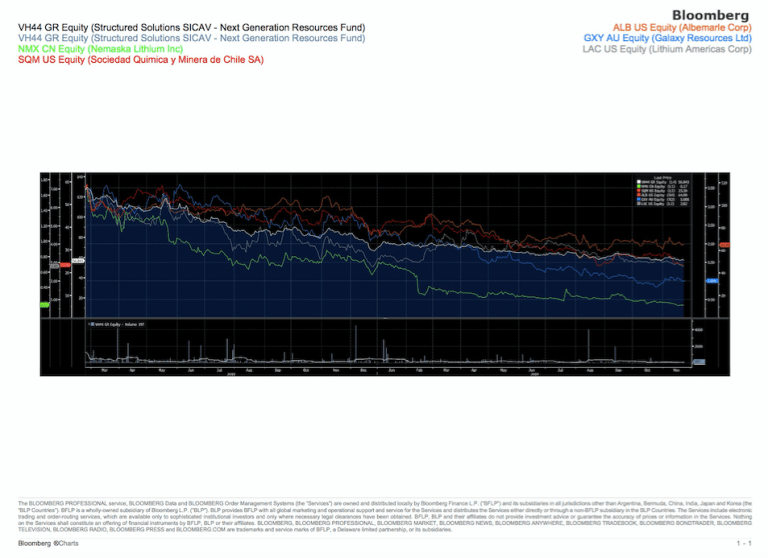

Hinsichtlich der Performance des Next Generation Fonds bin ich absolut nicht zufrieden mit der Performance, allerdings ist es schwierig in einem Markt, in welchem alle Lithiumaktien massiv an Wert verlieren stabil zu performen. Wie man an der beigefügten Grafik sehen kann ist der Fonds ein Spiegelbild der Performance der Lithiumaktien. An meiner positiven Aussage hinsichtlich des Sektors hat sich in den vergangenen Monaten auch nichts geändert und es fällt einem als langfristiger Investor teilweise schwer die Rationalität oder besser gesagt, die nicht vorhandene Rationalität der Märkte zu verstehen. Die aktuelle Lage lässt sich am besten wie folgt beschreiben: In China kam es einerseits zu Verzögerungen bei der Ausweitung, bzw. beim Bau von neuen Raffinerien, so dass es derzeit ein Überangebot an Lithiumkonzentrat aus Australien gibt. Dies ist ein temporäres Phänomen und sollte in den kommenden 6 Monaten gelöst sein. Zweitens sind die Zuschüsse von der chinesischen Regierung für Elektroautos stark reduziert worden, so dass chinesische Autokäufer derzeit eher etwas zurückhaltender sind und die steigenden Verkäufe von Elektroautos in Europa können dies aktuell nicht komplett kompensieren. Steigende Unsicherheit ist dabei grundsätzlich immer schlecht für Börsenkurse. Derzeit ist jeder am Abwarten, in welche Richtung es geht und ob es sich lohnt noch etwas abzuwarten bevor man investiert. Dies ist auch das Feedback das wir erst letzte Woche auf einer der größten Lithiumkonferenz bekommen haben.

Hinsichtlich der zukünftigen Entwicklung bin ich nach wie vor sehr positiv gestimmt. Unsere Investments sind stets auf mehrere Jahre, im besten Fall 10 oder 15 Jahre angelegt. Sehen wir eine Abkehr vom Trend zu Elektroautos? Nein, wir sehen massive neue Investitionen (alleine über 60 Mrd. USD von VW) und keine Anzeichen, dass der Trend Elektromobilität ins Straucheln kommen könnte. Die großen Automobilhersteller fangen gerade erst an die ersten massentauglichen Elektroautos in den Verkauf zu bringen. Und der letztendliche Durchbruch wird unseres Erachtens mit der Feststoffbatterie kommen, wenn die letzte große Hürde, das massive Gewicht der aktuellen Batterien genommen ist. Bis 2025 wird die Lithiumproduktion gemäß aktuellen Studien von knapp 300.000 Tonnen aktuell auf 1 Mio. sowie auf mindestens 2 Mio. Tonnen bis 2030 ansteigen müssen. Inwieweit dies bei den aktuellen Lithiumpreisen möglich sein soll ist das große Fragezeichen in der Industrie. In den vergangenen Monaten wurden einige Expansionspläne (z.B. Wodgina in Australien) auf unbestimmte Zeit verschoben oder die Kapazitäten erheblich reduziert. Auch die stark gestiegenen politischen Unsicherheiten in Südamerika sind hier sicherlich ein weiterer Unsicherheitsfaktor, welche mögliche neue Projekte erheblich verzögern wird.

Fazit: Wir sind nach wie vor fest vom Potential des Lithiumsektors und damit der Aktienkursentwicklungen der Produzenten und Developer überzeugt. Die Fundamentaldaten sehen langfristig extrem gut aus und wir sind sehr positiv.