Seit Beginn des neuen Handelsjahres 2023 hat der RB LuxTopic – Flex per Ende Juli um 4,9 Prozent zulegen können und damit von der positiven Tendenz der Aktienmärkte profitiert. Im aktuellen Handelsmonat ergibt sich für den RB LuxTopic – Flex B EUR (WKN A2P6A3, ISIN LU2185964876) eine positive Wertentwicklung von +1,54 Prozent auf Eurobasis. FondsManager Robert Beer betont, sich angesichts fortgesetzter Unsicherheiten mit einer Investition in fair bewertete Unternehmen mit soliden Gewinnen weiterhin sehr wohl zu fühlen. In seinem Monatsreport für Juli berichtet der Markstratege über die derzeitige Portfolio-Zusammensetzung seines global anlegenden Fonds und gibt einen Ausblick auf die weitere Entwicklung der internationalen Börsen.

Der RB LuxTopic Flex A hat seit Jahresstart um 4,9 % zulegen können und somit von der positiven Aktientendenz profitiert. Belastend für die Entwicklung insbesondere der Rückgang bei der Volatilität und somit bei den Instrumenten zur Absicherung. Bei den derzeit niedrigen Volatilitäts-Niveaus um 14 sollten die größten Belastungen aus der Absicherung inzwischen eingepreist sein. Zumal diese Levels historisch gesehen sehr niedrig sind.

Vor dem Hintergrund weiterhin enormer Unsicherheit, fühlen wir uns mit einer Investition in fair bewertete Unternehmen mit soliden Gewinnen weiterhin sehr wohl. Jedoch in Kombination mit unserem aktiven Risikomanagement, da durch neue Belastungsfaktoren auch der Aktienmarkt nicht unerheblich schwankt.

Im ESG Rating verfügt der Fonds über sehr gute Einstufungen bei Morningstar und MSCI.

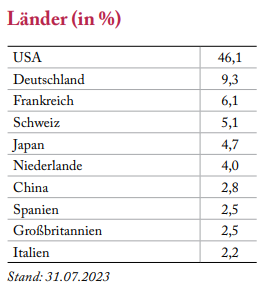

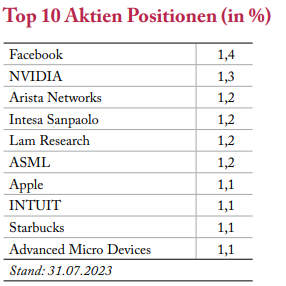

Die Länderallokation sowie Top Ten Aktien sind per 31.07.2023:

Heißer Herbst am Ölmarkt?

Nach dem Energieschock im letzten Jahr haben sich die Preise für viele Energieträger in den letzten 10 Monaten deutlich normalisiert. Neben dem 2022 viel beachteten Gas sind auch Pellets deutlich günstiger geworden. Und eben Benzin und Diesel. Doch in den letzten Wochen ziehen die Preise wieder an. Was viele an Abzocke zu Urlaubsbeginn denken lässt, hat seine Ursachen aber vielmehr in der Weltpolitik zu suchen.

Als im Zuge des Ukraine Kriegs und der Russland-Sanktionen die Energiepreise im letzten Frühjahr deutlich angestiegen sind, hat die USA die strategischen Ölreserven angezapft und etwa 180 Mio. Barrel von April bis Ende Oktober auf dem Markt verkauft. In Kombination mit dem strikten Lockdown-Management in China hat dies dazu beigetragen, den Preis für Erdöl deutlich zu drücken. So ist ein Barrel Brent Öl von Preisen um 125$ im März bzw. Juni 2022 auf um die 72$ im Juni diesen Jahres zurückgekommen. Mehr als 40% günstiger als zu diesem Zeitpunkt vor einem Jahr.

Während die Amerikaner bei einem weiteren Preisrückgang die Ölreserven, die sich auf den niedrigsten Ständen seit Anfang der 80er Jahre befinden, ab Kursen um 67 -72 $ wieder auffüllen wollen, sind die Interessen auf Seiten der Ölförderer komplett anders gelagert. So kalkuliert der Internationale Währungsfonds, dass Saudi Arabien einen Ölpreis von etwa 67 $ benötigt, um einen ausgeglichenen Haushalt zu erzielen. Zudem erinnert sich der ölfördernde Nahe Osten und die OPEC Staaten noch sehr gut an den Preiskrieg, der durch die US-Fracking-Industrie in den letzten 10 Jahren entstanden ist.

In der Folge hat Saudi-Arabien angekündigt, die Ölfördermenge ab Juli um 1 Mio. Barrel pro Tag zu reduzieren, nachdem die anderen OPEC+ Mitglieder bereits im April Kürzungen ihrer jeweiligen Ölfördermenge vorgenommen hatten. Auch die Anzahl der aktiven Bohrlöcher in den USA ist in Zuge des Rückgang um ca. 9% gesunken. Sinkende Ölpreise bedeuten hier im Umkehrschluss schlechtere Gewinnaussichten und weniger Investitionen. Dies hat zwar bislang das US-Fördervolumen nicht beeinträchtigt, gilt jedoch als Frühindikator auf sinkende Erdölfördermenge.

Während das Angebot in den letzten Wochen abgenommen hat, scheint die Nachfrage weiterhin solide zu sein. So ist u.a. die Nachfrage in China nach dem Ende der Lockdown-Politik wieder angestiegen. Alleine diese Corona-Politik hat 2022 zu einem Rückgang des Verbrauchs in China um ~600.000 Barrel pro Tag geführt. Mit einem Wiederaufnahme der Reisetätigkeit und der generellen wirtschaftlichen Aktivität sind auch hier die Verbrauchszahlen gestiegen. In Indien, dem drittgrößten Ölverbraucher der Welt, brummt die Wirtschaft und somit die Ölnachfrage. Diese ist also, angetrieben von den aufstrebenden Nationen, weiterhin sehr robust.

In Deutschland kommt zudem ab 01.01.2024 der Anstieg der CO2-Abgabe hinzu. Die Erhöhung wurde um ein Jahr verschoben und wird zu einem Anstieg auf 35 € (von 30€) je Tonne CO2 führen. Der ADAC rechnet mit einem Aufschlag von etwa 1,5 Cent je Liter ab 2024. 2025 wird der Preis auf 45 €, 2026 auf etwa 55 € steigen. Zumindest nach aktuellen Plänen. Es scheint, als dass das Durchatmen bei den Energie- und Kraftstoffpreisen begrenzter Einmalaktionen (US-Ölreserven-Verkauf und Lockdown China) zu verdanken ist. Der knapp 20%ige Anstieg der Ölpreise im Juli 2023 könnten ein Vorbote für die folgenden Jahre sein.

Ob die Sorgen, dass hierdurch auch die Inflationsrate weiterhin hoch gehalten wird, eintritt, wird sich zeigen. Die Notenbanken haben zwar nach der jüngsten Anhebung Ende Juli weitere Zinsanhebungen von der Datenlage abhängig gemacht und somit offen gelassen. Die bei institutionellen Anlegern vielfach erwarteten Zinssenkungen rücken vor diesem Hintergrund aber in weite Ferne. Während viele Aktiengesellschaften steigende Energiepreise längst erwarten und sich darauf ausrichten, sind die Geschäfts- und Ergebnisprognosen weiterhin positiv. Für den Langfristinvestor sind Aktien daher weiterhin aussichtsreicher als Zinsanlagen. Der hohe Optimismus mahnt angesichts der weiterhin vorhandenen Unsicherheitsfaktoren aber zur Vorsicht.

Herzlichst Ihr

Robert Beer

Investmentphilosophie

Der Großteil der aktiv verwalteten Investmentfonds erwirtschaftet langfristig weniger als der Vergleichsindex und der jeweilige ETF. Langfristig mit einem systematischen Konzept mehr Rendite zu erzielen war und ist das Ziel für den LuxTopic – Aktien Europa.

Es wird angestrebt, langfristig ein besseres Rendite-Risiko-Profil als eine reine Aktienanlage zu erwirtschaften.

Um dies zu erreichen, verfolgen wir in unserem Portfolio neben der Konzentration auf europäische Blue-Chip-Aktien zwei wesentliche Anlagegrundsätze: Zum einen die Aktienkomponente und zum anderen das aktive Risikomanagement. Erst das Zusammenwirken beider Komponenten kann in Summe ein besseres Rendite-Risiko-Profil ergeben, als es bei üblichen Aktien-Benchmark-Investments der Fall ist.