Im Januar 2024 hat der RB LuxTopic – Flex B EUR (WKN A2P6A3, ISIN LU2185964876) um +2,74 Prozent zulegen können und somit die positive Tendenz der Aktienmärkte aus 2023 fortgeschrieben. FondsManager Robert Beer betont, dass durch das Ende der Zinserhöhungen die Bewertungen vieler Blue Chip Aktien im Vergleich zum Zinsmarkt durchaus attraktiv seien, weshalb sein Ausblick für 2024 verhalten positiv ausfällt. In seinem Monatsreport für Januar berichtet der Markstratege über die derzeitige Portfolio-Zusammensetzung seines global anlegenden Fonds und gibt einen Ausblick auf die weitere Entwicklung der internationalen Börsen, die derzeit von den “Magnificient 7” angetrieben wird.

Der RB LuxTopic Flex A hat im Januar um 2,74 % zulegen können und die positive Tendenz aus 2023 fortgeführt. Durch das Ende der Zinserhöhungen wirken die Bewertungen vieler Blue Chip Aktien im Vergleich zum Zinsmarkt durchaus attraktiv, so dass der Ausblick für 2024 verhalten positiv ist.

Vor dem Hintergrund weiterhin enormer Unsicherheit, fühlen wir uns mit einer breit gestreuten Investition in fair bewertete Unternehmen mit soliden Gewinnen weiterhin sehr wohl. Jedoch in Kombination mit unserem aktiven Risikomanagement, da durch neue Belastungsfaktoren auch der Aktienmarkt nicht unerheblich schwankt.

Im ESG Rating verfügt der Fonds über sehr gute Einstufungen bei Morningstar und MSCI.

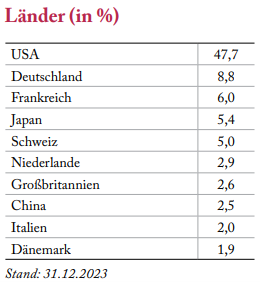

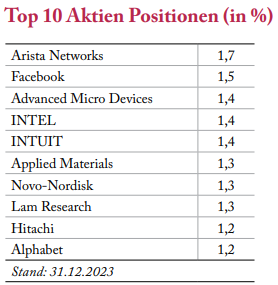

Die Länderallokation sowie Top Ten Aktien sind per 31.12.2023:

Déjà-vu trifft Euphorie

Angetrieben von den Magnificent 7, den Top-Tech-Konzernen aus den USA, haben die globalen Benchmark-Indizes zu Jahresbeginn weiter zugelegt und neue Hochs erreicht. Allein der wertvollste Chipkonzern Nvidia hat über 30% zulegen können. Dies entspricht einem zusätzlichen Marktwert von deutlich über 500 Mrd. $. Zum Vergleich: Dieses Wachstum entspricht dem kompletten Börsenwert von SAP, Siemens, Airbus und der Dt. Telekom zusammen.

Eine unglaubliche Euphorie also im Bereich Tech bzw. Künstliche Intelligenz, obwohl die Bewertung bereits ziemlich sportlich ist. Nvidia ist derzeit etwa 1,7 Billionen $ wert – anhand der aktuellen Börsenkurse berechnet. Gleichzeitig macht das führende AI-Chip-Unternehmen 2024 vermutlich 60 Mrd. $ Umsatz. Auch wenn die Marktposition derzeit als uneinnehmbar gilt, sind dies happige Relationen.

Während alteingesessenen Börsianern bei solchen Zahlen als Déjà-vu sofort die Interneteuphorie zur Jahrtausendwende durch den Kopf geht, denken Investoren, die sich intensiver mit aktuellen Entwicklungen und Hintergründen beschäftigen, gleichzeitig auch an die Bankenprobleme 2008. So hat ein Gericht in Hong Kong die Abwicklung von Evergrande gefordert. Der regelmäßige Leser wird sich an den Herbst 21 erinnern, als dieser Immobiliengigant in China zu wackeln begann.

Evergrande ist mit Schulden von über 300 Mrd. € und zigtausenden bezahlten, aber nicht fertig gebauten Wohnungen systemrelevant. Zum einen für Banken, zum anderen für den Immobilienmarkt, der immerhin 25% der Wirtschaftsleistung Chinas ausmacht. Angesichts des Unmuts, den viele Wohnungskäufer kundtun, kann auch die chinesische Regierung durchaus beunruhigt sein. Im Zuge dieser Entwicklung sind chinesische Aktien weiter unter Druck geraten. Viele chinesische Werte sind auf Mehrjahrestiefs gefallen. Die meisten Benchmark-Indizes in China sind auf 3-Jahressicht 30% im Minus und auf dem Stand von 2009/2010. Es bleibt offen, ob erste beruhigende Worte seitens des Staatsapparats die gewünschte Wirkung entfalten.

Aber auch in den USA tobt eine ausgewachsene Krise am Büro- und Gewerbeimmobilienmarkt. Einzelne Objekte in Los Angeles wurden bereits mehr als 50% unterhalb des Kaufpreises von 2018 veräußert. Eine absolut unerwartete Entwicklung, die neben Investoren insbesondere die finanzierenden Banken trifft. So ist die New York Community Bankcorp auf Ramsch-Status abgestuft worden und der Aktienkurs eingebrochen. Erinnerungen an die kalifornische SVB, die vor einem Jahr kurz vor der Credit Suisse kollabierte, werden wach.

Die japanische Aozora Bank wurde ebenfalls massiv abgestraft. Viele japanische Institute haben aufgrund des weiterhin gültigen Niedrigzinsumfelds in Japan in höherverzinste US-Kredite investiert und erleiden nun Verluste. In Deutschland hat die Pfandbriefbank, deren Geschäftsmodell die Finanzierung von Gewerbeobjekten darstellt, ebenfalls mit Ausfällen zu kämpfen. Gerüchte über ausfallgefährdete Kredite in den USA haben auch hier zu Kursverlusten geführt.

Andererseits gehörte die italienische Unicredit im letzten Jahr nicht nur zu den Top-Performern im Euro Stoxx 50. Die Mutter der Hypovereinsbank hat einen Rekordgewinn erwirtschaftet und will diesen über Dividenden und Aktienrückkäufe komplett an die Aktionäre ausschütten. Auch der Ausblick ist positiv. Es scheint, dass manche Institute ihre Hausaufgaben erledigt haben. Auch viele andere Unternehmen berichten sehr solide Gewinne, Dividenden und Ausblicke und sind fair bepreist.

Es ergibt sich also ein gemischtes Bild an den globalen Aktienmärkten. Einerseits Euphorie um die Künstliche Intelligenz, andererseits Angst im Immobiliensektor. Überschwang und Angst sind historisch gesehen meist schlechte Ratgeber gewesen, wobei Trends an den Kapitalmärkten aber oft auch länger andauern als man gemeinhin erwartet.

Es empfiehlt sich daher, bei den Aktieninvestments auf eine breite Streuung und Diversifikation zu achten. Viele der aktuellen Probleme werden zudem derzeit eher stiefmütterlich behandelt. Euphorischen Investoren sollte bewusst sein, dass der Wind auch schnell drehen kann.

Gleichzeitig sind die Volatilitäten weiterhin auf langjährigen Tiefstkursen. Von Angst ist also in Summe nichts zu spüren und Optionen sind entsprechend günstig. Für unseren risikoadjustierten Ansatz mit aktivem Risikomanagement und breiter Streuung von Aktien ein gutes Umfeld, um optimistisch aber auch entspannt in das laufende Jahr zu blicken.

Herzlichst Ihr

Robert Beer

Investmentphilosophie

Der Großteil der aktiv verwalteten Investmentfonds erwirtschaftet langfristig weniger als der Vergleichsindex und der jeweilige ETF. Langfristig mit einem systematischen Konzept mehr Rendite zu erzielen war und ist das Ziel für den LuxTopic – Aktien Europa.

Es wird angestrebt, langfristig ein besseres Rendite-Risiko-Profil als eine reine Aktienanlage zu erwirtschaften.

Um dies zu erreichen, verfolgen wir in unserem Portfolio neben der Konzentration auf europäische Blue-Chip-Aktien zwei wesentliche Anlagegrundsätze: Zum einen die Aktienkomponente und zum anderen das aktive Risikomanagement. Erst das Zusammenwirken beider Komponenten kann in Summe ein besseres Rendite-Risiko-Profil ergeben, als es bei üblichen Aktien-Benchmark-Investments der Fall ist.