Seit Beginn des neuen Handelsjahres 2023 hat der RB LuxTopic – Flex per Ende August um +6,10 Prozent zugelegt und damit von der positiven Tendenz der Aktienmärkte profitiert. Im aktuellen Handelsmonat ergibt sich für den RB LuxTopic – Flex B EUR (WKN A2P6A3, ISIN LU2185964876) eine positive Wertentwicklung von +1,35 Prozent auf Eurobasis. FondsManager Robert Beer betont, sich angesichts fortgesetzter Unsicherheiten mit einer Investition in fair bewertete Unternehmen mit soliden Gewinnen weiterhin sehr wohl zu fühlen. In seinem Monatsreport für August berichtet der Markstratege über die derzeitige Portfolio-Zusammensetzung seines global anlegenden Fonds und gibt einen Ausblick auf die weitere Entwicklung der internationalen Börsen.

Der RB LuxTopic Flex A hat seit Jahresstart um 6,1 % zulegen können und somit von der positiven Aktientendenz profitiert. Belastend für die Entwicklung insbesondere der Rückgang bei der Volatilität und somit bei den Instrumenten zur Absicherung. Bei den derzeit niedrigen Volatilitäts-Niveaus um 14 sollten die größten Belastungen aus der Absicherung inzwischen eingepreist sein. Zumal diese Levels historisch gesehen sehr niedrig sind.

Vor dem Hintergrund weiterhin enormer Unsicherheit, fühlen wir uns mit einer Investition in fair bewertete Unternehmen mit soliden Gewinnen weiterhin sehr wohl. Jedoch in Kombination mit unserem aktiven Risikomanagement, da durch neue Belastungsfaktoren auch der Aktienmarkt nicht unerheblich schwankt.

Im ESG Rating verfügt der Fonds über sehr gute Einstufungen bei Morningstar und MSCI.

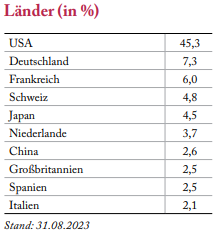

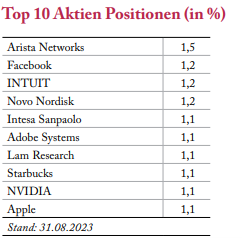

Die Länderallokation sowie Top Ten Aktien sind per 31.08.2023:

Heißer Herbst oder nächste Welle aufwärts?

Die europäischen Aktienmärkte bewegen sich seit Monaten in einer sehr engen Spanne von gut 5%. Im Juli wurde im EuroStoxx50 die obere Kante bei 4500 angesteuert und im August kam es zu einem Rücksetzer bis zur Unterstützung bei 4200. Zuletzt wurde erneut das untere Ende der Spanne getestet. Ohne neue Nachrichten und Aussichten spricht viel dafür, dass diese Schaukelbewegungen noch eine Weile andauern.

Ein bestimmendes Thema ist weiterhin die Inflation und die Zinsentwicklung. Die Inflation ist sowohl in den USA als auch in Europa deutlich zurückgekommen, aber nicht ganz so stark wie zuletzt erwartet. Dennoch geht der Markt davon aus, dass in den USA keine weiteren Zinserhöhungen folgen werden und auch in Europa bald eine Zinspause verkündet wird. Mehr als ein Zinsplateau scheint derzeit allerdings unrealistisch. So sind die längerfristigen Renditen in den letzten Wochen leicht gestiegen und notieren in den USA inzwischen wieder bei etwa 4,3% p.a. für 10-jährige US-Staatsanleihen.

Den weiteren Daten, Arbeitsmarktzahlen und den Energiepreisen wird in den kommenden Wochen viel Aufmerksamkeit geschenkt werden. Es kann in beide Richtungen schnell gehen. Die derzeitige Lethargie drückt sich auch dadurch aus, dass der letzte, mindestes 1,5%-starke Minus-Tag beim S&P500 mehr als 90 Handelstage zurückliegt. In den letzten 15 Jahren kam dies nur 5-mal vor. Zumal wir uns saisonal weiterhin in den statistisch schwierigsten Aktienmonaten September und Oktober bewegen. Auch ein Blick auf die Seasonalcharts bei der Volatilität lässt sich dies erkennen. Davon unbeeindruckt bewegt sich die Volatilität jedoch weiter auf sehr niedrigen Niveaus um die 15.

Seit Anfang August haben unsere Strategien die leichte Korrektur sehr ordentlich gemeistert. Wir sind in unseren Fonds weiter in erstklassigen Unternehmen investiert und bleiben mit unserer risikoadjustierten Strategie bei der bewährten Vorgehensweise. Wir blicken weiterhin gelassen, aber vorsichtig auf die kommenden Monate.

Herzlichst Ihr

Robert Beer

Investmentphilosophie

Der Großteil der aktiv verwalteten Investmentfonds erwirtschaftet langfristig weniger als der Vergleichsindex und der jeweilige ETF. Langfristig mit einem systematischen Konzept mehr Rendite zu erzielen war und ist das Ziel für den LuxTopic – Aktien Europa.

Es wird angestrebt, langfristig ein besseres Rendite-Risiko-Profil als eine reine Aktienanlage zu erwirtschaften.

Um dies zu erreichen, verfolgen wir in unserem Portfolio neben der Konzentration auf europäische Blue-Chip-Aktien zwei wesentliche Anlagegrundsätze: Zum einen die Aktienkomponente und zum anderen das aktive Risikomanagement. Erst das Zusammenwirken beider Komponenten kann in Summe ein besseres Rendite-Risiko-Profil ergeben, als es bei üblichen Aktien-Benchmark-Investments der Fall ist.