Im Juli machte der RB LuxTopic – Aktien Europa A EUR (WKN 257546, ISIN LU0165251116) die Erholungsbewegung der europäischen Aktienmärkte gut mit und legte mehr als 5,0 Prozent zu. Das seit Jahresbeginn aufgelaufene Minus beträgt per Ende Juli lediglich 7,6 Prozent und fällt somit deutlich geringer als beim Eurostoxx 50 aus, der mit etwa 14 Prozent im negativen Bereich liegt. FondsManager Robert Beer betont, sich vor dem Hintergrund anziehender Zinsen und entsprechender Verluste in langlaufenden Anleihen, mit einer Investition in fair bewertete Unternehmen mit soliden Dividenden weiterhin sehr wohl zu fühlen. In seinem Monatsreport für Juli berichtet der Markstratege über die derzeitige Portfolio-Zusammensetzung seines Europa-Fonds und gibt einen Ausblick auf die weitere Entwicklung der europäischen Börsen.

Der RB LuxTopic Aktien Europa A hat die Erholungsbewegung im Juli gut mitgemacht und etwa 5 % zulegen können. Seit Jahresbeginn beträgt das Minus per Ende Juli -7,6% und somit deutlich weniger als beim Eurostoxx50 mit etwa 14% Minus.

Vor dem Hintergrund anziehender Zinsen und entsprechender Verluste in langlaufenden Anleihen und rekordhohen Inflationsraten, fühlen wir uns mit einer Investition in fair bewertete Unternehmen mit soliden Dividenden weiterhin sehr wohl. Jedoch in Kombination mit unserem aktiven Risikomanagement, da die Verunsicherung aufgrund angespannter Lieferketten, steigender Energiekosten und vor allem anziehender Zinsen auch im Aktienmarkt nicht unerheblich ist.

Im ESG Rating verfügt der Fonds über Bestnoten bei Morningstar und MSCI.

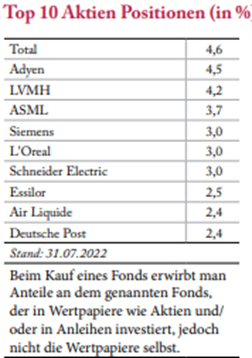

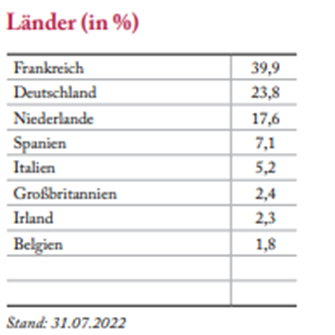

Die Länderallokation sowie Top Ten Aktien sind per 31.07.2022:

Signale der Entspannung

Anfang Juli haben alle auf die Wartung der Gasturbine für die Pipeline geschaut. Die Sorge war groß, dass Russland den Gashahn komplett zudrehen könnte. Außerdem haben die hohen Inflationsraten in Europa und in den USA für Verunsicherung gesorgt. Die Annahme war, dass die amerikanische Notenbank die Zinsen deutlich anheben muss und somit die Wirtschaft in eine Rezession zwingen wird, um die Inflation wieder nach unten zu drücken.

In Europa wird auf Grund der Energiekrise von einer bevorstehenden Wirtschaftskatastrophe, schlimmer als 2008, gesprochen. Kein Wunder, dass bei diesem Umfeld die Anlegerstimmung völlig am Boden war und teilweise noch ist. Am Markt haben sich viele Akteure nicht nur von ihren Aktienbeständen getrennt, sondern namhafte Hedgefonds haben sogar mit riesigen Short-Positionen auf weiter fallende Kurse gewettet und den Abwärtstrend verstärkt. Das sind oftmals die Zeitpunkte, an denen Risiken und Chancen sehr eng beieinander liegen. Wenn alle negativ sind, kann es schließlich fast nur besser werden.

Tatsächlich hat der Markt im Juli gedreht und sich gut erholt. Das Gas wurde zwar deutlich gedrosselt, aber nicht vollständig abgedreht. Die Notenbanken haben nicht zu aggressiv die Zinsen erhöht und die Marktteilnehmer gehen nun davon aus, dass die amerikanische Notenbank die Wirtschaft nur leicht abkühlen wird und der Zinserhöhungszyklus schon Ende des Jahres wieder vorbei sein könnte. Daraufhin sind die Renditen deutlich zurückgekommen und die Wachstumsaktien haben wieder Fahrt aufgenommen. Außerdem bietet erfahrungsgemäß der Beginn einer Rezession langfristig gesehen schon wieder eine günstige Einstiegsgelegenheit am Aktienmarkt. So schnell können sich die Argumente und die Reaktionen verändern.

Zudem hat die Berichtsaison die Aktienmärkte unterstützt. Die meisten Unternehmen verdienen trotz der Unwägbarkeiten weiterhin sehr gut und auch die Ausblicke für die kommenden Monate sind vielversprechend und oftmals nicht so schlecht wie befürchtet. Andererseits sind die Problemfelder mit Energie-, Inflations-, Kriegssorgen und Rezessionsängsten weiterhin nicht gelöst und können jederzeit die Kurse wieder belasten.

Dieser Wechsel der Meinungen und damit der Auf- und Abwärts-Phasen an den Märkten werden uns in den nächsten Wochen und Monaten begleiten. Die letzten Wochen haben gezeigt, dass Markttiming wie immer sehr schwer sein dürfte. Erstens weiß man oft nicht, welche Ergebnisse bestimmte Ereignisse bringen und zweitens ist oft nicht klar, wie die Märkte darauf reagieren werden. Man muss aber in Unternehmen investiert sein, um langfristig von der Arbeit der Beschäftigten und den Gewinnen der Unternehmen profitieren zu können. Wenn man die 10 Tage, mit der besten Wertentwicklung, verpasst, sinkt die Aktienrendite merklich. Leider liegen die meisten dieser Tage oft in Phasen, in denen die Stimmung am Boden ist.

Andererseits ist es natürlich im Interesse aller Anleger, Korrekturphasen und Rückgänge an den Kapitalmärkten so gut wie möglich zu vermeiden, um Nerven zu schonen und die nächste Aufwärtsphasen von einem höheren Niveau wieder zu starten. Wir sind überzeugt, dass es langfristig eine sehr erfolgreiche Investmentstrategie ist, dauerhaft in erstklassigen und ertragsstarken Unternehmen investiert zu sein, um von den Erträgen der Unternehmen zu profitieren. Den durch alle möglichen politischen, wirtschaftlichen oder sonstigen Einflüsse stets vorhandenen Marktrisiken begegnet man am besten mit einem guten Risikomanagement und weniger mit Timing für ständige Aktienkäufe und -verkäufe.

Zudem tun Anleger gut daran, den Blick von den kurzfristigen Nachrichten und Sorgen, hin zu den langfristigen Aussichten zu lenken. Und diese sind, trotz der aktuellen Unsicherheiten weiterhin sehr aussichtsreich. Die Themen und Krisen kommen und gehen. Risikoadjustierte Strategien bieten langfristig weiterhin ein aussichtsreiches Profil. Und entspanntere Nerven in stressigen Zeiten.

Herzlichst Ihr

Robert Beer

Investmentphilosophie

Der Großteil der aktiv verwalteten Investmentfonds erwirtschaftet langfristig weniger als der Vergleichsindex und der jeweilige ETF. Langfristig mit einem systematischen Konzept mehr Rendite zu erzielen war und ist das Ziel für den LuxTopic – Aktien Europa.

Es wird angestrebt, langfristig ein besseres Rendite-Risiko-Profil als eine reine Aktienanlage zu erwirtschaften.

Um dies zu erreichen, verfolgen wir in unserem Portfolio neben der Konzentration auf europäische Blue-Chip-Aktien zwei wesentliche Anlagegrundsätze: Zum einen die Aktienkomponente und zum anderen das aktive Risikomanagement. Erst das Zusammenwirken beider Komponenten kann in Summe ein besseres Rendite-Risiko-Profil ergeben, als es bei üblichen Aktien-Benchmark-Investments der Fall ist.