Im Februar hat der RB LuxTopic – Aktien Europa A EUR (WKN 257546, ISIN LU0165251116) an seinen positiven Jahresstart angeknüpft und eine Wertentwicklung von +5,8 Prozent seit Jahresbeginn verzeichnet. Vor dem Hintergrund weiterhin enormer Unsicherheit betont FondsManager Robert Beer, sich mit einer Investition in fair bewertete Unternehmen mit soliden Dividenden weiterhin sehr wohl zu fühlen – zumal in Kombination mit dem aktiven Risikomanagement des Fonds. In seinem Monatsreport für Februar berichtet der Markstratege über die derzeitige Portfolio-Zusammensetzung seines Europa-Fonds und gibt einen Ausblick auf die weitere Entwicklung der europäischen Börsen.

Der RB LuxTopic Aktien Europa A hat getragen von einem positiven Jahresstart um 5,8 % seit Jahresstart zugelegt. Die Volatilität als Maß für Schwankungen und eingepreisten Unsicherheiten ist deutlich gesunken und notiert nur noch bei etwa 18 nach über 30 Ende September. Dies führt dazu, dass Optionen zum Risikomanagement deutlich günstiger gehandelt werden als vor vier Monaten.

Vor dem Hintergrund weiterhin enormer Unsicherheit, fühlen wir uns mit einer Investition in fair bewertete Unternehmen mit soliden Dividenden weiterhin sehr wohl. Jedoch in Kombination mit unserem aktiven Risikomanagement, da durch neue Belastungsfaktoren auch der Aktienmarkt nicht unerheblich schwankt.

Im ESG Rating verfügt der Fonds über Bestnoten bei Morningstar und MSCI.

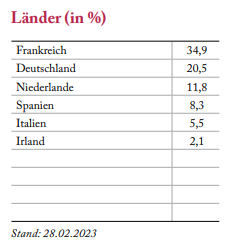

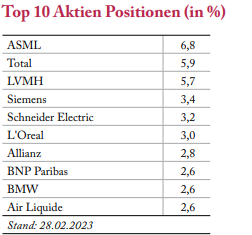

Die Länderallokation sowie Top Ten Aktien sind per 28.02.2023:

++ Sag niemals nie an den Kapitalmärkten ++

Am 24. Februar hat sich der Jahrestag des russischen Einmarsches in die Ukraine und damit des schrecklichen Kriegsbeginns gejährt. 12 Monate, die es sowohl medial als auch aus Sicht der Börsenentwicklungen, in sich hatten. So hat sich der Rubel seitdem zum Euro wie auch zum US-Dollar sogar aufgewertet. Noch überraschender ist, dass der Ölpreis seit Kriegsbeginn um über 10% nachgegeben hat. Der Gaspreis am Spotmarkt hat sich seitdem sogar halbiert. Eine Entwicklung, die in dieser Form vermutlich niemand erwartet hat.

Überraschend stark haben sich auch die jüngsten Wirtschaftsdaten in der Eurozone gezeigt. So ist die Wirtschaft in Europa auch im 4. Quartal allen Unkenrufen zum Trotz gewachsen und die Stimmung hat sich zuletzt merklich aufgehellt. Neben den sinkenden Energiepreisen deuten sich entspannende Lieferketten wie auch das chinesische Wachstum nach dem Ende der Corona-Schutzmaßnahmen auf eine Besserung und Stabilisierung der Wirtschaft hin.

Weit weniger positiv haben diese Daten jedoch die Rentenmärkte aufgenommen. So sind die Zinserwartungen nach einer Verschnaufpause wieder deutlich angesprungen. Inzwischen wird sogar erwartet, dass die EZB bis Ende des Jahres die Zinsen Richtung 4% anhebt. Dies wären nochmals 1 Prozentpunkt mehr als aktuell. Auch die Renditen für langlaufende deutsche Staatsanleihen sind daraufhin deutlich angezogen. Für 10-jährige Bundesanleihen erhält man aktuell etwa 2,7% p.a. – vor vier Wochen waren dies noch 2,15% p.a.

Während sich Kapitalanleger wieder über eine Verzinsung ihres Gelds freuen, stimmen die Inflationszahlen alles andere als optimistisch. Entgegen der Erwartung sich normalisierender Inflationsraten bleiben die gemeldeten Daten mit über 8% erschreckend hoch. Bundesbankpräsident Nagel erwartet für 2023 im Mittel zwischen 6 und 7%. Für Anleger sind die aktuellen Renditen am Rentenmarkt daher sicherlich verführerisch, zum realen Kapitalerhalt jedoch weiterhin ungenügend.

Neben den gestiegenen Zinsen an sich, reduziert die EZB zudem von März bis Juni ihre angekauften Anleihebestände um monatlich 15 Mrd. €. Angesichts einer Bilanzsumme von etwa 9 Billionen €, wovon circa 5 Billionen Staatsanleihen ausmachen, eine tragbare Summe. Andererseits zeigen diese Zahlen, die insbesondere in den „Nullzinsjahren“ seit 2015 angehäuft wurden, wie verzerrt der Zinsmarkt durch die Notenbanken war und wie weit der Weg zu einer Normalisierung am Zinsmarkt noch ist.

Erste Auswirkungen dieses Zinsanstiegs hat Finanzminister Linder zuletzt verdeutlicht. Hat die Bundesrepublik Deutschland 2021 um die 4 Mrd. Zinsausgaben tragen müssen, erhöht sich diese Zahl für 2023 auf etwa 40 Mrd. €. Eine Verzehnfachung, beinahe so groß wie der Verteidigungshaushalt und mehr als für „Digitales und Verkehr“ oder für „Bildung und Forschung“ ausgegeben wird. Der Druck wird steigen, die von Corona und Krieg entfesselte Schuldenpolitik wieder einzufangen und den Haushalt auf vernünftige Beine zu stellen. Nicht nur in Europa auch in den USA.

Die Unternehmen hingegen sind mit den Unwägbarkeiten des letzten Jahres sehr viel besser klargekommen als zunächst angenommen. Die Gewinne der DAX40 Konzerne befinden sich den bisher gemeldeten Zahlen und Schätzungen zufolge auf dem Niveau des Rekordjahres 2021. Die Inflation sorgt hier für deutlich anziehende Umsätze, da die verkauften Waren schlicht teurer werden. Auch wenn durch steigende Material- und Lohnkosten die Ausgaben zulegen, arbeiten die Verantwortlichen Unternehmenslenker daran, Probleme zu meistern und Gewinnspannen aufrecht zu erhalten. Somit ist im längerfristigen Kontext die Inflation für die meisten Konzerne sogar positiv, denn Inflation bedeutet steigende Verkaufspreise, was bei stabilen Margen höhere Gewinne bedeutet.

Nach dem rasanten Anstieg der europäischen Aktienmärkte kann es natürlich jederzeit auch zu kräftigeren Korrekturen kommen. Zumal der rasante Zinsanstieg zu Alternativen bei der Geldanlage, insbesondere für kurzfristig orientierte Anleger führt. Dennoch bieten Aktienanlagen für langfristig orientierte Investoren weiter die rentabelsten Aussichten, wobei aufgrund der kurzfristigen Unsicherheiten risikoadjustierte Strategien attraktiv erscheinen.

Herzlichst Ihr

Robert Beer

Investmentphilosophie

Der Großteil der aktiv verwalteten Investmentfonds erwirtschaftet langfristig weniger als der Vergleichsindex und der jeweilige ETF. Langfristig mit einem systematischen Konzept mehr Rendite zu erzielen war und ist das Ziel für den LuxTopic – Aktien Europa.

Es wird angestrebt, langfristig ein besseres Rendite-Risiko-Profil als eine reine Aktienanlage zu erwirtschaften.

Um dies zu erreichen, verfolgen wir in unserem Portfolio neben der Konzentration auf europäische Blue-Chip-Aktien zwei wesentliche Anlagegrundsätze: Zum einen die Aktienkomponente und zum anderen das aktive Risikomanagement. Erst das Zusammenwirken beider Komponenten kann in Summe ein besseres Rendite-Risiko-Profil ergeben, als es bei üblichen Aktien-Benchmark-Investments der Fall ist.