Die jüngste Schwächephase bei europäischen Aktien konnte der RB LuxTopic – Aktien Europa A EUR (WKN 257546, ISIN LU0165251116) sehr gut meistern und hat aktuell eine positive Wertentwicklung von +6,6 Prozent seit Jahresbeginn zu verzeichnen. FondsManager Robert Beer berichtet, dass er sich mit seiner Investition in fair bewertete Unternehmen mit soliden Dividenden immer noch sehr wohl fühlt – zumal in Kombination mit dem aktiven Risikomanagement des Fonds. Nun sei die spannende Frage, wie lange die jüngste Seitwärtsbewegung noch anhalten werde. In seinem Monatsreport für August thematisiert der Markstratege die derzeitige Portfolio-Zusammensetzung seines Europa-Fonds und gibt einen Ausblick auf die weitere Entwicklung der europäischen Börsen.

Der RB LuxTopic Aktien Europa A hat seit Jahresbeginn um 6,6 % zugelegt. Nachdem die Optionen im ersten Halbjahr aufgrund der zunehmenden Sorglosigkeit und geringer Schwankungen die Entwicklung des Fonds gemildert haben, wurde die jüngste Schwächephase bei europäischen Aktien sehr gut gemeistert.

Vor dem Hintergrund weiterhin enormer Unsicherheit, fühlen wir uns mit einer Investition in fair bewertete Unternehmen mit soliden Dividenden weiterhin sehr wohl. Jedoch in Kombination mit unserem aktiven Risikomanagement, da durch neue Belastungsfaktoren auch der Aktienmarkt schnell nicht unerheblich schwanken kann.

Im ESG Rating verfügt der Fonds über gute Einstufungen bei Morningstar und MSCI.

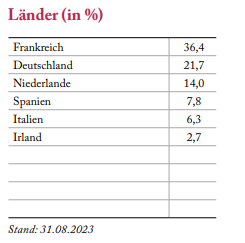

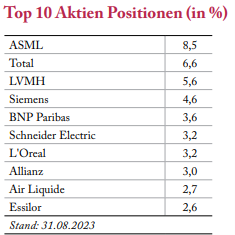

Die Länderallokation sowie Top Ten Aktien sind per 31.08.2023:

Wie lange hält die Seitwärtstendenz an?

Fondsmanager Robert Beer

Die europäischen Aktienmärkte bewegen sich seit einigen Monaten in einer sehr engen Spanne von gut 5%. Im Juli wurde ein neues Jahreshoch angesteuert und im August kam es zu einem kleinen Rücksetzer. Die positive Grundstimmung hatte einen leichten Dämpfer erhalten. Seitdem läuft wieder eine leichte Aufwärtsbewegung. Ohne neue Nachrichten und Aussichten spricht viel dafür, dass diese Schaukelbewegungen noch eine Weile andauern.

Die Konjunktur in Europa verläuft eher etwas schleppend. Deutschland bewegt sich an der Schwelle zu einer leichten Rezession. Es gibt erste Anzeichen, dass die erhöhten Zinsen einen deutlicheren Bremseffekt in der Wirtschaft hinterlassen. Die großen weltweit agierenden Konzerne verdienen nach wie vor sehr gut. Für die binnenorientierte Wirtschaft wird es etwas schwieriger. Während die global agierenden Blue Chip Aktien aus den Bereichen Luxus, Chips, Software und Technologie sich weiterhin sehr gut entwickeln, schwächeln Immobilien und Konsumwerte wie beispielsweise Zalando.

Etwas vorsichtiger betrachtet man auch die schwächere Entwicklung der Konjunktur in China. Dort belastet vor allem die problematische Entwicklung am Immobilienmarkt. So hat Country Garden, ein Immobilien-Entwicklungsriese mit 178 Mrd. € Schulden, eine Zinszahlung erst auf den letzten Drücker geleistet. Die Schwierigkeiten im ganzen Sektor sind keineswegs gelöst und belasten auch die generelle konjunkturelle Erholung nach den Corona-Lockdowns. Dies zeigt sich auch in einer gegenüber dem US-Dollar schwächelnden chinesischen Währung.

Dagegen ist die Wirtschaft in den USA weiterhin unter Volldampf. In der ersten Jahreshälfte gab es erhebliche Befürchtungen, dass die Zinserhöhungen unweigerlich eine Rezession auslösen würden. Aktuell expandiert die Wirtschaft jedoch trotz erhöhter Zinsen und die Arbeitslosenrate ist nahe einem historischen Tief. Angetrieben wird die Wirtschaft von enormen staatlichem Konjunkturprogrammen und viel Optimismus der Konsumenten.

Die Aktienmärkte werden seit einigen Monaten von der Phantasie um „KI“ Künstliche Intelligenz befeuert. Das Thema erfasst nach der Chip Industrie und den großen Software-Konzernen und Medien-Giganten immer mehr Bereiche und Branchen. Die Entwicklung stützt sich auf mögliche revolutionäre Entwicklungen in den nächsten Jahren. Es wird in den nächsten Jahren spannend zu beobachten sein, ob es sich eher um einen Hype oder um eine grundlegend neue Entwicklung handelt.

Ein bestimmendes Thema ist weiterhin die Inflation und die Zinsentwicklung. Die Inflation ist sowohl in den USA als auch in Europa von ihrem Hoch deutlich zurückgekommen, aber nicht ganz so stark wie zuletzt erwartet. Dennoch geht der Markt davon aus, dass in den USA keine weiteren Zinserhöhungen folgen wird und in Europa im September die letzte Zinserhöhung der EZB in diesem Zinszyklus anstehen dürfte.

Sollte das Szenario so eintreten, könnte sich eine freundliche Entwicklung für den Rest des Jahres an den Aktienmärkten anbahnen. Sollte sich jedoch die Inflation wider Erwarten verfestigen oder wegen anziehender Energiepreise in den Herbst- und Wintermonaten sogar wieder leicht erhöhen, stünden ggfs. weitere Zinserhöhungen an. Dieses mögliche Enttäuschungspotential könnte die Aktienmärkte unter Druck bringen. Außerdem gilt es den enormen Finanzierungsbedarf der Regierungen und die Auswirkungen der restriktiven Geldpolitik der Notenbank auf die Geldmenge und somit auf die Zinsentwicklung zu beachten.

Daher bleiben wir bei unserer Meinung der letzten Monate. Während für kurzfristig orientierte Anleger der Zinsanstieg wieder Alternativen bedeutet, bieten Aktien unter Renditeaspekten für den langfristigen Investor weiterhin die attraktivsten Aussichten. Da kurzfristig jederzeit negative Nachrichten die Anleger verunsichern können, sollten in den kommenden Monaten qualitativ hochwertige Blue Chip Aktien mit soliden Gewinnen und Marktpositionen bevorzugt, auf eine breite Streuung geachtet sowie auf ein aktives Risikomanagement Wert gelegt werden.

Herzlichst Ihr

Robert Beer

Investmentphilosophie

Der Großteil der aktiv verwalteten Investmentfonds erwirtschaftet langfristig weniger als der Vergleichsindex und der jeweilige ETF. Langfristig mit einem systematischen Konzept mehr Rendite zu erzielen war und ist das Ziel für den LuxTopic – Aktien Europa.

Es wird angestrebt, langfristig ein besseres Rendite-Risiko-Profil als eine reine Aktienanlage zu erwirtschaften.

Um dies zu erreichen, verfolgen wir in unserem Portfolio neben der Konzentration auf europäische Blue-Chip-Aktien zwei wesentliche Anlagegrundsätze: Zum einen die Aktienkomponente und zum anderen das aktive Risikomanagement. Erst das Zusammenwirken beider Komponenten kann in Summe ein besseres Rendite-Risiko-Profil ergeben, als es bei üblichen Aktien-Benchmark-Investments der Fall ist.