Die Aufwärtsbewegung des Managed ProfitPlus (MPP) setzte sich auch im September fort: Per Monatsende verteuerte sich der NAV empfindlich um 8,45 Prozent. Die Gewichtung der strategischen und taktischen Firmenanteile betrug 54,65 Prozent, wobei davon rund 11 Prozent in sechs Goldminen-Unternehmen investiert waren. Knapp 25 Prozent der FondsGelder waren per Stichtag in hochwertige Unternehmens- und Staatsanleihen veranlagt. FondsManager Gregor Nadlinger berichtet, welche neuen taktischen Investments in seinem vermögensverwaltenden Mischfonds Managed Profit Plus (A) (WKN A0MZM1, ISIN AT0000A06VB6) getätigt wurden. In seinem Monatsbericht für September erläutert der Stratege die aktuelle Markteinschätzung und gibt Investoren der FondsStrategie SJB Substanz Informationen über die Umschichtungen im Portfolio des Multi-Asset-Fonds.

Als Reminiszenz an die schönen Sommertage und Einstieg in unser heutiges Thema „Ein echtes Genie“ hören Sie, was der österreichische Liedermacher Roland Neuwirth dazu zu sagen hat, mit seinem Song „Veranda“: https://www.youtube.com/watch?v=KcreSHIn3aA

Für unsere neuen Leser aus Deutschland – zahlreiche durfte ich jüngst auf der Hidden Champions Tour 2020 von Jürgen Dumschat https://www.aecon24.de/blogs/allgemeine-informationen/1505-hidden-champions-tour-2020.html persönlich kennenlernen – kann das Lied als kleines Sprachtraining dienen. Einige planen doch, unserer Einladung nach Wien zu folgen, sobald die C-19 Situation bereinigt ist, hoffentlich bald. Es hängt nach meiner bescheidenen Einschätzung davon ab, wie unsere Regierungen damit umgehen. Mehr dazu nachfolgend.

Anhand des MPP Factsheet 2020-09 sehen Sie, wie stark sich der Preisanstieg dieses privaten Pensionskassenfonds heuer entwickelte. Per Ende September verteuerte sich der NAV des MPP empfindlich um 8,45%. Die Gewichtung der strategischen und taktischen Firmenanteile betrug 54,65%, wobei davon rund 11% in fünf Goldminen-Unternehmen investiert waren. Knapp 25% der Fondsgelder waren per Stichtag in hochwertige Unternehmens- und Staatsanleihen veranlagt. Über 15% wurden als flexible Reserve in Bargeld gehalten und rund 3% sind in ungehebelte Short ETFs auf DAX, MDAX und E50 zwecks Teilabsicherung des Aktienmarktrisikos investiert.

Aus Fremdwährungs-Absicherungsgeschäften sind 2,00% an Gewinnen aufgelaufen, seit 1. Juni 2020. Diese Position finden Sie auf der ersten Seite, links unten, unter „Derivate …“.

Schumpeter: Die Kraft der schöpferischen Zerstörung

Die Schöpferische Zerstörung ist ein Begriff aus der Makroökonomie, dessen Kernaussage lautet: Jede ökonomische Entwicklung (im Sinne von nicht bloß quantitativer Entwicklung) baut auf dem Prozess der schöpferischen bzw. kreativen Zerstörung auf. Die Zerstörung ist also notwendig – und nicht etwa ein Systemfehler –, damit Neuordnung stattfinden kann https://de.wikipedia.org/wiki/Sch%C3%B6pferische_Zerst%C3%B6rung.

Die Maßnahmen, die Regierungen rund um die Welt im Frühjahr 2020 setzten, zeugen unzweifelhaft von Zerstörung in den Bereichen Kultur, Bildung, Wirtschaft und Gesellschaft. Die Digitalisierung wurde extrem beschleunigt, Homeoffice als Teil der Arbeitswelt etabliert und CO2 massiv eingespart, dank weniger Verkehr und Eindämmung der Industrie. Auf der Negativseite dürfen die Regierenden stark steigende Arbeitslose, Spaltungen in der Gesellschaft, extrem erhöhte Staatsschulden und die weitere Entwertung von Spareinlagen bzw. Kontoguthaben buchen.

Was denken Sie: werden unsere Regierungen im Rückblick als Genies im Sinne der schöpferischen Zerstörung gelten? Und als Bürger frage ich mich: Welche Neuordnung streben unsere Regierungen an, von der wir noch nichts wissen?

Ein Blick nach Deutschland und Österreich zeigt, dass seit einigen Wochen mit Hochdruck damit begonnen wurde, kerngesunde Menschen auf C-19 zu testen. Bei positiven Laborbefunden gelten diese Menschen als infiziert und die Massenmedien berichten von stark steigenden Infektionen in absoluten Zahlen, anstatt diese in Relation zu setzen, beispielsweise mit der stark gestiegenen Testanzahl. Für die Bürger unbeantwortet bleiben wichtige Fragen: sind positiv getestete Menschen auch krank? Sind diese Menschen für andere Menschen ansteckend? Eine rühmliche Ausnahme bildet die ARD Extra Sendung „Die Corona Lage“ vom 5.10.2020. Richtig spannend wurde es für mich ab der Minute 11.35:

https://www.ardmediathek.de/daserste/video/ard-extra-die-corona-lage/das-erste/Y3JpZDovL3dkci5kZS9CZWl0cmFnLWQxNDFlNjJlLTA3YTQtNDMzYS1hYzQ3LWIxZjdiMjVlMDU0MA/

Zum Thema „Wie gefährlich ist C-19“, hat die Initiative „Respekt“ folgende Pressekonferenz am 7.10.2020 gegeben: https://respekt.plus/pressekonferenz-wie-gefaehrlich-ist-covid-19/

Aus der Schweiz möchte ich Ihnen zwei Quellen geben:

https://www.meinbezirk.at/niederoesterreich/c-politik/corona-positiv-getestet-aber-symptomlos-krankheit-oder-immunitaet_a4154610

https://corona-transition.org/chef-der-zurcher-arztegesellschaft-maskenpflicht-scheint-nur-ein-symbolischer

Welche Auswirkung hat C-19 auf die weitere Entwicklung des MPP?

Das Fondsmanagement sucht im laufenden Veränderungsprozess nach jenen Investments, die von neuen Trends und von Innovationen profitieren. Heute sind die Führungskräfte der Firmen extrem gefordert. Die besten werden ihr Schiff umsichtig führen, jedoch auch bereit sein, plötzlich auftretende Gelegenheiten zu nutzen. Auf derartige Menschen gilt es zu setzen.

Gemieden werden Emittenten, die außerhalb des definierten Kompetenzrahmens liegen, nicht den Qualitätskriterien entsprechen oder aus korrupten instabilen Ländern kommen.

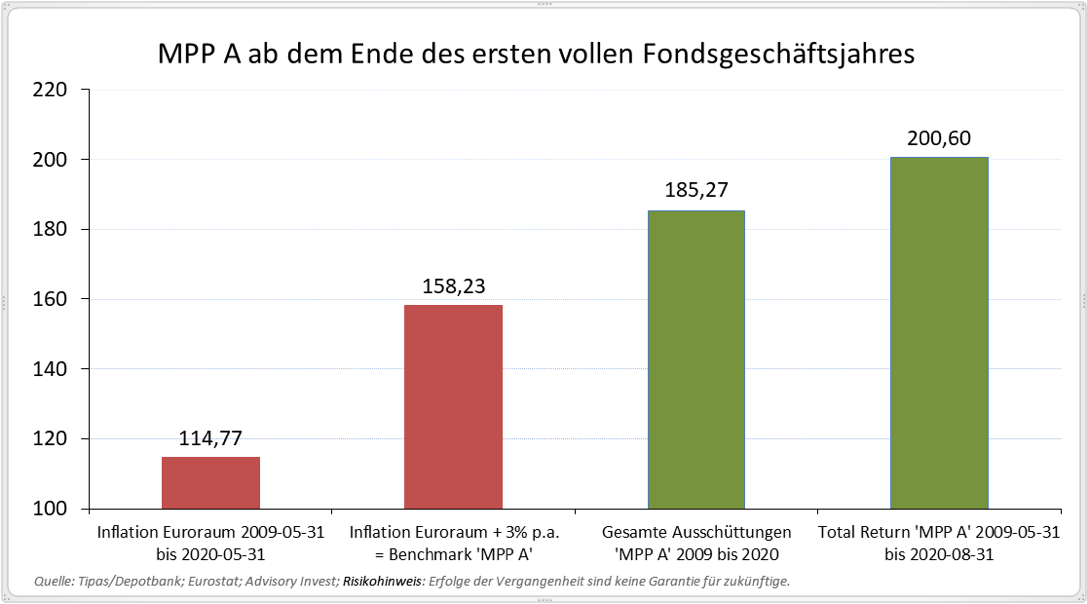

Trotz des aktuellen Marktumfeldes möchte das Fondsmanagement seine Leistungen bestätigen, ja sogar übertreffen, die seit Ende des ersten vollen Geschäftsjahres per 31.05.2009 vorliegen, ohne dafür eine Garantie abgeben zu können.

In den letzten elf Jahren wurden 85,27% oder 5,23% p.a. ausgeschüttet, gemessen am Kest-bereinigten NAV des MPP A, der ausschüttenden Tranche, gemäß BVI- bzw. OeKB-Methode. Damit wurde sowohl die Kaufkraft für Euroanleger erhalten als auch die interne Benchmark übertroffen, wie Sie in der Grafik sehen.

Die Grafik zeigt die wie sich die Inflation im Euroraum entwickelte, nämlich mit 1,34% p.a. oder einem Indexwert von 114,77. Die interne Benchmark „Inflation Euroraum + 3% p.a. jährlich an Ausschüttung zu erwirtschaften“ ergibt einen Indexwert von 158,33. Dieser wurde mit einem Ausschüttungsindex von 185,27 deutlich übertroffen. Der Total Return Index (Ausschüttungen plus Kursgewinne) liegt bei 200,60 und liegt deutlich über dem Ausschüttungsindex.

Die Ausschüttungen setzen sich aus Zinserträgen, Dividenden und realisierte Kursgewinnen aus Aktien-, Anleihen-, Devisen- und Absicherungsgeschäften zusammen.

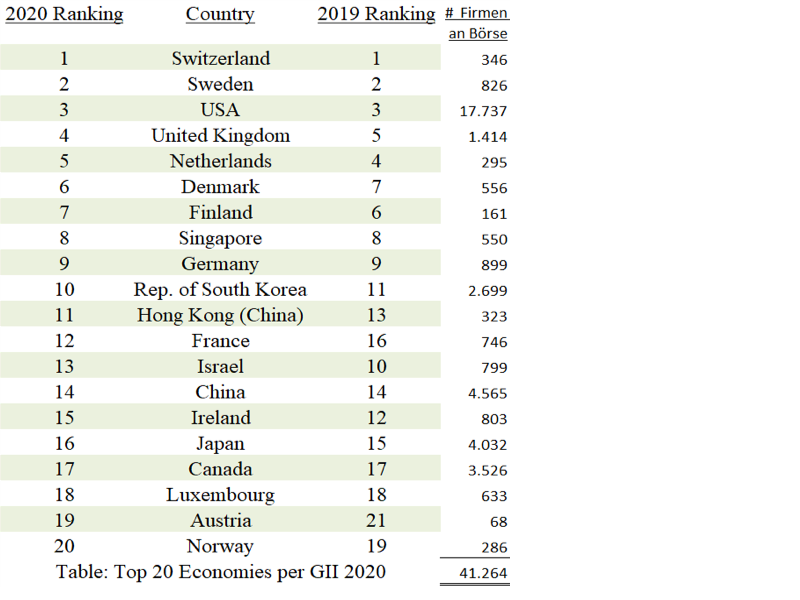

Vielen Anlegern gefällt es sehr, dass sich dieser vermögensverwaltende Pensionskassen-Mischfonds auf nachhaltige Investments aus den führenden Ländern des Globalen Innovationsindex https://www.globalinnovationindex.org/gii-2020-report spezialisiert hat.

Sie sehen, dass die Schweiz wiederum als das innovativste Land der Welt gekürt wurde. Aus diesen Ländern wird in Unternehmensanleihen, Staatsanleihen und in Eigentumsanteilen an Firmen investiert.

In Südkorea und China wurde bislang nicht investiert, nachdem Qualitätsvorgaben an die so genannte Corporate Government unerfüllt bleiben. Unternehmensberichte müssen beispielsweise in Englisch vorliegen.

Von den rund 62.000 Firmen, die weltweit an den Börsen notieren, entfallen rund 2/3 auf die angeführten Länder. Die vielfältige Auswahl sieht das Fondsmanagement als positiv.

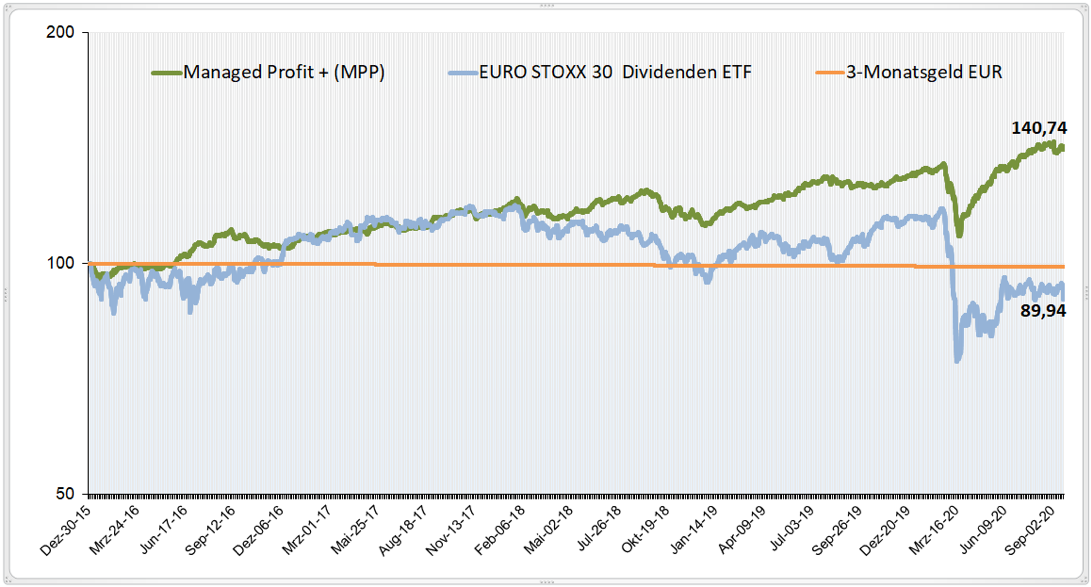

Ab Ende 2015 federt das Taktische Risk Overlay 2.0 die Verlustphasen der Märkte in vier Stufen ab. Handverlesene Übernahmegeschäfte, Goldminenfirmen und die flexible Absicherung von Fremdwährungsgeschäften zählen als Instrumente.

Wie gut das Team aus Absolute Value und Taktischem Risk Overlay ab Ende 2015 gearbeitet haben, entnehmen Sie der folgenden Grafik:

Die grüne Linie zeigt Ihnen, wie hoch der Total Return für jene Anleger war, die den MPP per Ende 2015 kauften und bis zum 11. August 2020 hielten, nämlich 40,74% gemäß OeKB- Methode. Dies entspricht einer jährlichen Performance von rund 7,50%. Die Aktienquote liegt beim MPP zwischen null bis 70%.

Ein Anleger, der in den (kostengünstigen) E50 Dividenden ETF, hellblaue Linie, investierte, verzeichnete bei dieser dividendenorientierte Strategie einen Verlust von rund 10%, gemäß OeKB-Methode. Die Aktienquote liegt bei dieser Strategie bei 100%.

Ein Anleger, der sein Geld auf dem Konto liegen ließ, violette Linie, verzeichnete einen Verlust von etwas über einen Prozent, ohne Berücksichtigung von weiteren Kaufkraft-Verlusten durch die Inflation.

Näheres zu Investments des MPPs finden Sie in den folgenden beiden Dokumenten:

Vorankündigung der nächsten MPP Ausschüttung für den 2. August 2021

Wie heißt es im Fußball: nach dem Spiel ist vor dem Spiel … Am Montag, den 3. August 2020, kam es zur diesjährigen Ausschüttung – brutto, vor eventueller Kest – von 0,41 Euro pro Stück Fondsanteil des MPP A.

Die nächste Ausschüttung findet am 2. August 2021 statt. Geplant sind wiederum 0,41 Euro pro Stück Fondsanteil MPP A. Bei einem aktuellen NAV von 6,83 Euro errechnet sich eine Ausschüttungs-Rendite in Höhe von 6,00% gemäß OeKB- bzw. BVI-Methode.

Gedanken zur aktuellen Gestionierung des MPP

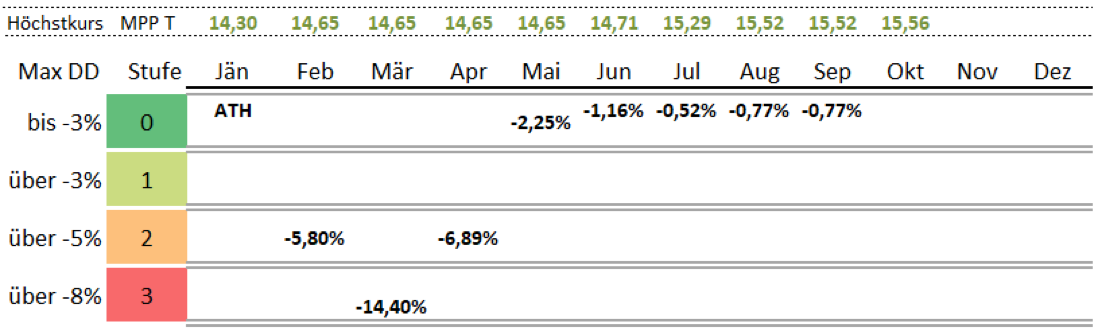

Seit Ende 2015 befindet sich das Taktische Risk Overlay 2.0 im Einsatz. Damit sollen an möglichst vielen Monaten ein Kursplus zu erzielt und die Drawdowns des Fondspreises gedämpft werden. Mit der nachfolgenden Tabelle sehen Sie den Einsatz in der Praxis.

Sie sehen in der obigen Grafik die Grundstruktur mit der die Komponenten aus dem Taktischen Risk Overlay gesteuert werden. Die Einteilung erfolgt gemäß der maximalen Fondspreisänderung nach unten, in der Fachsprache ‚Max Drawdown‘ oder hier abgekürzt ‚Max DD‘. Die angegebenen Werte beziehen sich üblicherweise auf das Monatsende.

Der letzte absolute Höchstkurs des MPP (T) lag per 19.08.2020 bei 15,52 Euro und wird so lange weitergeführt, bis ein neues Allzeithoch (ATH) erreicht wird. Per Ende Februar 2020 lag der Fondspreis des MPP (T) bei 13,80 €uro und der berechnete MaxDD bei -5,80%, den Sie in der Stufe 2 eingetragen sehen. Per 30.09.2020 ergibt sich der MaxDD bei -0,77%.

Fondspreisschwankungen in der Grundstufe Null werden üblicherweise gänzlich akzeptiert. Ab der Stufe 1 erfolgen risikoreduzierende Maßnahmen – in Bezug auf das MaxDD. Dafür stehen Bargeld, direktionale Absicherungen, Reduktion von Aktien- oder Anleihepositionen, offene Fremdwährungen, edelmetallbezogene Investments, diverse Sondersituationen oder Investments mit negativem Betafaktor zur Verfügung.

Einen guten Herbststart, gute Geschäfte und viel Vergnügen mit dem MPP wünscht Ihnen

Gregor Nadlinger, Absolute Value Fondsmanager

Focused on making people richer.

P.S.: Bitte empfehlen Sie uns weiter, wenn Sie der MPP begeistert. Trotz stark wachsendem Fondsvolumen möchten wir noch wesentlich mehr erreichen. Worte aus Ihrem Munde sind mehr wert als hundert Werbeeinschaltungen!

Über den Managed Profit + (kurz: MPP)

Der Managed Profit Plus ist ein vermögensverwaltender Mischfonds, der jährliche Ausschüttungen anstrebt, die im langfristigen Durchschnitt drei Prozent über der Inflationsrate der Eurostaaten liegen. Zur Zielerreichung wird in den führenden Märkten des Globalen Innovationsindex jene Absolute Value Strategie eingesetzt, die Spezialitäten systematisch sucht und zulässige Absicherungsinstrumente nutzt.

Dieser Mischfonds, der die Branchen Atomkraft, Rüstung und Tabak meidet, darf laut Prospekt bis zu 70% des Fondsvermögens in Aktien, sonstige Beteiligungswertpapiere und Corporate Bonds veranlagen, Forderungswertpapiere dürfen bis zu 100% des Fondsvermögens betragen.

Die eingesetzten Event Driven Strategien unterstützen neben der Nutzung von Absicherungsinstrumenten das Taktische Risk Overlay, das sich in Version 2.0 seit Ende 2015 in Umsetzung befindet. Damit wird versucht, monatlich ein Kursplus auszuweisen und die Drawdowns zu verringern.