Im März kam es zu dem dem seit 1929 schnellsten Kursrutsch bei Aktien, der die beispiellose Unsicherheit im Hinblick auf die Auswirkungen des Coronavirus-Ausbruchs auf die Weltwirtschaft spiegelt. In der Konsequenz vergünstigte sich der Preis des vermögensverwaltenden Mischfonds Managed Profit Plus (A) (WKN A0MZM1, ISIN AT0000A06VB6) um 9,13 Prozent. FondsManager Gregor Nadlinger von der in Wien beheimateten Advisory Invest senkte in diesem Zusammenhang die Aktienquote und fuhr zugleich den Anteil hochwertiger Staatsanleihen im Portfolio nach oben. In seinem Monatsbericht für März erläutert Nadlinger seine aktuelle Markteinschätzung und gibt Investoren der FondsStrategie SJB Substanz Informationen über die jüngsten Umschichtungen im Portfolio des Multi-Asset-Fonds.

An den Börsen wird ein Preis bezahlt für eine Vorstellung der Zukunft. Somit zahlen Investoren für das, was sie nicht wissen können. In dem seit 1929 schnellsten Kursrutsch bei Aktien spiegelt sich die beispiellose Unsicherheit im Hinblick auf die Auswirkungen des Coronavirus-Ausbruchs auf die Weltwirtschaft. Zwischen 19. Februar und 18. März 2020 korrigierte etwa der DAX Performance Index um 38,78% oder der Dow Jones um 32,20% wie Sie mit folgender Grafik sehen können.

Wie es um die Entwicklung eines speziellen Medikaments gegen den Coronavirus steht und wie die Allwetter taugliche Vermögensaufteilung derzeit beim Managed Profit Plus (kurz: MPP) gestioniert wird, darüber lesen Sie in diesem Newsletter.

Der NAV des MPP vergünstigte sich im März um 9,13%. Die Netto-Aktienquote betrug per Monatsende 37,53%. Eine detaillierte Aufteilung dieser Quote folgt nachstehend. 44,48% der Fondsgelder waren per Stichtag in Anleihen investiert, die Bargeldquote betrug 12%. Nähere Informationen finden Sie per Mausklick im MPP Factsheet 2020-03.

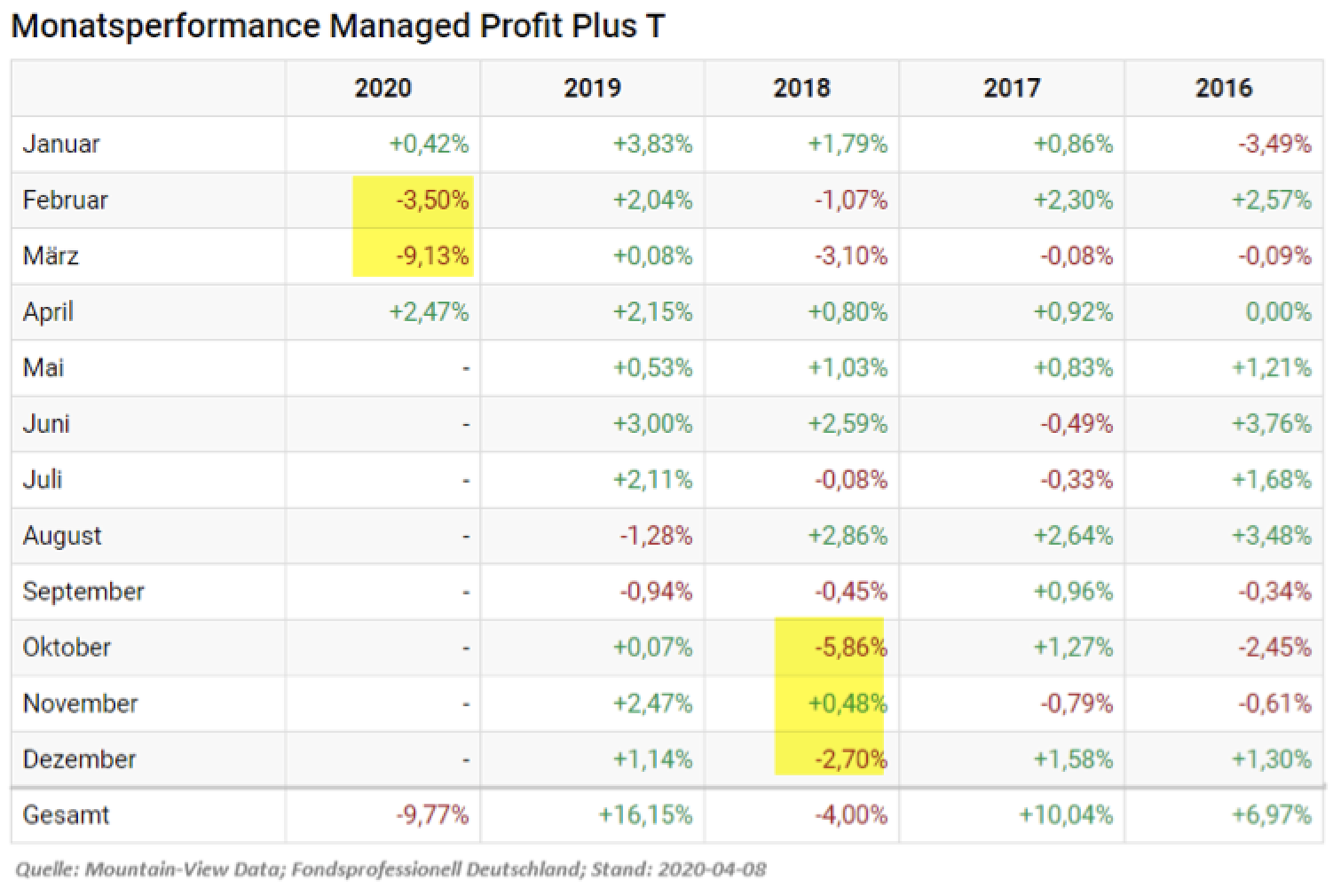

Stärkere Kursrückgänge beim MPP waren bislang immer die besten Kaufgelegenheiten. Ob es auch dieses Mal so sein wird, wird die Zukunft zeigen. Für Sie ein Überblick der letzten Jahre.

Medizinische Lösungen für Covid-19

Die ganze Biotech- und Pharmawelt arbeitet rund um die Uhr daran, ein Medikament zu finden, das sich wirksam gegen den aktuellen Coronavirus einsetzen lässt.

Ein Weg besteht darin, dass Ärzte bestehende Medikamente testen, die für die Bekämpfung anderer Krankheiten entwickelt wurden und die eventuell auch gegen den Coronavirus (teil)wirksam sind. An vorderster Front zu finden: Regeneron, Roche, Gilead oder Bayer.

Ein anderer Weg besteht darin, ein Medikament speziell gegen Covid-19 zu entwickeln. Hier kommt die Arbeit von Dr. Josef Penninger ins Spiel. Kürzlich gelang ihm ein Durchbruch insofern, als er nun sein Medikament namens APN01 in Österreich, Deutschland und Dänemark in einer medizinischen Studie an 200 erkrankten Patienten zum Testen aufsetzen ließ. Bei positiven Testergebnissen könnte ab Sommer 2020 dieses Medikament produziert werden. Näheres dazu finden Sie unter:

- https://futurezone.at/science/corona-medikament-aus-wien-wird-an-covid-19-erkrankten-getestet/400801421

- https://www.heilpraxisnet.de/naturheilpraxis/coronavirus-neu-entdecktes-medikament-blockiert-fruehe-covid-19-phasen-20200403511978

Es gilt: Weder die milliardenschweren Wirtschaftsprogramme der Regierungen, noch das Gelddrucken der Notenbanken können die Ursachen der Corona-Krise beheben!

„Invert, always invert!“ Charlie Munger.

Es gibt viele Firmen, die unter der aktuellen Situation leiden, manche davon werden untergehen. Das Fondsmanagement des MPP hat einige Firmen gefunden, die vom aktuellen Umfeld profitieren und die es wert sind, als Investment für länger zu dienen.

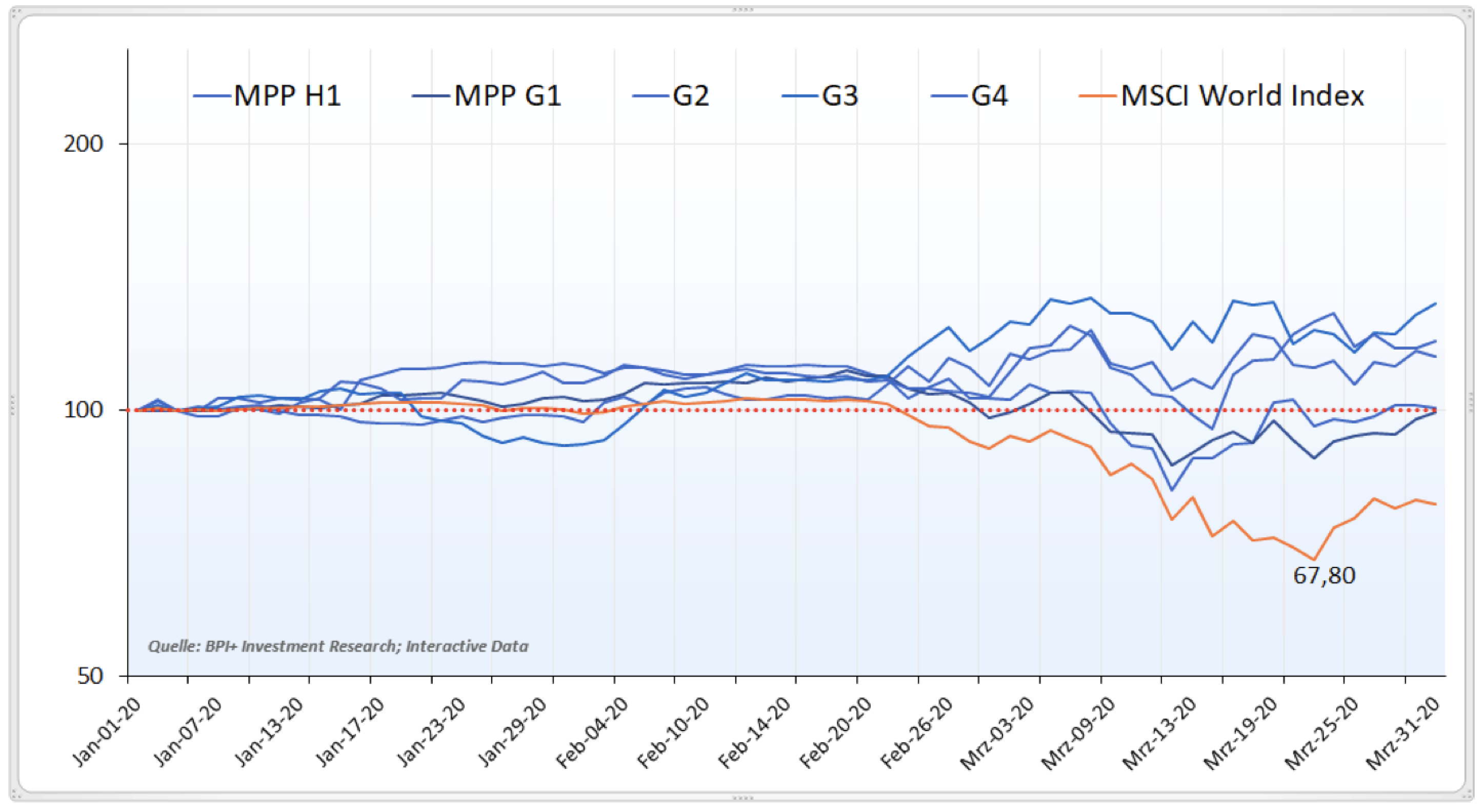

Unter MPP H1 sind jene Investments angeführt, die vom Trend des digitalen Lifestyles bzw. Arbeitens (Homeoffice) profitieren.

Unter MPP G1 bis G4 sind jene vier Firmen angeführt, in die der MPP seit kurzem investiert ist und die sich dem Abwärtstrend an den Aktienmärkten entziehen konnten, gemessen am MSCI World Aktienindex.

Allwetter taugliche Vermögensaufteilung

Während sich die Absolute Value Strategie darum kümmert, zielgerichtet geeignete Investments zu finden, hat das Taktische Risk Overlay die Aufgabe Drawdown im NAV des MPPs zu dämpfen bzw. den Grundstein dafür zu legen, dass an möglichst vielen Monaten ein Kursplus erzielt werden kann.

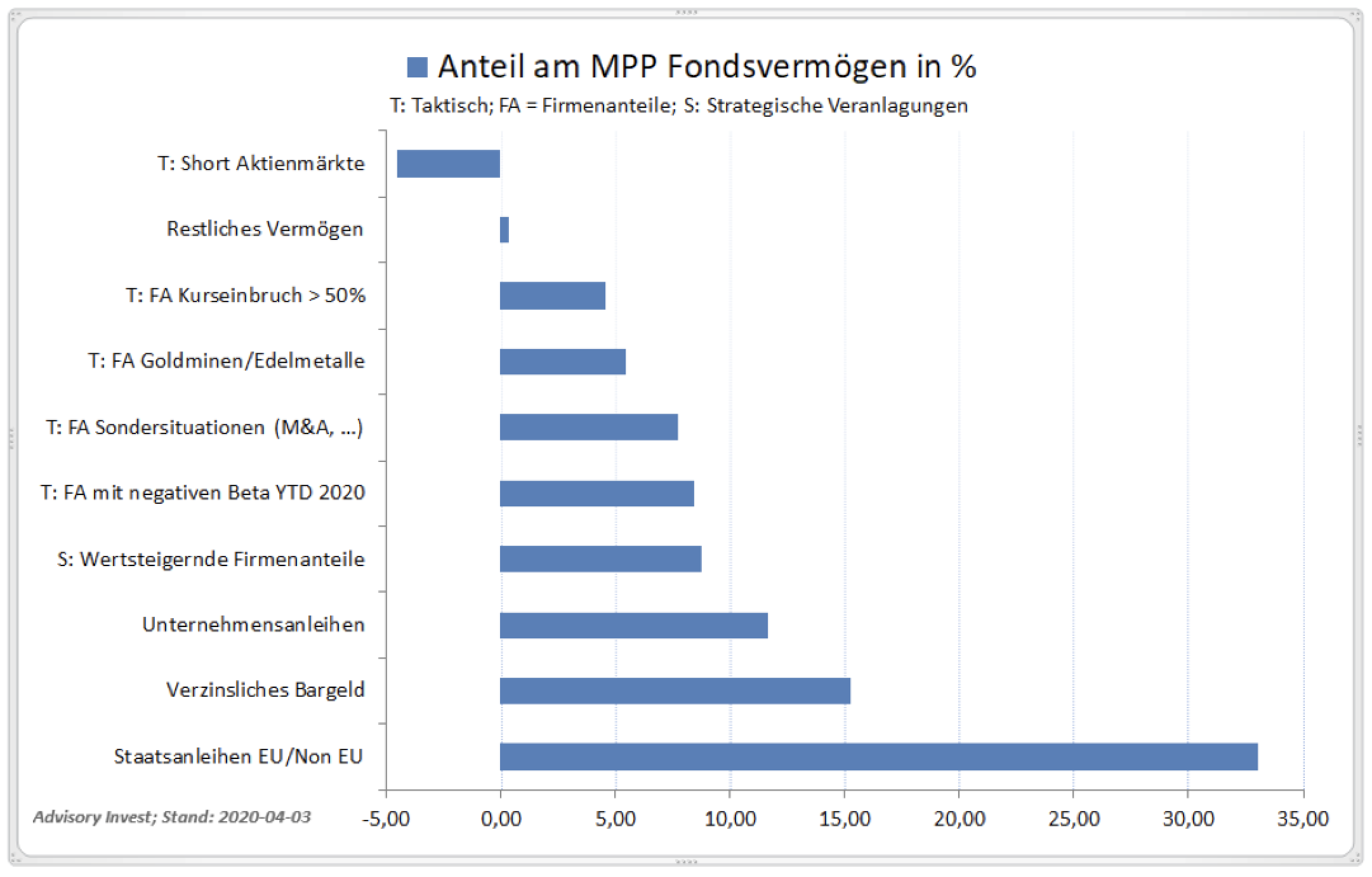

Die Umsetzung der Allwetter tauglichen Vermögensaufteilung, als Grundlage für das Taktische Risk Overlay, passt sich den jeweils geänderten Marktumfeld an. Derzeit wird folgendermaßen allokiert:

Deflation/Inflation/Stagflation: Für jedes dieser Wirtschaftsumfelder gibt es die richtigen Staatsanleihen. Per Stichtag 4. März 2020 waren 33,07% in Staatsanleihen EU/EWR (Schweden, Finnland, Großbritannien, Belgien, Slowakei, Island, etc.) bzw. andere Staaten (Australien, Singapur, Katar, etc.) veranlagt. Die Bonitäten bewegen von A bis AAA. Die Laufzeiten in der gesamten Bandbreite. Auch inflationsgeschützte Anleihen (GB) sind im Fondsportfolio enthalten.

Als flexibelste Komponente steht Bargeld dafür zur Verfügung, blitzschnell Chancen ergreifen zu können, die sich durch Verwerfungen des Marktes, einer Branche oder eines bestimmten Unternehmens ergeben. Guthabenzinsen gibt es noch in Währungen außerhalb des Euros.

Deflation/Inflation/Stagflation: Für jedes dieser Wirtschaftsumfelder gibt es die richtigen Unternehmensanleihen. Per Stichtag 4. März 2020 wurden rund 15% in fix verzinsten Anleihen von Emittenten wie Asiatische Entwicklungsbank (AAA), Microsoft (AAA), PepsiCo (A+) oder Danone (BBB+) investiert. Die gesamte Laufzeitenkurve wird genutzt.

Näheres finden Sie unter: MPP Top Positionen 2020-04-08.

Strategische Firmeninvestments: eine längerfristige Behaltedauer beabsichtigt. Dabei handelt es sich um Unternehmen, die in der Realwirtschaft oftmals eine starke Stellung einnehmen. Damit sind sie in der Lage, für ihre Eigentümer nachhaltige Gewinne zu erzielen, Rezessionen besser zu verkraften bzw. in Folge davon zu profitieren, da manche Mitbewerber ausfallen. Der Preis dieser Firmenanteile schwankt in Krisenzeit ebenfalls erheblich. Per Stichtag beträgt der Anteil 8,75% des Fondsvermögens. Hier ein Beispiel aus dieser Vermögensklasse:

Die Grafik zeigt, wie stark der Preis eines Firmenanteils der Fairfax Financial Holdings Ltd. in den letzten zwei Jahren schwankte und gleichzeitig die Entwicklung des so genannten Buchwerts pro Firmenanteil. Antizyklisch nützt das MPP Fondsmanagement solche Preisabschläge für Zukäufe.

Der bekannte Investor namens Warren E. Buffett kauft laufend eigene Aktien zurück, selbst jene, die um 30% über dem Buchwert seiner Berkshire Hathaway notieren, siehe Barrons Rückkauf Berkshire.

Die von Prem Watsa geführte Fairfax, hat ebenfalls ein Rückkaufprogramm laufen, im Rahmen dessen Firmenanteile über die Börse erworben werden. Bevorzugt dann, wenn der Preis unter Buchwert notiert und die Gesellschaft genügend freie Mittel hat, die für Expansionen nicht benötigt werden. Für die Value Spezialisten unter ihnen: Vergleich, wie sich die Preise beider Holdings jüngst entwickelt haben: Berkshire versus Fairfax.

Taktische Firmeninvestments/Negatives Beta YTD 2020: diese Unternehmen sind bereits auf Seite zwei dargestellt. Das Besondere: die Preise dieser Firmenanteile verzeichneten Aufschläge, trotz stark fallender Aktienmärkte. Eine Garantie, dass dies so bleibt gibt es nicht. Jedoch gute, fundamentale Gründe, die der Realwirtschaft entspringen. Diese Unternehmen zählen zu den Krisengewinnern, kurz-, mittel- oder auch langfristig.

Taktische Firmeninvestments/Sondersituationen: Bei vier Unternehmen, die sich im Fondsportfolio befinden, liegt ein Übernahmeangebot vor, die weitere Kursgewinne versprechen. Die Auszahlung des Übernahmepreises erfolgt üblicherweise, nachdem die Freigabe durch die zuständigen Wettbewerbsbehörden erfolgt. Das Fondsmanagement rechnet damit, dass dies bei den aktuellen Investments im Laufe der nächsten Wochen bzw. Monate erfolgen wird.

Taktische Firmeninvestments/Goldminen/Edelmetalle: rund 5,50% des Fondsvermögens sind in fünf verschiedene Goldminen-Unternehmen investiert. Die wichtigsten Unternehmen wurden in den letzten MPP Newslettern schon genannt bzw. beschrieben. Im aktuellen MPP Factsheet 2020-03 finden Sie das am größten gewichtete Unternehmen genannt bzw. im Dokument MPP Top Positionen 2020-04-08 beschrieben.

Der Goldpreis zeigte sich in den letzten Wochen – im Umfeld eines tendenziell starken US Dollars -zeitweise sehr schwach. Goldminen-Unternehmen korrigierten in Folge recht heftig. Dies könnte damit zu tun haben, dass manche Marktteilnehmer erhöhten Bedarf an Bargeld hatten bzw. möglicherweise noch haben (werden).

Jeder, der heute physische Goldbarren kaufen möchte, erlebt ein „Wunder“. Diese sind aktuell äußerst rar oder gar nicht zu bekommen. Bei Interesse schauen Sie mal hier rein: Situation bei Edelmetallhändlern bzw. bei https://www.muenzeoesterreich.at/

Auch das massive Ausweiten der Bilanzsumme der Notenbank wird von Goldinvestoren aufmerksam verfolgt. Näheres dazu in einen der nächsten Newslettern.

Taktische Firmeninvestments/Kurseinbruch über 50%: die aktuelle Marktlage bietet eine Vielzahl an Unternehmen, auf die das zutrifft. Attraktiv sind jene, die zu einen vernünftigen Preis nachhaltige Wertsteigerungen erwarten lassen. Beispiele wird es in einen der nächsten Newsletter geben.

Taktische Investments/Short Aktienmärkte: zwecks Absicherung sind in den letzten Wochen ungehebelte Short-ETFs auf DAX, MDAX und Eurostoxx 50 eingesetzt worden.

Gedanken zur aktuellen Gestionierung des MPP

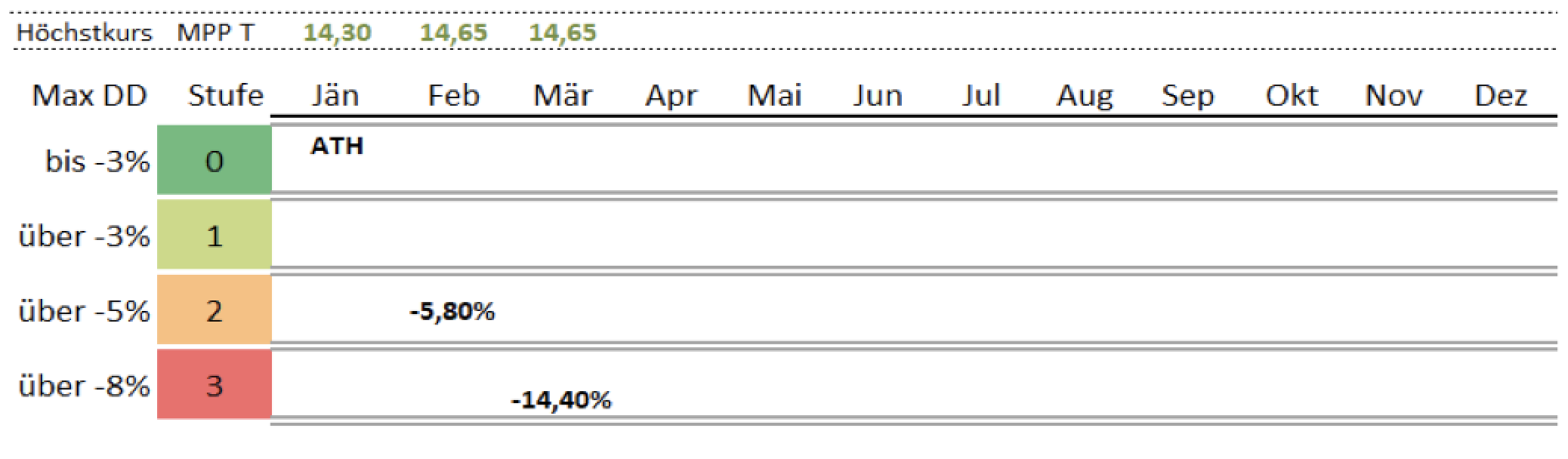

Seit Ende 2015 befindet sich das Taktische Risk Overlay 2.0 im Einsatz. Damit sollen an möglichst vielen Monaten ein Kursplus zu erzielt und die Drawdowns des Fondspreises gedämpft werden. Mit der nachfolgenden Tabelle sehen Sie den Einsatz in der Praxis.

Sie sehen in der obigen Grafik die Grundstruktur mit der die Komponenten aus dem Taktischen Risk Overlay gesteuert werden. Die Einteilung erfolgt gemäß der maximalen Fondspreisänderung nach unten, in der Fachsprache ‚Max Drawdown‘ oder hier abgekürzt ‚Max DD‘. Die angegebenen Werte beziehen sich üblicherweise auf das Monatsende.

Der letzte absolute Höchstkurs des MPP (T) lag per 21.02.2020 bei 14,65 Euro und wird so lange weitergeführt, bis ein neues Allzeithoch (ATH) erreicht wird. Per Ende Feb. 2020 lag der Fondspreis des MPP (T) bei 13,80 €uro und der berechnete MaxDD bei -5,80%, den Sie in der Stufe 2 eingetragen sehen. Per 31.03.2020 ergibt sich der MaxDD bei 14,40%.

Fondspreisschwankungen in der Grundstufe Null werden üblicherweise gänzlich akzeptiert. Ab der Stufe 1 erfolgen risikoreduzierende Maßnahmen – in Bezug auf das MaxDD. Dafür stehen Bargeld, direktionale Absicherungen, Reduktion von Aktien- oder Anleihepositionen, offene Fremdwährungen, edelmetallbezogene Investments, diverse Sondersituationen oder Investments mit negativem Betafaktor zur Verfügung.

DE: Neue Zeichnungsstellen für den MPP

Für unsere deutschen Vertriebspartner wurden in 2019 folgende neuen Zeichnungsstellen für den MPP A als auch MPP T zugänglich gemacht:

- Fondsdepot Bank https://www.fondsdepotbank.de/

- Augsburger Aktienbank https://www.aab.de/aabweb/partner

- European Bank for Financial Services GmbH (ebase®) https://www.ebase.com/

- Targo Bank https://www.targobank.de/

Daneben kann der MPP auch bei Plattformen wie attrax, FFB, DAB BNP Paribas oder comdirect gezeichnet werden. Sollte Ihnen eine wichtige Zeichnungsstelle fehlen, kontaktieren Sie uns bitte, damit wir diese für zugänglich machen.

Viel Gesundheit, Gelassenheit und erholsame Ostertage wünscht Ihnen

Gregor Nadlinger, Absolute Value Fondsmanager

Focused on making people richer.

P.S.: Bitte empfehlen Sie uns weiter, wenn Sie der MPP begeistert. Trotz stark wachsendem Fondsvolumen möchten wir noch wesentlich mehr erreichen. Worte aus Ihrem Munde sind mehr wert als hundert Werbeeinschaltungen!

Über den Managed Profit + (kurz: MPP)

Der Managed Profit Plus ist ein vermögensverwaltender Mischfonds, der jährliche Ausschüttungen anstrebt, die im langfristigen Durchschnitt drei Prozent über der Inflationsrate der Eurostaaten liegen. Zur Zielerreichung wird in den führenden Märkten des Globalen Innovationsindex jene Absolute Value Strategie eingesetzt, die Spezialitäten systematisch sucht und zulässige Absicherungsinstrumente nutzt.

Dieser Mischfonds, der die Branchen Atomkraft, Rüstung und Tabak meidet, darf laut Prospekt bis zu 70% des Fondsvermögens in Aktien, sonstige Beteiligungswertpapiere und Corporate Bonds veranlagen, Forderungswertpapiere dürfen bis zu 100% des Fondsvermögens betragen.

Die eingesetzten Event Driven Strategien unterstützen neben der Nutzung von Absicherungsinstrumenten das Taktische Risk Overlay, das sich in Version 2.0 seit Ende 2015 in Umsetzung befindet. Damit wird versucht, monatlich ein Kursplus auszuweisen und die Drawdowns zu verringern.