Im Juni konnte der Managed Profit Plus (kurz: MPP) seine jüngste Aufwärtsbewegung fortsetzen und einen Kurszuwachs von +1,54 Prozent verzeichnen. Gold als Portfoliobaustein in Krisenzeiten bewährte sich weiter, zudem entwickelte sich das unter den Top 10 befindliche, auf Lichttechnologie spezialisierte Unternehmen Signify positiv. Seit Jahresanfang generierte der von Advisory Invest aufgelegte vermögensverwaltende Mischfonds Managed Profit Plus (A) (WKN A0MZM1, ISIN AT0000A06VB6) eine Wertentwicklung von +2,11 Prozent. FondsManager Gregor Nadlinger berichtet in seiner Analyse, welche neuen taktischen Investments getätigt wurden. In seinem Monatsbericht für Juni erläutert der Stratege seine aktuelle Markteinschätzung und gibt Investoren der FondsStrategie SJB Substanz Informationen über die jüngsten Umschichtungen im Portfolio des Multi-Asset-Fonds.

Gold als Krisenbaustein hat sich auch heuer wieder bewährt, wie Sie anhand der Grafik sehen können, die den Goldpreis im Vergleich zur größten Fondsposition des Managed Profit Plus (kurz: MPP) zeigt, der Regis Resources, siehe Gold und Regis Resources YTD 2020.

Noch besser – sowohl kurz- als auch langfristig – können sich Firmenanteile entwickeln, denen nutzenbringende Innovationen zugrunde liegen. Das auf Lichttechnologie spezialisierte und weltweit tätige Unternehmen namens Signify N.V. hat es seit kurzem geschafft, in die Liste der zehn wichtigsten Investments des MPPs aufgenommen zu werden. Gratulation! Hier eine der nutzenstiftenden Lösungen, aus dem Portfolio von über 17.000 Patenten:

Quelle: Signify

Quelle: Signify

Sie finden die Gewichtung der Signify im MPP Factsheet 2020-06 ausgewiesen. Im Monat Juni verteuerte sich der NAV des MPP um 1,54%. Der Anteil an strategischen und taktischen Firmenanteile betrug 55,74%, wobei rund 12% davon in sechs Goldminen-Unternehmen investiert sind. Etwas über 30% der Fondsgelder waren per Stichtag in hochwertige Unternehmens- und Staatsanleihen investiert. Über 12% wurde als flexible Reserve in Bargeld gehalten.

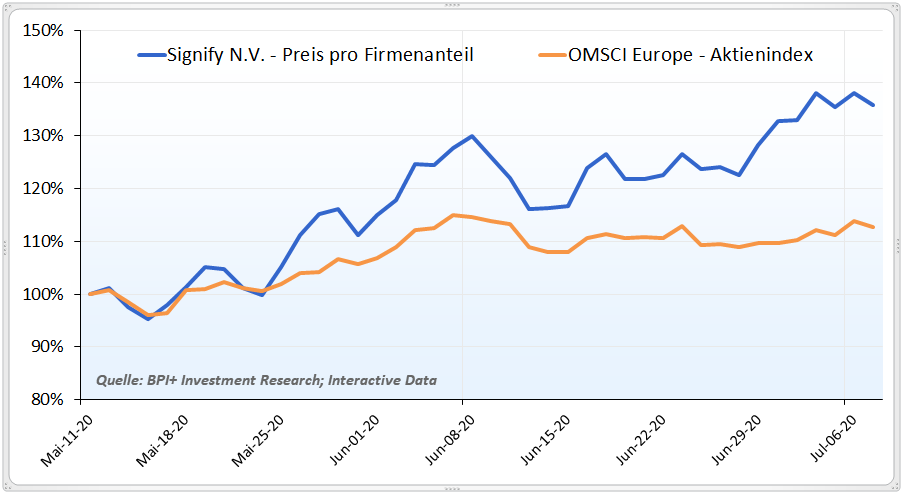

Zurück zur Signify: am 11. Mai 2020 erfolgte das Erstinvestment und Sie finden im nachstehenden Chart, wie sich der Preis pro Firmenanteil seither entwickelte, im Vergleich zu einem europäischen Aktienindex.

Die zukünftige Preisentwicklung der Firmenanteile wird langfristig davon abhängen, wie stark das Unternehmen seinen Firmenwert in der Realwirtschaft steigern kann. Als Nr. 1 für IoT in der Beleuchtungsbranche und als weltweite Nr. 1 auf dem Gebiet innovativer, energiesparender Beleuchtungskonzepte stehen die Chance dafür gut, nach Einschätzung des Autors. Erwähnenswert erscheint auch die Tatsache, dass Signify im Dow Jones Nachhaltigkeitsindex als Nr. 1 der Beleuchtungsbranche geführt wird.

Näheres zum Unternehmen finden Sie unter MPP Top Positionen 2020-07-01 oder Absolute Value am Prüfstand 2020-07-07.

Die Bedeutung der Gewichtung

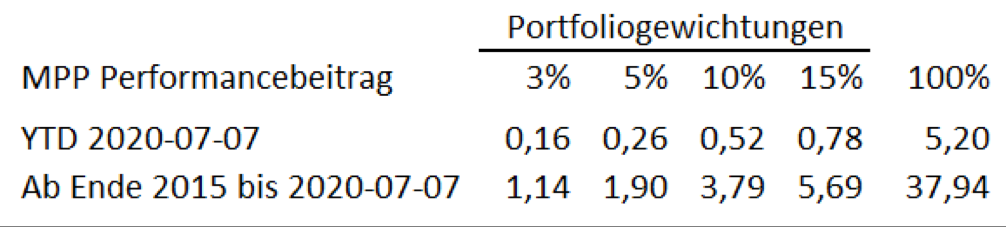

Als globaler Pensionskassen-Mischfonds, der als Sondervermögen gilt, über mehrere Assetklassen, Branchen und Länder gestreut ist und Fremdwährungsrisiken großteils absichert, eignet sich der MPP grundsätzlich gut als Kernkomponente bei ausgewogenen Portfolios. Nun bleibt die Frage, wie hoch soll die Portfoliogewichtung sein? Folgende Tabelle dient als Gedankenanstoß. Der Performancebeitrag hängt an der Gewichtung.

Leseprobe: Per Stichtag YTD 2020-07-07 verteuerte sich der NAV des MPP um 5,20%. Diese Performance erzielte nur derjenige Investor, der 100% seines Portfolios in den MPP investierte. In der Praxis gilt der Grundsatz der Risikostreuung, d.h., der MPP wird ein Teil des Portfolios/des Kundendepots sein. Bei einer Gewichtung von 3% des MPPs im Portfolio beträgt der Performancebeitrag 0,16%, bezogen auf das gesamte Portfolio. Bei 10% Gewichtung erhöht sich der Performancebeitrag auf 0,52%.

In der längerfristigen Betrachtungsweise, ab Ende 2015, variieren die absoluten Beiträge an Performance noch stärker. Jemand der den MPP mit 15% im Portfolio gewichtet hat, lukrierte für das gesamte Portfolio 5,69% an Performancebeitrag aus dem MPP.

Bitte berücksichtigen Sie bei der Gewichtung der jeweiligen Fonds auch deren SRRI https://exporo.de/wiki/srri/ oder ob dieser über ein aktives Risikomanagement verfügt, das sich in turbulenten Marktphasen bewährt hat.

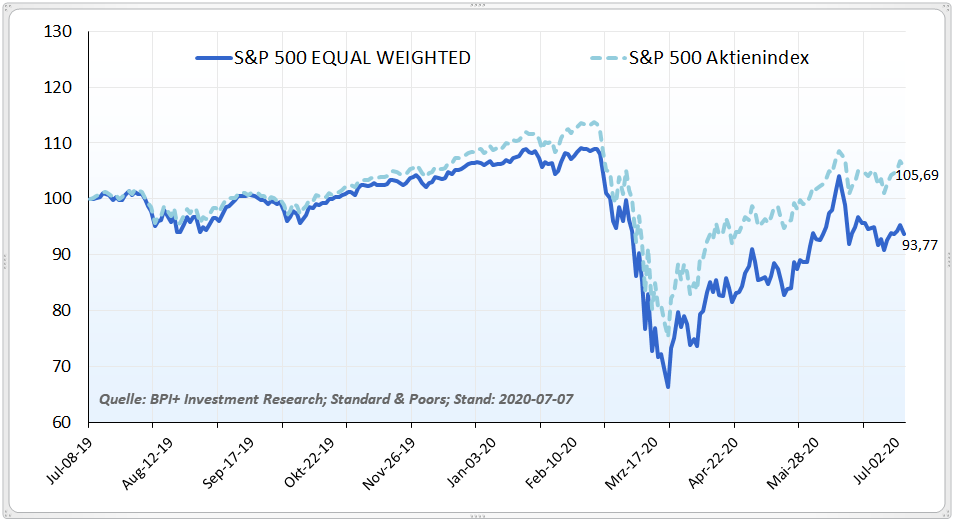

Exkurs: Beurteilung der Aktienmärkte. Stellen Sie sich vor, sie haben vor zwölf Monaten in den S&P 500 Aktienindex investiert. Welche Performance hätten Sie erzielt? Antwort: Dies hängt davon ab, ob Sie in ein Instrument investiert haben, das den gleichgewichteten S&P 500 Aktienindex abbildet oder in den „herkömmlichen“ S&P 500 Aktienindex, in dem manche Firmen stärker gewichtet sind als andere. Der Unterschied beträgt 12,71%! Sehen Sie hier:

Nach Einschätzung des Autors gibt der gleichgewichtete S&P 500 Aktienindex ein besseres Bild über die Gesamtlage am Aktienmarkt. Trotz Preisanstiege der letzten Monate notiert dieser Index noch rund 6% unter dem Ausgangswert per 8. Juli 2019.

Die Marktkapitalisierung als Messgröße für eine Höhergewichtung hält der Autor für suboptimal. Wie wäre es, im Sinne des Value Investings, eine stärkere Gewichtung an das Chance-Risiko-Verhältnis zu koppeln oder qualitativ hochwertige Fonds grundsätzlich höher zu gewichten? Als Gedankenanregung zum Nachdenken ….

Vorankündigung der nächsten MPP Ausschüttung am 3. August 2020

Am Montag, den 3. August 2020, wird es zur diesjährigen Ausschüttung – brutto, vor eventueller Kest – von 0,41 Euro pro Stück Fondsanteil des MPP A kommen. Wie Sie wissen, ändert sich die Ausschüttungs-Rendite täglich, mit Änderung des NAV. Beispiel: gestern notierte der NAV des MPP A bei 6,94 Euro und somit errechnet sich für diesen Stichtag die Ausschüttungs-Rendite in Höhe von 5,91%.

Ausgeschüttet werden Zinserträge, Dividenden, sonstige Erträge und so genannte realisierte Kursgewinne aus Aktien-, Bond-, Devisen- und Absicherungsgeschäften.

Es stehen mehrere Ausschüttungs-Strategien zur Verfügung, die Sie im nachstehenden Dokument ab Seite 40 nachlesen können: Absolute Value am Prüfstand 2020-07-07.

Gedanken zur aktuellen Gestionierung des MPP

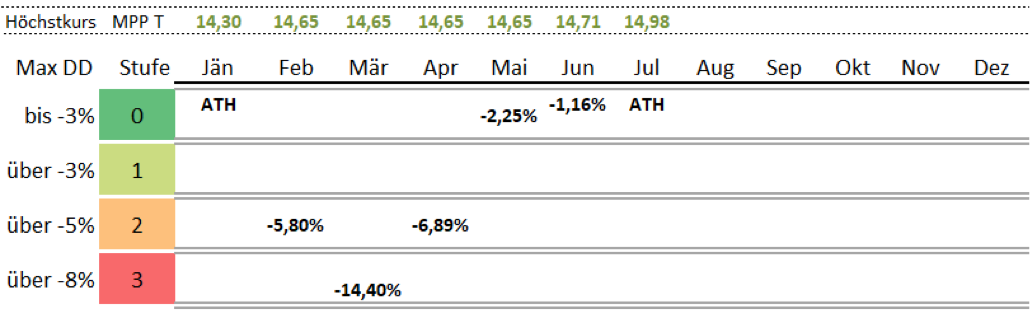

Seit Ende 2015 befindet sich das Taktische Risk Overlay 2.0 im Einsatz. Damit sollen an möglichst vielen Monaten ein Kursplus zu erzielt und die Drawdowns des Fondspreises gedämpft werden. Mit der nachfolgenden Tabelle sehen Sie den Einsatz in der Praxis.

Sie sehen in der obigen Grafik die Grundstruktur mit der die Komponenten aus dem Taktischen Risk Overlay gesteuert werden. Die Einteilung erfolgt gemäß der maximalen Fondspreisänderung nach unten, in der Fachsprache ‚Max Drawdown‘ oder hier abgekürzt ‚Max DD‘. Die angegebenen Werte beziehen sich üblicherweise auf das Monatsende.

Der letzte absolute Höchstkurs des MPP (T) lag per 21.02.2020 bei 14,65 Euro und wird so lange weitergeführt, bis ein neues Allzeithoch (ATH) erreicht wird. Per Ende Februar 2020 lag der Fondspreis des MPP (T) bei 13,80 €uro und der berechnete MaxDD bei -5,80%, den Sie in der Stufe 2 eingetragen sehen. Per 07.07.2020 ergibt sich der MaxDD bei null (ATH).

Fondspreisschwankungen in der Grundstufe Null werden üblicherweise gänzlich akzeptiert. Ab der Stufe 1 erfolgen risikoreduzierende Maßnahmen – in Bezug auf das MaxDD. Dafür stehen Bargeld, direktionale Absicherungen, Reduktion von Aktien- oder Anleihepositionen, offene Fremdwährungen, edelmetallbezogene Investments, diverse Sondersituationen oder Investments mit negativem Betafaktor zur Verfügung.

DE: Neue Zeichnungsstellen für den MPP

Für unsere deutschen Vertriebspartner wurden in 2019 folgende neuen Zeichnungsstellen für den MPP A als auch MPP T zugänglich gemacht:

- Fondsdepot Bank https://www.fondsdepotbank.de/

- Augsburger Aktienbank https://www.aab.de/aabweb/partner

- European Bank for Financial Services GmbH (ebase®) https://www.ebase.com/

Daneben kann der MPP auch bei Plattformen wie attrax, FFB, DAB BNP Paribas oder comdirect gezeichnet werden. Sollte Ihnen eine wichtige Zeichnungsstelle fehlen, kontaktieren Sie uns bitte, damit wir diese für zugänglich machen.

Allen Investoren, die den MPP schon seit einiger Zeit beobachten, möchte ich die Zeilen aus dem Song „ In The Waiting Line“, der Gruppe Zero Seven ans Herz legen, die da auszugsweise lauten:

…

Wasting my time

in the waiting line,

Do you believe

in what you see?

…

Hier zum Reinhören und Genießen https://www.youtube.com/watch?v=aINtbHLhbkw oder auch Skinshape Filoxiny https://www.youtube.com/watch?v=fdCupyYt_BA

Angenehme, schöne Sommertage und gleichzeitig gute Geschäfte wünscht Ihnen

Gregor Nadlinger, Absolute Value Fondsmanager

Focused on making people richer.

P.S.: Bitte empfehlen Sie uns weiter, wenn Sie der MPP begeistert. Trotz stark wachsendem Fondsvolumen möchten wir noch wesentlich mehr erreichen. Worte aus Ihrem Munde sind mehr wert als hundert Werbeeinschaltungen!

Über den Managed Profit + (kurz: MPP)

Der Managed Profit Plus ist ein vermögensverwaltender Mischfonds, der jährliche Ausschüttungen anstrebt, die im langfristigen Durchschnitt drei Prozent über der Inflationsrate der Eurostaaten liegen. Zur Zielerreichung wird in den führenden Märkten des Globalen Innovationsindex jene Absolute Value Strategie eingesetzt, die Spezialitäten systematisch sucht und zulässige Absicherungsinstrumente nutzt.

Dieser Mischfonds, der die Branchen Atomkraft, Rüstung und Tabak meidet, darf laut Prospekt bis zu 70% des Fondsvermögens in Aktien, sonstige Beteiligungswertpapiere und Corporate Bonds veranlagen, Forderungswertpapiere dürfen bis zu 100% des Fondsvermögens betragen.

Die eingesetzten Event Driven Strategien unterstützen neben der Nutzung von Absicherungsinstrumenten das Taktische Risk Overlay, das sich in Version 2.0 seit Ende 2015 in Umsetzung befindet. Damit wird versucht, monatlich ein Kursplus auszuweisen und die Drawdowns zu verringern.