Im Februar hatten die Folgen der Corona-Krise Aktien- und Anleihenmärkte fest im Griff, so dass sich der Preis des vermögensverwaltenden Mischfonds Managed Profit Plus (A) (WKN A0MZM1, ISIN AT0000A06VB6) um 3,5 Prozent vergünstigte. FondsManager Gregor Nadlinger von der in Wien beheimateten Advisory Invest senkte in diesem Zusammenhang die Aktienquote und fuhr zugleich den Anteil hochwertiger Staatsanleihen im Portfolio nach oben. Auch in den derzeit sehr volatilen Märkten fährt der Marktstratege fort, im Zuge seiner Absolute Value Strategie vergleichsweise attraktiv bewertete Aktien- und Rententitel auszuwählen und das FondsPortfolio konsequent gegen stärkere Kursrückschläge abzusichern. In seinem Monatsbericht für Februar erläutert Nadlinger seine aktuelle Markteinschätzung und gibt Investoren der FondsStrategie SJB Substanz Informationen über die jüngsten Umschichtungen im Portfolio des Multi-Asset-Fonds.

Als ob es die Natur gut mit uns Menschen meint, schickt sie uns etwas, das für Entschleunigung https://arztsuche24.at/ratgeber/gesundheit-allgemein/entschleunigung-raus-aus-dem-hamsterrad/ rund um den Erdball sorgt, unser Leben auf das Wesentliche reduziert und die Umwelt (Stichwort: CO2) aufatmen lässt. Sie wissen, wovon ich spreche.

Nur: wir Menschen haben Angst vor dem Unbekannten. Besonders vor etwas Unsichtbaren, das ohne wirksame Medizin ungewollt und rasch zum Tode führen kann, speziell für Ältere und geschwächte Personen.

Diese Angst manifestiert sich in Hamsterkäufen von Nudeln und Toilettenpapier. In vermehrten Bargeldbehebungen. In Regierungen, die Krisenstäbe einsetzen, um das Gesundheitssystem vor dem Kollaps, die Wirtschaft vor dem Zusammenbruch, die Gesellschaft vor Anarchie bewahren möchte. In Notenbanken, die das Geldsystem kontrolliert in engem Korridor zwischen Deflation und ungewünschter Inflation führen möchten. Und an den Kapitalmärkten, die vor rekordverdächtigen Volatilitäten nur so strotzen, derzeit.

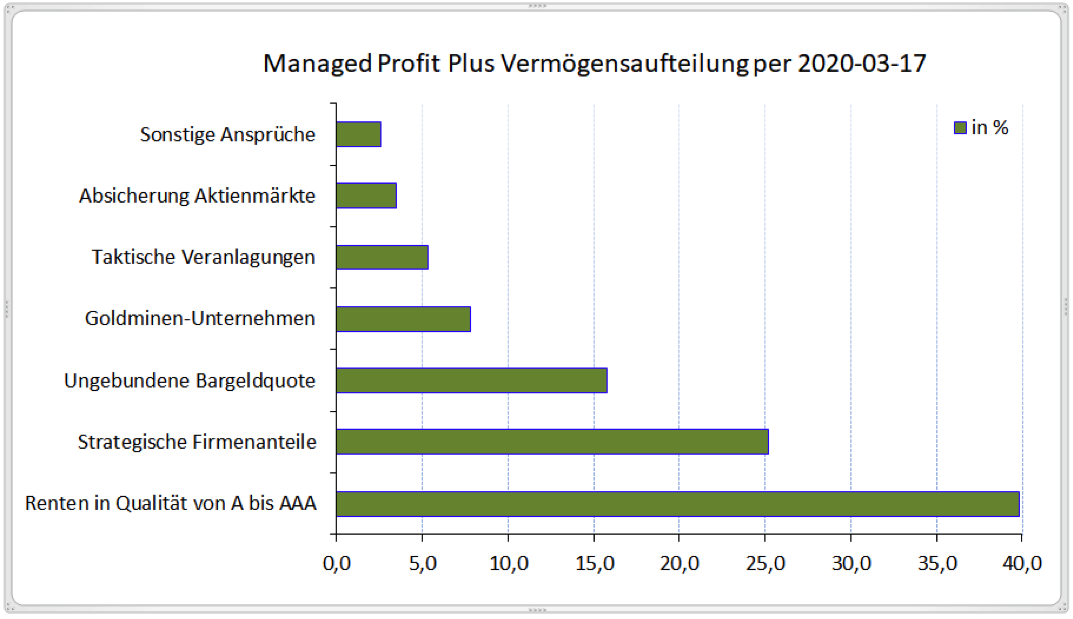

Bevor wir gemeinsam in die „Neue Zeit“ eintauchen, erlauben Sie mir einen Blick zurück. Der NAV des Managed Profit Plus (kurz: MPP) vergünstigte sich im Februar um 3,50%. Die Netto-Aktienquote betrug damals per Monatsende knapp 63%, davon waren rund 12% in fünf Goldminen-Unternehmen investiert, die wichtigsten drei scheinen im MPP Factsheet auf, das sich per Mausklick MPP Factsheet 2020-02 herunterladen lässt. Derzeit sieht es so aus:

Der Rentenanteil überwiegt – derzeit.

In letzter Zeit, bis Ende Februar 2020, wurde ausschließlich in hochwertigen Staatsanleihen wie aus Singapur (AAA), Australien (AAA), Schweden (AAA) oder Finnland (AA+) investiert.

Um von einer sich abzeichnenden globalen Wirtschaftsabschwächung zu profitieren wurden weitere Investments aus dieser Vermögensklasse evaluiert. Die kürzlich durchgeführten Senkungen der US Leitzinsen – auf derzeit 0-0,25% – spielten dabei eine wichtige Rolle. Die Auswahl an US Dollar Anleihen ist so groß wie in keinen anderen Markt und die Absicherungskosten des US Dollarrisikos haben sich deutlich reduziert, ein Vorteil für Anleger, die in Euro denken und Wert auf eingeschränkte Fremdwährungsrisiken legen.

Neu investiert wurde sowohl in kurzlaufende als auch langlaufende US Dollar Anleihen, beispielsweise in die Asiatische Entwicklungsbank (AAA) oder Katar (AA-). Zusätzlich wurde erstmals wieder in hochwertige Unternehmensanleihen veranlagt, beispielsweise in Emittenten wie Pepsi Cola (A+) oder Microsoft (AAA). Hier gab es speziell die letzten Tage große Verwerfungen und Preisabschläge aufgrund Corona, siehe Grafik Microsoft Anleihe.

- Taktisches Risk Overlay: Im Februar und anfangs März trugen die Anleihen positiv als Risikoausgleich zum Aktienportfolio bei und dämpften den Drawdown des MPP NAV. Die Situation änderte sich schlagartig in den letzten Tagen. Parallel zu fallenden Aktienpreisen korrigierten auch die Anleihen deutlich, verstärkten somit das Drawdown um mehrere Prozentpunkte. Die Notenbanken arbeiten mit Hochdruck an einer Normalisierung und Stabilisierung der Rentenmärkte. Das Fondsmanagement beobachtet die Situation genau und wird flexibel handeln.

Wie sich die wichtigsten Anleihepositionen im Fonds bis gestern entwickelten, erfahren Sie, indem Sie auf folgenden Link klicken: MPP Top Positionen 2020-03-19.

Strategische Firmenanteile

Im aktuellen MPP Factsheet 2020-02 scheinen auf Seite zwei jene beiden Unternehmen auf, die als strategische Investments klassifiziert sind, Domino´s Pizza und Mastercard.

Der Anteil der Strategischen Firmenanteile am Gesamtportfolio wurde seit Ende Februar deutlich reduziert, um bei fallenden Preisen an den Aktienmärkten antizyklisch wieder aufgestockt zu werden. Die jüngste größere Aufstockung erfolgte gestern.

Diese Firmen verfügen oft über eine starke Marktstellung, die es ihnen erlaubt, von Krisen zu profitieren, indem Mitbewerber ausfallen, Zukäufe durchgeführt werden oder Marktanteile gewonnen werden.

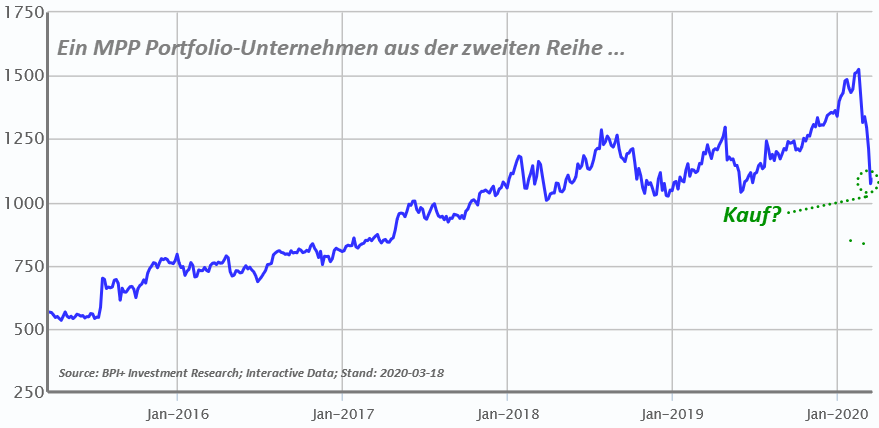

Damit Sie sehen, wie stark die Preisabschläge bei vielen Unternehmen in den letzten Wochen waren, hier ein Beispiel. In dieses Unternehmen wurden Firmenanteile gestern aufgestockt.

Meine Einschätzung für die nahe Zukunft: eine Zwischenerholung an den Aktienmärkten war überfällig. Die Börse ist keine Einbahnstraße, weder in die eine, noch in die andere Richtung. Es könnte sein, dass sich das Fondsmanagement entschließt, Gewinne teilweise mitzunehmen, um wieder genügend Bargeld für eine mögliche, weitere Abwärtsentwicklung parat zu haben.

In der längeren Betrachtungsweise spricht die folgende Grafik Bände: 33 Jahre Aktienmarkt.

Krisengewinner Gold?

Der Preis von Gold hat sich im Vergleich zu den starken Korrekturen an Aktienmärkten relativ gut gehalten. Es kam in den letzten Wochen phasenweise zu (starken) Abverkäufen in Gold. Hintergrund dürften (Zwangs-)Liquidierungen mancher Marktteilnehmer sein, die Geld zur Deckung von Margin Calls benötigten. Oder auch andere Gründe.

Die Investitionsquote unserer fünf Goldminen-Unternehmen wurde von rund zwölf Prozent auf rund 8% reduziert, um bei starken Preisrückgängen zu gegebener Zeit wieder aufzustocken. Wie stark die Preisabschläge waren und wie sich die drei wichtigsten Firmen im MPP Portfolio entwickelten, lesen Sie hier: MPP Top Positionen 2020-03-19.

- Taktisches Risk Overlay: die Goldminen-Unternehmen lieferten negative Beiträge!

Taktische Veranlagungen, Absicherungen Aktienmarkt-Risiko, Sonstiges Vermögen

Unter den Taktischen Veranlagungen befinden sich zwei Übernahmegeschäfte im Frühstadium. Eines davon, die Scout24 AG wird in Kürze einen Teil des Unternehmens verkaufen und möglicherweise eine Sonderausschüttung an die Aktionäre durchführen.

Für die Absicherung des Aktienmarkt-Risikos wurden in den letzten Wochen drei verschiedene, ungehebelte Short ETFs auf den DAX, MDAX und Eurostoxx 50 eingesetzt. Mehrmals kam es hier zu Gewinnmitnahmen. Diese realisierten Kursgewinne dürfen ausgeschüttet werden.

Unter Sonstigen Vermögen finden Sie die Kursgewinne aus den Fremdwährungs-Absicherungsgeschäften ausgewiesen. Hier kommen so genannte Devisentermingeschäfte zum Einsatz. Zusätzlich beinhaltet diese Position Ansprüche aus zukünftigen zeitlich naheliegenden Dividenden- und Zinserträgen.

- Taktisches Risk Overlay: die direktionalen Aktienmarkt-Absicherungsgeschäfte trugen (erwartungsgemäß) positiv zur Reduktion der Drawdowns bei. Ein antizyklisches Vorgehen hat sich bewährt, d.h., nach starken Kurseinbrüchen an den Aktienmärkten wurden die Absicherungen aufgelöst und später bei Erholungen wieder aufgestockt.

Wird es eine medizinische Lösung für Covid-19 geben?

Ich hoffe es sehr. Daran arbeiten derzeit Biotech- und Pharmafirmen weltweit. Wichtig wäre ein Medikament, das den Tod von älteren und geschwächten Personen abwendet. Ein präventiver Impfstoff dürfte nach Aussagen zahlreicher Experten noch Jahre auf sich warten lassen.

Hier stelle ich Ihnen jemand vor, der behauptet, über ein einsatzbereites Medikament gegen Covid-19 verfügbar zu haben. Für seine Teststudie an (schwer erkrankte) infizierte Personen, sucht er derzeit Freiwillige.

Dr. Josef Penninger https://de.wikipedia.org/wiki/Josef_Penninger. Hier ein Interview mit ihm: https://www.youtube.com/watch?v=qZ1rkKJYEPc.

- Der aktuelle Spuk würde sich nach meiner Einschätzung dann sofort auflösen, wenn jemand – aus Sicht der Kapitalmarktteilnehmer – glaubwürdig eine medizinische Lösung anzubieten hat. Selbst wenn die Fertigentwicklung/Produktion des Medikaments noch Wochen oder Monate dauern sollte.

Wenn Sie eine heiße Spur kennen – können Sie mich gerne kontaktieren!

Gedanken zur aktuellen Gestionierung des MPP

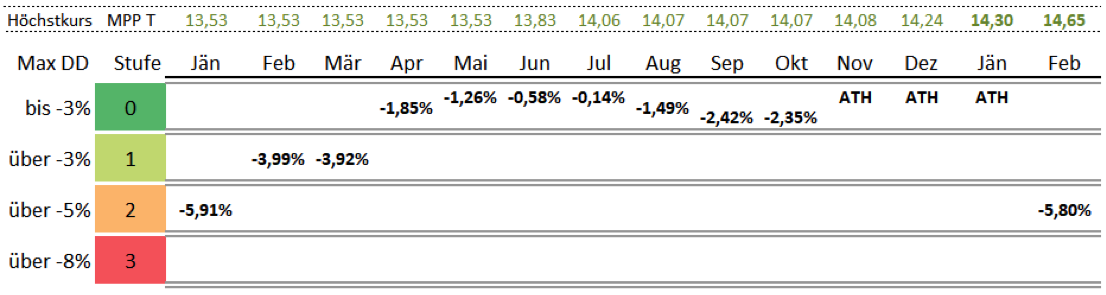

Seit Ende 2015 befindet sich das Taktische Risk Overlay 2.0 im Einsatz. Damit sollen an möglichst vielen Monaten ein Kursplus zu erzielt und die Drawdowns des Fondspreises gedämpft werden. Mit der nachfolgenden Tabelle sehen Sie den Einsatz in der Praxis.

Sie sehen in der obigen Grafik die Grundstruktur mit der die Komponenten aus dem Taktischen Risk Overlay gesteuert werden. Die Einteilung erfolgt gemäß der maximalen Fondspreisänderung nach unten, in der Fachsprache ‚Max Drawdown‘ oder hier abgekürzt ‚Max DD‘. Die angegebenen Werte beziehen sich üblicherweise auf das Monatsende.

Der letzte absolute Höchstkurs des MPP (T) lag per 21.02.2020 bei 14,65 Euro und wird so lange weitergeführt, bis ein neues Allzeithoch (ATH) erreicht wird. Per Ende Jänner 2019 lag der Fondspreis des MPP (T) bei 12,73 €uro und der berechnete MaxDD bei -5,91%, den Sie in der Stufe 2 eingetragen sehen. Per 29.02.2020 ergibt sich der MaxDD bei 5,80%.

Fondspreisschwankungen in der Grundstufe Null werden üblicherweise gänzlich akzeptiert. Ab der Stufe 1 erfolgen risikoreduzierende Maßnahmen – in Bezug auf das MaxDD. Dafür stehen Bargeld, direktionale Absicherungen, Reduktion von Aktien- oder Anleihepositionen, offene Fremdwährungen, edelmetallbezogene Investments, diverse Sondersituationen oder Investments mit negativem Betafaktor zur Verfügung.

DE: Neue Zeichnungsstellen für den MPP

Für unsere deutschen Vertriebspartner wurden in 2019 folgende neuen Zeichnungsstellen für den MPP A als auch MPP T zugänglich gemacht:

- Fondsdepot Bank https://www.fondsdepotbank.de/

- Augsburger Aktienbank https://www.aab.de/aabweb/partner

- European Bank for Financial Services GmbH (ebase®) https://www.ebase.com/

- Targo Bank https://www.targobank.de/

Daneben kann der MPP auch bei Plattformen wie attrax, FFB, DAB BNP Paribas oder comdirect gezeichnet werden. Sollte Ihnen eine wichtige Zeichnungsstelle fehlen, kontaktieren Sie uns bitte, damit wir diese für zugänglich machen.

Viel Gesundheit, Gelassenheit und Freude am Frühlingsbeginn wünscht Ihnen

Gregor Nadlinger, Absolute Value Fondsmanager

Focused on making people richer.

P.S.: Bitte empfehlen Sie uns weiter, wenn Sie der MPP begeistert. Trotz stark wachsendem Fondsvolumen möchten wir noch wesentlich mehr erreichen. Worte aus Ihrem Munde sind mehr wert als hundert Werbeeinschaltungen!

Über den Managed Profit + (kurz: MPP)

Der Managed Profit Plus ist ein vermögensverwaltender Mischfonds, der jährliche Ausschüttungen anstrebt, die im langfristigen Durchschnitt drei Prozent über der Inflationsrate der Eurostaaten liegen. Zur Zielerreichung wird in den führenden Märkten des Globalen Innovationsindex jene Absolute Value Strategie eingesetzt, die Spezialitäten systematisch sucht und zulässige Absicherungsinstrumente nutzt.

Dieser Mischfonds, der die Branchen Atomkraft, Rüstung und Tabak meidet, darf laut Prospekt bis zu 70% des Fondsvermögens in Aktien, sonstige Beteiligungswertpapiere und Corporate Bonds veranlagen, Forderungswertpapiere dürfen bis zu 100% des Fondsvermögens betragen.

Die eingesetzten Event Driven Strategien unterstützen neben der Nutzung von Absicherungsinstrumenten das Taktische Risk Overlay, das sich in Version 2.0 seit Ende 2015 in Umsetzung befindet. Damit wird versucht, monatlich ein Kursplus auszuweisen und die Drawdowns zu verringern.