Hohe Bewertungsniveaus bei historisch niedriger Volailität: Im Interview mit DAS INVESTMENT.com erklärt Anders Weihrauch, Senior Analyst bei Jyske Invest, welche Marktchancen sich derzeit auftun – und wie der hauseigene Multi-Asset-Fonds Jyske Invest Stable Strategy darauf reagiert.

Hohe Bewertungsniveaus bei historisch niedriger Volailität: Im Interview mit DAS INVESTMENT.com erklärt Anders Weihrauch, Senior Analyst bei Jyske Invest, welche Marktchancen sich derzeit auftun – und wie der hauseigene Multi-Asset-Fonds Jyske Invest Stable Strategy darauf reagiert.

DAS INVESTMENT.com: Wie ist momentan Ihr Ausblick auf die Kapitalmärkte – sehen Sie eher hoffnungsfroh oder sorgenvoll in die Zukunft?

Anders Weihrauch: Im Moment sehen unsere quantitativen Modelle ein günstiges Umfeld für Anlagen in Risiko-Bereichen wie Aktien und Unternehmensanleihen. Wir haben verschiedene Investment-Indikatoren, Growth-Indikatoren, Inflations-Indikatoren und andere marktbasierte Indikatoren, die uns das anzeigen.

Daneben haben wir auch qualitativen Input. Der ist vielleicht nicht gerade pessimistisch, aber doch ein wenig neutraler. Wir haben momentan große Bewertungsbandbreiten. Es gibt sehr wenig Volatilität – die niedrigste, die wir seit fast 60 Jahren gesehen haben. Unsere Stimmungs-Indikatoren sagen uns auch, dass Anleger momentan aggressiver vorgehen. Viele haben riskante Assetklassen hinzugekauft. Das hat die Bewertungsniveaus hochgepusht.

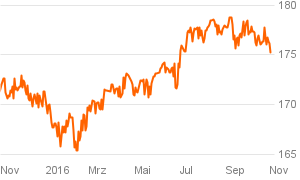

Jyske Invest Stable Strategy EUR

ISIN: DK0016262058

Performance 1 Jahr: 2,4%

Volatilität 1 Jahr: 7,5%

Also kein ganz sorgloser Ausblick im Moment?

Weihrauch: Aus einem marktbasierten Blickwinkel sind wir momentan ein bisschen skeptisch. Wir sehen eine kleine Korrektur voraus. Insgesamt sind wir aber risikomäßig übergewichtet. Sehr kurzfristig setzen wir auch auf Staatsanleihen. Aber auf lange Sicht sind Aktien und der Unternehmensanleihen-Markt für uns die interessanten Gebiete, auf denen es Rendite zu holen gibt. Auch Emerging-Markets-Anleihen sehen wir als Rendite-Generatoren.

In unserem Fonds Jyske Invest Stable Strategy haben wir Anleihen aus den Industrienationen: UK, USA, Japan und der EU, aber auch dänische Hypothekenanleihen, für die wir sogar ein eigenes Team haben. Sie bieten sehr attraktive Zinsen. Im Anleihen-Portfolio erwarten wir etwa 1,6 Prozent Zinsen. Das ist nicht viel. Aber verglichen mit deutschen Staatsanleihen, die vielleicht bei 0 Prozent liegen, ist das okay.

Die neutrale Aktiengewichtung liegt im Jyske Stable Strategy bei nur 20 Prozent. Das deutet auf ein vorsichtiges Vorgehen hin.

Weihrauch: Momentan liegt unser Aktienanteil hier bei 22 oder 23 Prozent. Die Grenze erlaubt mehr als 30. Ebenso haben wir auch High-Yield-Anleihen leicht übergewichtet. Wir haben ein Risikobudget, das wir momentan zu 65 Prozent ausschöpfen. Wir sind nicht vollständig investiert. Wir sind etwas vorsichtig, weil wir nicht wissen, wie es in den nächsten zwei bis drei Monaten weitergeht.

Aufgrund politischer Unsicherheiten?

Weihrauch: Politische Unsicherheiten, hohe Bewertungsniveaus, auch die Stimmungs-Indikatoren sind momentan sehr hoch. Die Wachstumsindikatoren, auf die wir auch blicken, haben sich zwar stabilisiert, aber auf niedrigem Level. Sie zeigen ein niedriges, aber robustes Wachstum an.

Wer bestimmt Ihr Risikobudget – wird es nach quantitativen Gesichtspunkten festgelegt?

Weihrauch: Das wird sowohl in quantitativer als auch qualitativer Analyse bestimmt. Diese beiden Säulen geben uns ein Risikoziel vor, das wiederum unsere Allokation bestimmt. Momentan haben wir in vielen verschiedenen Produkten Aktien übergewichtet. Aber es gibt in den einzelnen Portfolios verschiedene Grenzen, unterschiedliche Ziele. Es gibt ja auch unterschiedliche Kundenbedürfnisse. Wir können zwischen 10 und 30 Prozent Aktien halten. Ziel ist, die höchste risikoadjustierte Rendite für verschiedene Kunden zu generieren.

Wenn wir eine Korrektur sehen, können wir die Aktienquote heraufsetzen. Wenn die Volatilität nach oben geht, gehen die Preise runter. Von dieser Chance können wir dann potenziell profitieren.

Im Jyske Invest Stable Strategy sind im Anleihe-Bereich mehr als 300 Emissionen aufgenommen – ein Mix aus Staatsanleihen und Unternehmensanleihen, gute und schlechte Bonitäten gemischt.

Weihrauch: Es ist ein sehr diversifiziertes Portfolio. Das sichert uns unsere stabile Performance. Die verschiedenen Anleihen reagieren nicht auf dieselben Reize. Im Stable-Profil sind 20 Prozent der Benchmark Aktien. Aber fast zwei Drittel des Risikos kommt von Aktien. Sie sind der Rendite- und der Risikotreiber.

Wir haben bei Jyske unterschiedliche Teams. Eines kümmert sich um traditionelle Anleihen, ein anderes kümmert sich um Aktien. Ein drittes Team schaut auf Hochzinsanleihen, ein viertes auf Emerging Markets. Jedes versucht die Rendite zu maximieren und das Risiko zu minimieren. Ich bin letztendlich verantwortlich für die Verteilung. Wir stellen alles zusammen und legen die Portfoliobeimischungen fest.

Bei dem geringen Aktienanteil im Fonds: Würden Sie sagen, dass der Erfolg der Stable Strategy von der Rentenseite herrührt?

Weihrauch: Ich denke, dass er von vielen Komponenten der Renditegeneratoren kommt. 10 bis 15 Prozent des Portfolios im Stable Strategy sind wie erwähnt in dänischen Hypothekenanleihen angelegt. Sie haben ein sehr attraktives Riskiko-Rendite-Profil – gut für die Diversifikation. Unsere stabile Rendite kommt durch die Allokation und den Mix der unterliegenden Strategien zustande.

Außerdem hilft uns der Währungshedge. Das Portfolio ist zu 90 bis 95 Prozent abgesichert. Der Fonds war nicht betroffen, als das Britische Pfund wegen des Brexits stark an Wert verlor. Daher sind es auch nur die Aktien und die Anleihen selbst, die für die Rendite verantwortlich sind. Egal was in UK oder sonst in der Welt passiert: Wir haben die gesamten Schwankungen von Währungen aus dem Portfolio herausgenommen.

Quelle: Das Investment