Das CSSP-Programm der EZB zum Kauf von Unternehmensanleihen läuft seit Anfang Juni. Jetzt wollte die EZB veröffentlichen, welche Anleihen sie gekauft hat. Statt detaillierter Angaben wird offenbar, dass die Abstimmung zwischen den Notenbanken der Eurozone nicht optimal läuft, meint M&G-Anleihen-Experte Wolfgang Bauer. Die EZB-Käufe aus Sicht eines im selben Sektor tätigen Fondsmanagers.

Das CSSP-Programm der EZB zum Kauf von Unternehmensanleihen läuft seit Anfang Juni. Jetzt wollte die EZB veröffentlichen, welche Anleihen sie gekauft hat. Statt detaillierter Angaben wird offenbar, dass die Abstimmung zwischen den Notenbanken der Eurozone nicht optimal läuft, meint M&G-Anleihen-Experte Wolfgang Bauer. Die EZB-Käufe aus Sicht eines im selben Sektor tätigen Fondsmanagers.

Am Montag hat die Europäische Zentralbank die mit Spannung erwartete Liste ihrer Anleihenbeteiligungen veröffentlicht. Statt einer ordentlichen, konsolidierten Liste mit sämtlichen angekauften Anleihen haben die sechs nationalen, am CSPP beteiligten Zentralbanken ihre separaten Einkaufslisten auf der Webseite der EZB im Internet verbreitet. Einmal abgesehen von dem offensichtlichen Mangel an Integration scheinen sie auch nicht sonderlich viel Wert auf Konsistenz gelegt zu haben (siehe unten). Tatsächlich wurden hier Unstimmigkeiten auf ein schon fast komisches Niveau gehoben.

Die meisten Banken entschieden sich, lediglich die „International Securities Identification Numbers“ (ISINs), allerdings mit jeweils unterschiedlichem Layout, zu veröffentlichen. Die detailverliebte Deutsche Bundesbank hielt es für notwendig, darüber hinauszugehen und listete in epischer Breite sogar die Namen der Wertpapiere und ihrer Emittenten auf – danke schön.

Die Banco de España spürte keinerlei Veranlassung, eine ins Englische übersetzte Version ihres Dokuments beizufügen – no importa.

Die anderen Banken erkannten zumindest diese Notwendigkeit, selbst die so stolze Banque de France. Diese wiederum sah jedoch keinen Grund, die Kennzeichen der eingekauften Papiere auf der Webseite der EZB zu veröffentlichen, sondern empfahl der interessierten Leserschaft lapidar, doch gefälligst selbst bei Bloomberg nachzuschlagen – Incroyable!

Bevor wir uns an die Analyse machen, muss darauf hingewiesen werden, dass wir lediglich das Gesamtvolumen der Einkäufe – 10,43 Milliarden Euro zwischen dem 8. Juni und dem 15. Juli – und die Identität der 458 eingekauften Unternehmensanleihen kennen. Was wir jedoch nicht kennen, sind die Portfoliogewichtungen. Die durchschnittliche Positionsgröße beläuft sich auf 22,8 Millionen Euro, doch ist die Streuung um diesen Mittelwert völlig unbekannt.

Ein Beispiel ist die Deutsche Bahn, der populärste Emittent in Hinsicht auf die ISIN-Anzahl: 12 Anleihen der Deutschen Bahn wurden gekauft, gefolgt von Telefonica (11) und BMW (10). Doch ohne Kenntnis der Beteiligungsgrößen können wir keine gewichteten Durchschnittswerte berechnen und sind deshalb nicht in der Lage, Rückschlüsse auf konkrete Risiko-Exposure gegenüber der Deutschen Bahn zu ziehen.

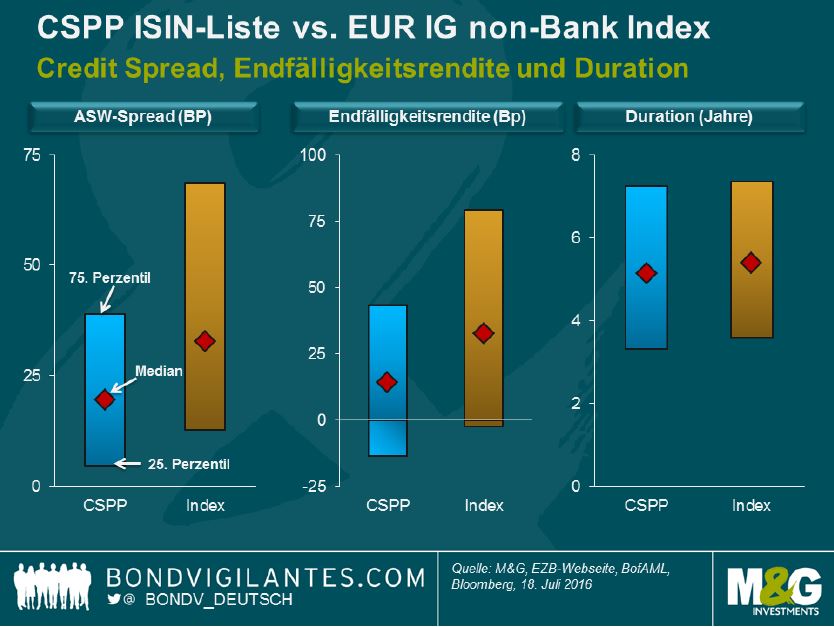

Nichtsdestoweniger können wir eine einfache Perzentilanalyse anwenden, um die Anleihenbeteiligungen der EZB besser zu verstehen. Die Medianwerte für Asset Swap (ASW) Spread und Endfälligkeitsrendite (YTM) der CSPP-Beteiligungen betragen 20 Basispunkte (Bp) beziehungsweise 14 Bp. Im Vergleich dazu liegen die entsprechenden Mittelwerte des in Euro denominierten Investment Grade (IG) non-Bank Index, ein grober Ersatz für das EZB-fähige Unternehmensanleihen-Universum, für beide Messgrößen über 30 Bp.

Die mittleren 50 % des CSPP-Spreads und der YTM-Werte (z.B. vom 25. bis 75. Perzentil) sind im Vergleich zum Index weniger gestreut und auf niedrigere Werte ausgerichtet. Bemerkenswerterweise werden mehr als ein Drittel (circa 36 %) der CSPP-Anleihen gegenwärtig mit einer negativen Endfälligkeitsrendite gehandelt.

Hier deutet sich an, dass die CSPP-Beteiligungen stärker defensiv positioniert sind als der Index, doch wie bereits erwähnt, kennen wir die Portfoliogewichtungen nicht. In Bezug auf die Duration liegt der CSPP-Median mit 5,1 Jahren sehr nah an der Indexduration.

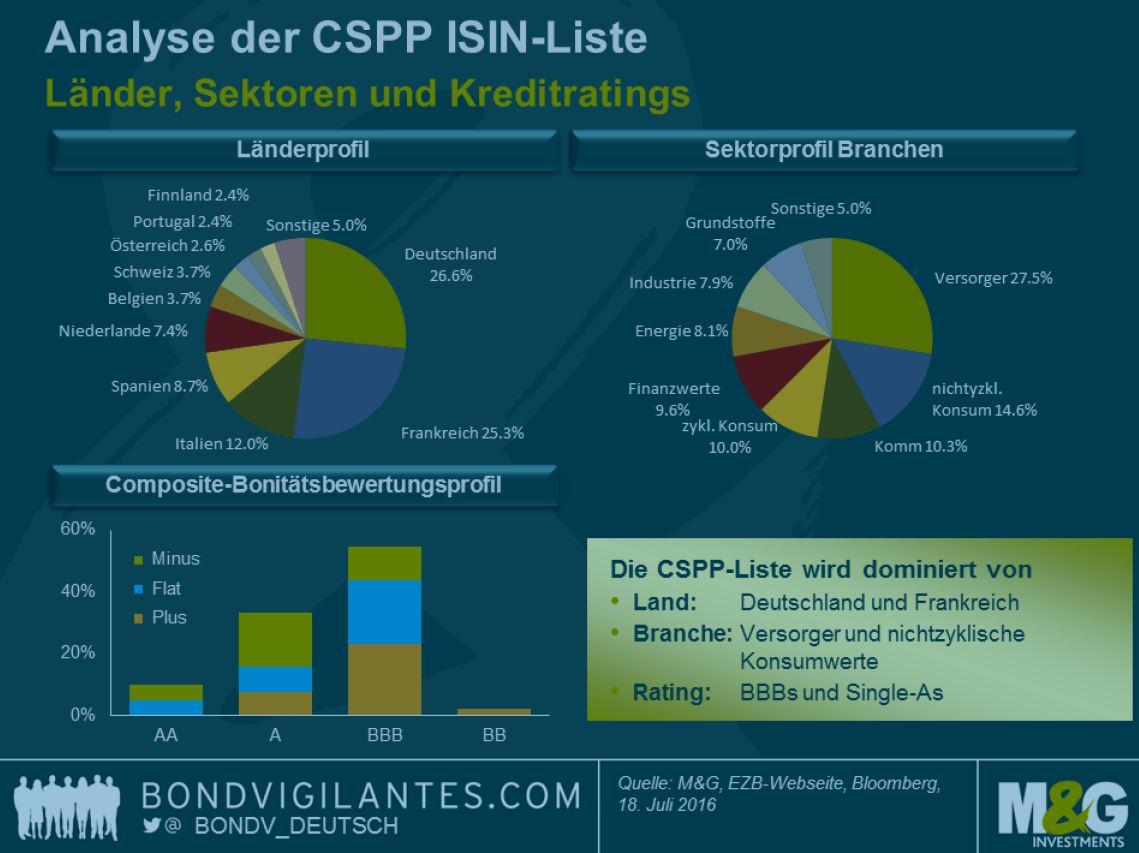

Wir haben die CSPP-Liste zusätzlich noch nach dem Länderrisiko, den Industriesektoren und dem Composite-Bonitätsbewertungsprofil analysiert (siehe Chart unten). Obwohl französische Unternehmen weitaus mehr EZB-fähige Verbindlichkeiten ausstehen haben als ihre deutschen Pendants, liegen beide in Bezug auf die ISIN-Zahlen mehr oder weniger gleichauf. Beide Länder machen ungefähr ein Viertel der Liste aus.

Von US-amerikanischen Emittenten wurden lediglich 3 Anleihen erworben, also deutlich weniger als aus der Schweiz (17) und Großbritannien (7), den anderen Ländern von außerhalb der Eurozone auf der Liste. Anleihen von Unternehmen aus diesen Ländern sind EZB-fähig, solange sie von Körperschaften emittiert werden, die in der Eurozone gegründet wurden, und eine Reihe an weiteren Kriterien erfüllen, wie z.B. eine Denominierung in Euro und IG-Rating.

Angesichts der großen Zahl an EZB-fähigen Anleihen von US-Firmen scheinen diese auf der Liste unterrepräsentiert zu sein. Auch auf die Gefahr hin, mich wie eine Schallplatte mit einem Sprung ständig zu wiederholen, muss betont werden, dass die Positionsgrößen unbekannt sind und wir daher schlichtweg nicht wissen, ob die EZB wirklich französische und US-amerikanische Unternehmen „untergewichtet“ hat.

Hinsichtlich der Branchen dominieren Anleihen von Versorgern (28 %) und nichtzyklischen Konsumgütern (15 %) die ISIN-Liste. Das ist nicht unbedingt überraschend, da diese Sektoren auch im EZB-fähigen Anleihen-Universum einen ähnlich großen Teil ausmachen. Die Verteilung der Kreditratings (55 % BBBs, 33 % Single-As) stimmt ebenfalls in etwa mit dem zulässigen Universum überein.

Erwähnenswert ist ferner, dass die EZB Gebrauch von den lockeren IG-Eignungskriterien (ein einzelnes IG-Rating von Moody’s, S&P, Fitch oder DBRS ist ausreichend) gemacht und die Anleihen einer Reihe an Crossover-Titel mit Sub-IG-Composite-Rating angekauft hat (z.B. Telecom Italia und Lufthansa).

Fazit ist, dass sich aus der Analyse des CSPP ISIN-Liste sicherlich einige interessante Rückschlüsse ziehen lassen. So verführerisch es auch sein mag, hinsichtlich vermeintlicher Über- und Untergewichtungen Prognosen zu erstellen, um die zukünftigen Kaufaktivitäten der EZB zu antizipieren, müssen wir zugeben, dass uns dafür schlichtweg die notwendigen Daten fehlen. Den EZB-Ankäufen „zuvorzukommen“ ist deshalb sehr schwierig, wenn nicht sogar unmöglich.

Von: Wolfgang Bauer

Quelle: Das Investment