SJB | Korschenbroich, 07.05.2012.

Goldminen Aktien haben im bisherigen Jahresverlauf 2012 unter deutlichem Abgabedruck gestanden. Genau wie der Goldpreis selbst, der sich von seinen Ende Februar erreichten Höchstständen knapp unterhalb der 1.800-US-Dollar-Marke in Richtung 1.650 US-Dollar orientierte, liefen die Aktien der Goldproduzenten gen Süden.

Allerdings waren die Abschläge hier überproportional stark, so dass sich die Bewertungsunterschiede zwischen Gold und Goldaktien vergrößerten. Marktbeobachter sehen den Hauptgrund der Korrekturbewegung in der Ankündigung der US-Notenbank Fed, kein drittes Quantitative-Easing-Programm mehr aufzulegen und somit die Liquiditätsschwemme an den Märkten nicht weiter ausufern zu lassen. Während kurzfristig orientierte Anleger daraufhin ihre Goldbestände verringerten, sind weiter zahlreiche langfristig denkende Investoren am Markt, die Gold als dauerhaften Wertspeicher angesichts der weiter ungelösten Staatsschuldenkrise in den Industrieländern schätzen. Auch deshalb liegt der Goldpreis seit Jahresbeginn weiter rund 5,0 Prozent im Plus.

Die Kursabschläge bei Goldminenaktien haben dazu geführt, dass die Bewertung des Sektors weit unter dem historischen Durchschnitt liegt. Sie ist derzeit sogar niedriger als im Herbst 2008 im Umfeld der Lehman-Pleite. Manche Investoren werden sich erinnern: Im Anschluss daran kam es zu einem starken Kursanstieg, der Minenaktien teils dreistellige Kursgewinne bescherte. Auch diesmal kann es mit Goldaktien wieder schnell aufwärts gehen, da Faktoren wie steigende Inflationsgefahr, das niedrige Zinsniveau sowie die hohe Nachfrage nach physischem Gold eine Anlage in dem gelben Edelmetall begünstigen. Historisch betrachtet hat sich Gold zudem in einem Umfeld mit negativer Realverzinsung meist am besten entwickelt.

Auf dieser Basis erscheint für antizyklische Investoren ein langfristig erfolgreicher Goldaktienfonds wie der Falcon Gold Equity Fund A (WKN 972376, ISIN CH0002783535) interessant, der am 19. Juni 1992 aufgelegt wurde. Der Fonds legt den Schwerpunkt auf Goldminenaktien weltweit, investiert aber auch in Unternehmen, die als Produzenten von anderen Edelmetallen sowie Edelsteinen aktiv sind. Als Vergleichsindex dient der FTSE Gold Mines Total Price Index in US-Dollar, wobei der Fonds aktives Portfoliomanagement betreibt und nicht an die Gewichtung der Benchmark gebunden ist. FondsManager Joseph Foster ist seit Auflegung für den Goldminenaktienfonds verantwortlich, der aktuell über ein FondsVolumen von umgerechnet 180,0 Millionen Euro verfügt. Seit Jahresbeginn hat der Fonds eine Wertentwicklung von -10,39 Prozent zu verzeichnen. Über fünf Jahre gelingt ihm eine Gesamtrendite von +61,52 Prozent, die das Ergebnis der Benchmark von +37,79 Prozent klar in den Schatten stellt. Wie sehen die weiteren Performanceleistungen des Falcon Gold Equity Fund aus?

FondsEntwicklung. Übersichtlich.

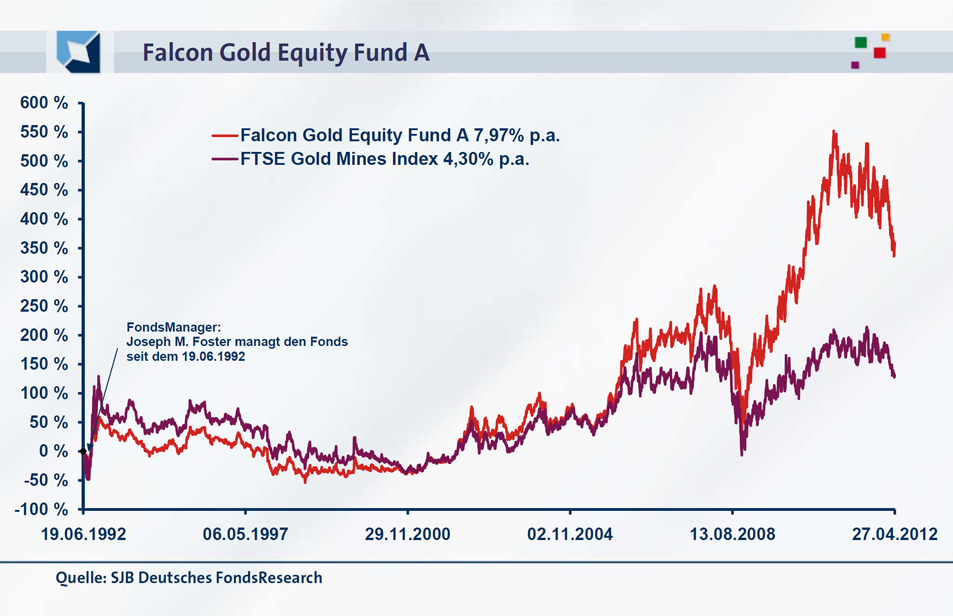

In den bald zwanzig Jahren seit seiner Auflegung hat der Falcon Gold Equity Fund eine Rendite von +7,97 Prozent p.a. in Euro erzielt und sich damit deutlich besser als sein Vergleichsindex entwickelt. Der FTSE Gold Mines Index brachte es im selben Zeitraum auf eine Wertentwicklung von +4,30 Prozent p.a. (Bewertungstag 27. April 2012). Hier zeigt sich, dass der aktiv gemanagte Goldminenaktienfonds langfristig eine erhebliche Mehrrendite gegenüber seinem passiven Vergleichsindex aufweist – ein Beweis für gutes Management. Auf Sicht von drei Jahren hat der Minenfonds eine attraktive Rendite von +18,74 Prozent p.a. in Euro zu verzeichnen. Der FTSE Gold Mines Index, der die Kursentwicklung internationaler Goldminenaktien zusammenfasst, legte über drei Jahre um +10,88 Prozent p.a. zu. Auch hier ein klarer Performancevorsprung des Falcon-Fonds gegenüber der Benchmark! Lediglich im kurzfristigen Betrachtungshorizont schafft es der Minenfonds nicht, diese zu schlagen: Einem Minus des Fonds von -19,74 Prozent auf Jahressicht steht eine Wertentwicklung des FTSE Gold Mines Index von -19,11 Prozent gegenüber. Insgesamt ist der hohe und nachhaltig erzielte Renditevorsprung des Falcon-Fonds ein klares Kaufargument.

Positiv kommt für Investoren hinzu, dass der Goldminenfonds seine langfristige Mehrrendite mit einer unterdurchschnittlichen Volatilität erzielt. Der Falcon Gold Equity Fund hat seit Auflegung im Juni 1992 eine Volatilität von 32,92 Prozent p.a. zu verzeichnen, der FTSE Gold Mines Index kommt hingegen auf 38,16 Prozent p.a. Auf Dreijahressicht gelangt der Volatilitätsvergleich von Fonds und Index zu einem anderen Ergebnis, da jetzt der Falcon-Fonds stärker schwankt: Einer annualisierten Volatilität von 27,39 Prozent des Fonds steht eine jährliche Schwankungsbreite von 26,32 Prozent bei der Benchmark gegenüber. Im Jahresvergleich kann sich der Fonds von Joseph Foster seinen Vorteil zurückerobern: Hier liegt die Schwankungsbreite des Fonds bei 23,42 Prozent und damit niedriger als die 23,91 Prozent des Index. In der Gesamtwertung liegt damit der Falcon Gold Equity Fund klar vorne, da er über den Zeitraum von fast zwei Jahrzehnten nicht nur die bessere Wertentwicklung, sondern auch das günstigere Risikoprofil als der Vergleichsindex aufweist. Mit welcher Strategie glückt FondsManager Foster dieser dauerhafte Vorsprung?

FondsStrategie. Entschlüsselt.

Der Falcon Gold Equity Fund investiert weltweit in Aktien von Unternehmen, die vorwiegend in der Gewinnung, Verarbeitung und Vermarktung von Gold tätig sind. Bis zu einem Viertel des FondsVermögens kann FondsManager Foster in Gesellschaften anlegen, die als Produzent oder Weiterverarbeiter anderer Edelmetalle, Buntmetalle oder Edelsteine auftreten. Foster betreibt ein aktives Portfoliomanagement und benutzt die Benchmark FTSE Gold Mines Index lediglich als Vergleichsgröße. In seiner Anlagestrategie investiert er weder indexnah noch indexgebunden und kann auch Wertpapiere von Gesellschaften erwerben, die nicht in diesem Index enthalten sind. Edelmetallexperte Foster nimmt im Rahmen seiner Titelselektion eine genaue Bewertung der Unternehmen vor, die auf Gesprächen mit dem Management wie auf einer Einschätzung der vorhandenen Vermögenswerte basiert. Bei der von ihm betriebenen aktiven Einzeltitelauswahl kommt dem FondsManager seine Vergangenheit als Geologe zugute: Im Kontakt mit anderen Bergbauexperten kann er seine Fachexpertise einbringen, zugleich hat Foster einen scharfen Blick für operative wie geopolitische Risiken. Resultat des von geographischen Regionen wie einer vorgegebenen Branchenstruktur unabhängigen Stockpicking ist ein breit gestreutes Portfolio, das Goldminenaktien am stärksten berücksichtigt. Silberproduzenten und im Diamantbergbau tätige Unternehmen dienen als Beimischung. In der Ländergewichtung des Fonds belegt Kanada mit rund drei Viertel des FondsVolumens unangefochten den Spitzenplatz; die USA, Australien und Südafrika tragen jeweils mit einer niedrigen einstelligen Prozentzahl zur geographischen Diversifikation bei. Mit einer Investitionsquote von derzeit 97,29 Prozent ist der Fonds praktisch voll investiert, 2,71 Prozent des FondsVermögens werden als Barmittel gehalten.

Und welche Einzelaktien hält FondsManager Foster in den Top 10 seines Fonds? Größte Einzelposition im Falcon Gold Equity Fund ist das kanadische Bergbauunternehmen Goldcorp. mit 7,9 Prozent Portfolioanteil. Auf Platz zwei liegt der kanadische Goldförderer Eldorado Gold (7,7 Prozent), der gerade erst ausgezeichnete Zahlen für das erste Quartal 2012 vermeldet hat. Umsatz und Gewinn konnten gesteigert werden, zudem stieg die Goldproduktion auf 155.535 Feinunzen (Vorjahresquartal: 148.577 Feinunzen). Drittstärkste Kraft im Portfolio ist der Goldproduzent New Gold Inc. mit 6,4 Prozent des Bestandes, ebenfalls in Kanada beheimatet. Einziger Silberproduzent unter den Top 10 des Fonds ist die kanadische Silver Wheaton Corp., ein Titel wie der des britischen Unternehmens Randgold Resources, das überwiegend in Mali aktiv ist, rundet die zehn größten Einzelpositionen des Falcon-Fonds ab.

SJB Fazit. Falcon Gold Equity Fund.

Der Falcon Gold Equity Fund besitzt fast zwei Jahrzehnte Erfahrung darin, mit seiner Rendite die Benchmark zu schlagen – und das bei einer geringeren Schwankungsneigung. Die Aktienauswahl von FondsManager Foster, der geologisches Fachwissen mit dem richtigen Gespür für die Märkte vereint, überzeugt. Da Gold wie auch Goldminenaktien ihre Bedeutung in den nächsten Jahren weiter steigern werden, nutzen antizyklisch operierende Investoren das günstige Bewertungsniveau des Fonds zu Käufen.

Falcon. Hintergründig.

Die Schweizer Falcon Private Bank wurde im Jahr 1965 gegründet. Die Bank hat Ihren Hauptsitz in Zürich (Schweiz), beschäftigt mehr als 300 Mitarbeitende und unterhält Niederlassungen und Vertretungen in Genf, Hongkong, Singapur und Dubai. Anzahl der Fonds: 15. Zu verwaltetem Vermögen, Umsatz und Gewinn macht die Bank keine Angaben. Chief Executive Officer (CEO): Eduardo Leemann: Stand: 31.12.2011. SJB Abfrage: 04.05.2012

Die Schweizer Falcon Private Bank wurde im Jahr 1965 gegründet. Die Bank hat Ihren Hauptsitz in Zürich (Schweiz), beschäftigt mehr als 300 Mitarbeitende und unterhält Niederlassungen und Vertretungen in Genf, Hongkong, Singapur und Dubai. Anzahl der Fonds: 15. Zu verwaltetem Vermögen, Umsatz und Gewinn macht die Bank keine Angaben. Chief Executive Officer (CEO): Eduardo Leemann: Stand: 31.12.2011. SJB Abfrage: 04.05.2012