Obwohl die EZB-Geldpolitik nach wie vor extrem expansiv ist, hat sich das Wachstum der Geldmenge im Euroraum im Oktober deutlich verlangsamt, erklärt Assenagon-Chefvolkswirt Martin Hüfner. Das deute darauf hin, dass die Wirtschaft gegenüber der monetären Lockerung zunehmend abstumpft.

Obwohl die EZB-Geldpolitik nach wie vor extrem expansiv ist, hat sich das Wachstum der Geldmenge im Euroraum im Oktober deutlich verlangsamt, erklärt Assenagon-Chefvolkswirt Martin Hüfner. Das deute darauf hin, dass die Wirtschaft gegenüber der monetären Lockerung zunehmend abstumpft.

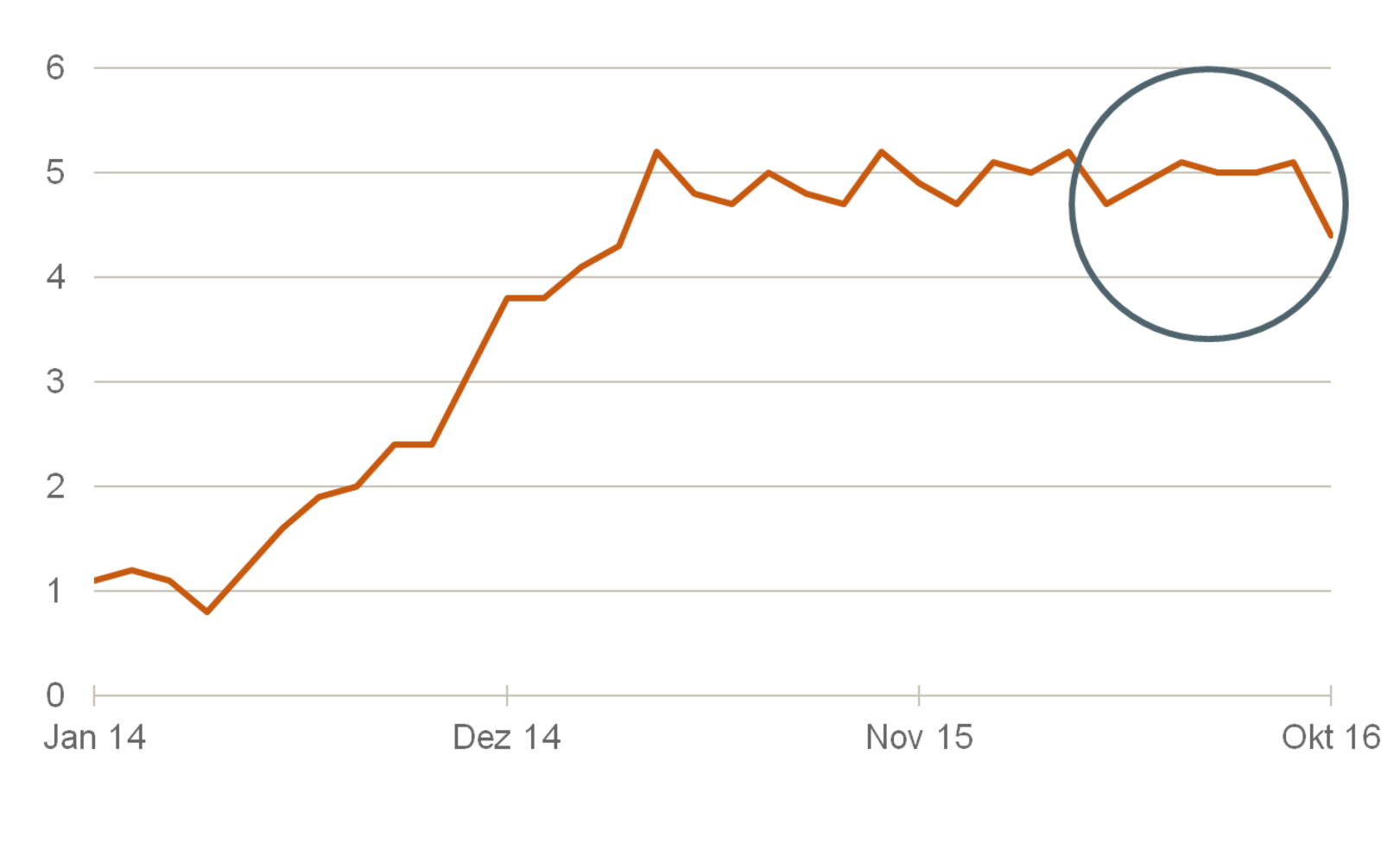

Die Geldmengenzahlen, die die Europäische Zentralbank jeden Monat bekannt gibt, sind an den Märkten nicht gerade der große Aufreger. Niemand versteht sie so richtig. Viele haben den Eindruck, dass sie nichts versäumen, wenn sie sich die Daten nicht näher anschauen. In der letzten Woche wurde jedoch etwas veröffentlicht, was es in sich hatte. Die Wachstumsrate der Geldmenge M3 hat sich innerhalb eines Monats von 5,1 Prozent auf 4,4 Prozent verlangsamt. So ein großer Rückgang ist ungewöhnlich. Dies umso mehr als sich bei der Politik der EZB in dieser Zeit nichts verändert hat. Deutet sich hier Ungemach an?

Zunächst zur Erläuterung. Die Geldmenge M3 ist das Geld, das die Menschen entweder als Bargeld, Sichteinlagen, Festgelder oder in marktfähigen Finanzinstrumenten mit einer Laufzeit bis zu zwei Jahren halten. Sie zeigt, was die Verbraucher und die Unternehmen in der “Kasse” haben und was sie jederzeit ausgeben können. Diese Geldmenge ist in den letzten Jahren durchschnittlich um rund 5 Prozent pro Jahr gewachsen. Das ist in einer Volkswirtschaft, die nominal um 4 Prozent expandiert, normal. Es ist offenbar genug Geld vorhanden, um alle Ausgaben zu tätigen. Es gibt aber auch nicht zu viel Geld, was inflationäre Gefahren hervorrufen könnte. Alles war in Ordnung.

Geldmengenwachstum geht zurück

Geldmenge M3 im Euroraum in Prozent yoy

Daten: EZB; Grafik: Assenagon Asset Management

Nun kam der starke Rückgang der Wachstumsrate im Oktober (siehe Grafik). Er kann natürlich ein einmaliger Ausreißer sein. Dann muss man sich nicht weiter darum kümmern. Ich vermute aber, dass mehr dahintersteckt. Deshalb muss man es ernst nehmen. Wenn das Wachstum der Geldmenge zurückgeht, ist das häufig ein Zeichen, dass in der Wirtschaft nicht alles glatt läuft.

Die Geldmenge ist geschrumpft

Das scheint hier in der Tat der Fall zu sein. Zunächst muss man bedenken, dass nicht nur die Wachstumsrate von M3 zurückgegangen ist, sondern auch der absolute Betrag. Die Geldmenge ist geschrumpft. Die Menschen hatten im Oktober also weniger Geld zur Verfügung. Das hängt natürlich mit den zum Teil negativen Zinsen zusammen.

Wenn das einmalig ist und sich die Beträge in Grenzen halten (wie das derzeit noch der Fall ist), dann ist es kein Beinbruch. Wenn es jedoch länger anhält, Unternehmen und private Haushalte also immer weniger bereit sind, Geld auf Bankkonten zu halten, dann haben wir ein Problem. Dann wird das Geldsystem ausgehöhlt. Danach sieht es jetzt aus.

Aktienmarktentwicklung ein Warnzeichen

Betroffen von dem Rückgang sind vor allem die kürzerfristigen Bestandteile von M3. Das ist für die Finanzmärkte von spezieller Relevanz. Denn diese Teile sind ein guter Vorlaufindikator für die Aktienmärkte. Immer wenn sie in der Vergangenheit stark wuchsen, haben sich auch die Aktien gut entwickelt. Wenn sie jetzt nicht mehr so stark zunehmen, ist das ein Warnzeichen. Immerhin hat sich ihre Wachstumsrate der ganz kurzfristigen Gelder in den letzten zwölf Monaten von 12 Prozent auf 8 Prozent verringert.

Wohin kann das Geld gehen, wenn es im Inland vernichtet wird? Was sich anbietet, ist das Ausland. In der Tat ist derzeit eine verstärkte Abwanderung von Geldmitteln in Drittländer zu beobachten. Investoren aus der Währungsunion kaufen weniger auf Euro lautende Papiere und erwerben stattdessen höherverzinsliche Titel aus anderen Währungsräumen. In die gleiche Richtung wirkt, wenn die EZB im Rahmen ihres Ankaufsprogramms in Drittländern Anleihen kauft und die Verkäufer dieser Papiere das Geld nicht wieder im Euroraum anlegen. Auch dadurch wird Geld im Euroraum vernichtet. Auch das ist nichts Neues. Aber offenbar nimmt diese Tendenz zu, je länger es Nullzinsen gibt.

Ultralockere Geldpolitik kontraproduktiv

Die EZB weiß das natürlich und hat es bei ihrer Politik einkalkuliert. Aber sie hofft, dass durch die niedrigen Zinsen die Kreditgewährung angekurbelt wird und dadurch neues Geld geschaffen wird, das das alte ersetzt. Das ist aber offenbar nicht in dem erwünschten Maße der Fall. Im Oktober erhöhten sich die Ausleihungen an private Haushalte gerade mal um 1,8 Prozent gegen Vorjahr, die an Unternehmen um 2,1 Prozent. Die niedrigen Zinsen locken Investoren offenbar auch in der Realwirtschaft nicht hinter dem Ofen hervor. Zudem ist die Bereitschaft der Banken zur Kreditgewährung in diesem Zinsumfeld begrenzt.

Meine Schlussfolgerung: Wir alle wissen, dass die drastische Zinssenkung und die Expansion der Liquidität durch die Wertpapierkäufe durch die EZB notwendig waren. Sie haben die Wirtschaft lange Zeit gestützt. In jedem Fall wurde Schlimmeres verhütet. In letzter Zeit dreht sich jedoch die Stimmung. Mehr und mehr kommt der Eindruck auf, dass die Wirtschaft gegenüber den monetären Impulsen abstumpft und dass die negativen Wirkungen der Nullzinsen und der hohen Liquidität größer werden.

Bis jetzt war diese Kritik mehr oder weniger nur ein ungutes Gefühl. Nun zeigt sie sich erstmals auch in harten Zahlen. Damit kann man sie nicht mehr wegdiskutieren. Wenn das anhält, wird die ultralockere Geldpolitik kontraproduktiv. Sie hilft der Wirtschaft nicht, sondern schadet ihr eher. Sie vernichtet Geld. Um es etwas flapsig auszudrücken: Die Revolution frisst ihre Kinder.

Für den Anleger

Der Rückgang der Geldmenge M3 ist ein Warnzeichen. Er führt zu einer weiteren Erosion des Geldsystems. Das kann die EZB nicht zulassen. Sie wird daher entweder zusätzliche Instrumente einsetzen. Oder sie wird (was ich für vernünftiger hielte) das Konzept der Niedrigzinspolitik und der Wertpapierkäufe ganz überdenken. Das wird – zusammen mit der höheren Preissteigerung und den Veränderungen in den USA – bedeuten, dass die Zinsen steigen. Am Aktienmarkt würden höhere Zinsen bremsen. Andererseits wäre ein Ende der Nullzinszeit eine Rückkehr zur Normalität und damit auch etwas Positives.

Quelle: Das Investment