Zuerst eine stark zunehmende Inflation, infolgedessen dann steigende Zinsen und schließlich einbrechende Aktienkurse? Diesem vielfach gefürchteten Horrorszenario erteilt Börsenkenner Robert Halver eine Absage. Aus guten Gründen.

Zeigt Inflation wieder ihre hässliche Fratze? Die Happy Hour am Kapitalmarkt scheint vorbei zu sein, so die Angst vieler Anleger, dafür aber sein Untergang nah. Denn die Inflation werde nach einer gefühlten Ewigkeit wieder sprießen wie Unkraut im Frühling. Und dann würde das Ungemach beginnen. Denn steigt die Teuerung, steigen auch die Zinsen. Schließlich wollen Anleger einen Inflationsausgleich haben.

Vor allem aber dürften die Notenbanker erstmals seit vielen Jahren wieder die Rolle des Unkrautvernichters annehmen und die Leitzinsen markant erhöhen. Ein Vorgeschmack, was dann auf Aktien durch Trimmer, Hacke und Gartenschere zukommt, konnte bereits Ende Januar und Anfang Februar beobachtet werden. Aus wildwüchsigen Streuobstwiesen wird wieder akkurat geschnittener Wembley-Rasen.

Alles spricht für steigende Inflation

Vor allem in den USA. Sie befinden sich im neunten Jahr des Wirtschaftsaufschwungs. Und wenn dort jetzt die Konjunkturblüten auch noch mit Steuersenkungen gewässert und der Ami-Export mit softer Dollar-Politik gedüngt werden, treibt das Inflation normalerweise wie ein Abführmittel. Durch die Trumpsche Infrastrukturoffensive wird der amerikanische Wirtschaftsboden sogar noch fruchtbarer.

Tatsächlich scheint Amerikas Infrastruktur teilweise noch aus den Zeiten von Buffalo Bill zu stammen. Wenn man die alten Brücken im Mittleren Westen überquert, lernt man wieder zu beten. Wird Amerika jedoch zukünftig über brandneue Straßen-, Schienen-, Energie- und Telekom-Netze von der Steinzeit in die Moderne geholt, dann ist Inflation wegen konjunktureller Überhitzung doch so sicher wie Ketchup im amerikanischen Diner, oder?

Viele Geldtheoretiker haben nie daran gezweifelt, dass billiges und üppiges Notenbankgeld früher oder später zu höherer Inflation führt. Schließlich haben auch die Niederschläge im Tropischen Regenwald ihre Wirkung nie verfehlt.

Und selbst bei der Inflation müsste irgendwann der Dornröschenschlaf vorbei sein, zumal dann, wenn sie gleich von mehreren preistreibenden Prinzen wachgeküsst wird.

So ist an den Börsen die Angst vor Inflation auch klar zu spüren: Sie sei gekommen, um zu bleiben, nicht wie die Schwiegermutter, die nach ihrem Sonntagsbesuch abends wieder geht.

Globalisierung und Gewerkschaften werden keine Freunde mehr

Aber welche Dynamik kann Inflation überhaupt annehmen? Taugt der Lohnkostendruck hierbei als Kunstdünger? Wohl kaum! Ist Land X zu teuer, geht das international hochmobile Kapital ins Land Y. So werden Arbeitsplätze in den alten Industrieländern immer mehr durch Jobs in Schwellenländern, aber auch in Amerika ersetzt. Leider haben dort Arbeitnehmervertreter in puncto Lohnerhöhungen nur so viel Einfluss wie ein Veganer auf der Jahrestagung des Deutschen Fleischer-Verbands.

Die Globalisierung lässt die Verhandlungsmacht von Gewerkschaften zerrinnen wie Sand zwischen den Händen. Um den Beschäftigungsstand in der alten Welt zumindest zu stabilisieren, stimmen sie mittlerweile sogar dem Abbau von Kündigungsschutz und Flexibilisierungen zu. Gewerkschaftsboss ist kein Traumjob mehr.

Man kann nach großer lohnkostenseitiger Inflation suchen, finden wird man sie nicht. Sowieso, die stark gestiegene Produktivität in der Industrie macht aus jedem Lohnkostenproblem ein -problemchen.

Digitalisierung ist ein besonderer Inflationskiller

Sozialpolitisch ist es harter Tobak: Der Mensch wird immer überflüssiger. Einfache Tätigkeiten in Industrie und Büro werden zunehmend durch künstliche Intelligenz ersetzt. Denn Maschinen verlangen keine Gehaltserhöhung und Urlaub, pochen nie auf geregelte Arbeitszeiten, streiken nicht und werden auch nie krank, reparieren sich selbst und machen im Zweifelsfall sogar weniger Fehler als das „Risiko“ Mensch.

Digitalisierung lässt die Produktivität aufgehen wie die Sonne am Morgen und die Inflation untergehen wie der Mond am Abend. Vor dieser Revolution und damit verbunden einem dramatischen Wettbewerbsdruck kann sich ein ernstzunehmendes Industrieland so wenig drücken wie der Zahnschmerzpatient vor dem Dentisten.

Es ist ein Hammer, wenn der Digitalverband Bitkom prognostiziert, dass in Deutschland bereits in den nächsten fünf Jahren über drei Millionen Arbeitsplätze wegfallen. Wer wird diesen Abbauprozess durch hohe Lohnsteigerungen noch beschleunigen wollen? Und diese neue unschöne Arbeitswelt erklärt ebenso, warum aktuell geringe Arbeitslosenraten in Amerika und Deutschland nicht wie früher üblich zu lohnkostenseitiger Inflation führen.

Wir haben es mit inflationsarmem Wirtschaftswachstum zu tun

Globalisierung und Digitalisierung sind ein Dream Team in der Bekämpfung der Inflation. Nicht zuletzt hält das amerikanische Schieferöl den Opec-Öl-seitigen Preisdruck zurück wie Pestizide das Ungeziefer.

Vor diesem Hintergrund ist in den USA und Deutschland ein Verharren der Inflation im Seitwärtstrend mit der oberen Begrenzung von zwei Prozent zu erwarten. Und in der gesamten Eurozone wird sie noch lange unter dieser Inflationsmarke liegen, ab der die EZB in Wallung gerät.

Ja, die US-Notenbank wird in diesem Jahr drei Zinserhöhungen durchführen, die allerdings längst eingepreist sind. Ihren Zinserhöhungszyklus dürfte die Fed wegen Inflationsarmut bei drei Prozent beenden. Das ist der „schwachmatigste“ aller Zeiten.

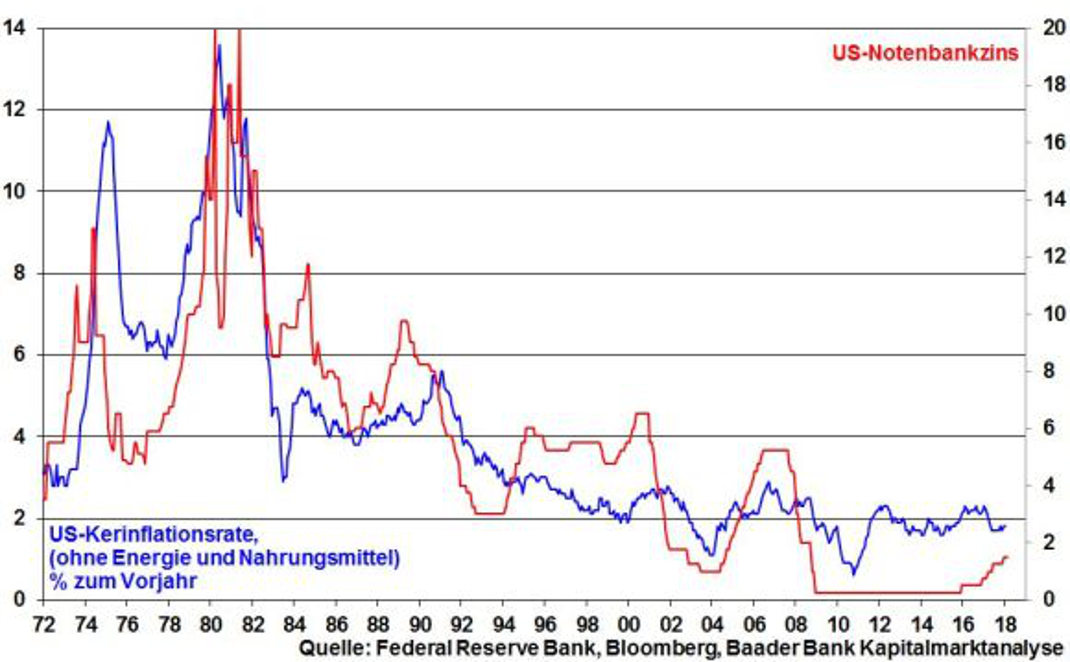

Grafik: US-Kerninflationsrate und US-Notenbankzins

Wo nur ein bisschen Inflation auftritt, kann sich auch schnell wieder ein bisschen Deflation zeigen

Ohnehin trägt die Fed eine Angst mit sich herum: Niemand will mit wirtschaftsseptischen Zinserhöhungen schlafende Deflations-Hunde wecken. Bei keinem US-Notenbanker hat in der Kinderzeit die Schaukel zu nah an der Wand gestanden.

Ok, die EZB wird Ende 2018 ihr Anleihekaufprogramm einstellen. Doch den dann erreichten Liquiditätsrekord wird sie verteidigen wie der Hund seinen Knochen. Und der Einstieg in den Ausstieg der EZB aus ihrer lockeren Zinspolitik wird ab Mitte 2019 ähnlich langsam geschehen wie die Verschiebung der Kontinentalplatten.

Der jahresanfängliche Zinsschock wegen der plötzlichen Wiedergeburt von Inflation war sicherlich groß. Aber nachdem man noch einmal darüber geschlafen hat, wird das Inflationsthema doch deutlich weniger heiß gegessen als es gekocht wurde.

Stark steigende Inflation, damit deutlich steigende (Leit-)Zinsen und schließlich einbrechende Aktienkurse?

Nein! Denn wo kein Inflations-Richter, da kein Notenbank-Henker!

Von: Robert Halver ist Leiter der Kapitalmarktanalyse bei der Baader Bank in Frankfurt.

Quelle: Das Investment