WisdomTree Europe | London, 14.03.2017.

WisdomTree Europe | London, 14.03.2017.

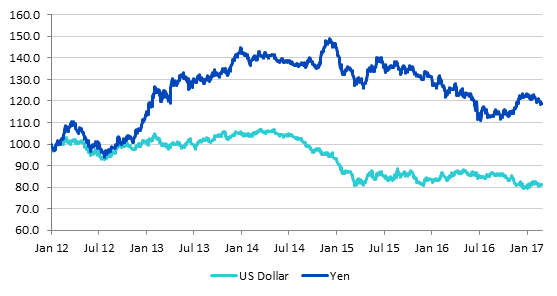

Europäische Anleger sind nicht nur mit den Auswirkungen von Währungsrisiken, sondern auch mit den Folgen für ihre Aktienperformance bestens vertraut. In den vergangenen drei Jahren hat der Euro gegenüber dem US-Dollar deutlich an Wert verloren und ist seit Januar 2014 um über 22% gefallen. Dies war ein Segen für Anleger, die Anlagen in US-Dollar besitzen. Dabei handelt es sich typischerweise um US-Aktien, die über 60% einer üblichen MSCI World Developed Markets-Benchmark umfassen. Japan, mit 8,7% der zweitgrößte Markt im MSCI World, ist auch eine Allokation, bei der dem Management von Wechselkursrisiken eine tragende Rolle zukommt.

2017 könnte sich, vor allem im Zusammenhang mit dem Euro, für Wechselkurse und Wechselkursrisiken als richtungsweisendes Jahr erweisen. Die realisierte 60-Tage-Volatilität gegenüber dem US-Dollar, die noch im September 2014 langfristige Tiefstände von unter 4% erreichte, ist vor Kurzem auf über 11% gestiegen[1]. Obwohl unterhalb früherer Hochs von fast 13%, die im September 2015 erreicht wurden, ist es wahrscheinlich, dass die Volatilität aufgrund verstärkter politischer Risiken weiterhin auf einem erhöhten Niveau verbleiben wird.

Kurzfristig besteht das wichtigste Risiko für den Euro in einer weiteren Schwäche aufgrund der Doppelbelastung durch einen wiederauflebenden US-Dollar und die Bedenken aus unterschiedlichen politischen Richtungen hinsichtlich des Überlebens des Euro. In diesem Zusammenhang ist es absolut möglich, dass der Euro Parität erreicht, was eine potenzielle zusätzliche Abwertung von 5% bedeuten würde. Ein Gegengewicht dazu bildet die mittelfristige Erwartung, dass der Euro nach dem Großteil der kontroversesten Wahlen in Europa und angesichts der Aussicht auf steigende US-Zinsen ausreichend abgezinst wurde und es gut möglich ist, dass er eine Phase der Stabilität gegenüber dem US-Dollar antreten wird.

Grafik 1: Der Euro in Relation zum US-Dollar und zum Yen

Quelle: Bank of England

Absichern oder nicht absichern?

Deshalb sind bei diesen Szenarien zwei Themen zu berücksichtigen. Insbesondere kann ein abgesichertes Engagement bei US-Aktien über eine abgesicherte Anteilsklasse wichtig sein, um die jeweiligen Renditen in einer lokalen Währung zu schützen, sollte der Euro an Stärke gewinnen. Die durch eine Anteilsklasse ohne Absicherung gewährte Flexibilität, bedeutet auch, dass Anleger abhängig von ihrer Sichtweise auf die Währungsbewegungen entsprechend wechseln können.

Angesichts eines schwachen Euro lohnt es sich auch, exportorientierte Aktien in Betracht zu ziehen. Diese profitieren typischerweise von solchen Währungsbewegungen und werden von multinationalen Large Caps dominiert. Wir bieten sowohl eine abgesicherte als auch eine nicht abgesicherte europäische Aktienstrategie, die unterschiedliche Wahlmöglichkeiten geben. Durch den Besitz von Aktien aus der Eurozone mit einer Long-Position im US-Dollar über das US-Dollar-Sicherungsgeschäft können zwei Sätze an Renditen berücksichtigt werden.

Der Yen stellt für Anleger eine andere Chance dar, da sich die japanische Wirtschaft mitten in einer weitreichenden strukturellen Reform befindet und aufgrund eines schwächeren Yen Wachstumserwartungen vorhergesagt werden. Wie europäische Anleger in den vergangenen sechs Monaten beobachten konnten, hätte dieser Wertverlust beim Yen selbst angesichts eines schwachen Euro Auswirkungen auf die Renditen von nicht abgesicherten Anlegern gehabt, die in japanische Aktien investiert hatten. Die japanische Notenbank steht hinter ihrem Ziel, auf Zinssätze von fast null abzuzielen, und die Regierung setzt sich für die Ankurbelung der Inlandsnachfrage ein. Um sich für die erwartete Erholung der Unternehmensgewinne und der wirtschaftlichen Aktivität zu positionieren, ist WisdomTree der Ansicht, dass ein exportorientierter Korb aus dividendenausschüttenden Aktien in Kombination mit einer Währungsabsicherung angebracht wäre. Europäische Anleger können entweder eine abgesicherte oder eine nicht abgesicherte Strategie verfolgen, die einen flexiblen Ansatz zur Reduzierung von Währungsrisiken ermöglicht.

Wir erwarten, dass die Märkte aufgrund makroökonomischer Kräfte auch 2017 von Währungsvolatilität geprägt sein werden. Die Reduzierung von Währungsrisiken ermöglicht Anlegern, sich auf den Kernteil ihrer Vermögensallokation in Aktien zu konzentrieren, der sich typischerweise auf die Beurteilung lokaler Aktienrenditen erstreckt. Die in der Tabelle unten aufgeführten Strategien mit Währungsabsicherung von WisdomTree zeichnen sich sowohl durch Wahlmöglichkeiten als auch durch Benutzerfreundlichkeit aus.