nova funds | München, 20.08.2018.

Dr. Andreas Bischof ist Gründer und Geschäftsführer der nova funds GmbH, einem Beratungsunternehmen aus München, das Anlagestrategien im Gesundheitssektor entwickelt und für Unternehmen und Investmentfonds umsetzt. Mit Herrn Dr. Bischof spreche ich über seine Sicht auf den Gesundheitsmarkt als Anlagethema.

JP: Hallo Herr Dr. Bischof, vielen Dank für Ihre Zeit und unser Interview! In einer immer älter werdenden Gesellschaft ist Gesundheit ein großes Thema. Gesunde Ernährung, Fitness und biologisch verträgliche bzw. nachhaltige Konsumgüter sind nicht mehr wegzudenken. Wie sind Sie zum Thema „Healthcare“ gekommen? Wollen Sie nur kurzfristig von einem sich möglicherweise gut verkaufenden Trend profitieren?

AB: Ich bin Molekularbiologe, daher liegt das Thema Healthcare für mich auf der Hand. Den Einstieg in das Thema Gesundheit als Investmentsektor fand ich 1999 zunächst als Analyst für Biotechnologie-Aktien und später dann auch für andere Gesundheitsaktien bei Brokerhäusern in Frankfurt. Danach wechselte ich auf die Investorenseite zur Allianz nach München, um eines der weltweit größten Aktienportfolios im Gesundheitsbereich zu managen. 2013 gründete ich dann die nova funds GmbH, die sich ausschließlich auf den Investmentsektor Gesundheit konzentriert. Von daher beschäftigt mich das Thema Gesundheit wirklich schon sehr langfristig und nachhaltig, ich bin ein „Überzeugungstäter“.

JP: Warum ist der Gesundheitssektor so besonders interessant für Anleger?

AB: Weil er Anlegern eine einzigartige Kombination aus Vorteilen bringt: Er wächst sehr, sehr gleichmäßig, sein Wachstum wird also fast überhaupt nicht von konjunkturellen Schwankungen beeinflusst. Dabei sind seine Wachstumsraten höher als die der Volkswirtschaft insgesamt. Deshalb glauben wir, dass sich der Gesundheitssektor auch an der Börse zumindest mittelfristig besser entwickeln wird als die Börse insgesamt. Insofern bringt der Gesundheitssektor überdurchschnittliches Wachstum bei unterdurchschnittlichen Schwankungen, und dies über die nächsten Jahrzehnte hinweg. Was will man mehr?

JP: Wo hohe Renditen locken, sind oftmals die Risiken nicht weit weg. Viele Investoren sind hier aufgrund schlechter Erfahrungen der Vergangenheit vorsichtig geworden. Laufen Anleger im Gesundheitssektor nicht Gefahr am Ende eines Wachstumszyklus zu investieren?

AB: Nein, denn das Wachstum des Gesundheitssektors insgesamt verläuft nicht in Zyklen, sondern sehr kontinuierlich und gleichförmig. Insofern ist es hier gar nicht möglich, am Ende eines Wachstumszyklus‘ zu investieren. Dennoch sollten Anleger sehr wohl darauf achten, wohin sie ihre Füße setzen. Denn innerhalb des Gesundheitssektors existieren neben risikoarmen eben auch sehr risikoreiche Bereiche. Zum Beispiel können Biotechinvestments sehr riskant sein.

JP: Anlegern stehen mittlerweile zahlreiche Indexfonds (ETFs) auf den Healthcare-Sektor zur Verfügung. Überall lesen Privatanlegern, dass ein ETF besser als ein aktiver Fondsmanager sei. Alleine auf den Stoxx Europe 600 Health Care Index bieten gleich vier große ETF-Anbieter entsprechende Produkte zu günstigen Verwaltungsgebühren an. Warum sollte man letztlich doch Sie als Branchenprofi mit der Auswahl von Gesundheitsaktien mandatieren?

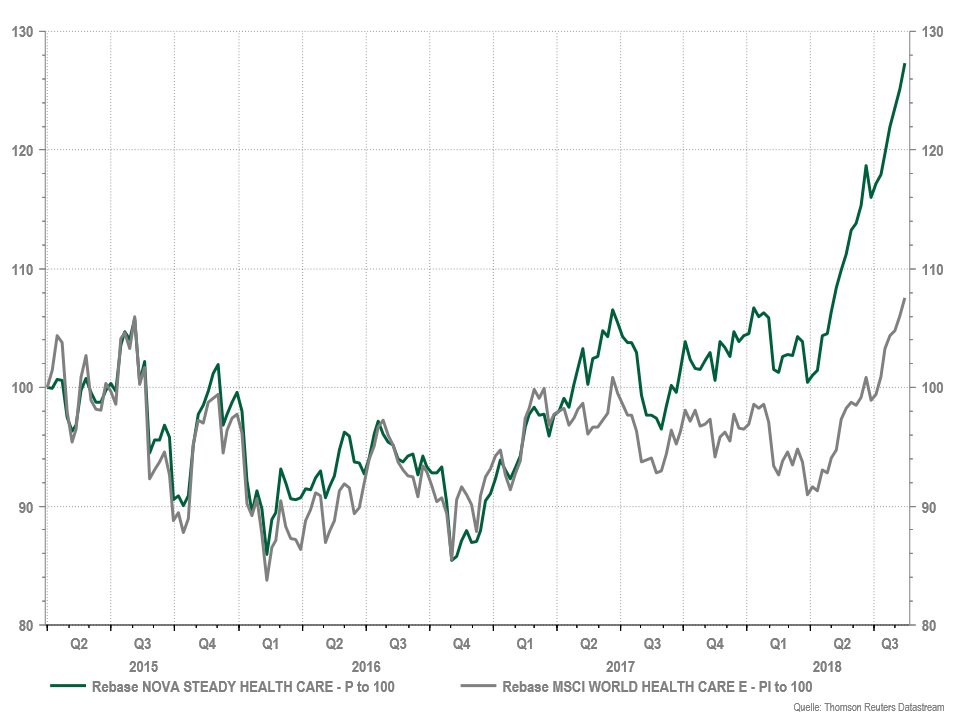

AB: Weil ein ETF keine bessere Rendite liefern kann als der Gesundheitssektor. Ein aktiver Fondsmanager hingegen kann bessere Renditen liefern. So rentiert der Publikumsfonds nova Steady Healthcare seit seiner Auflage im April 2015 deutlich besser als der Gesundheitssektor – nach Kosten, versteht sich. Im Jahr 2017 war der Fonds mehr als 10 % besser als der Gesundheitssektor, und auch in den ersten 7 Monaten des laufenden Jahres ist er wiederum 10 % besser als der Gesundheitssektor. Diese Überrenditen sprechen ganz klar für aktives Fondsmanagement und gegen ETFs.

Entwicklung Fonds und Sektorindex von Fondsauflage am 01.04.2015 bis 17.08.2018

JP: Wie sieht Ihr Investmentansatz in der Praxis aus: Wie finden Sie Ihre „Perlen“ für so ein attraktives Portfolio?

AB: Basierend auf einen bewährten Investmentprozess schauen wir jenseits der ausgetretenen Pfade innerhalb des Gesundheitssektors nach Aktien von Unternehmen mit einem schwankungsarmen und zugleich wachstumsstarken Geschäftsmodell. Überraschenderweise werden diese Perlen von vielen anderen Gesundheitsfonds links liegengelassen, denn diese Fonds investieren meist in Pharma- und Biotechwerte. Nach einer gründlichen Fundamentalanalyse entscheiden wir dann im Team, ob wir in eine Aktie investieren wollen oder nicht. Diese Vorgehensweise zahlt sich für den Fondsanleger aus.

JP: Ihr hauseigener Investmentfonds, der nova Steady HealthCare – Fonds, ist ein reiner Aktienfonds. Wie gefährlich wäre ein nächster Börsencrash für Ihre Anleger? Wie sehen Ihre Strategien für eine solche Marktphase aus? Was sagen Sie Ihren Anlegern, wenn es mal wieder ungemütlich wird an den Märkten?

AB: Als reiner Aktienfonds würde ein Börsencrash natürlich nicht spurlos an unserem Fonds vorbeigehen können, ebenso wenig wie an anderen Aktienfonds auch. Gleichwohl zeigt die Vergangenheit, dass der Gesundheitssektor in solchen Marktphasen weniger verliert als die Börse insgesamt. Für Fondsanleger ist dies in solchen Marktphasen ein Vorteil. Hinzu kommt, dass nova Steady HealthCare innerhalb des Gesundheitssektors in besonders stabile Unternehmen investiert – deren Aktien geben in schwachen Marktphasen üblicherweise weniger nach als der Gesundheitssektor, der, wie zuvor gesagt, in solchen Marktphasen ja schon weniger nachgibt als die Börse insgesamt. Insofern haben wir hier nicht einen, sondern zwei „Puffer“. Über den Einbau eines dritten Puffers denken wir gerade nach, doch wäre es verfrüht, zum jetzigen Zeitpunkt darüber zu sprechen. Unabhängig von diesen Puffern aber sollten Anleger aus unserer Sicht immer einen langfristigen Zeithorizont haben, kontinuierlich investieren und insbesondere Schwächephasen zum Zukauf nutzen. Der Gesundheitssektor ist und bleibt langfristig sehr chancenreich. Daran ändert auch ein kurzfristiger Börsencrash nichts.

JP: Vielen Dank für das sehr interessante Gespräch, Herr Dr. Bischof!

Autor: Jakob Penndorf, Experte für Geldanlage, Fonds und ETFs | 20.08.2018 14:42 | Copyright BörseGo AG 2000-2018